12月28日,猎豹移动(CMCM.US)发布了截至6月30日止6个月的2022年上半年业绩。之所以在2022年结束之际才发布该财报,是因为疫情相关的限制性措施使得需要额外的时间来完成某些审计程序,导致公司2021年的年度财报延后至7月29日才披露,2022年的上半年报自然也随之延期。

由于2022年上半年疫情有所反复,对企业经营造成了一定影响,猎豹移动也不可避免的遭受了冲击,公司报告期内的收入为3.57亿(人民币,下同),同比下降13%,非GAAP下的净利润由盈转亏,录得亏损6860万元,而2021年同期为盈利7810万元。

虽然整体业绩疲软,但若深入剖析能发现,猎豹移动的人工智能业务已加速向市场推广并取得显著成效。进入2023年后,随着疫情防控放开后线下商场客流的恢复,人工智能业务有望保持快速成长;若互联网业务能顺势企稳,猎豹移动的基本面有望明显改善。

积极业务调整难掩颓势

猎豹移动是国内互联网企业中出海较早的公司之一,但由于国际局势的变化,其出海业务遭受了严重的外部挑战,比如2018年底时与Facebook的合作中止,以及2020年2月被Google“一刀切”的下架相关APP等事件均对猎豹的业务经营造成了直接冲击。

基于经营环境的变化,猎豹采取了一系列的举措,一方面,其将亏损的直播平台Live Me剥离上市主体,并于2020年出售了游戏相关的主要业务以及若干博彩相关的业务和资产。另一方面,公司将业务重心从国际市场向国内转移。

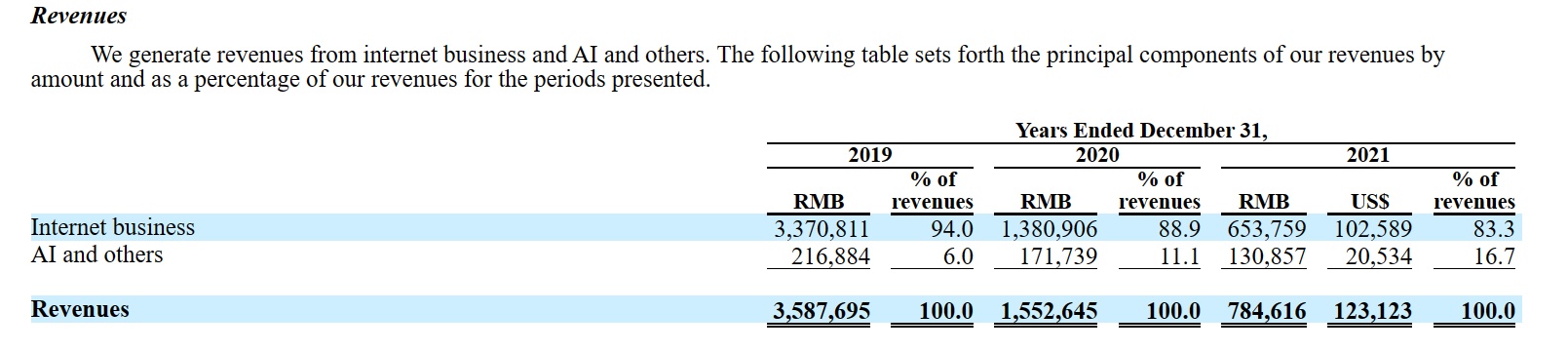

在大砍业务线后,猎豹互联网业务板块便只剩下了国内市场PC端和移动端的工具应用服务以及移动游戏业务的较少部分。业绩的变化明显的体现了猎豹的窘迫,数据显示,从2019至2021年,互联网业务的收入分别为33.71亿、13.81亿、6.54亿元,连续三年大幅下滑。

不止于此,在2019至2021年的三年中,猎豹的另一大业务板块人工智能及其他也十分疲软。该板块的具体业务包括了机器人、云管理服务和海外广告代理服务、AI硬件销售等,由于包括翻译笔、电话手表等在内的AI硬件产品竞争越来越剧烈以及疫情影响等因素,导致猎豹面向TO C端的AI硬件产品销售持续走低,从而拖累了人工智能及其他板块的业绩表现,2019至2021年该板块的收入分别为2.17亿、1.72亿、1.31亿人民币,其中AI硬件产品的销售收入分别为8451.5万、4774.1万、1059万元,呈持续下降趋势。

显然,在外部经营环境面临多个不确定因素的大背景下,即使猎豹采取行动迅速对业务重心和结构进行调整,但短期效果并不明显,两大业务板块的持续低迷另公司基本面承压。不过,进入2022年上半年后,情况已有所变化。

人工智能及其他板块收入高增,亏损缩窄

在聚焦国内市场后,猎豹将突破口放在了工具应用业务上。虽然国内的工具应用市场已十分稳定,但行业的痛点十分突出,即市场玩家主要通过免费使用积累用户,然后采取广告的方式对工具应用进行变现,这就导致了两个问题,其一,单一的广告变现方式变现效率较低,为提升整体变现效率只能提高广告频次,这对用户的使用体验造成了明显影响;其二,靠单一广告变现的工具应用普遍功能相对单一,不能满足用户的多样化需求。

为解决行业痛点,猎豹移动在提升旗下工具应用功能的同时,对变现模式进行了调整,减少了广告变现,而增加了会员服务,通过会员增值服务的高粘性实现长期的稳健发展。在由单一广告模式向广告+会员模式的转型,工具产品的用户口碑和会员数量得以持续改善和提升。

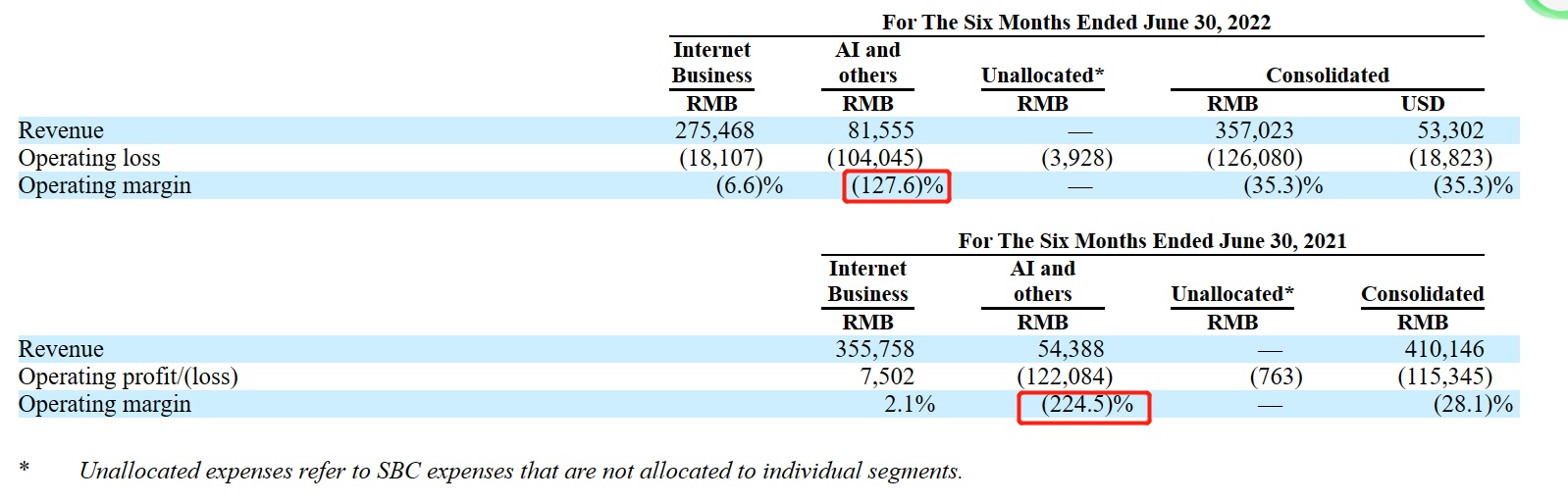

猎豹董事长兼首席执行官傅盛表示,虽然2022年上半年外部环境充满挑战,但公司并没有放慢执行战略的速度,会员模式在报告期内实现了继续增长。但从财报能看出,由于报告期内疫情反复以及宏观经济的疲软对广告收入造成的冲击,猎豹2022年上半年的收入同比下降22.6%至2.75亿人民币,互联网业务的营业利润率也随之降为-6.6%,而2021年同期时为2.1%,即互联网业务由盈利转为了亏损。

不过,人工智能及其他板块则在报告期内出现了触底信号。据财报显示,2022年上半年时,由于商场优惠券机器人业务以及全球云服务业务的增长,人工智能和其他板块的收入同比增长50%至8160万元。

详细来看,猎豹的商场优惠券机器人具备招揽、营销、导购、大数据等AI能力,可在高噪音环境下模拟真人营销推广,实现有效的人机交互,在消费者“游逛”过程中提供“近场营销”,影响顾客发生在场内的消费决策。同时,商场优惠券机器人与券多多小程序形成闭环,在线下场景中为商家提供精细化的运营解决方案。

报告期内,猎户星空在渠道、直销上持续发力,并在海外成功开发了多个国家的总代合作伙伴,加速公司机器人向市场的渗透。据猎豹官网显示,在国内市场中,商场优惠券机器人已在深圳、北京、广州、青岛、重庆、成都、济南等41座城市1200家商场落地,成为包括万科、华润、万达、凯德、大悦城等在内的头部商业地产品牌的共同选择。在餐饮商户方面,与瑞幸、汉堡王、呷哺呷哺、全聚德、将太无二、喜家德、云海肴、蛙来哒等超1000家知名品牌实现合作。

除售券机器人外,在报告期内上海疫情爆发之时,猎豹便快速研发出消杀服务机器人,迅速的投入到各地方舱的抗疫部署中,这反映了公司敏捷反应背后的AI全链条强大核心技术。同时,猎豹依托全链条技术持续向教育等核心场景发力,推动AI教育业务线的快速扩大。

在人工智能及其他收入大增50%后,规模效应在财报中得以显现。智通财经APP发现,2022年上半年时,该板块的营业利润率已从2021年同期的-224.5%大幅改善至-127.6%,这意味着人工智能及其他板块的亏损有明显缩窄,但距离盈亏平衡仍有较远距离。

即使人工智能及其他板块亏损缩窄以及公司采取降本增效措施,将营业总支出缩减14%至3.56亿元,但由于互联网业务的亏损拖累,猎豹报告期内非GAAP下的经调整股东净亏损为6864.4万元,而2021年同期为盈利7812.7万元。

从以上的分析中不难看出,猎豹整体的商业模式是以互联网业务产生利润和现金流来培育仍在亏损中的人工智能业务,所以互联网业务的稳定性对公司未来发展起着压舱石作用,而人工智能则是长期的新增长点。

就2023年而言,疫情防控的放开带动经济复苏,广告行业将有所回暖,猎豹的互联网业务将从中获益,且线下商场人流的恢复以及商业活动的正常开展将带动猎豹人工智能及其他板块的持续快速发展,因此猎豹2023年基本面改善的确定性较高。

但拉长周期看,由于国内工具应用市场已趋于稳定,猎豹调整变现模式虽能平滑互联网业务跟随宏观经济的波动性,但该业务整体的成长空间相对有限;人工智能及其他板块能否拓展更多应用场景从而实现盈利才最为关键,目前该板块已现触底信号,但服务机器人行业竞争越发激烈,猎豹能否从中突围而出尚未可知。