2022年以来,在疫情影响和外围环境的持续冲击下,全球经济面临下行压力,恒指亦持续走低,港股新股市场表现萎靡。数据显示,2022年全年港股IPO市场募资总额约为1045.7亿港元,同比骤降近70%,创下2013年以来新低。在这样的市场环境下,新股破发似乎也变得司空见惯。

不过随着11月以来港股大盘震荡反弹,表现持续强势,这让萎靡已久的新股市场在2022年年末也重新燃起了一把火。据统计,仅 12月港股上市的新股数量就已达到了21只,相当于9-11月上市的新股数量总和。

在此之中,在2022年年末上市的冠泽医疗(02427)显得尤为亮眼。

作为2022年首日涨幅最高的“最强新股”,冠泽医疗上市当日股价一度暴涨超260%,随后涨幅虽有所回落,但230%的收涨幅仍然让人眼前一亮。与此同时,公司还打破了“上市即高光”的市场魔咒,上市至今短短六个交易日股价已累涨281%,涨势让一众新股望尘莫及。2023年1月6日收盘,公司更是股价大涨26.25%,再创上市以来的新高水平。

这不禁让人好奇,冠泽医疗到底凭什么登上2022年港股市场的“最强新股”的宝座?

细分市场区域龙头

据智通财经APP了解,冠泽医疗是一家立足于山东省的医学影像解决方案供应商,主要从事提供医用影像胶片产品及医学影像云服务。

一直以来,医用影像胶片都是冠泽医疗的核心业务,公司从事分销采购自第三方品牌的医用影像胶片产品及销售自家品牌的医用影像胶片产品。2019年、2020年、2021年及2022年上半年(以下简称“报告期”),冠泽医疗医用影像胶片产品的销售分别占总收入约91.5%、93.7%、93.3%及94.1%,而提供医学影像云服务则占总收入约8.5%、6.3%、6.7%及5.9%。

据了解,医用影像胶片产品主要包括不同类别的医学影像打印仪器及耗材。一般来说,医用影像胶片产品分销商的销售模式多为一体化包装服务模式,指在销售医疗耗材品的过程中提供相应的打印工具。数据显示,国内超过80%的医用影像胶片产品供应商及分销商使用一体化包装服务模式,冠泽医疗亦是如此。

其实,自2016年成立以来,冠泽医疗一直是国际医用影像胶片的分销商。据灼识咨询数据显示,就分销业务而言,按2021年销量计,冠泽医疗是该医学影像产品生产商在山东省的最大二级分销商。而自2018年开始,公司为了进一步提升盈利能力开始尝试向客户提供自家“冠泽慧医”品牌的医用影像胶片。据智通财经APP注意到,以2022年上半年的数据为例,公司第三方品牌医用胶片的毛利率仅为28.7%,而自营品牌“冠泽慧医”的产品毛利率则高达56.4%。

近年来,公司自家品牌医用影像胶片产品的销售占比快速增长,其占医用影像胶片产品业务分部收入已由2019年的仅9%迅速增长至2022上半年的32%,这也成功带动公司盈利水平的提升。报告期内,冠泽医疗医用影像胶片产品的销售毛利率分别为28.4%、30%、32.3%及37.4%。

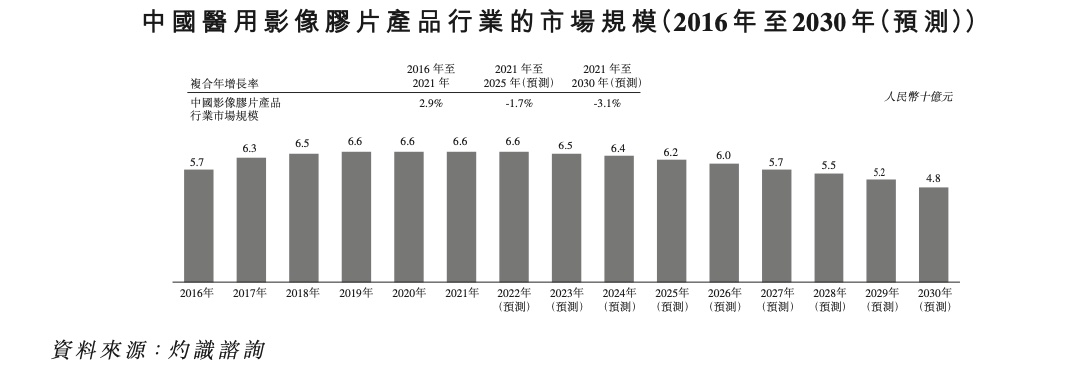

不过值得注意的是,近年来,我国医用影像胶片市场已逐渐饱和,未来几年增速或有所下滑。数据显示,这一行业的市场规模从2016年的57亿元(人民币,下同)增至2019年的66亿元后,行业增长便开始停滞。灼识咨询指出,考虑到医用影像胶片产品是一个相对成熟的市场及使用须医学影像云服务支持的数码医用影像胶片的趋势影像,预期于2030年该市场规模将下滑至48亿元。

进军医学影像云服务市场 毛利率进一步提升

与医用影像胶片的下滑趋势不同,得益于精确诊断需求、医院对自动化的需求及远端咨询需求等种种因素促进,医学影像云服务的市场规模则是呈现不断扩大的趋势。

医学影像云服务为云端系统,用于在医学机构、学术组织及医院间的存储、共享甚至处理医学图像。该平台允许其用家获取医学影像数据,加强医疗机构间的协作,共享患者的医学影像检查结果。

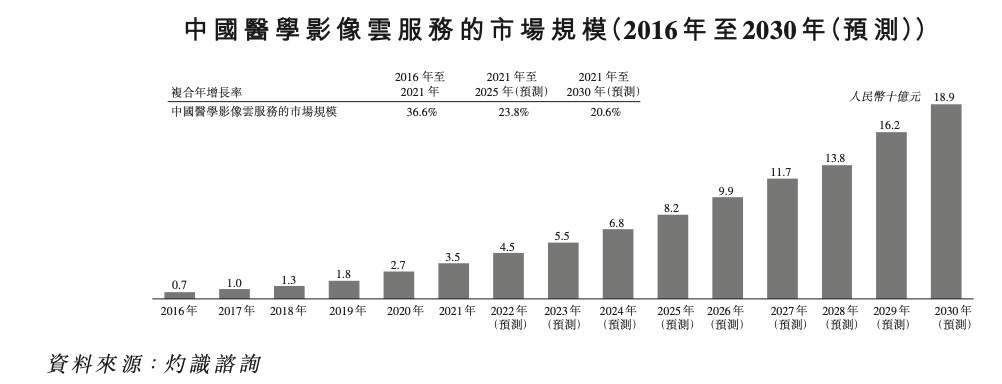

得益于互联网的快速普及和信息技术的快速发展,中国越来越多的医疗机构正在部署医学影像云服务以提高效率并方便影像阅读,这带动相关市场规模从2016年的7亿元持续增长至2021年35亿元,复合年增长率高达36.6%。随着影像设备改进和影像量的显著增加带来更大存储容量的需求,云平台已成为比传统本地存储更具成本效益的方式。连同区域内及机构间共享资料及数据的需求,预计中国医学影像云服务行业的市场规模将从2021年的35亿元进一步增长至2030年的189亿元,复合年增长率为20.6%。

为了把握这一趋势,冠泽医疗医疗于2017年通过为医院及医疗机构提供医学影像云服务进军医学影像云平台市场。虽然公司医学影像云服务的业务收入占比不高,但从市场地位来看,仍位居行业前列。按2021年销售收入计,公司为山东省第三大医学影像云服务供应商,占据市场份额约4.7%。除此之外,公司医学影像云平台业务,也拥有极高的毛利水平。报告期内,该产品的销售毛利率分别为82.7%、84.2%、85.1%及83.7%。受益于此,公司的综合毛利率也稳步提升,从2019年的33%增至2022年上半年的40.2%。

成长前景隐患重重

尽管公司通过拓展业务提高了毛利率,但从业绩表现来看,冠泽医疗依然称不上亮眼,营收净利表现颇为波动。报告期内,公司营收分别为1.41亿元、1.84亿元、2.11亿元及9862.1万元,期内净利润分别为2232万元、2904万元、2307万元及1540万元。

除了业绩表现波动,公司的地域集中性极强,也将带来一定风险。智通财经APP注意到,报告期内冠泽医疗所有的收入均来自山东省。虽然短期来看,冠泽医疗集中于山东省,对其业绩的稳定有帮助,但从长远来看,在规模相对较小的市场中,公司发展的天花板似乎也更清晰。

与此同时,公司还面临着较大的政策风险。

近年来,为了推动医疗体系改革,我国要求公立医疗机构逐步实施药品采购“两票制“。2019年,山东省卫生健康委员会等多个地方政府发文,要求公立医疗机构在采购药品时须实施“两票制”,即取消二级及以下的分销商,要求企业直接通过一级分销商销售给医疗机构。虽然目前,该政策尚未应用于医疗耗材,但一旦“两票制”全面实施,作为分销商的冠泽医疗,营收有可能削减超过六成,将直接打击冠泽医疗最为核心的医用影像胶片分销业务。

可以看出,自2016年建立以来,冠泽医疗已从一个单纯的影像胶片产品生产商分销商发展成为一家可提供医用影像胶片和医学影像云服务的医疗器械企业。但在地域集中性较强以及相关政策风险等多方因素促使下,公司成长也面临着多样的“烦恼”。除了业绩平淡之外,增长前景也未见得能够支撑起此前一路上涨的股价。

在股票市场中,一些公司明明达不到这么高的价位,“身价”却在短期内暴涨几倍,这些不受基本面控制、走势异常的个股被市场视为“妖股”。一般来说,它们由于身上具备市值小、流通盘少、业务冷门等特征成为各路游资和机构热炒对象,从而也会吸引很多投资者的关注。

对照来看,冠泽医疗显然也符合“妖股”的特征,截至6日收盘,其股价为2.02港元,市值不到20亿港元。这也就意味着,即便有着医疗行业的热度加持,冠泽医疗仍不失为市场上一只具有较高投资风险的“妖股”,投资者需要谨慎操作才是。