美国通胀环比可能转负,助力春季行情兑现

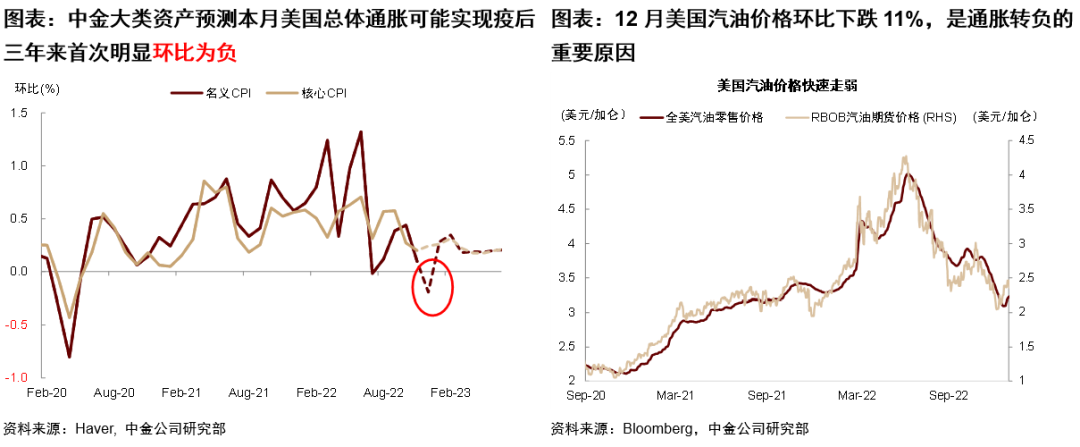

1月12日(下周四)将公布美国12月CPI数据,我们预测总体通胀环比增速转负(中金大类资产-0.2%,市场一致预期0%,克利夫兰美联储0.12%,前值0.1%)。总体通胀下行主要受汽油价格大幅下跌影响。

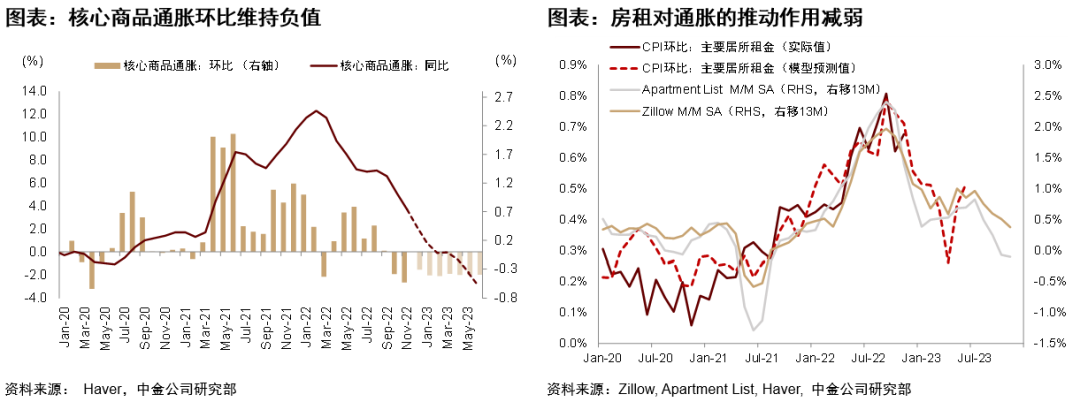

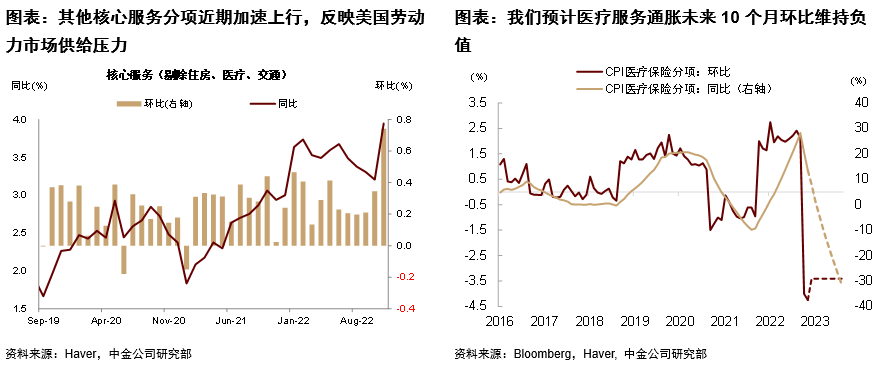

如果预测兑现,本月通胀数据将是美国通胀连续第3个月超预期下行,也是疫后三年通胀环比增速首次明显进入负值区间,可能有助于提振宽松预期与风险情绪,美债、黄金、成长风格股票都可能有阶段性表现机会。我们预测12月核心通胀环比0.24%(市场一致预期0.3%,克利夫兰美联储0.48%,前值0.2%)。医疗服务与核心商品通胀环比增速保持负数,同时房租对通胀推升效果持续减弱,是核心通胀维持弱势的主要原因。其他核心服务分项近期加速上行,可能反映美国劳动力市场仍然偏紧。但其他核心服务分项仅占总体通胀的13%,难以改变通胀下行大趋势。

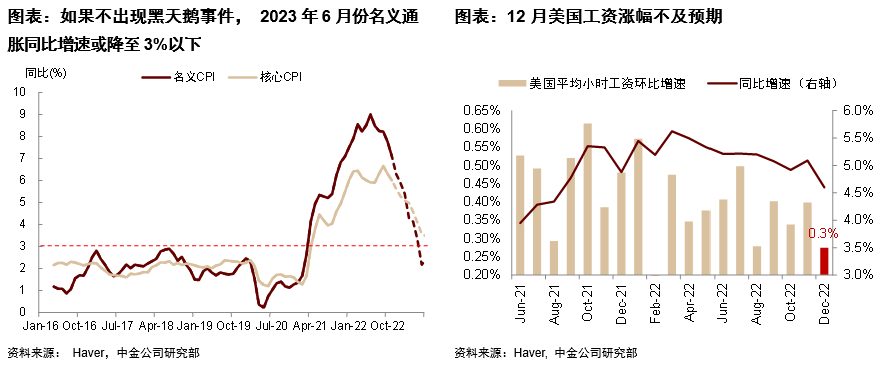

另外,本月美国工资涨幅不及预期,同时美国劳动力市场供需缺口正在缓和,反映劳动力市场与服务通胀未来降温可期。使用中金大类资产CPI分项统计预测模型(《新视角看通胀变数与资产变局》),我们判断总体通胀环比负增长不具有持续性,未来几个月总体通胀环比增速更可能在0.2%附近。尽管如此,相对于2022年的中枢0.8%,最近几个月通胀环比增速已经下了一个大台阶。把通胀环比增速迭代,可以得到总体通胀同比路径。模型显示2023年6月份名义通胀同比增速或降至3%以下。

尽管基准情景是高通胀有韧性,但如果不出现黑天鹅事件,美国通胀快速下行这一“变数情景”可能成为2023H1最重要的宏观主题之一,或对美联储货币政策与全球大类资产走势产生重大影响。对于中国市场,从春节到两会期间股票相对其他资产的相对优势逐渐体现。美国通胀转负可能提升今年春季行情的兑现概率。

美联储宽松预期或升温,超配美债、黄金、港股

尽管美国通胀已经在去年11-12月连续两次超预期下行,美联储却持续释放强烈鹰派信号,可能是美联储在“紧缩过度”与“紧缩不足”之间根据风险收益权衡的结果:联储2021年对通胀的判断出现严重失误,导致货币紧缩不足,美国通胀一度升至过去40年最高水平。如果联储在通胀得到控制之前过早宽松,可能使中央银行信誉瓦解,公众不再相信联储能够控制住通胀,宏观环境重回70年代“大滞胀”时期,因此“紧缩不足”的代价较高。相比之下,“紧缩过度”虽然可能引发经济衰退,但本来市场已经广泛预期美国在2023年陷入衰退。与“紧缩不足”导致长期滞胀相比,经济衰退成本相对较低。因此美联储对通胀改善的反应相对滞后,宁可“紧缩过度”也不愿“紧缩不足”。

我们认为如果通胀数据持续改善,最终会让联储对通胀下行重拾信心。通胀明显改善,叠加经济衰退风险与金融市场比较脆弱,联储提前结束紧缩周期或开启宽松周期的可能性并不低,且不宜低估加息之后的降息幅度:联储散点图提示24年与25年累计降息幅度超过200bp。根据历史经验,2022年初至今2s10s曲线倒挂最大幅度达到84bp,对应未来联储降息幅度约为450bp。

我们预测联储于2023Q1结束加息,加息终点在4.5%-5%区间;2023H2降息预期可能明显升温。如果出现黑天鹅事件导致金融市场震荡,也不能排除2023年提前结束缩表的可能性。即使联储口头继续放鹰,市场宽松预期也大概率会继续加码。根据当前美联储加息路径,可以推出十年期美债利率均衡价格在3.2%左右。我们维持观点不变,继续预测十年期美债利率在2023Q1降至3%左右。美债利率下行改善全球流动性,利好港股与黄金表现。我们在11月发布的《2023年大类资产展望:势极生变》中建议超配美债、黄金与中国股票,观点已经初步兑现。

若中国经济强劲复苏,2023H2需关注欧美通胀“二次冲顶”风险,股票从超配下调到标配

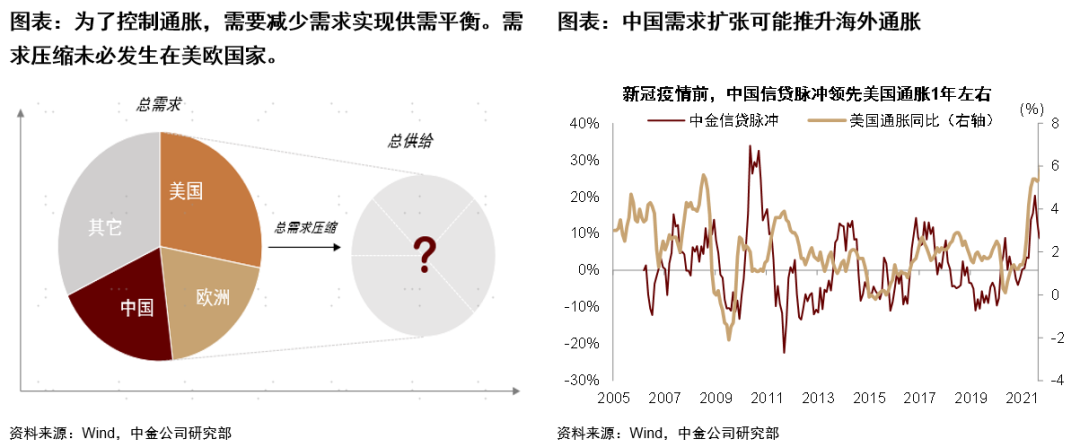

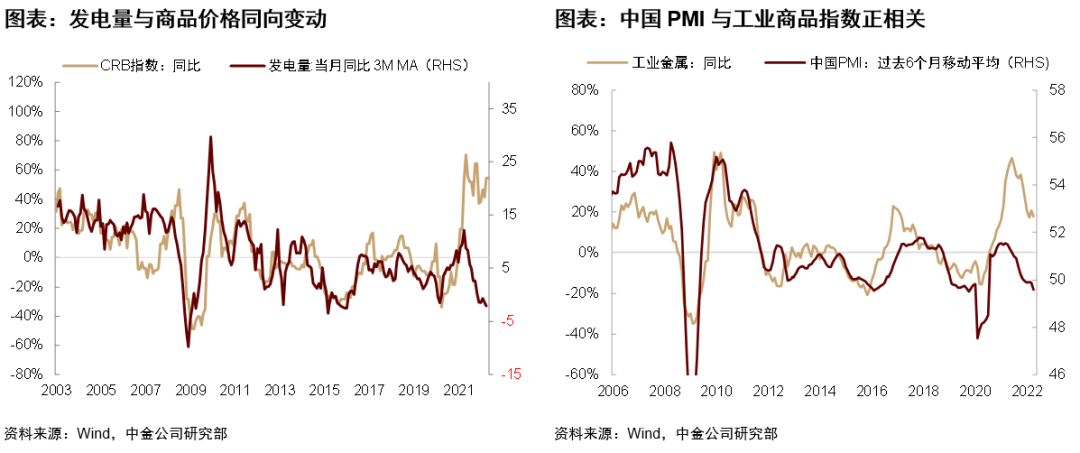

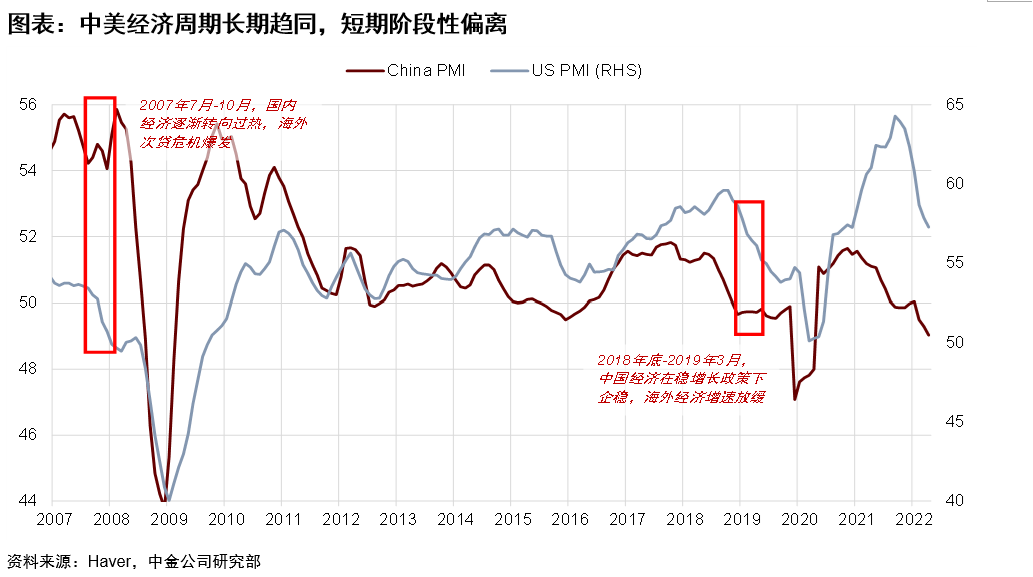

在去年6月发布的《大类资产2022H2展望:滞胀交易的下一站》中,我们提出“通胀成本再分配”的概念:在疫情之前的二十年,各大国经济增长往往可以互相促进,中国经济复苏有助于美欧经济增长,美国经济强劲有助于中欧经济增长。按照这一思路,2023年中国经济修复,有助于对冲全球经济放缓的负面影响。但在疫后世界,中美欧日等大型经济体的增长互动关系可能已经发生深刻变化:由于疫情冲击,全球范围内总供给小于总需求,大部分经济体通胀达到过去几十年最高水平。为使通胀降温,需要在全球范围内破坏总需求,才能实现供需平衡。如果中国经济明显修复,海外通胀压力可能再次升温。此时需要海外经济体进一步收紧货币政策,压缩总需求,即海外承担更多控制通胀的成本,可能对海外股市形成压制。由于全球股市联动性较强,海外市场震荡可能波及中国。

根据其他国家/地区疫后复苏经验,经济修复往往不会一蹴而就,中国增长修复可能也是一个渐进过程,2023年经济增长可能前低后高。由于增长改善需要时间,从增长改善传导到通胀上行、通胀压力从国内传导到海外也需要时间,我们认为中国疫后复苏可能不会明显改变2023H1的海外通胀路径,但2023H2通胀不确定性升高。除了通胀“二次冲顶”风险,2023H2还需考虑海外衰退可能性与中国政策调整不确定性,风险因素明显增多,因此我们建议资产配置上半年注重进攻,超配港股与A股;下半年转为防守,配置更加平衡稳健,将权益资产由超配下调为标配(《2023年大类资产展望:势极生变》)。

本文来源微信公众号“中金策略”,作者李昭、杨晓卿、齐伟、王汉锋,智通财经编辑:陈秋达