智通财经APP获悉,1月6日,广州诗尼曼家居股份有限公司(诗尼曼)创业板IPO审核状态变更为“终止(撤回)”。长城证券为其保荐机构,拟募资4.8147亿元。

据深交所1月6日披露,2023年1月4日,广州诗尼曼家居股份有限公司申请撤回发行上市申请文件。根据相关规定,深交所决定终止对其首次公开发行股票并在创业板上市的审核。

招股书显示,诗尼曼主要从事定制衣柜、定制橱柜、铝合金门窗及其他全屋配套家具产品的研发、生产和销售业务,是国内定制家居行业的领军品牌之一。公司产品定位于中高端消费市场,以“创造健康、环保、时尚的家居生活”为使命,为消费者提供一站式、一体化、个性化的绿色高端定制家居服务。在“诗尼曼”品牌基础上,公司于2019年创立“AI家居”品牌,该品牌侧重于销售渠道的下沉和社区店的建设,主要面向80、90后消费者并为其提供更加个性化、生动活泼的定制家具产品。

诗尼曼拥有较强的市场开拓能力,并建立了较为完善的经销渠道网络,截至2021年12月31日,公司拥有“诗尼曼”和“AI 家居”品牌经销商共1893家,经销商门店共1918家,经销网络覆盖国内大部分三、四线及以上主要城市;此外,公司积极拓展大宗客户业务模式,公司产品已进入部分国内领先的地产商供应链并与其形成长期良好的合作关系。

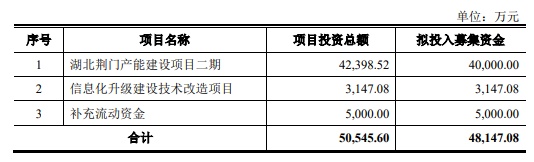

据悉,诗尼曼此次发行拟募集资金计划投资于以下项目:

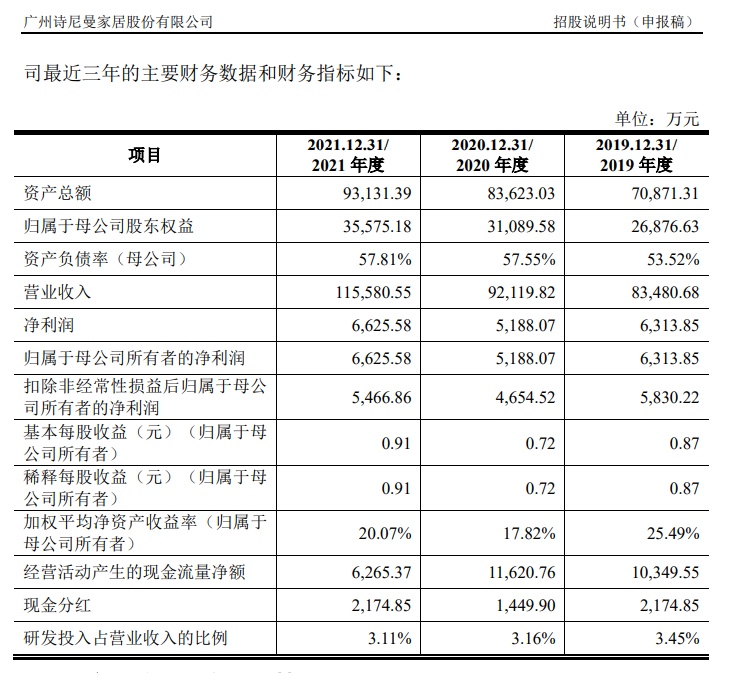

财务方面,于2019年度、2020年度、2021年度,诗尼曼实现营业收入约为8.35亿元、9.21亿元、11.56亿元;同期,净利润分别为6313.85万元、5188.07万元、6625.58万元。

不过,诗尼曼坦言,公司存在应收账款大幅增加的风险。招股书显示,报告期各期末,公司应收账款账面余额分别为6948.15万元、11406.52万元和15892.00万元。诗尼曼称,应收账款余额增速较快主要与公司大宗客户业务快速发展有关,且截至最近一期末应收账款余额主要为大宗业务模式下应收款项。公司大宗业务客户主要为房地产商、装修装饰公司等,2021 年以来,受融资“三道红线”、供地“两集中”等政策影响,房企的资金持续趋紧,部分房企出现经营恶化或现金流问题,信用风险凸显,公司部分客户应收账款存在无法全部按期收回的风险。

诗尼曼表示,公司已根据自身实际经营情况,参照同行业公司坏账政策,计提了充分坏账准备,且定制家居行业市场容量较大,当前房地产行业增速放缓、部分房企信用风险凸显未对公司大宗业务开展产生明显不利影响,“但如果未来出现政府持续加大房地产行业调控力度或房企信用风险进一步加剧,公司将面临因应收账款无法收回而计提大额坏账的风险,从而对公司经营业绩产生不利影响。”