一、港美股市场回顾

进入12月的第四周,美国公布多项重要宏观数据。总体上看,劳动力市场依然处于紧张态势,GDP年化季率高于预期,第三季度核心PCE继续居高不下。经济表现强劲,加剧了市场对美联储将坚持激进紧缩路线,进而引发2023年衰退的担忧。

美元指数进入回落的通道,周跌幅-0.5%。与此紧密相关的大宗商品、贵金属等多有反弹,如ICE布油周涨幅为6.67%,伦敦银现为2.12%。权益类市场中的变现,普遍反映了美国继续收紧的预期,道琼斯工业指数、标普500、纳斯达克指数的涨幅分别为0.86%、-0.20%和-1.94%。欧洲市场表现较好,英国富时100、法国CAC40和德国DAX的周涨幅分别为1.92%、0.81%和0.34%。

香港市场表现平稳,经过前期上涨后处于平台整理的走势。A股市场受疫情影响,延续阶段性回落的走势。几个重要的指数,沪深300、创业板指、科创50的周涨幅分别为-3.19%、-3.69%和-5.93%。过于一周,各类资产具体表现详见图表1。

图表1:各类资产涨跌情况 | |||

市场 | 名称 | 周收益率(%) | 当年收益率(%) |

大中华地区(GC) | 恒生指数 | 0.73 | -16.26 |

恒生港股通 | 0.05 | -18.06 | |

恒生科技 | -0.60 | -27.27 | |

沪深300 | -3.19 | -22.51 | |

创业板指 | -3.69 | -31.19 | |

科创50 | -5.93 | -34.18 | |

美洲市场(AM) | 巴西IBOVESPA指数 | 6.65 | 4.65 |

道琼斯工业指数 | 0.86 | -8.63 | |

标普500 | -0.20 | -19.33 | |

纳斯达克指数 | -1.94 | -32.90 | |

欧非中东市场(EMEA) | 英国富时100 | 1.92 | 1.20 |

法国CAC40 | 0.81 | -9.06 | |

德国DAX | 0.34 | -12.24 | |

俄罗斯RTS | -7.23 | -39.62 | |

全球主要商品(GLCO) | ICE布油 | 6.67 | 8.48 |

伦敦银现 | 2.12 | 1.77 | |

CBOT玉米连续 | 1.91 | 12.41 | |

Lme铜现货 | 1.39 | -13.89 | |

伦敦金现 | 0.28 | -1.72 | |

CBOT大豆连续 | 0.07 | 11.34 | |

亚太市场(AP) | 澳洲标普200 | -0.84 | -4.71 |

台湾加权指数 | -1.77 | -21.67 | |

韩国综合指数 | -1.96 | -22.30 | |

印度SENSEX30 | -2.41 | 3.02 | |

日经225 | -4.69 | -8.88 | |

重要汇率(FX) | 美元兑离岸人民币 | 0.33 | 10.00 |

欧元兑美元 | 0.26 | -6.64 | |

美元指数 | -0.50 | 8.70 | |

美元兑日元 | -2.85 | 15.40 | |

二、重要宏观数据跟踪

1、美国11月PCE通胀环比+0.1%。这一结果与彭博一致预期持平,大幅低于10月的+0.4%,核心PCE环比+0.2%,该值在10月份是环比+0.3%,持平彭博一致预期的0.2%。在同比方面,增速为+4.7%,较10月下降0.3pct。11月PCE通胀的回落,可以由此前公布的11月份CPI数据看出端倪,并未有更多超预期的信息。细分项看,服务类项目中的交通服务、餐饮酒店等环比增速明显下滑,机动车等耐用品价格环比增速放缓,反映粘性通胀的租金环比增速仍然坚挺,与11月CPI的细分项情况大致吻合。PCE数据公布后,10年期美债利率上升至3.74%,美元指数降至104左右。

2、美国三季度GDP增速上修。美国经济分析局数据显示,三季度实际GDP年化季环比终值升3.2%,市场预期升2.9%,修正值升2.9%,初值升2.6%;实际个人消费支出终值环比升2.3%,为2021年第四季度以来新高,预期升1.7%。三季度实际GDP的增长反映了出口、消费者支出、非住宅固定投资、州和地方政府支出以及联邦政府支出的增加,但部分被住宅固定投资和私人库存投资的减少所抵消。预计美国居民的超额储蓄对消费仍有支撑,且目前居民资产负债表仍然较为健康,但消费者信心已开始下滑,同时消费信贷也开始走弱,预计美国消费后续可能逐步回落。

3、我国央行连续加码14天期逆回购,维护年末流动性平稳。央行公告称,12月22日开展40亿元7天期和1530亿元14天期逆回购操作,实现净投放1550亿元。央行公开市场操作自12月15日转入净投放后,近5个交易日累计投放5790亿元。12月20日,央行召开会议部署下一步工作时提到,要高度重视做好岁末年初各项工作,其中就包括要呵护资金面平稳跨年。从DR001和DR007来看,近日有所回落。预计在央行连续加大逆回购投放的背景下,资金面将保持相对平稳。

疫情爬坡前后的消费行业

1.疫情爬坡期海外市场的表现

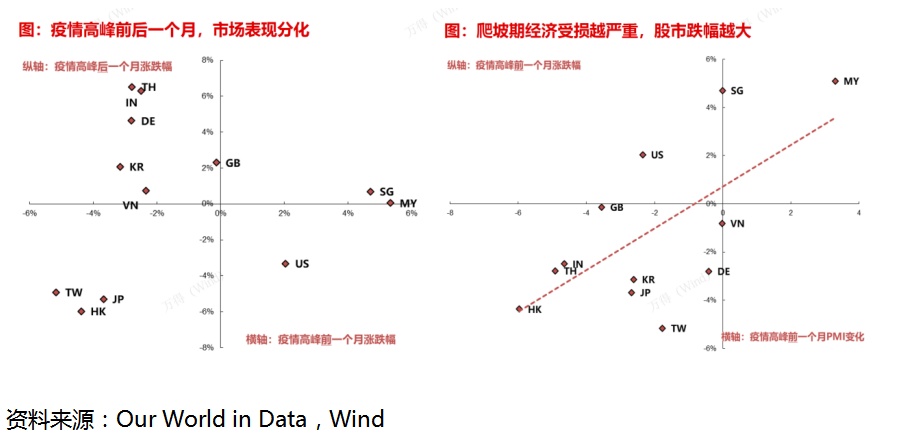

图1:疫情高峰前后主要国家或地区股票市场的表现

图中可以看到在疫情高峰前的一个月绝大多数市场都在下跌。并且在这个阶段,经济受损越严重,股市跌幅越大,平均跌幅为3%。

在疫情高峰后的一个月绝大多数市场在恢复上涨,平均涨幅为4%以上。这些市场主要是消费恢复比较强劲的市场。

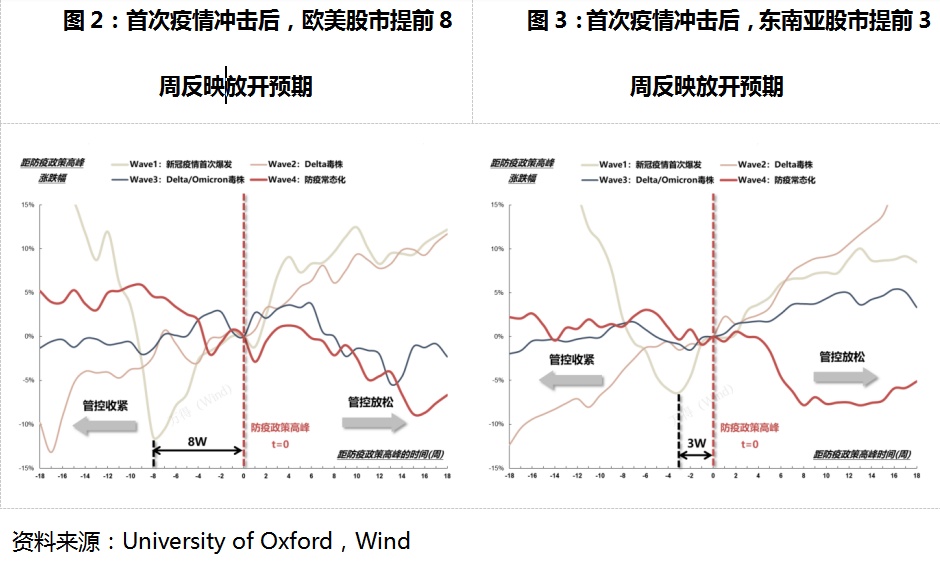

2.疫情冲击的长期影响

在新冠疫情首次爆发后,欧美和东南亚市场分别提前8周和4周反映防疫放松预期,表现为股价的上涨。并且在防疫政策放松后延续上涨。因此从长期看,首次疫情冲击后的防疫放松有助于股票市场的长期上涨。

3.疫情冲击下消费细分行业有哪些机会

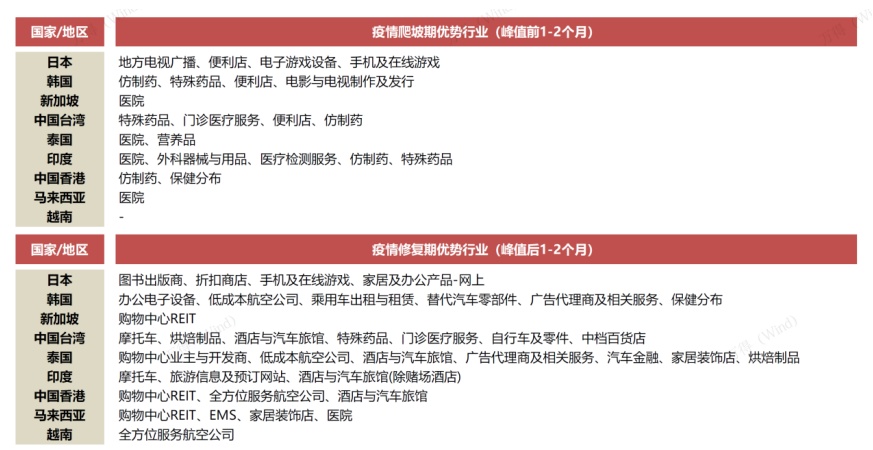

图4:爬坡期,医药、便利店、居家娱乐表现较好;修复期,出行链、线下消费、居家用品表现占优

4. 疫后消费恢复需要哪些条件?

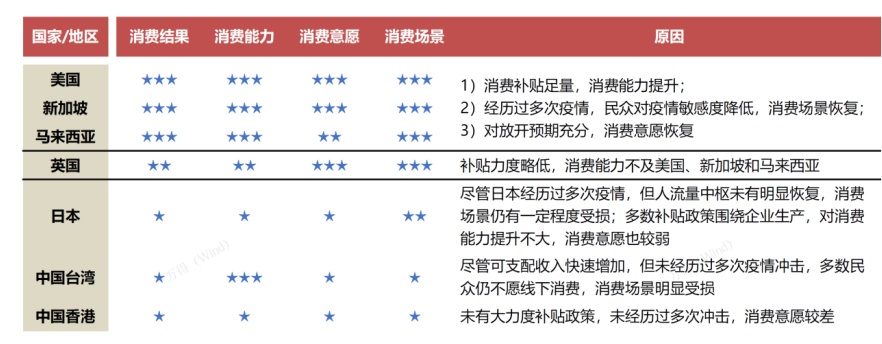

消费能力、意愿、场景决定消费结果。

图5:各国家/地区的消费恢复情况

资料来源:信息检索整理

图中可以发现,美国、新加坡和马来西亚的消费恢复的最好,英国其次,东亚国家/地区最差。

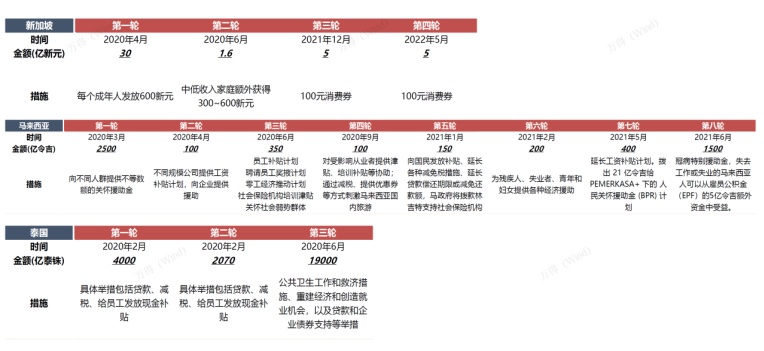

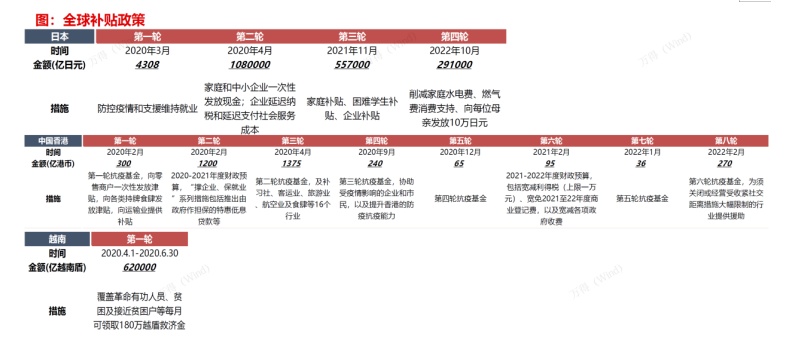

美国、新加坡和马来西亚的居民基于足量的消费补贴,具有更大的消费能力和更强的消费意愿。而与之形成鲜明对比的日本和中国香港则没有大力度针对居民的补贴,消费意愿也下降明显。此外,消费也受到储蓄意愿的影响。中国台湾可支配收入恢复较好,但消费意愿较差,储蓄率抬升。

图6:消费能力提升明显的国家/地区现金补贴力度较大

资料来源:Wind

图7:消费能力提升较弱的国家/地区多为政策支持

资料来源:Wind

综上,补贴力度和消费意愿均在较大程度上影响居民的消费水平。居民的消费能力又和上市公司的业绩息息相关,可作为中国市场疫后复苏的投资参考。

免责声明:本文所刊载内容(包括但不限于评论、预测、理论、或任何形式的表述等)均只作为参考,不代表任何确定性判断,亦不构成对投资者任何形式的投资建议,对任何因直接或间接使用本文涉及的信息和数据或者据此进行投资所造成的一切后果或损失,元宇证券及富元犇犇不承担任何法律责任。阁下应审慎考虑拟购买之产品是否切合阁下之投资目标、投资经验、风险承受能力及其他个人情况,并应明白对其投资必须承担全部责任。相关投资产品信息纯粹由信息供应商提供,元宇证券及富元犇犇对该等数据的准确性及可靠性概不作出任何保证,亦不会因任何不确或遗漏而引致之损失或损害承担法律责任(不论该等法律责任属于侵权或合约或其他方面),投资者应该自行核实有关资料。本网站内容及广告没有被香港证券及期货事务监察委员会审阅。忠告:市场有风险,投资需谨慎。