芯片股的投资者在今年无疑经历了糟糕的一年。而颇具有讽刺意味的是,事情在好转之前可能需要先变得更糟。

周三早些时候,美光科技(MU.US)公布了2023财年第一季度财报,其营收和每股收益均不及分析师预期,并预计二季度每股亏损将高于预期。这给该公司带来了更大压力,该公司目前正面临金融危机以来最糟糕的年度表现。

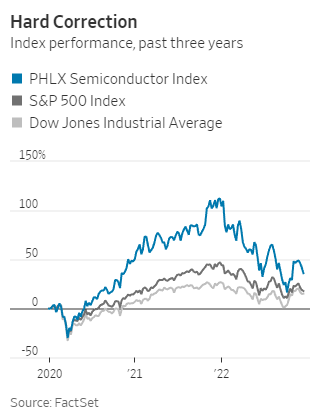

费城半导体指数(SOX)在本周四下跌逾4%,今年迄今的累计跌幅已经达到了36%。而在此之前的三年里,这一关键的半导体行业指数曾以平均每年51%的涨幅跑赢市场。

事实上,在财务数据出现滑坡之前,芯片股在年内就已经出现下跌了,而这也几乎是周期性行业的典型模式。

截至今年6月底,费城半导体指数当时的跌幅就曾达到35%。而根据世界半导体贸易统计组织(WSTS)的数据,上半年全球半导体销售额还曾同比增长了23%。

芯片股之所以在今年上半年就早早地转为下跌,因为有经验的投资者很明白:疫情早期引发的短缺不会持续,这迟早会引发销售放缓,从而推高库存。

这正在上演——美光自身的库存在最近一个季度飙升了26%,达到创纪录的84亿美元。这家内存芯片制造商对行业周期并不陌生,但这仍是美光近10年来库存连续增长最大的一次。美光首席执行官Sanjay Mehrotra在周三的电话会议上表示,该行业正在经历过去13年来“最严重的内存供需失衡”。

芯片股何时才能见底?

现在的关键问题是:芯片股什么时候会触底?

对此,瑞士信贷的行业分析师Chris Caso在研究报告中表示,“历史上看,半导体股票中三分之二的回调会发生在第一个坏消息传出之前,而且大多数情况下,它们会在几个月后见底。”

但他也承认,当前的周期是一个不同寻常的周期,因为模拟和汽车等某些芯片行业还没有经历过低迷。

这些细分领域的许多买家此前都受到了芯片短缺的影响,并开始积累更多的库存,以避免再次措手不及。服务于这些市场的四家最大的芯片公司——德州仪器(texas Instruments)、恩智浦(NXP)、微芯片(Microchip)和Analog devices——最近几个季度的收入平均同比增长了24%。

Caso认为,这些公司可能必须开始表现出疲软迹象,投资者才能否极泰来地再次看好整体芯片行业。这可能还需要一段时间。

Susquehanna的Chris Rolland在12月14日的一份报告中指出,虽然整个行业的交货周期(衡量芯片订单与交货之间的时间长度)在过去几个月从创纪录的高点有所下降,但模拟和MCU芯片类别的交货周期在11月仍是疫情前水平的两到三倍。MCU芯片是汽车的关键组件。

当然,对投资者来说,等待太久才重返市场也存在一些风险。Caso指出,芯片股往往也会先于基本面好转而上扬。因此,他对美光给予了正面评级。

他在周四给客户的一份报告中写道,“在内存这样的周期性领域,当供应商发出的信号如此糟糕时,我们更倾向于采取建设性态度。芯片股的投资者可能需要在芯片制造商清理库存之前开始买入。”

本文转自财联社,作者:潇湘;智通财经编辑:李程