今天,日本央行行长黑田东彦让投资者看到了世界上最大胆的超宽松货币政策实验结束后会发生什么。

面对持续的市场压力,黑田东彦周二表示,他将允许日本10年期国债收益率升至0.5%左右,是此前0.25%上限的两倍,这一表态震惊了市场。

这究竟是他为在明年4月份他长达10年的任期结束前实施收益率曲线控制而进行的一次战略调整,还是他史无前例的货币宽松政策结束的开始,仍有待观察。

但有一点是明确的,即一条裂缝已经出现,全球市场将在未来几周或几个月内继续撬开。

瑞银证券首席日本经济学家、前日本央行官员Masamichi Adachi表示:“无论日本央行怎么解释,这都是朝着退出(宽松政策)迈出的一步。这为2023年新行长上任后加息敞开了大门。”

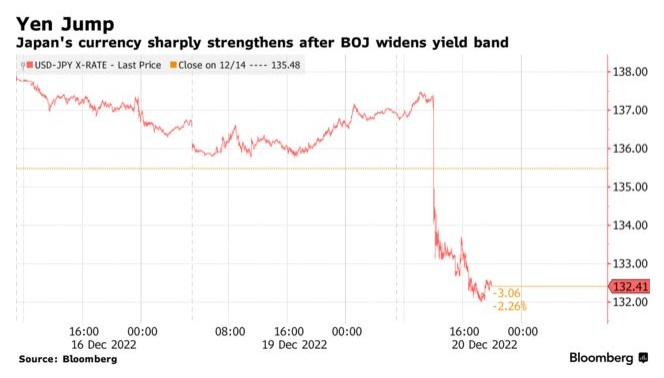

在日本央行决定公布后,日元兑美元大幅走强,并持续上扬。美元兑日元汇率一度从决定公布前的137.16跌至132.00。10年期日本国债收益率则从此前0.25%的上限水平跃升至0.46%。

日本银行股在午后交易中飙升,因投资者预计金融机构的盈利将有所改善,但东京股市整体收跌。

涟漪效应还波及日本以外的市场,影响范围从美国股指期货到澳元和黄金。

市场走势表明,投资者将此举解读为一种紧缩措施。

不过,从另一种角度来看,黑田东彦的意外举措,也可能是让收益率曲线控制计划(YCC)更具可持续性。

“这证实了我们的观点,即日本央行决心坚持YCC政策,即使在明年4月领导层换届之后,”前日本央行官员、牛津经济研究院日本研究主管Shigeto Nagai表示,“日本央行似乎决定接受这种有效的紧缩政策,作为使YCC政策更具可持续性的代价。”

这也是黑田东彦在决定后的新闻发布会上所传达的信息。他在发布会上表示,这一调整旨在提高其标志性计划的有效性。黑田东彦在任期结束前还有两次政策会议要监督,这意味着完成政策正常化的重任将落在他的继任者身上。

周二的市场波动突显出,考虑到支持日本央行采取了一系列非常规举措来支持其刺激计划,比如维持短期负利率、将10年期国债收益率压低在接近零的水平、大规模资产购买以及政府干预汇市以遏制日元下跌,要扭转政策将是多么棘手。

因此,新任行长的任何失误都有可能引发全球范围的市场动荡。

瑞穗银行驻新加坡经济和战略主管Vishnu Varathan在周二的会议前表示:“今年,日本央行的政策立场给市场制造了如此大的紧张局势。当他们最终决定放手时,影响可能是巨大的,这将撕裂市场的方方面面。”

例如,债券收益率上升将意味着日本政府债券(包括日本央行持有的债券)的未实现亏损。持续的政策变化也可能冲击日本股市,包括优衣库运营商迅销集团和通信巨头软银集团的股票,这些公司都是受益于日本央行资产购买热潮的受益者之一。

而对全球其他地区来说,更大的担忧是,这可能会切断全球债券收益率的最后一根绳索,引发美元资产抛售,转而买入日元。

另外,如果持续紧缩导致银行和养老基金等日本投资者抛售包括全球股票在内的海外投资,这甚至可能导致包括新兴市场资产在内的资产受到影响。

根据统计数据显示,日本投资者在海外股票和债券上的投资超过了3万亿美元,其中超过一半投资在美国。荷兰、澳大利亚和法国等其他国家也很容易受到日本资金回流的影响。

“允许利率上升可能会导致日本海外资金如海啸般涌入国内,”Asymmetric Advisors Pte策略师Amir Anvarzadeh在周二的会议前表示,“这是重大的‘重置’举措。”

新任行长领跑者

为了处理这项微妙的任务,日本首相岸田文雄预计将任命一位已经获得金融市场信任的人作为新任日本央行行长。大多数经济学家都认为,日本央行的资深人士是担任该职位的最佳人选,现任副行长雨宫正佳和前副行长中曾宏位居候选人名单前列。

在最近接受采访时,岸田文雄的得力助手Seiji Kihara也表示将这两人在候选人名单中。

其中,雨宫正佳被广泛认为是最有希望的人选,这一选择也将表明岸田文雄对日本央行领导层平稳过渡的期望。

雨宫正佳以策划黑田东彦早期大规模债券购买行动以及日本央行最近的收益率曲线控制政策而闻名。他在金融市场上的绰号是“日银先生”,这表明了他在日本央行抗击通货紧缩的斗争中发挥了多么重要的作用。

而目前担任私人智库大和研究所主席的中曾宏是另一位热门人选。和雨宫正佳一样,中曾宏大学毕业后就加入了日本央行,并最终担任黑田东彦的副手。2006年,他参与了日本央行量化宽松计划的逐步结束,还因在上世纪90年代末领导日本央行抗击国内银行业危机而闻名。

与偏鸽派的雨宫正佳的一个关键区别是,中曾宏曾谈到延长日本央行超宽松政策的局限性。在今年早些时候出版的一本书中,他描述了退出宽松政策可能会是什么样子,他表示,这可能与美联储的举措类似,包括购买债券以覆盖到期债券,直到开始收回流动性。

因此,如果岸田文雄选择中曾宏,意味着他将放弃所谓的安倍经济学,即已故首相安倍晋三在2013年任命黑田东彦担任行长一职时推出的扩张主义政策。

不过,并非所有人都认为这是只有雨宫正佳和中曾宏竞争的比赛。

瑞信首席日本经济学家Hiromichi Shirakawa表示:“我仍然认为,雨宫正佳或中曾宏担任行长并非板上钉钉。两人都积极参与了黑田东彦的宽松政策,所以对他们来说,负责反思黑田东彦领导的日本央行,然后继续前进,这有点奇怪。”

日本首相通常会在2月份根据顾问们列出的候选人名单宣布政府的央行行长人选。预计候选人将会在议会接受质询,然后议员们将在3月左右对这项任命进行投票。鉴于岸田文雄所代表的执政联盟在议会两院都拥有多数席位,预计议会的批准将很容易通过。

“沉迷于”刺激计划

虽然黑田东彦时代的结束可能会让岸田文雄有机会摆脱安倍经济学的影响,但这也给他带来了更大的压力,迫使他摆脱政府大举借贷的习惯。目前,日本的公共债务负担已经膨胀到国内生产总值的260%以上。

低利率舒适区使政府得以为看似永无止境的刺激措施提供资金,包括最近一项旨在抵消能源价格飙升影响的一揽子计划,而能源价格飙升是日本经济中为数不多的经历快速通胀的领域之一。

并且,在今年的两次额外预算之后,政府现在正努力寻找一个稳定的来源来支付额外的43万亿日元(合3250亿美元)的国防开支。令人怀疑的是,其中大部分资金可能将来自一个熟悉的来源:债券市场。

除此之外,虽然日本的银行经常抱怨超低利率的长期存在损害了它们的利润率,但它们也不确定自己是否准备好政策转变。日本最大银行的两位高管表示,尽管他们希望提高利率,但他们也非常担心政策突然转变会扰乱市场,以及他们所持日本国债的潜在损失。

几个月来,黑田东彦一直在努力应对市场对其收益率曲线控制措施可持续性的考验。今年6月,收益率曲线上限受到了自推出以来最猛烈的攻击,此前海外央行大举收紧政策,日元汇率跌至数十年低点,引发了有关政策变化的猜测。

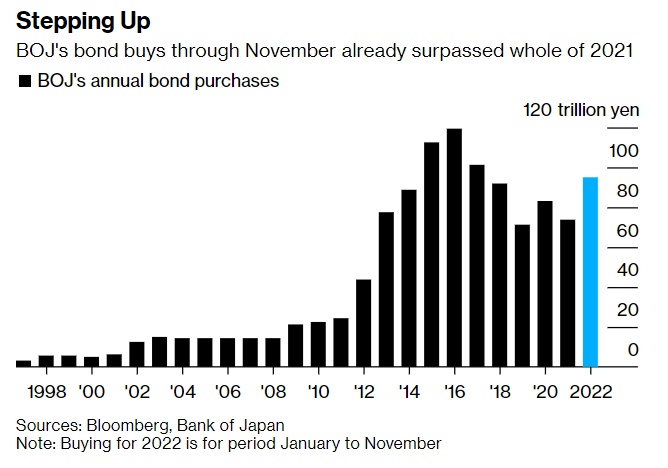

日本央行在其每日固定利率购买操作中吸纳了创纪录数量的债务,以消除投机。这导致本已扭曲的债券市场进一步恶化,因为日本央行吸收了流动性,却实际上导致了数日的交易枯竭。

日元是另一个受害者,10月份美元兑日元汇率一度突破150,原因是日元与美元的收益率差距扩大,并迫使日本支撑日元汇率。

如今,黑田东彦已经采取行动来遏制这些压力。但问题是,此举会缓解还是加剧市场对其政策框架的押注?

“如果扩大交易区间是日本央行政策正常化的方式,那么对收益率曲线的控制应该正在逐步接近终点,”野村证券驻东京首席策略师Naka Matsuzawa表示,“市场波动只会进一步加剧。”