近期,大宗商品博弈加剧,而“妖镍”更是很有些“风景这边独好”的意味。

当地时间12月7日,伦镍大幅上涨并再度站上3万关口,收于30660美元/吨,涨幅5.42%;沪镍被动跟涨,沪镍01合约夜盘涨至214180元/吨,涨幅2.46%。不过,次日伦镍冲高回落,最高涨幅近10%,收盘回到前一交易日的开盘价附近,回吐几乎全部涨幅,收于29410美元/吨。

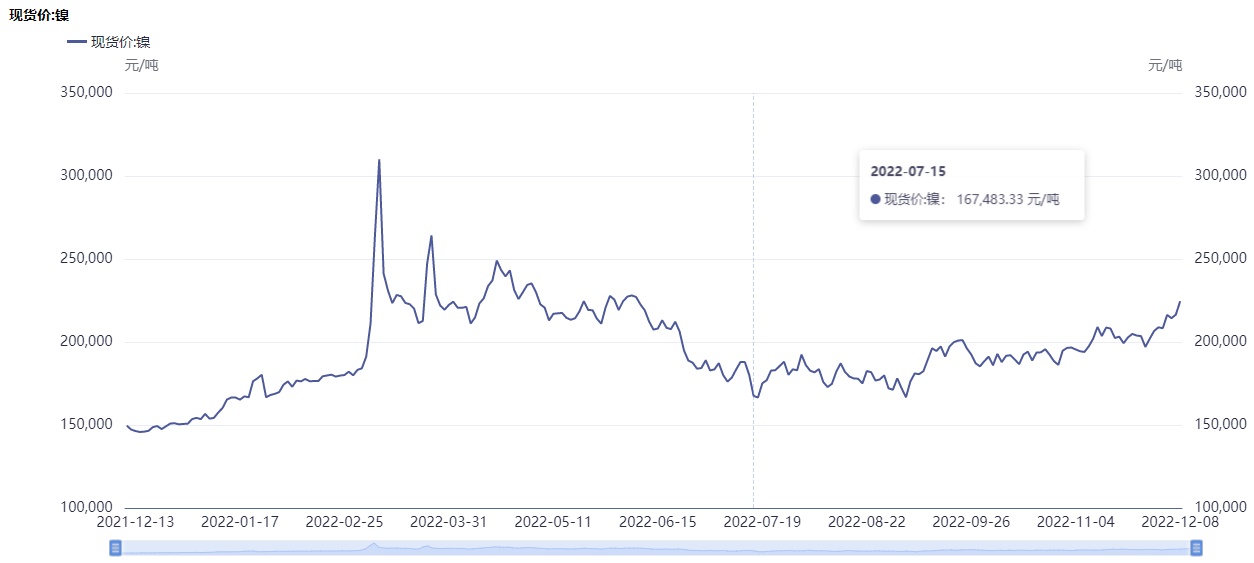

智通财经APP注意到,自今年3月出现高位回调后,金属镍期货价格已于7月中旬前后完成探底走势并重拾升势,至今伦镍已重新开始挑战3万美元关口,而沪镍主力合约累计最大涨幅更是已超过八成,刷新近半年来高点。

现货市场,镍的表现同样格外强势。数据显示,12月8日镍现货价格强势升至224583.33元/吨,亦运行在近半年来最高点位附近。

镍价扶摇直上,相关概念股也是“涨声相迎”。11月以来,港股金属镍板块累积涨幅已超过三成,其中指标股如洛阳钼业(03993)、中国中冶(01618)等期间涨幅均超过40%。

“妖镍”卷土重来,背后的涨价逻辑何在?而从二级市场投资的视角来看,相关标的又能否趁热“上车”呢?

供应偏紧叠加市场情绪升温形成价格支撑

回溯近一段时间来镍价走势,供应端的持续紧缺或是其价格保持强势的最主要原因之一。

根据公开数据,2022年1-9月全球精炼镍产量为213.83万吨,全球镍市场需求量为212.78万吨,今年前9月全球镍市场供应过剩1.05万吨。

但进入四季度后,镍的供应端压力逐步显现。国际方面,目前正处菲律宾雨季,镍矿出口依然处于低位,该国港口镍矿库存较上周五减少2.3万湿吨至891.6万湿吨,镍矿价格继续维持高位;此外,印尼NPI、湿法中间品等放量不及预期,新增产能释放或延迟至年底。

据悉,当前LME库存处于两年低位,较年初的101256吨下跌近半,这对镍价支撑较强。

除此以外,消息面上的扰动似乎也加强了市场对于镍产品供应的担忧。早前有报道指出,澳洲矿商IGO公司表示,该公司旗下位于西澳的Nova镍矿将停产约四周,原因是电力设施于近日发生火灾,对发电站的发动机室造成“严重破坏”,而恢复全面供电预计需要大约四周时间,而这或令镍产量下降12%至2.3万吨,而生产成本将上升5%至每磅3澳元。

将视线转移回国内,情况亦不乐观。据了解,目前国内现货进口窗口持续关闭,同时西北某电解镍厂停产,现阶段电镍现货偏紧、库存下滑。

除了供应端紧张以外,近期全球资本市场情绪升温或许也在一定程度上“助攻”了镍价走强。

海外方面,上周美联储官员表示,美联储在收紧货币政策方面还有更多工作要做,不过其最快在本月利率决议上便会放缓加息步伐。据该官员称,放缓加息将是合理的。美联储态度趋于缓和,这对于本就“杯弓蛇影”的全球资本市场而言无疑是一大利好。

国内方面,12月7日国务院联防联控机制综合组印发了《关于进一步优化落实新冠肺炎疫情防控措施的通知》,提出了“新十条措施”,进一步精准化、科学化疫情防控。在此背景下,国内资本市场风险偏好亦在不断回升。

但需要引起重视的是,镍的需求端表现亦差强人意。目前,镍处于需求淡季,而随着不锈钢减产增加,新能源电池端产业利润欠佳产量增速不及预期,产业链负反馈均指向镍需求陷入不足。供需双弱的背景下,镍价继续上行或受到较强阻力。

概念股乘上“东风”

镍价高位运行,这或许将成为二级市场上相关概念股的“催化剂”。

如文首所述,洛阳钼业、中国中冶等港股标的均有金属镍概念。洛阳钼业方面,该公司持有30%华越镍钴项目股权,并按比例包销氢氧化镍钴产品,初步布局镍金属。

而中冶集团旗下的巴布亚新几内亚瑞木镍钴项目,估算镍金属量为128.96万吨,平均品位0.85%,基本可满足项目平稳运行40年所需。2022H1,该项目平均达产率高达103.6%,生产氢氧化镍钴含镍16884吨,销售氢氧化镍钴含镍9960吨。除此以外,今年上半年中冶还新签约了印尼OBI镍钴湿法三期选矿冶炼工程等多个冶金项目。

11月以来,上述两只金属镍概念股走势均颇为强势,涨幅接近五成。

另外,值得一提的是,于12月1日登陆港股市场的力勤资源(02245)同样与镍密切相关。据悉,力勤资源为“镍产业链龙头”,以2021年的数据为例,该公司的镍产品贸易量在全球排名第一,而镍矿贸易量则在中国排名第一,市场份额高达26.8%。

另据灼识咨询报告,在镍产品生产领域,力勤资源同印尼合作伙伴在奥比岛合作开发的HPAL项目是全球技术最先进的镍钴化合物湿法冶炼项目之一,也是全球现金成本最低的镍钴化合物生产项目。

不同于前述提到的洛阳钼业和中国中冶业务覆盖广泛、多元,力勤资源的业务更加聚焦于镍产业链,而这一点亦在公司的收入构成中得到了充分的体现。

数据显示,2022H1期间,力勤资源来源于镍产品贸易的收入为42.1亿元(人民币,单位下同),占比42.1%;来源于镍产品生产的收入为49.5亿元,占比49.6%。

在智通财经APP看来,就当前镍价运行态势来看,镍价强势无疑会对上述概念股形成多重利好:一方面,镍价持续高位运行预计将增厚相关公司的利润,对于其业绩升势形成正向影响;另一方面,现货、期货价格的走强也会传导到二级市场,提升金属镍板块的投资热度。

但需要提醒投资者注意的是,后续伴随印尼NPI、湿法中间品等新增产能逐步释放,镍产品仍存在大量隐性库存可能性,远期过剩压力较大。更长期来看,若需求恢复不及预期而供应端压制因素消解,镍价或存在高位回落风险,届时相关标的股价走势或被蒙上阴影。