智通财经APP获悉,12月8日,北京京仪自动化装备技术股份有限公司(简称:京仪装备)申请科创板上市已获受理。国泰君安证券为其保荐机构,拟募资9.06亿元。

招股书显示,京仪装备主要从事半导体专用设备的研发、生产和销售,主营产品包括半导体专用温控设备(Chiller)、半导体专用工艺废气处理设备(Local Scrubber)和晶圆传片设备(Sorter)。公司自成立以来,主营业务未发生重大变化。公司产品已广泛用于长江存储、中芯国际、华虹集团、大连英特尔、广州粤芯、睿力集成等国内主流集成电路制造产线。

截至2022年9月30日,公司已获专利173项,其中发明专利56项,公司是目前国内唯一一家实现先进制程半导体专用温控设备规模装机应用的设备制造商,也是目前国内极少数实现先进制程半导体专用工艺废气处理设备规模装机应用的设备制造商,公司产品技术水平国内领先、国际先进。公司半导体专用温控设备产品主要用于90nm到14nm逻辑芯片以及64层到192层3D NAND等存储芯片制造中若干关键步骤的大规模量产;半导体专用工艺废气处理设备产品主要用于90nm到28nm逻辑芯片以及64层到192层3DNAND等存储芯片制造中若干关键步骤的大规模量产;晶圆传片设备产品主要用于90nm到28nm逻辑芯片制造中若干关键步骤的大规模量产。

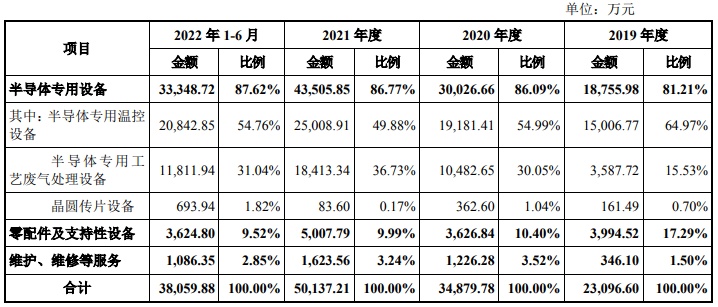

报告期内,公司主营业务收入构成情况如下:

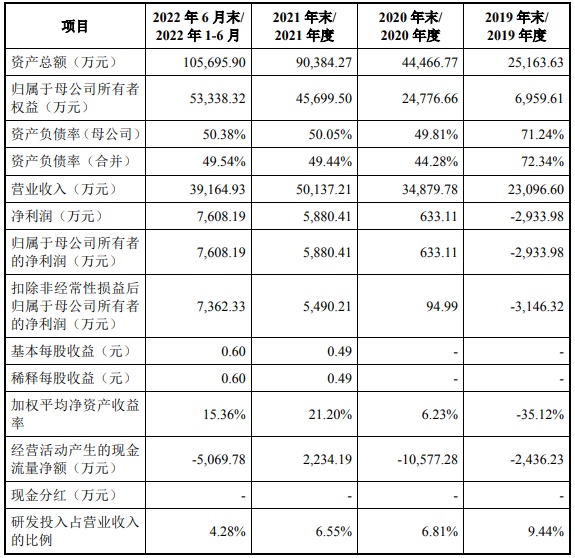

财务方面,于2019年度、2020年度、2021年度,公司实现营业收入约为2.31亿元、3.49亿元、5.01亿元。净利润分别约为-2933.98万元、633.11万元、5880.41万元。

报告期各期,公司前五大客户的销售收入合计分别为2.11亿元、2.96亿元、4.4亿元和2.99亿元,占同期营业收入的比例分别为91.23%、84.97%、87.77%和76.31%。公司客户集中度较高,主要受客户所在下游行业集中度高的影响。如果公司主要客户生产经营情况恶化、资本性支出下降,导致其向公司下达的订单数量下降,则可能对公司的业绩稳定性产生影响。此外,如果公司无法维护与现有主要客户的合作关系与合作规模、无法有效开拓新客户资源并转化为收入,亦将对公司经营业绩产生一定的不利影响。

报告期各期,公司经营活动现金流量净额分别为-2436.23万元、-1.06亿元、2234.19万元和-5069.78万元,2019年度、2020年度和2022年1-6月经营活动现金流量净额为负,公司对日常营运资金的需求随生产经营规模扩大而不断提升。如果公司无法按时向客户收回款项或筹资活动受到限制,可能导致公司面临一定流动性风险。