智通财经APP获悉,全球投资者近日重返日本债券市场,但是主要目的是做空日本债券,进而推高影响日本借贷成本的10年期日本国债收益率。寻求做空日债的交易员们在此前押注失败后,正重燃对日本央行尽快调整其超宽松货币政策,以及调整收益率曲线控制政策(YCC)的押注。

上月底公布的统计数据显示,东京11月消费者价格指数(CPI)以40年来最快的同比增幅上涨,日本全国的CPI今年已经多次超过日本央行设定的2%目标,且有可能传导至薪资端,这表明日本央行可能更接近改变极度宽松的货币政策。日本是为唯一一个将利率维持在0以下(负0.1%)的发达经济体,并且通过购买国债的方式将10年期日债收益率锚定在0-0.25%。

空头再度押注日本央行不久后将调整YCC政策

当前,日债空头押注日本央行需要尽快调整其YCC政策。三菱UFJ Kokusai 资产管理公司的固定收益投资部总经理Masayuki Koguchi表示:“随着物价上涨,有关日本央行可能调整其收益率曲线控制的市场猜测比以前更加强烈。”

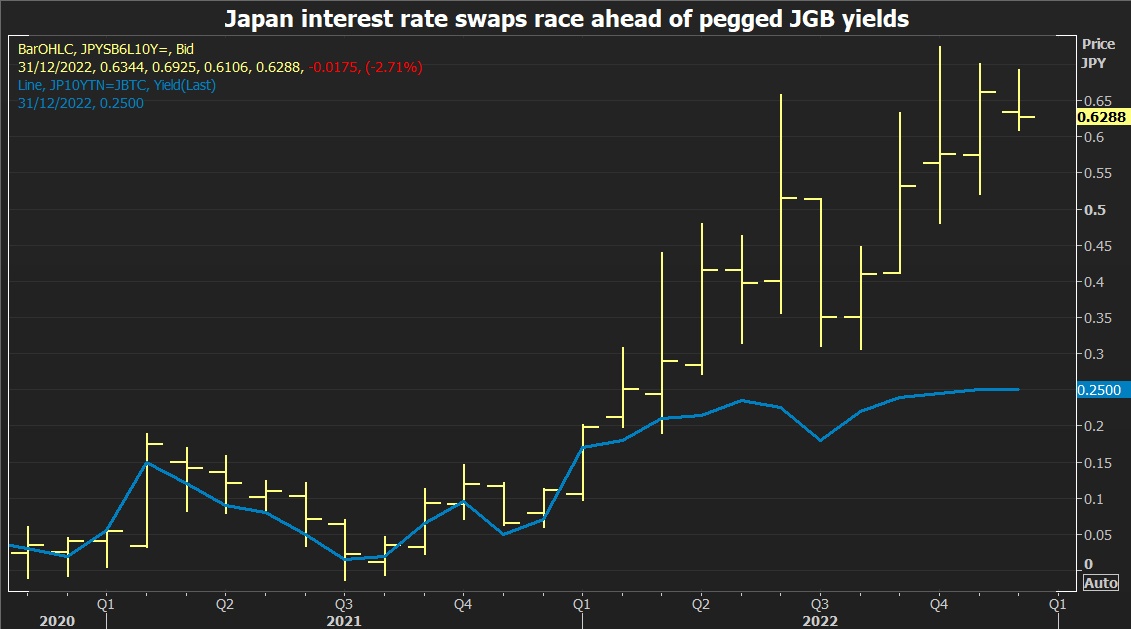

尽管日本央行仍在无限量购买10年期日本国债,但这些市场押注使得10年期日本国债的收益率连续多日保持在0.25%水平以上,0.25%是日本央行目标区间的上限。前端掉期数据显示,3个月期限的利率将在2月份转为正值。

日本央行行长黑田东彦多次强调有必要坚持该行独特的收益率曲线控制政策,这使日本成为积极收紧政策以抗击通胀的发达市场央行中的异类。根据其收益率曲线控制政策,日本央行将短期利率引导在-0.1%,并承诺将10年期日债收益率引导在0%左右,上限定为0.25%。

瑞银驻伦敦的策略师James Malcolm表示:“只关注10年期日债收益率和YCC已经没什么意义,因为与之相关的利率市场已经完全脱离了YCC政策。”他指出,直到今年年初,10年期掉期合约的收益率曾远不及日本国债收益率,如今已翻了一倍多,达到63个基点。

黑田东彦曾表示,近期日本通胀主要由成本所推动,在实现更高的工资增长率之前,政策不会改变。有市场观察人士猜测,黑田东彦可能避免在明年4月初结束任期前的最后几个月做出实质性的改变。

SMBC Nikko Securities的策略师Ataru Okumura表示:“日本国债空头头寸尚未被补平。”截至12月3日当周,外国投资者卖出了1.1万亿日元(大约80.2亿美元)日本国债,此前一周仅卖出约451亿日元国债。日本央行的鸽派立场与美联储激进加息幅度之间的分歧,曾在10月将日元汇率推至32年来的最低点。

“日本央行可能将在明年3月份之前调整YCC政策。”摩根大通首席日本经济学家Ayako Fujita表示.“日本央行可能会在‘shunto day’之后做出决定,但市场可能等不到那一天。”

据了解,shunto 春季工资谈判每年3月都会举行,届时日本的一些蓝筹股公司会与工会会面,讨论下一财年的员工薪酬。

日本央行内部罕见发声:应重新审视YCC政策

一位著名的日本央行鸽派人士、理事会成员 Asahi Noguchi 在上周表示,如果考虑到工资和服务价格的趋势通胀超出预期并保持在2%的目标之上,日本央行可能会“先发制人”退出货币刺激措施。

交易员们还指出,日本央行新任理事会成员Naoki Tamura的言论是引发投机交易的最新理由。Naoki Tamura表示,日本央行应重新审视收益率曲线控制政策的利弊,该政策已导致市场定价与央行指引严重不符合。

摩根大通首席日本经济学家Ayako Fujita表示,日本央行未来可能会将10年期日债收益率目标从最低值0%上调至25个基点,或将目标区间扩大25个基点至0.25-0.50%。

日本央行下次政策会议将于12月19日至20日举行,接下来一次是1月17日至18日。黑田东彦最近就退出宽松货币环境的框架发表的讲话,一直围绕短期利率和日本央行不断膨胀的资产负债表展开,这让投机者进一步有理由相信,他不再执着于YCC政策本身。

“我个人的观点是,1月份的会议具有重要意义,因为这是黑田东彦最后一次召开展望会议,应该会显示出一些新的展望。”瑞银策略师Malcolm表示。他同时明确表示,虽然这些展望会影响市场预期,但他预计至少一年内宽松的政策难以出现实质性变化。