在过去两三年里,国内创新药除了license in国外产品以外,也在积极做license out。在诸多license out案例中,康方生物-B(09926)以50亿美金的交易金额刷新中国药企向海外授权药物的交易记录。

50亿美元BD交易,Summit背后的顶级投资人力挺

智通财经APP了解到,12月6日,康方生物发布公告称,公司第二款潜在全球FIC双抗产品依沃西(PD-1/VEGF双特异性抗体)license out,康方生物将授予Summit Therapeutics((SMMT.US))于美国、加拿大、欧洲和日本的开发和商业化该产品的独家许可权,并保留依沃西除以上地区之外的开发和商业化权利,包括中国。同时,公司在SUMMIT的协议许可地区拥有该产品的联名品牌权益。

根据协议,公司本次将通过海外授权获得最高50亿美金的交易金额,其中首付款高达5亿美金。另外在分成方面,康方生物将获得净销售低双位数分成,并且康方董事长兼CEO夏瑜博士将任Summit董事会成员。

值得一提的是,该笔交易额已刷新了百济神州TIGIT授权给诺华的29亿美金的记录,受此消息的影响,康方生物股价大幅高开,盘中一度涨超30%,截至12月7日收盘,公司股价涨18.78%。

与此前中国药企大都向国际制药巨头授权药物说不同的是,康方生物本次license out的对象Summit总市值仅仅4.65亿美金。据智通财经APP获悉,目前Summit不仅没有处于商业化销售阶段的药物,甚至没有一个处于临床试验阶段的管线,所有的管线都处于临床前甚至药物研发阶段。

因此这公司收入几乎为0,并且由于研发开支,前三季度公司净利润亏损2138.5万美元,账上现金约1.22亿美金。

从以上信息来看,Summit公司怎么都不像有能力完成此次和康方的50亿美元BD交易。

虽然Summit表面拿不出这么多钱,但是公司在公告中表示将向普通股股东配股,若配股被完全认购,公司将获得5亿美元,恰好付清康方生物的首付款。

值得注意的是,Summit的大股东Robert W.Duggan是一个医药投资大拿,为世人所熟知的案例为Pharmacyclics和BTK。据悉,1997年到2003年,Duggan在一家叫做Computer Motion的公司担任CEO,Computer Motion公司后来和一家叫做Intuitive Surgical的公司合并,也就是制造达芬奇手术机器人的那家公司Intuitive Surgical。

不仅如此,2008年到2015年,Duggan正是Pharmacyclics公司的董事会主席、CEO和最大的投资者,2014年伊布替尼上市,2015年Pharmacyclics以210亿美金卖给了艾伯维。

伊布替尼和达芬奇手术机器人这两款超级明星产品亦为Duggan带来巨额的财富。

2019年,Duggan加入Summit,持续为该公司投资很多钱,虽然Summit成立于2003年,但是只有抗生素的药出来,商业上有欠缺,因此一直没有明确的方向,如今Summit超大额引进康方的双抗,不难看出,Duggan博士看好接下来的双抗市场。

此次交易的依沃西(AK112)是康方生物自主研发、也是全球行业内首个进入III期临床研究的PD-1/VEGF双特异性抗体,可阻断PD-1与PD-L1和PD-L2的结合,并同时阻断VEGF与VEGF受体的结合。

推出国内首款双抗,竞争压力犹存

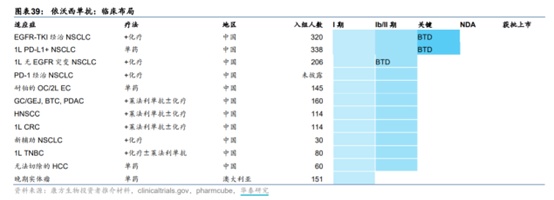

此前在诸如肾癌、非小细胞肺癌、肝癌等多种肿瘤中,PD-1/PD-L1与VEGF单靶点药物的联用已被证实均有不俗疗效,因此PD-1/VEGF双抗也有望成为下一代免疫疗法。康方生物已开展两项关于依沃西单抗的III期临床研究,包括:1)一项在一线非小细胞肺癌中对照帕博利珠单抗的头对头临床研究;2)克服非小细胞肺癌患者EGFR-TKI耐药的临床研究。此外,CDE还授予了依沃西单抗3项突破性疗法认定。

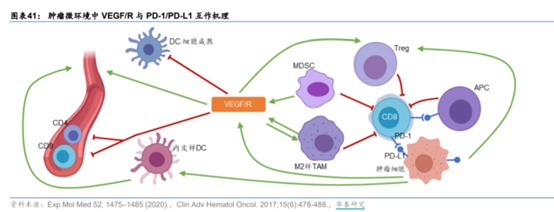

VEGF是实体瘤抗血管生成的核心靶点,而PD-1/PD-L1则通过激活肿瘤组织内的免疫细胞以杀伤肿瘤。依据Rienk Offringa等发表的综述,目前已有大量研究证明两者在抗肿瘤中的协同作用:

1)肿瘤微环境中,VEGF过表达促进Treg细胞招募,Treg细胞进而导致CD8+T细胞耗竭、以及M1样TAM细胞极化为M2样TAM,从而在肿瘤微环境中限制免疫活性。因此抗VEGF药物通过降低微环境中的VEGF水平,对肿瘤免疫疗法疗效产生促进作用。

2)抗血管生成药物可修复肿瘤内部血管异常,使其他治疗药物以及免疫细胞更容易进入肿瘤组织生效,一定程度上扩大治疗的时间窗口。

3)免疫疗法亦可以藉由上调IFN-γ等的表达来降低VEGF表达水平。

4)M2样TAM、Treg、MDSC等细胞除参与肿瘤免疫调节外,同样也对血管生成有促进作用,免疫疗法联合抗血管生成可进一步延长抗VEGF疗法的有效时间。

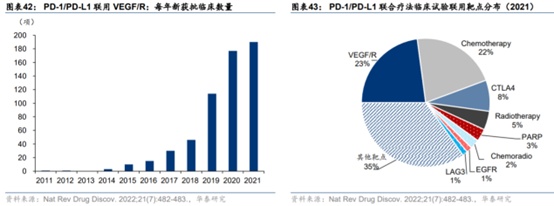

凭借着VEGF与免疫疗法间的协同作用,近年VEGF与PD-1/PD-L1联合用药的临床试验数目快速增长。依据Nature Reviews Drug Discovery综述,2021年PD-1/PD-L1所有联合疗法临床试验的近四分之一为联用抗VEGF/R药物。

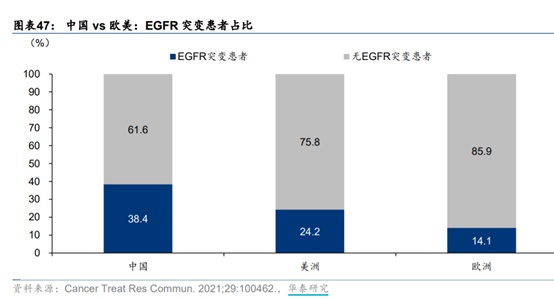

从产品来看,依沃西进展最快的适应症为非小细胞肺癌。据弗若斯特沙利文,2021年中国肺癌新患者约81万人,其中85%为非小细胞肺癌。EGFR突变是肺癌中最为常见的驱动基因突变类型,且中国患者群体中的突变频率较欧美更高:中国约38.4%晚期非小细胞肺癌患者存在EGFR突变,远高于美洲人群的24.2%与欧洲的14.1%。EGFR突变通常导致病人的预后更差,但携带此驱动基因突变的病人也对EGFR-TKI治疗更为敏感。

而肿瘤免疫疗法已成为非小细胞肺癌的支柱疗法。2022年CSCO肺癌诊疗指南会推荐阿替利珠单抗与帕博利珠单抗单药治疗一线PD-L1阳性非小细胞肺癌,同时对PS功能状态分数0-1分的病人,无论PD-L1表达状态,均推荐含铂双药化疗联用PD-1/PD-L1。因此,依沃西存在极大的市场空间。

不过由于PD-1/PD-L1抗体在非小细胞肺癌中的优秀疗效与庞大的患者群体,众多药企纷纷将PD-1/PD-L1抗体布局肺癌领域,进而导致该领域竞争激烈。目前国内已有8款PD-1/PDL1抗体获批治疗一线非小细胞肺癌,此外还有20款候选药物处于关键性临床。

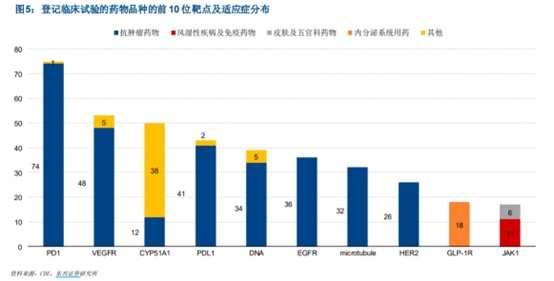

由于国内药企在PD-1/L1上出现扎堆的现象,导致在双抗的靶点选择和作用机制上也有明显的扎堆情况产生。

去年11月,CDE发布《以临床价值为导向的抗肿瘤药物临庆研发指导原则》,在对照药学/方案选择上提出更高要求,限制大量重复甚至是me-worse的创新药推向临床,维护患者利益。在临床门槛提高和市场格局变化下,低水平的重复创新将被逐步淘汰。

另外虽然康方生物已经进入三期,但市场竞争激烈程度可见一斑,虽是双抗市场,但其竞争压力不亚于PD-1,PD-1的“悲剧”或再次重演。

再看康方的核心产品卡度尼利(AK104),一款可同时靶向 PD-1 和 CTLA-4 的双抗品种,2L/3L宫颈癌适应症于2022年6月29日获批上市,是首个上市的国产双抗品种。后续适应症,包括一线宫颈癌、一线胃腺癌/胃食管腺癌、早期阶段肝细胞癌的新辅助治疗等处于临床三期。

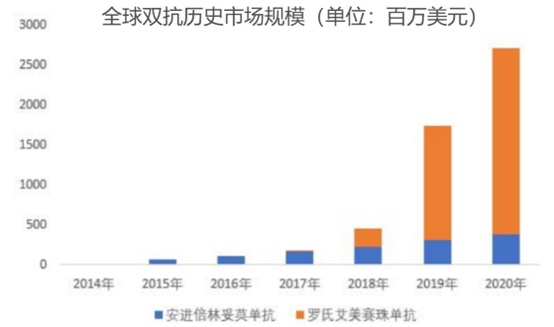

由于双抗具备相比联合用药,副作用更小,耐药性也更好;能够靶向过去不可成药的靶点;与组合疗法中单一抗体的药物开发相比,双抗可以降低开发成本、临床试验、法规审查的预算等优势,因此双抗产品上市后快速增长。

2014年上市安进倍林妥莫上市,至2020年,其销售额为3.79亿美元,年复合增速达138%。2017年,罗氏的艾美赛珠单抗上市,至2020年,其销售额达到21.9亿瑞士法郎(折合约23.35亿美元),年复合增长率达313%。

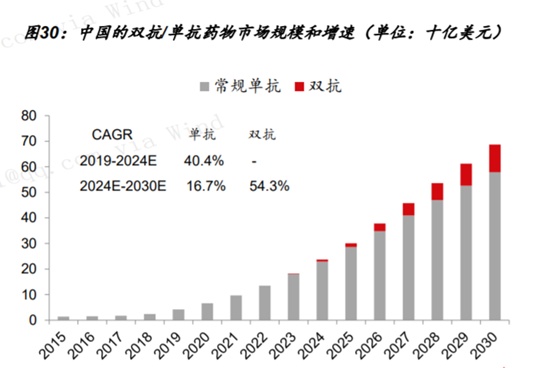

目前中国尚未有双抗产品上市,根据弗若斯特沙利文的数据,预计2030年中国的双抗市场达到108亿美元,2024-2030年增速54.3%;单抗市场规模579亿美元,2024-2030年增速16.7%。双抗行业增速高于单抗。

并且在全球范围内,尚无PD-(L)1/CTLA-4 双抗上市,共六款 PD-(L)1/CTLA-4 抗体正处于临床阶段。包括康方生物的AK104、康宁杰瑞的KN046、百利药业的 SI-B003、MedImmune的 MEDI-5752、Xencor 的 XmAb-20717、MacroGenics 的 MGD-019。其中,AK104 进展居前,是全球首个上市的PD-1/CTLA-4抗体。

作为三线用药,康方生物自然需要更多方的扩展商业销售渠道。除了有正大天晴扎实的销售渠道以及自建的500多名商业团队外,为了进一步强化公司的商业渠道,今年以来,康方生物先后与多宁生物、湖南省肿瘤医院、华润医药以及广州医药达成战略协议。

凭借着国内首款的优势,哪怕商业化并不突出的康方生物也能享受市场红利,但等后续其他双抗产品上市后,其市场较量也正开始。