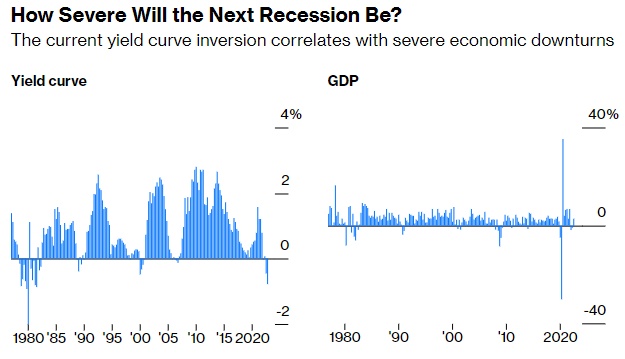

自1960年代以来,美国每次衰退之前都会出现收益率曲线倒挂(即2年期美国国债收益率高于10年期美国国债收益率)。尽管2019年8月和2022年4月有短暂而轻微的倒挂,15年来第一次明显的倒挂发生在2022年7月。

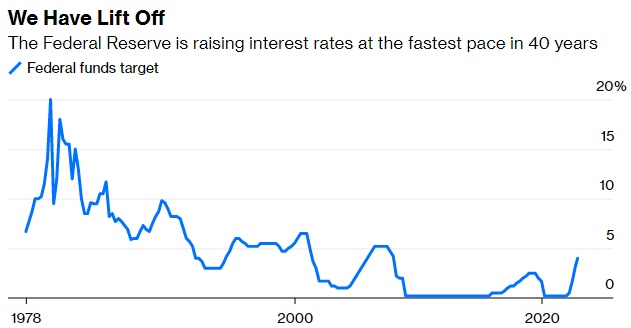

与1980年代初以来的所有倒挂不同,自7月以来发生的倒挂变得更严重,以至于2年期美债收益率目前比10年期美债收益率高出近80个基点。这种倒挂仅次于1978年至1982年的情况,当时美联储主席保罗•沃尔克将基准利率上调至两位数,以两次长期而严重的衰退为代价扭转高通胀。投资者现在自然会问,下一次衰退是否会比过去40年的任何一次衰退都更持久、更严重?

倒挂成因:货币政策vs实体经济

要回答衰退程度这个问题,我们必须从区分货币政策倒挂和实体经济倒挂开始。货币政策引起的倒挂是美联储加息的结果。这推高了短期借贷成本,但也降低了未来通胀的预期水平,从而拉低了长期收益率。随后的衰退是由美联储收紧政策引起的,倒挂只是美联储收紧政策的一个信号。

实体经济引起的倒挂更为复杂。它们反映了市场认为将会出现衰退的观点。在经济衰退中,消费者和公司都试图偿还债务,而不是背上新的债务。然而,一些消费者被迫借钱来维持收支平衡,还有一些公司被迫借钱来为无法出售的库存融资和支付短期账单。为了规避风险,投资者更愿意借钱给不需要钱的实体,因此他们对这些不稳定的短期贷款收取很高的利率。

与此同时,在经济衰退时期,很少有好的投资。投资者通常从股票和其他高风险投资中撤资,而愿意接受安全、长期固定收益的低回报投资。因为企业没有扩张,人们也没有积极购买住房,对长期资金的需求很少。大量的长期资金供应和较少的长期资金需求使得长期利率下降。

当然,实体经济比这些简单的例子要复杂得多,关于倒挂和经济有很多详细的解释和细微的差别。今天的重点是,这两种机制都是自我限制的,这就是为什么倒挂通常是温和的。在货币政策倒挂的情况下,人们预计如果经济衰退发生,美联储最终会大幅降息,因此长期利率不会比短期利率低太多。在实体经济倒挂中,投资者预计衰退将通过还款和违约相结合的方式清除经济残骸,降低杠杆率,并出现新的有吸引力的高风险长期投资。一旦出现这种情况,正常的、向上倾斜的收益率曲线应该会回归。

如果当前倒挂程度继续增加,有两个基本解释:货币政策和实体经济。在1978年至1982年期间,市场正确地相信,沃尔克即使在衰退中也愿意保持高利率,而且需要几年时间才能将通胀挤出经济。如果目前的倒挂主要是货币方面的,这表明市场认为,现任美联储主席鲍威尔即使在衰退中也愿意保持高利率,而且可能需要四到五年的时间来纠正联邦债务、货币供应的大幅扩张以及历史上最长牛市期间产生的泡沫。

另一方面,如果实体经济演变是导致当前倒挂的原因,倒挂规模的扩大可能意味着投资者预计不会出现生产性衰退,即创造性破坏会使经济恢复到支持下一轮牛市的状态。债务的减少不是通过偿还或违约,而是通过政府的减免和补贴。市场的出清不是靠价格下跌,而是靠价格控制或政府借款。

在货币情景中,更大程度的倒挂表明,当前的问题比大多数人想象的更糟糕,不过美联储有能力也愿意解决这些问题。在实体经济的情况下,更大程度的倒挂则表明问题是在未来,政治领导人有能力和意愿制造这些问题。

那么,目前的倒挂主要是货币政策引起的还是实体经济引起的?

一个线索是美联储提高了多少利率。在1978 - 1980年的倒挂中,倒挂期间的平均联邦基金利率比前两年的平均值高194个基点。但在接下来的四次倒挂中,倒挂期间的平均值大大低于前两年的平均值。这表明1978年至1980年的倒挂是货币政策引起的,而接下来的四次倒挂是实体经济引起的。

在2005年至2007年的倒挂中,联邦基金利率的平均水平比前两年的平均水平高出122个基点;而在目前本轮倒挂中,迄今为止已经高出124个基点。这表明,后两种倒挂更多的是货币政策方面因素,但(目前)还没有到“沃尔克冲击”那么极端的程度。

但如果倒挂反映了投资者对未来的预测,倒挂期间标普500指数的实际回报就反映了另外一面。到目前为止,由于通胀的影响,美股已经下跌了14%。唯一一次标普500指数实际回报率为负的倒挂是1980 - 1982年期间的倒挂,实际损失了18%。这也就表明这货币政策和实体经济以前的倒挂均是真实存在的。因此,当前的倒挂有很强的货币政策和实体经济因素。

下一次衰退是否会比过去40年的任何一次衰退都更持久、更严重?

不过,目前的倒挂程度仅为77个基点,而1978 - 1980年的倒挂峰值为241个基点,1980 - 1982年为170个基点。此外,美联储124个基点的加息幅度远低于1978 - 1980年的194个基点,股市14%的跌幅也没有1980 - 1982年18%的跌幅那么严重。因此,尽管这些倒挂迹象是不祥的,但它们还没有达到预期会出现“沃尔克冲击”时的水平。美国可能会经历一场衰退,而且可能比前四次更痛苦,但目前看来,它可能更类似于前四次衰退,而不是像沃尔克在1970年代打压通胀时的那次衰退。