“辣条一哥”跌跌撞撞走了一年半有余的港股上市之路,终于有了结果。

智通财经APP获悉,卫龙(09985)于2022年12月5日-12月8日招股,拟全球发售9639.7万股股份,其中香港公开发售占10%,国际发售占90%,另有15%超额配售权。发售价将不会高于每股发售股份11.40港元,且预期将不会低于每股发售股份10.40港元(最多可将指示性发售价范围低位数下调10%)。每手200股,预期股份将于2022年12月15日(星期四)上午九时正(香港时间)开始买卖。

估值大幅缩水,前期投资者已浮亏

2021年5月,卫龙首次向港交所递交上市申请之时,许多人为之振奋。对于全国辣条爱好者而言,吃了十多年的卫龙终于把这家公司吃上市了,“成就感”油然而生。正因为辣条早已成为大众零食,因此在资本市场上,股民们也在翘首以盼,估值600亿人民币的“辣条独角兽”横空出世。

然而,过去一年时间里,零食江湖的天变了,当良品铺子(603719.SH)、三只松鼠(300783.SZ)们业绩增长乏力之时,当高瓴资本大手笔抛售零食股时,投资者对卫龙的股票估值水平可能也需要更加理性的认知。

果不其然,卫龙本次上市进行了一次“打折大促销”,当然“打折”的不是辣条,而是股票估值。按照10.4至11.4港元发行中位价计算,卫龙的市值将是244亿港元出头,与此前市场预估的600亿元人民币大相径庭。二级市场上的投资者面对卫龙不足300亿港元的估值,或可作壁上观或可相机行事,但对于投了卫龙的一级市场投资者而言,宛若啖下一颗黄连。

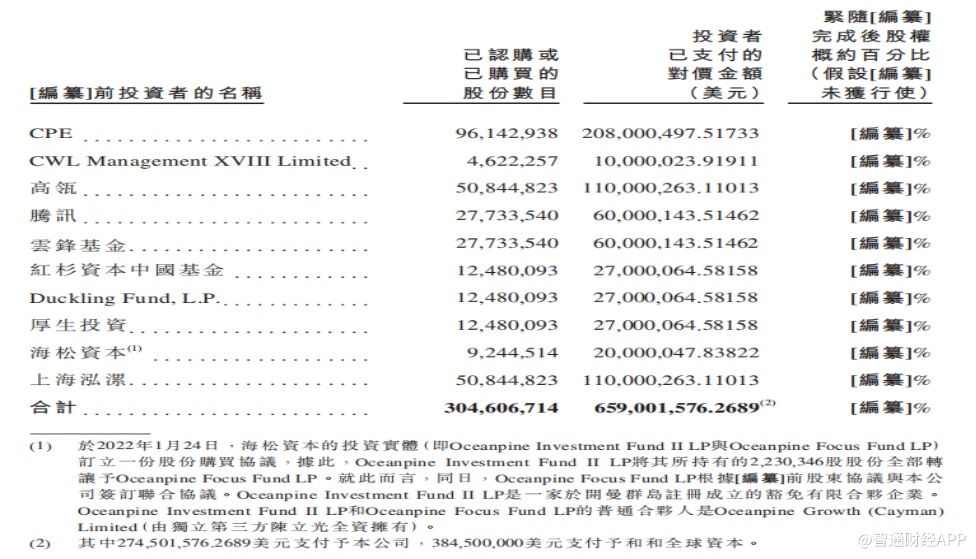

智通财经APP了解到,2021年3月曾进行多轮融资,并没有禁售限制,其中前期投资者包括CPE Investment、CWL Management、高瓴资本、腾讯、云锋基金、红杉资本等。

具体来看,卫龙招股书显示,上市前卫龙前期投资者共计持有304,606,714股,投资者已支付的对价金额约为6.59亿美元,平均成本约为2.16美元/股。以当前美元兑港元约1:7.77港元的汇率计算,前期投资者的持股成本较本次IPO发售中间价溢价约54.3%。

业绩增长疲态显现

前期投资者为卫龙的股权付出了较高代价,并不是一道无解题。若零食行业规模继续良性扩容,卫龙的业绩保持良好成长性,公司的估值水平也将回归。

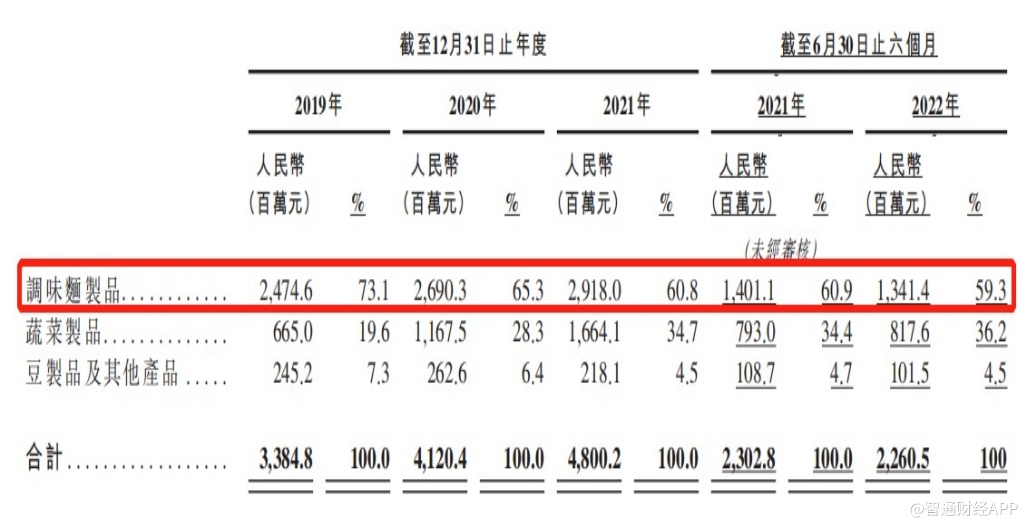

结合卫龙产品结构来看,公司目前拥有调味面制品、蔬菜制品、豆制品及其他产品三大产品线。其中,公司的主要业务来源于调味面制品。据悉,目前卫龙仅有大面筋、魔芋爽、亲嘴烧、小面筋这四大单品年零售额已超过5亿元(人民币,下同),而四大单品中就有三款为调味面制品。

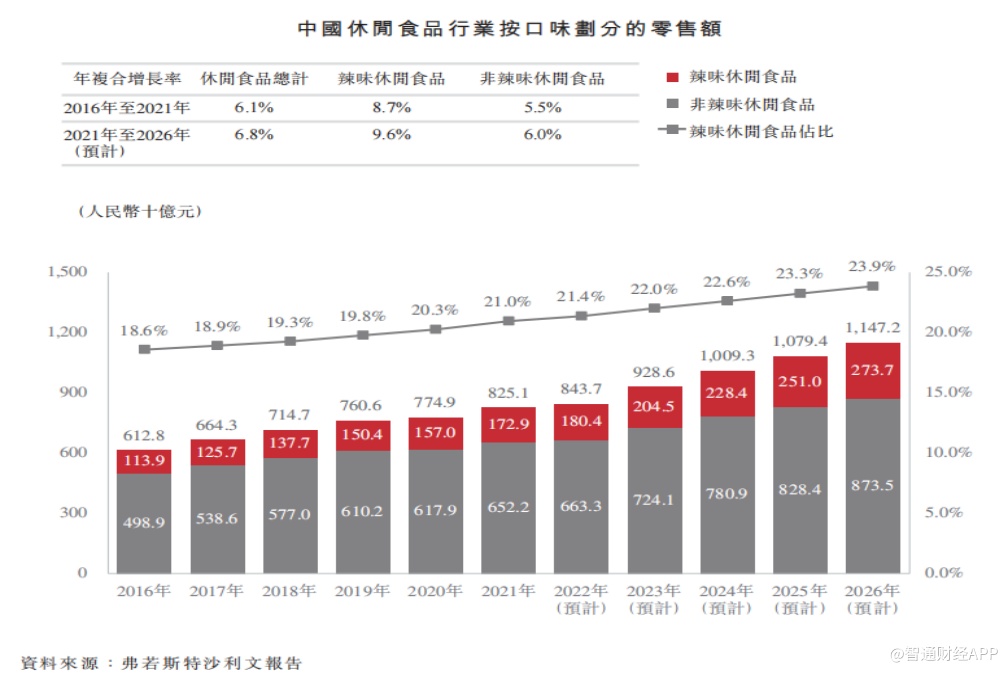

卫龙的主打产品中,主要以辣味休闲食品为主,因此,把握辣味休闲食品市场未来市场规模,便可大致判断卫龙的业绩成长潜能。

根据弗若斯特沙利文报告,按零售额计算,2021年中国休闲食品行业的市场规模为8,251亿元,2016年至2021年年复合增长率为6.1%。受可支配收入增长、城镇化进程加快、消费场景日益丰富、现有产品持续升级及新产品推出以及销售渠道不断改善等因素的推动,预计2021年至2026年中国休闲食品行业市场规模将以6.8%的年复合增长率增长,按零售额计算,到2026年将达到11,472亿元。其中,预计中国辣味休闲食品行业2021年至2026年的零售额将以9.6%的年复合增长率增长,从2021年的1,729亿元增长至2026年的2,737亿元。

由此可见,中国辣味休闲食品行业的市场规模,短期内不会出现倍增的情形,另一方面,由于行业竞争格局分散,卫龙面临的竞争压力也十分突出。

弗若斯特沙利文报告显示,按零售额计,2021年中国约有3,000家休闲食品企业收入超过人民币2000万元,其中前十五大企业的市场总占有率为21.5%。卫龙在中国经营业务的本土及跨国公司中排名第十位,并在所有本土公司中排名第六位,按零售额计,公司占整体市场份额的1.3%。

中国辣味休闲食品的竞争格局同样分散,按零售额计,2021年前五大企业的市场总占有率为11.5%。卫龙是中国最大的辣味休闲食品企业,市场份额为6.2%。

智通财经APP注意到,受到市场环境变化影响,卫龙业绩自2021年以来出现增长疲态。财报显示,2019年至2021年,公司实现收入分别为33.85亿元、41.20亿元和48.00亿元;同期,公司归母净利润分别为6.58亿元、8.19亿元和8.27亿元,业绩增速在2021年明显放缓。

高端化是一柄双刃剑

消费品企业在一个竞争高度分散的市场如何持续获得超额收益?比较普遍的做法是树立差异化的竞争路线。例如,中国白酒品牌数不胜数,但在高端白酒领域茅台、五粮液等少数品牌拥有绝对优势。曾几何时,三只松鼠、良品铺子等高端零食品牌,也因走品牌高端化路线成为投资者眼中的“香饽饽”。

把视线转移到卫龙身上,公司在招股书中虽未明确以高端字眼为产品冠名,但公司品牌升级、产品升级的意愿十分明显。

卫龙在招股书中表示,品牌形象为消费者作出购买决定的主要因素。卫龙认为,公司的成功很大程度上取决于公司品牌的受欢迎程度以及对中国消费者具吸引力的辣味休闲食品的声誉。因此,维持及提升公司品牌的知名度及形象对公司实现产品差异化及有效竞争的能力至关重要。据招股书显示,目前卫龙已规划将上市所得融资用于研发低糖、低盐、低油产品,与第三方合作研发肉制品、土豆制品等,并持续优化生产工艺降低成本。

以卫龙2022年上半年的业绩表现来看,公司产品差异化战略能否让其业绩重上高增长轨道,尚难有定论。上半年,卫龙实现收入为22.61亿元,同比下降1.8%,归母净利润由上年同期的3.58亿元转至亏损2.61亿元。

关于收入下滑,卫龙表示,2022年上半年公司对主要产品类别采用新包装、生产工艺、配方或规格进行最新产品升级而作出价格调整,致使公司的客户需要一定时间应对该价格调整,所以销量受到了暂时性的影响。期内,公司调味面制品销量为为81,589吨,同比下滑同比下降13.82%;蔬菜制品销量为27861吨,同比下降3.94%;豆制品及其他销量为2,943吨,同比下降19.71%。

产品差异化暂未给卫龙带来销售“量价齐升”的局面,公司业绩反而进入“滞涨期”,叠加出现市值与市场预期大幅缩水的情形。投资者是否会勇于“抄底”申购卫龙股票,“抄底”投资者后续能获得什么样的回报,也需要时间给出答案。