近年来,随着国内支架、球囊、导管、导丝集采的不断深入,冠脉介入类耗材现基本实现了全面覆盖。

今年年初,京津冀“3+N”联盟完成冠脉药物球囊类和起搏器类医用耗材集采工作。其中,冠脉药物球囊类平均价从2.3万元/个降至0.6万元/个,平均降幅达到72.50%。集采,对于三叩港交所大门的业聚医疗来说,显然是个不小的挑战。

智通财经APP了解到,11月23日,业聚医疗向港交所递表申请主板上市,中金公司及建银国际为联席保荐人。

但早在2021年9月30日和2022年4月20日,业聚医疗曾先后两次向港交所提交招股书,但均因未能在六个月内通过聆讯致使招股书失效。此次则是业聚医疗第三次递表。

依赖PCI/PTA球囊业务挤入全球前列

近年来,中国乃至全球PCI、PTA球囊市场正稳步增长。

以国内为例,目前,我国约有3.3亿心血管病患者,且患病率持续升高,治疗需求日益增长。相比于传统开胸手术的治疗方式,PCI/PTA手术凭借其微创、安全、有效等优势越来越受医患青睐。同时,随着医生对经导管手术的认识逐步提高,越来越多的医院正采用PCI及PTA手术。

数据显示,在中国境内,PCI手术量已由2015年的56.7万例增至2021年的120万例,预计2030年将继续增至310万例;PCI渗透率已由2015年的4.4%增至2021年的6.7%,预计2030年将继续增至10.8%。

与此同时,PCI手术器械的市场规模亦在全球范围内呈现持续增长。其中,在中国境内按销售金额计算,2015年的市场规模为7.65亿美元,2021年为12.7亿美元,预计2030年将达到37.5亿美元。

随着全球范围内PCI手术量的持续走高,作为手术中关键器材的球囊的重要程度自然不言而喻。

据智通财经APP了解,作为一家专注于冠状动脉和外周介入器械领域的医械开发商及制造商,业聚医疗的核心收入来源便是球囊产品。

截至2022年6月30日,业聚医疗共有逾40种获批产品,分别包括25款获PMDA批准产品、22款获CE标志产品、14款获FDA许可或批准产品和15款获国家药监局批准产品。

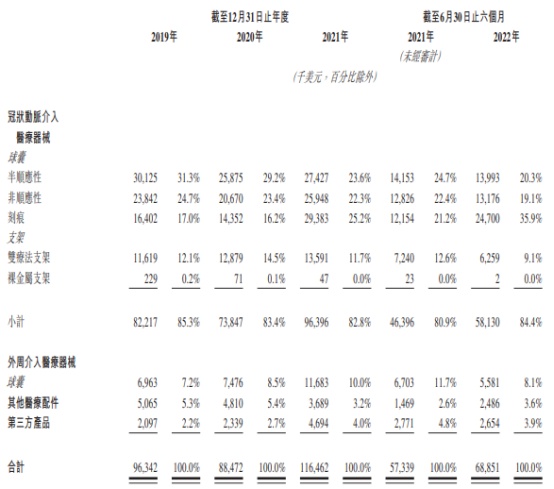

从收入端来看,2019-2021年,公司营收分别达9634万美元、8847万美元、1.16亿美元;而在2021年上半年和2022上半年,其营收分别约5734万美元、6885万美元。其中,冠状动脉介入球囊作为第一大业务,2021年为公司贡献营收占比超70%。

高度依赖冠状动脉介入球囊这一单一品类产品,意味着公司营收情况容易受到其市场动态影响。正如招股书中提到,2019-2021年公司收入、毛利、毛利率都出现呈现先下降后上升的趋势,主要是受新冠疫情影响,2020年手术量减少导致公司产品销量下降。

另外,作为一家全球化企业,业聚医疗的PCI球囊产品主要销往全球主要市场。2021年,公司在日本,欧洲、中东及非洲及亚太地区的销售收入占比分别达25.6%、29.3%和24.0%,相较之下,其在中国和美国的销售收入仅有14.7%和6.4%。

值得一提的是,按2021年PCI球囊销量计,业聚医疗在全球主要市场占据领先地位,如在日本位列第二、在欧洲位列第四,在美国及中国位列第六。

但由于全球医疗器械行业竞争激烈且高度分散,业聚医疗在全球各大市场面临的市场竞争同样不可小觑。从产能利用率来看,报告期内公司球囊产能利用率并不稳定,在经历2019和2020年产能利用率连续下滑后,公司在2021年的产能虽有显著回升,但在今年上半年同比仍有下滑,产能利用率的不稳定在一定程度上说明业聚医疗在扩产背景下全球市场竞争力仍有待提升。

如何顶着两票制和集采开发国内市场?

招股书显示,业聚医疗在2019年、2020年以及2021年,公司拥有人应占年内利润分别为695.8万美元、707.1万美元以及-444.4万美元。在营收规模不断扩大背景下,公司由盈转亏引发了市场的关注。

对于业绩亏损原因,业聚医疗在其招股书指出,主要是由于可转换可赎回优先股的利息回拨490万美元、公允价值亏损1440万美元的原因造成。2019年、2020年及2021年,业聚医疗经调整净利润分别为696万美元、707万美元及2135万美元。

不过,可转换可赎回优先股有关的公允价值亏损依旧对公司产生了一定负面影响。招股书显示,业聚医疗2019年及2020年的总资产回报率分别为7.3%及7.1%,但在其总资产回报率为零。

对于业聚医疗来说,要想在未来持续扩大公司的营收规模增厚公司利润,开拓不断增长的国内市场不可或缺。

然而,正如前文提到,随着冠脉支架、药物球囊相继进入集采,国内集采范围持续扩大,业聚医疗在国内市场的发展前景或难以预期。在国内市场,业聚医疗面对的最大的两个问题在于“两票制”和“集采”。

在招股书的风险因素中,业聚医疗提到:在中国境内,已有若干省份已推行医用耗材领域“两票制”,以减少高值医用耗材的流通环节,促进购销透明度。而且,目前两票制的解释及执行还处在发展期,存在一定的不确定性。所以对于相关企业将会造成一定影响。

对于集采,根据截至最后实际可行日期,业聚医疗在国内市场销售的13个产品中,有7个产品已经纳入集采范围。若后续受到集采影响,或对业聚医疗造成不小的影响。

因此,业聚医疗将产品在国内的分销模式从整个国内市场的独家代理改为直接销售及地区分销商相结合的方式。其中,集采范围内的产品销售使用直接销售,集中采购范围外的产品使用地区分销商的模式。

智通财经APP了解到,2019年、2020年、2021年及2022年上半年,业聚医疗向医院直接销售的收入分别占总收入的52.4%、55.5%及54.9%及48.9%;分销方面,上述报告期内,分销商贡献的销售收入分别占总收入的46.5%、43.3%及44.9%及51.1%。

而对于此次IPO,业聚医疗则表示,计划进行新业务线扩充,主要产品是结构性心脏病介入产品及神经介入产品,希望藉此改变公司目前产品线结构单一及产品销售市场狭窄问题。