智通财经APP获悉,IDC于2022年11月对外发布了《IDC中国制造业MES市场分析及厂商份额,2021:分化加速》。报告针对2021年中国制造业MES市场的规模、增长速度、主要玩家、市场与技术的发展趋势等内容进行了详细研究。报告数据显示,2021 年中国制造执行系统(MES)软件总市场份额达到38.1亿元人民币,年增长率为23.3%,保持平稳快速增长。

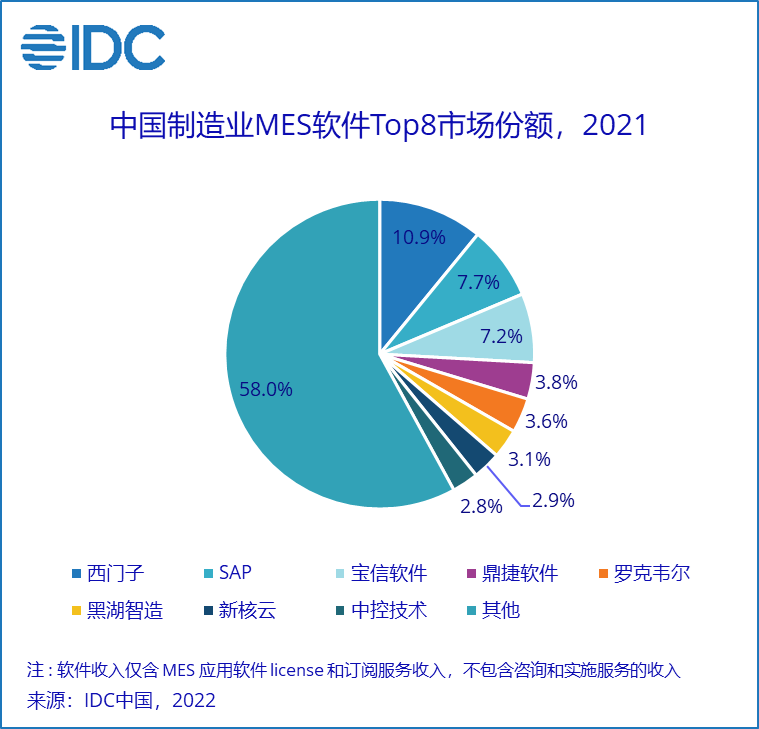

从竞争格局来看,西门子、SAP 、宝信软件在 2021 年中国制造执行系统(MES)软件市场排名前三。鼎捷软件、罗克韦尔、黑湖智造、新核云、中控技术等分列第四到第八。与上半年相比,SAP、新核云位置有所提升,头部厂商格局整体较为稳定。其他典型供应商包括金蝶、鑫海智桥、模德宝、能科科技、力控科技等都在各自领域有不错的成绩。

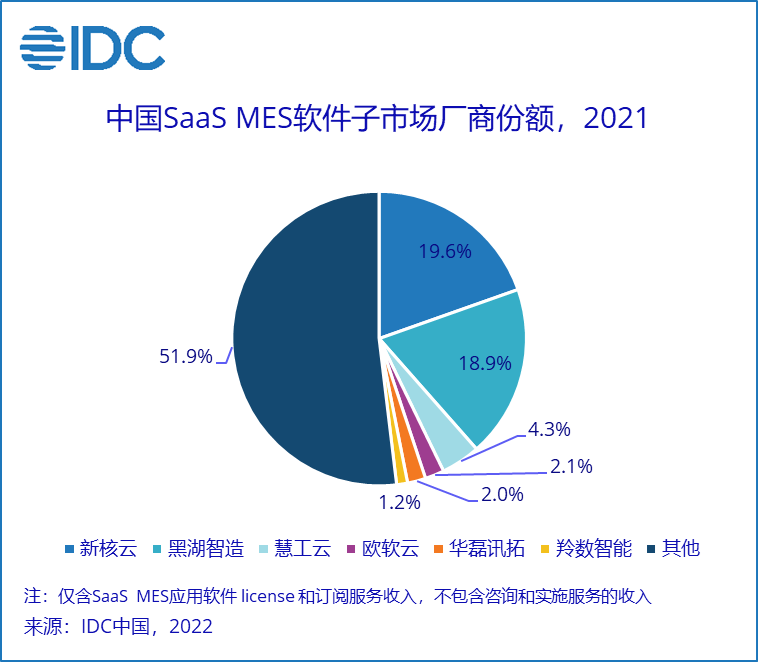

2021年中国SaaS MES软件子市场为5.35亿元人民币,占MES软件市场的14%。IDC预计该市场未来仍将保持高于整体市场的增速。

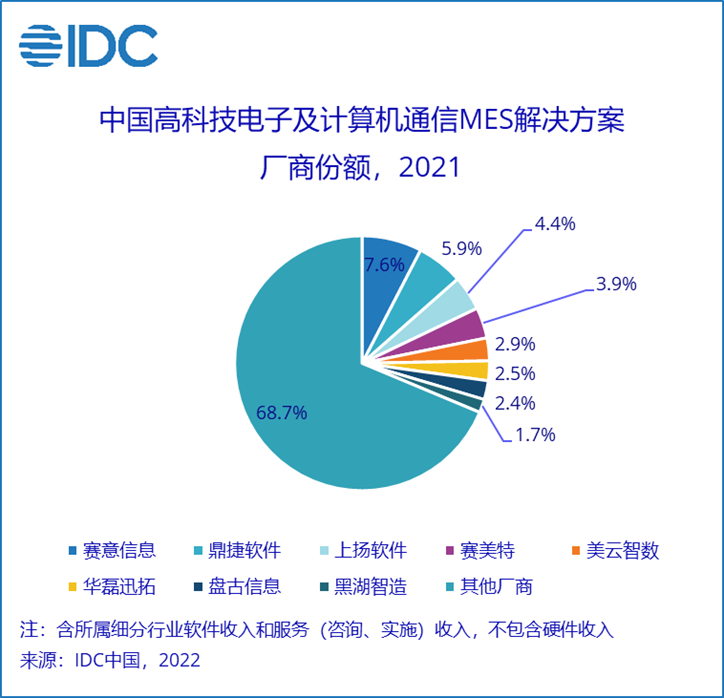

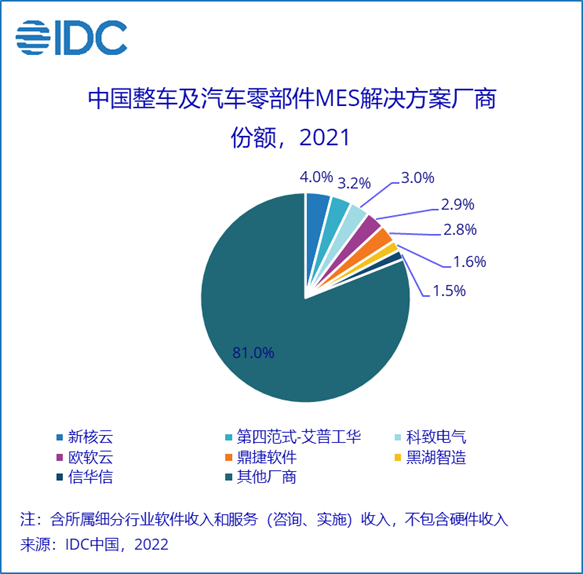

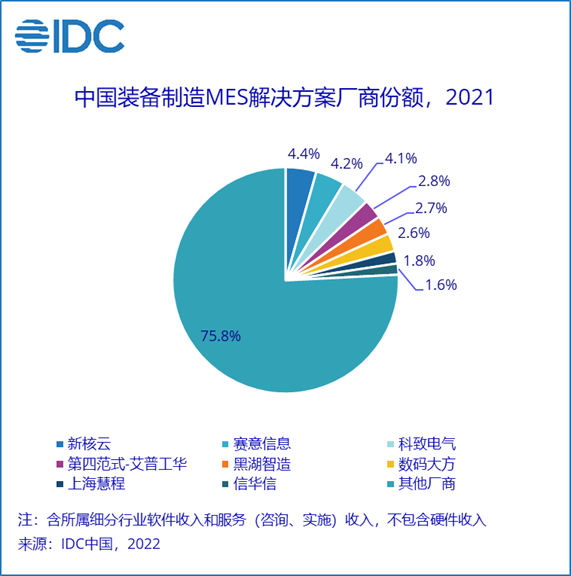

本次研究首次增加了MES整体及细分行业解决方案市场份额,解决方案市场包含软件和服务两部分收入。IDC数据显示,2021 年中国制造执行系统(MES)解决方案总市场份额达到 106.6 亿元人民币,按市场规模排名前三的细分行业是高科技电子及计算机通信、石化化工、整车及汽车零部件。本次研究重点分析了航空航天船舶、整车及汽车零部件、装备制造、高科技电子及计算机通信、石化化工、食品饮料烟草六个细分行业MES解决方案市场空间及厂商份额。

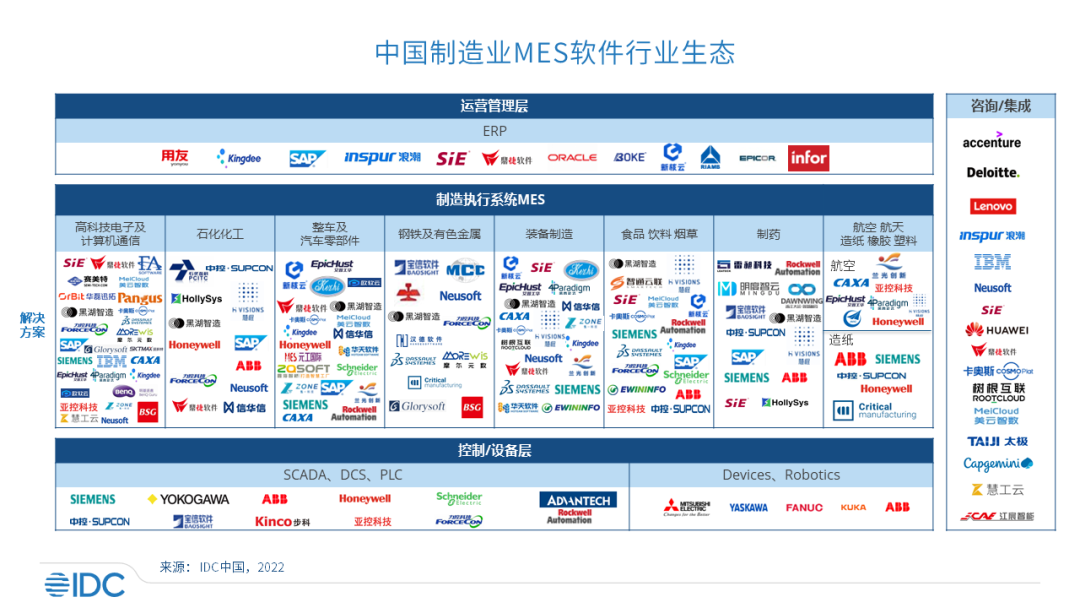

行业生态:高度分散,厂商众多

MES市场高度分散,参与厂商众多。MES软件市场中的SaaS子市场,以及航空航天船舶、整车及汽车零部件、装备制造等六个细分行业MES解决方案市场空间及厂商份额都在市场中占有较大份额。各细分行业呈现出不同的特点,但与MES软件总市场相比,细分行业解决方案市场碎片化更加明显,仅有石化化工、钢铁及有色金属等行业保持较高的服务商集中度。

市场变化:分化与加速,MES市场将进一步增长

加速分化,格局初现。IDC预测,未来几年SaaS MES会快速发展,将从单一工厂的管理,升级到集团内多生产中心的协作管理,最后会向供应链上下游之间的协同发展,SaaS MES的天然优势也将更好的支撑C2M、F2C、网络制造和共享制造等新兴业态。

SaaS MES优势初显。SaaS化商业模式在保证续订率的前提下,MES服务商更容易获得经常性收入 ( Recurring Revenue ),服务商更容易实现增长。头部厂商的引领作用也使得定位SaaS MES的服务商更受投资机构青睐。

工业互联网厂商加强MES投入。工业软件市场接受程度高,价值清晰,因此有较强制造基因的工业互联网厂商开始向工业软件重点布局。MES作为制造业数字化的基础、数字工厂的核心,成为厂商为客户建设数字工厂的最佳切入点,预计未来该市场竞争将更为激烈。

行业差异明显。根据IDC研究,整车及汽车零部件、装备制造等离散行业厂商数量多,份额分散,市场竞争最为激烈;石化化工、钢铁及有色金属行业特点是客户和服务商规模大,厂商集中度较高;制药行业由于GMP法规要求,行业属性最强,以行业专业厂商为主。

IDC中国制造行业研究经理杜雁泽表示,MES市场今年分化明显加速,一种是传统MES面对业务复杂的大型制造企业,由制造执行向制造运营发展,产品形态更为复杂和厚重,以本地部署为主;另一种云原生MES面向长期被市场忽略的中小企业,管控业务之间松耦合,中小企业可以用传统MES十分之一的价格几周内实现快速上线。IDC预测,未来几年云原生SaaS MES仍会快速发展,将从目前单一工厂管理为主,升级到集团内多生产中心的协作管理,最后会向供应链上下游之间协同发展。