智通财经APP获悉,11月25日,绍兴中芯集成电路制造股份有限公司(中芯集成)首发通过上交所科创板上市委会议。此次IPO的保荐人为海通证券,拟募资125亿元。

据悉,中芯集成是一家专注于功率、传感和传输应用领域,提供模拟芯片及模块封装的代工服务的制造商。公司主要从事MEMS和功率器件等领域的晶圆代工及封装测试业务,工艺平台包括超高压、车载、先进工业控制和消费类功率器件及模组,以及车载、工业类传感器,应用领域有新能源汽车、风力发电、光伏储能、消费电子等行业。目前,公司第一大股东为绍兴市越城区集成电路产业基金合伙企业(有限合伙),第二大股东为中芯国际,公司无实际控制人。

业务定位方面,中芯集成表示,半导体一般分为集成电路、分立器件、传感器、光电子四大领域。中芯国际主要从事集成电路领域的晶圆代工业务,而中芯集成主要从事MEMS和功率器件晶圆代工业务,属于半导体产业链中的传感器和分立器件领域。中芯集成从事的相关业务在中芯国际体系内起始于2008年,与中芯国际主营的集成电路晶圆代工业务可以实现产业链上的差异化互补和协同发展,但是在中芯国际体系内的规模及收入占比均较小。

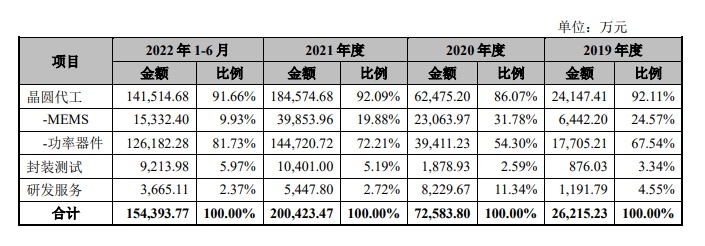

招股书显示,业务方面,中芯集成在2019年至2021年及2022年1-6月(报告期)营收分别为2.7亿元、7.4亿元、20.24亿元、20.31亿元,晶圆代工是公司主营业务收入的主要来源,报告期内占主营业务收入的比例分别为92.11%、86.07%、92.09%及91.66%。

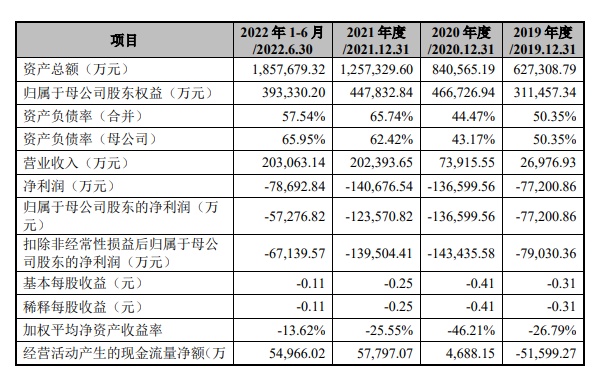

上述报告期内,中芯集成分别亏损7.72亿元、13.66亿元、14.07亿元、7.87亿元,亏损总额达43.32亿元,且截至2022年上半年尚未实现盈利。

值得注意的是,2022年上半年中芯集成房地产销售收入为4.6亿元,占营业收入比例为23%,预计2022年至2024年房地产销售收入将分别为5.7亿元、6.5亿元及1.3亿元,占营业收入比例将分别为12~13%、8~9%及1~2%。

对此,中芯集成解释称,公司于2018年成立,成立时间尚短,由于所处的晶圆代工行业系技术密集型和资本密集型行业,需要大额的固定资产及研发投入实现产品的商业化,故前期研发投入、固定资产折旧金额较高。报告期内公司整体处于产能爬坡期产能,前期规模效应未完全显现,同时公司以产能释放为主要目标,公司产品结构尚未达到公司目标结构、成本有待进一步降低,因此公司处于亏损状态。

此次中芯集成IPO拟募资125亿元,其中15亿元用于MEMS和功率器件芯片制造及封装测试生产基地技术改造项目,66.6亿元用于二期晶圆制造项目,43.4亿元用于补充流动资金。

另外,科创板上市委对中芯集成提出的问询问题包括:1,(1)说明公司为改善盈利状况已经和计划采取的具体措施;(2)结合半导体行业供需状况的最新变化,说明公司关于未来盈利测算的参数设置、情景假设和盈亏时间点估计的谨慎性和合理性;(3)结合8英寸产线与12英寸产线在技术、产品性能、市场应用等方面的区别,说明公司未与同行业可比公司同步布局12英寸产线,是否会对公司未来的持续经营造成重大不利影响。

2,请公司代表说明中芯国际限制竞争条款于2024年3月20日到期后不再续期的原因,分析届时中芯国际可能与公司从事同类或相似业务是否将对公司的持续经营造成重大不利影响。