按某些指标衡量,美国抵押贷款债券的价格接近金融危机以来的最低水平,太平洋投资管理公司(PIMCO)等资金管理公司押注,抵押贷款债券的价格已经下跌到足以买入的水平。包括双线资本(DoubleLine Capital)、先锋领航集团(Vanguard Group)和摩根士丹利投资管理公司在内的投资者也在涌入房利美和房地美等美国政府支持的实体债务。TCW集团(TCW Group)认为,这些债券是该公司目前最坚定的投资之一。

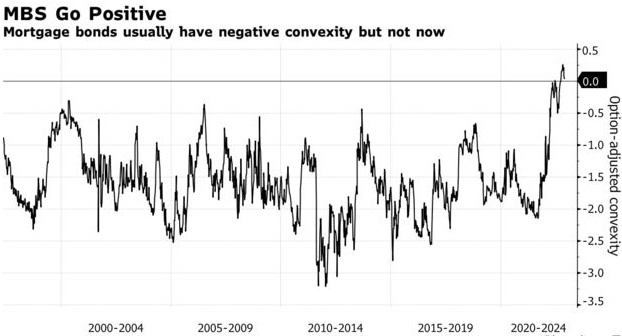

这些投资公司被抵押贷款债券中不寻常的变化所吸引。抵押贷款支持证券通常会受到利率意外变化的特别严重打击,利率变化会改变消费者为住房贷款再融资的频率,以及投资者将提前偿付本金的速度。这种利率敏感性被称为负凸性,但目前几乎消失了,因为住房贷款利率飙升,大多数房主远远无法再融资和提前偿还贷款。

PIMCO抵押贷款机会和债券基金经理Dan Hyman称:“鉴于利率在短时间内前所未有的上升,房主不太可能为他们的抵押贷款再融资。这意味着提前偿付风险——证券化市场特有的风险,也是这些债券收益率通常高于美国国债的原因——高度可预测性。”

这种可预测性可能就是为什么在CPI数据报告显示通胀降温后,抵押贷款债券在11月10日上涨2.5%,创下1988年6月以来的最大单日涨幅,并根据媒体指数数据,自10月底以来上涨了约5%。

即使有这些涨幅,剔除疫情初期的情况,这些债券的风险溢价也接近10年来的最高水平。周一,30年期房利美当期票面收益率与5年期和10年期美债收益率之差约为1.4个百分点,10月中旬时更是高达近1.8个百分点。这也是基金经理一直在买入的原因之一。

TCW固定收益部门联席主管Laird Landmann指出,现在是全球金融危机以来最好的买入机会,当时抵押贷款泡沫的破裂给愿意反向投资的投资者带来了巨大的回报。

截至9月30日,在TCW旗下Metropolitan West Total Return Bond Fund投资组合中,MBS占45%,这是该基金持有的最大股份,这比去年年底的比例36%有所上升。

可以肯定的是,抵押贷款债券在未来几个月可能面临困难。美联储曾经是这些证券的最大买家,但今年它实际上已经停止购买。美联储在其投资组合中持有2.67万亿美元的债券,而市场规模约为8万亿美元。

Bloomberg Intelligence分析师Erica Adelberg指出,随着最大的买家实际上退出了市场,现在还不清楚谁会介入。这可能会给这些证券的价格带来压力。在某个时候,美联储可能会考虑减持,这将给这些债券带来更大的压力。

先锋领航集团高级投资组合经理Brian Quigley则认为:“抵押贷款在所有方面都受到了打击。美联储后退了,利率出现了几十年来我们从未见过的历史性上升,波动性出现了2008年后的创纪录飙升。”

但双线资本投资组合经理Vitaliy Liberman表示,美联储不太可能在市场已经受到打压的情况下,故意向市场注入债券。截至9月30日,DoubleLine Total Return Bond Fund的350亿美元投资组合中,约80%是住宅和商业抵押贷款支持证券,包括机构和非机构持股。

Liberman称:“如果我必须分配自己的钱,配置MBS是有道理的。”一些投资者,尤其是基金经理,又开始有兴趣买入。Quigley表示,例如,先锋领航集团一直在买入抵押贷款。Quigley则认为:“MBS需要达到非常便宜的水平,以吸引基金经理。”

目前对这些证券的另一个利好是,随着利率上升导致购房减少,新抵押贷款债券的发行在未来几个月可能会下降。蒙特利尔银行资本市场预测,房地美和房利美等实体明年的固定利率抵押贷款债券总销售额将降至3000亿美元左右。此前,2022年预期为5500亿美元。

摩根士丹利投资管理公司专门研究MBS的投资组合经理Andrew Szczurowski说,这可能有助于提振债券价格,特别是在未来几个月,因为住房购买的季节性放缓。该资产管理公司一只基金对机构MBS的配置是近10年来最大的。Szczurowski称:”尽管出现了反弹,但在我们看来,更高的派息仍然非常便宜。我们继续补仓。”

希望获得抵押贷款债券敞口的投资者可以直接购买这些证券,但也可以购买与抵押贷款债券挂钩的交易所交易基金(ETF)或房地产投资信托基金(REIT)。房地产投资信托基金通常会借钱购买更多抵押贷款债券,这可能会放大它们产生的任何收益。这对退休的PIMCO联合创始人Bill Gross很有吸引力,他几十年来一直在购买抵押贷款债券。