对于制造业企业而言,2022年注定将是一个极不平凡的年份。一方面,疫情持续冲击下居民收入下降、预期悲观,社会整体消费疲软;另一方面,在通胀高企和全球主要经济体货币政策持续收紧的影响下,叠加国际地缘政治冲突加剧,全球经济增长放缓,外部需求减弱。

受上述内外部不利因素冲击,即便是制造业里的一些明星企业业绩也出现了波动。以国内数控高端精密机床行业的领军者津上机床中国(01651)为例,根据公司此前披露的中期财报,津上中国截至9月30日止六个月的收入约为22亿元(人民币,单位下同),同比微降7.2%,环比则提升7.3%;公司持有人应占净利润约为3.01亿元,同比下滑20.4%,环比微增4.2%。

在智通财经APP看来,津上中国的中期业绩表现平淡其实是在预期内的。众所周知,机床是制造业的“工业母机”,其业绩表现与制造业景气度紧密相关,当前制造业供需双弱的局面对于机床企业的业绩可谓是产生了直接的冲击。

但正所谓风物长宜放眼量,对于二级市场的投资者而言,业绩一时的波动其实并不影响标的的长期投资价值。身处当前复杂多变、波谲云诡的市场环境中,投资者或许更需要保持战略定力,并将精力更多地聚焦在公司的基本面以及行业的运行周期上,唯有如此才能在下一轮上行期充分享受到优质公司持续成长带来的红利。

回看津上中国,公司业绩短期承压既有大环境的影响,又有去年(2022财年)爆发式增长使得业绩基数较高因而今年同比增速放缓的原因。尽管业绩暂时受到干扰,但中长期来看公司的增长逻辑依然清晰,现阶段仍是投资者逢低做多的好时机。

下游行业需求分化,业绩阶段性承压

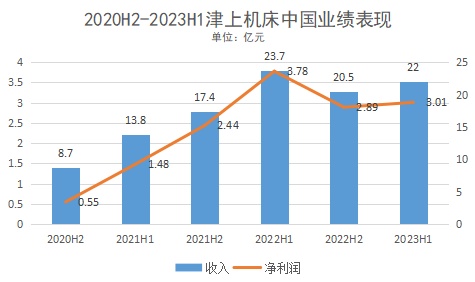

复盘津上中国近年来的业绩表现,不难发现津上其实是一只典型的成长型白马股。数据显示,最近三年津上中国的核心财务数据保持高速增长的节奏。以半年度时间维度来看,2020H2-2023H1期间,津上的收入分别为8.7亿元、13.8亿元、17.4亿元、23.7亿元、20.5亿元、22亿元,复合增速约为152.9%;净利润0.55亿元、1.48亿元、2.44亿元、3.78亿元、2.89亿元、3.01亿元,对应复合增速高达447.3%。

虽然整体保持强劲的增长表现,但至2022H2津上中国的业绩其实已经出现了波动。彼时,公司的收入和净利润分别为20.5亿元、2.89亿元,环比均有较大幅度的下滑。而2023H1,公司的核心财务数据较上一报告期有所回暖,但对比此前阶段性高点(2022H1)仍有一定距离。

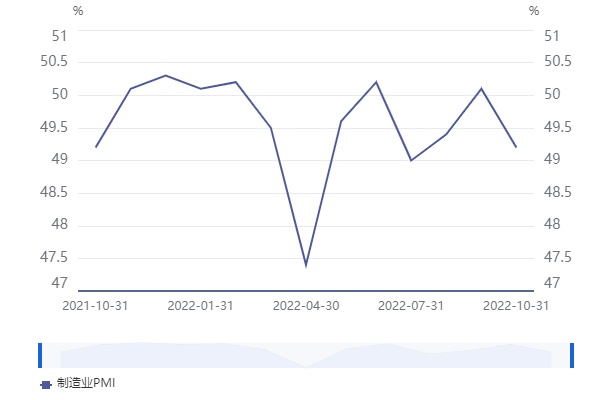

若联系到宏观环境,投资者大概便不会对今年津上中国的增速放缓感到诧异了。复盘今年来我国制造业表现,3月制造业PMI年内首次跌破荣枯线至49.5%,此后便持续在荣枯线下震荡,期间6月和9月曾短暂站上荣枯线,但10月又拐头向下触及49.2%。

制造业显著承压,津上中国作为“工业母机”里的龙头企业,其下游客户自然免不了受到波及。

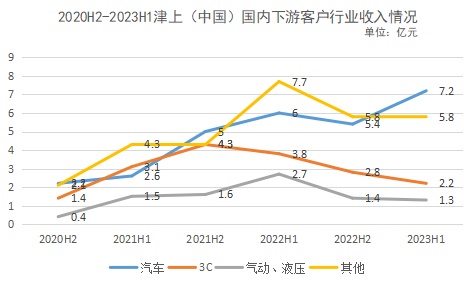

据了解,津上中国的国内下游客户主要集中在汽车、3C、气动和液压以及其他行业。

就地域来看,2023H1期间津上中国来源于国内的收入约为16.5亿元,占公司全部收入的75%。进一步细分,津上中国来源于汽车、3C、气动和液压以及其他行业的收入分别为7.2亿元、2.2亿元、1.3亿元、5.8亿元,分别占国内总收入的43.5%、13.2%、8.1%、35.2%。

作为对比,上年同期汽车、3C、气动和液压以及其他行业的收入分别为6亿元、3.8亿元、2.7亿元、7.7亿元,而上一报告期这一组数据分别为5.4亿元、2.8亿元、1.4亿元、5.8亿元,可见除汽车行业外,过去一年多里津上中国来源于其余行业的收入都出现了负增长。

津上中国的下游客户行业收入分化其实亦在预期之内,以3C为例,今年来消费电子行业可谓是寒意袭人。国内市场方面,7月智能手机出货量1990.8万部,同比-30.58%;8月智能手机出货量同环比双跌,跌破2015年以来最差8月单月记录。而9月作为传统季节性旺季,中国大陆的智能手机销量仅约为1960万台,环比下降4%,同比下降18%,且该月也是自今年2月来连续第8个月同比负增长,足见终端市场需求疲软。

产能加速释放,成长逻辑清晰

业绩短暂承压固然会在一定程度上影响市场的情绪,但以长期投资的视角来看,投资者更需要关注行业周期的变化以及标的基本面的成长逻辑。

首先就行业来看,当前受终端需求疲软影响,机床企业的下游行业普遍承压,唯有少数如汽车行业在新能源汽车渗透率加速走高的背景下实现了逆势增长。但站在当前时间节点,投资者抑或不必过度悲观。

毕竟若以周期的思维来看机床业,机床的需求周期是跟随经济周期波动而波动,具备3-4年经历一轮完整的周期的规律。结合津上中国的历史业绩来看,本轮机床业的阶段性高点出现在2022H1期间,依照历史经验,现下或许便是本轮周期的低点区域。

另从政策层面来看,结合近期相关部门官员的表态来看,国内对于制造业的支持力度也在加码,配套政策有望陆续出台,在此背景下机床行业的新一轮上行周期抑或将提前到来。

而回看津上中国,尽管大环境波动加剧,但公司自身的成长逻辑依然清晰,长期投资价值已然凸显。一方面,近期津上中国继续向市场导入新机型,如更加适合于中国市场定位的改进型精密加工中心,目前已投入市场销售,并已获得客户订单。

另一方面,津上中国也在继续执行中长期扩张战略,继续对安徽津上进行设备投入,并继续推进平湖新工厂的厂房建设。根据此前既定计划,安徽津上预计将在明年投入生产,未来满产后将具备年产12000吨铸件以及组装4000台机器的能力;而平湖新工厂预计将在2024年1月投入生产,届时该厂房亦将具备年产4000台机器的能力。

考虑到当前正处于机床业周期底部,而明后年行业有望迎来新一轮上升期,彼时又恰逢津上中国新增产能爬坡期,可预见的是公司业绩将快速放量。基于此,对于投资者而言,现阶段或许正是左侧布局津上中国的较好时间节点,投资者可择机“捞底”。