智通财经APP获悉,英国前财政大臣乔治·奥斯本为政府带来1200亿英镑利润的一项精明的会计举措正在产生负面作用,并有可能扩大现任财政大臣杰里米·亨特面临的财政漏洞。奥斯本在十年前的本周曾宣布,英国央行根据其量化宽松计划获得的债券收入可用于减少政府债务。该措施对于经历全球金融危机之后的英国是一个利好。但十年后的今天,在大幅加息和政策动荡重创英国债市之后,政府预计将向央行注资110亿英镑(128亿美元),以弥补截至4月的投资组合预期缺口。

当前对于亨特是个不幸的时机,他希望通过削减开支和增税来填补预算中的500亿英镑缺口,预计将在下周公布相关政策。然而,英国央行提高借贷成本并将其持有的债券卖回市场的政策正在加剧政府的损失。

英国国家经济社会研究院院长Jagjit Chadha表示:“货币政策和财政政策之间界限模糊对双方制定政策都没有帮助,将套利交易的收益保存在一个单独的金融工具中会更好。”

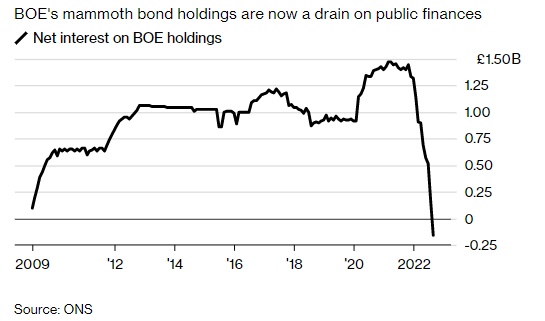

英国央行持有债券的收入相对于财政部是隔离的,并从今年开始转盈为亏。

随着英国央行的关键利率攀升到3%,债券投资组合的融资成本超过了票面收入。除此之外,英国央行已经开始以低于买入的价格出售债券。上个月,量化宽松总资产的未实现缺口约为2000亿美元。

Tradition Ltd的英债交易商经纪人和代理部门负责人Trevor Pugh表示:“这种情况在很大程度上是可以预见的,不过它发生得太快了!”

对于那些不熟悉英国金融复杂性的人来说,英国央行与财政部之间的巨额转账可能看起来很奇怪。毕竟,英国央行是政府完全所有的。但这两个机构独立运作,在当时引起了争议。时任英国央行行长的默文·金对奥斯本表示这样做“有道理”,但工党称其为“烟雾和镜子”。

如果奥斯本当时借更多的钱而不是将成本推迟到现在,代价可能会更低。公共财政监督机构英国预算责任办公室当时指出,未来的成本可能会超过收益。

资产购买工具(执行量化宽松的子公司)持有的英债息票收入每年约为160亿英镑。与此同时,英国央行向资产购债措施(APF)提供贷款的年化成本目前达到250亿英镑。如果明年英国的利率升至货币市场预期的4.5%左右,该成本将超过350亿英镑。

全球央行处理此类付款的方式有所不同。例如,美国财政部不需要弥补美联储的损失。根据美联储的会计方法,它只是暂停向财政部付款,直到收益足以弥补损失。这种举措创造了一种所谓的“递延资产”。

Pugh还表示:“尽管沟通很重要,但英国央行可能会采取与美联储相同的做法。”