近日,加拿大加强对中国企业投资的审查导致中国企业海外布局难度加大,企业要想实现资源可控将更多依赖本土或非洲锂矿资源。受此消息的影响,港股涉矿指数(887626.WI)两日大涨9.83%。在此消息的带动下,加上与Coyabamba社区达成协议及移除路障,恢复物流运作的利好下,五矿资源(01208)两日股价大涨超20%。

(行情来源:智通财经)

主要矿产项目停产,中报业绩大降8成

智通财经APP了解到,五矿资源是一家国际中型资源公司,在澳洲及世界各地从事采矿、勘探及开发基本金属项目等业务,同时公司也是锌、铜、铅、黄金及银的主要生产商之一。核心资产是持股62.5%的秘鲁 Las Bambas、刚果的Kinsevere以及澳大利亚的Dugald River和Rosebery项目,其中Las Bambas和Kinsevere主要为铜,而Dugald River和Rosebery主要为锌、铅和银等。

上半年,由于Las Bambas停产时间较长以及产品价格下降,导致公司上半年业绩大幅下降。数据显示,2022年上半年,公司营收94.5亿元,同比下降42.53%;扣非归母净利润5.15亿元,同比下降80.8%。

业绩大幅下滑主要源于几个主要的矿项目生产量都下滑。具体来看,Las Bambas上半年生产101009吨铜精矿含铜,较去年同期减少30%;Las Bambas生产量大幅下滑主要为第二季度内,小区抗议活动导致矿山停产逾50天所致。Kinsevere生产22090吨电解铜,较2021年上半年减少12%;产量减少主要为平均给矿品位下降。

Dugald River生产79587吨锌精矿含锌,较去年同期减少11%,主要由于年初可用劳动力减少导致采矿量下降。而Rosebery则生产23664吨锌精矿含锌及9324吨铅精矿含铅,较去年同期分别减少37%及32%;生产率下降主要由于新冠病毒影响可用劳动力,且矿石品位也下降所致。

随着Las Bambas与多个社区达成协议,生产陆续恢复,第三季度公司铜总产量(电解铜加铜精矿含铜)为95601吨,较第二季度增加115%,而Las Bambas及Kinsevere也实现年初至今表现最好的运营季度。

具体来看,截至2022年9月30日,Las Bambas铜精矿含铜的库存减至大约45000吨,季内重载道路受阻减少,令铜销量达至101626吨(应付金属量),而产量为80734吨。Kinsevere 扩建项目进展顺利,承包商陆续进场,钴选厂的土木工程正在进行。

锌总产量为60906吨,较第二季度增加14%,Dugald River生产亦为年内表现最好的一季,Rosebery生产维持稳定。

由于Las Bambas六月生产重启后产量爬坡优于预期,因此公司预计2022年全年铜产量约为300000吨,较先前修订的指导范围高出10000吨;而锌产量则介于220000至235000吨。

虽然公司的产能已陆续恢复,但是由于宏观经济前景疲弱及强势美元的背景下,第三季度伦敦金属交易所铜价下跌,锌季度平均价为7745美元/吨,较第二季度下降18.6%。

此外,由于对全球各央行致力于应对持续通涨,导致经济衰退的担忧,季内市场情绪愈见悲观,伦敦金属交易所第三季度锌平均价为3271美元/吨,较第二季度下降16.4%;铅平均价为1976 美元/吨,较第二季度下降10.1%。

不仅如此,由于能源价格高企,致使欧洲多间冶炼厂处于维护状态。而中国,则由于夏季高温干旱导致水力发电减少,实施限电措施,而贵金属生产企业属于高耗能企业,其生产活动亦受到不小的影响。

如此看来,尽管五矿资源的Las Bambas在三季度产能逐步爬坡,产量较第二季度大幅增加,但是由于主要产品售价均出现不同幅度的下降,由此可以看出,其三季度业绩也未必会很好。

鉴于五矿资源目前几个主要矿产项目逐步恢复,交通障碍也已清除,大有困境反转之势。不过作为贵金属的开采商,其后续业绩能否大幅上涨,产量是一方面,大宗商品走势才是关键。

美联储加息放缓,铜锌价格压制逐步缓解

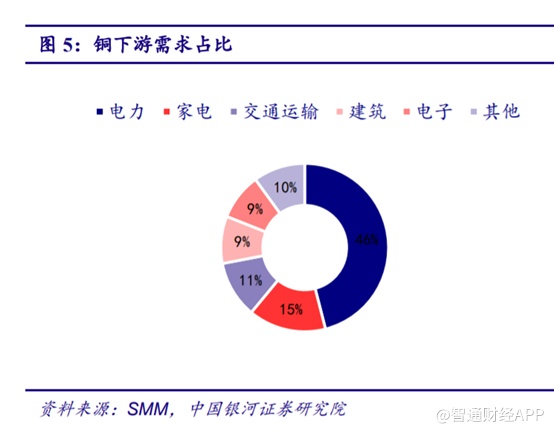

铜作为电热导体、建筑材料以及铜基合金成分被广泛运用于设备、建筑施工、基础设施和许多其他行业中,其下游需求中房地产产业链中的电网占铜消费需求的46%,家电占15%,交通运输占11%,建筑占9%。

从供给端看,供应链干扰难缓解,智利、秘鲁两大铜供应国的铜产量或持续受疫情、社区问题、罢工等干扰。2022Q3智利矿产铜产量为128.5万吨,同比下降6.6%,智利产量下降或由于疫情持续以及矿山品位下滑;2022年9月秘鲁铜产量为19.77万吨,同比下降2.6%,环比下降4.8%。

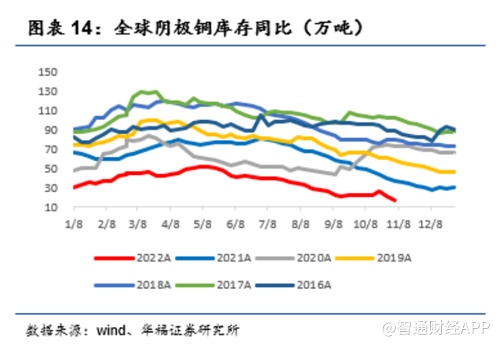

库存方面,全球铜库存处于同期绝对低点。全球铜库存16.66万吨,环比减少3.94万吨,同比减少20.79万吨。其中,LME库存9.40万吨,环比减少3.19万吨;COMEX库存3.65万吨,环比减少0.10万吨;上海保税区库存1.7万吨,环比增加0.50万吨;上期所库存1.91万吨,环比减少1.16万吨。

需求方面,进入 Q4 后传统需求从淡季转为旺季,新兴领域需求持续旺盛,国内电网和新能源基建发力,新兴领域中,新能源汽车、充电桩和风电光伏的快速发展拉动了铜的需求。民生证券认为,需求端环比好转支撑金属价格高位运行。

再看锌方面,三季度海外锌矿产出逐步增加,叠加炼厂检修导致需求减少,海外矿相对宽松。国内北方矿山进入生产淡季,不过锌矿进口窗口持续开启,进口货源补充下,原料相对充沛,内外加工费环比增加。叠加副产品价格回升,炼厂利润较佳,产量增加预期强。但目前矿到锭转换仍需时间,现货端维持偏紧。海外炼厂端看,欧洲炼厂减产再兑现,且能源自高点大幅回落,短期能缘端支撑减弱,但欧洲冬季天气存变数,后期炼厂再减产仍存一定概率。

需求端看,通胀及流动性收紧双重压力下,海外需求承压回落。国内看,四季度天气转凉,户外施工受限,基建投资增速或驱于平缓;汽车板块在政策加持下,有望维持高增速;地产竣工环节也将来部分消费增量,但持续性不宜过分乐观,家电或延续偏弱。

对于贵金属而言,好消息是美联储加息进入尾声,价格压制或趋于缓解。FedWatch数据显示12月加息幅度缩小至50BP的预期升温,超过加息75BP的概率37.1%,金融属性压制或将边际缓解。

由此来看,虽然铜和锌的下游需求不宜乐观,但是由于美联储加息进入尾声,这些金属价格的压制也将得到边际缓解,因此后续价格走强的概率极大,对于五矿资源形成利好。

国外加强对我国企业投资审查,自主可控重要性凸显

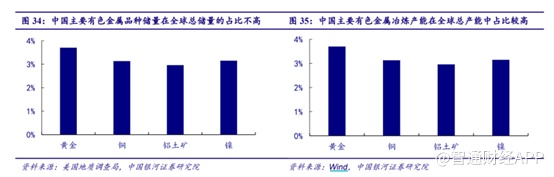

由于我国有色金属矿产资源比较贫乏,主要的金属品种矿产储量在全球中的占比都不算高。全球主要的有色金属矿山如全球十大铜矿山、全球十大锌矿山,甚至是锂矿山、钴矿山都集中 在南美洲、澳大利亚等地,我国大规模的金属矿山数量并不多。而资源储量较少,造成了国内的有色金属精矿产量不高。但我国作为全球最为重要的制造业大国,有色金属冶炼工业发达,我国主要金属品种的冶炼产能都在全球名列前茅。而有色金属精矿是有色金属冶炼的原材料,这令我国需要从国外进口大量的有色金属精矿,在国内冶炼加工成精炼金属后,再出口或者当地深加工。

虽然国内有色金属产量位居世界前列,但我国有色金属的产能主要集中在有色金属产业链 中游的冶炼端,而上游资源端由于我国的资源匮乏,使我国的有色金属冶炼产能要远高于有色金属矿石采选产能。我国每年都需要从国外进口大量的有色金属精矿,以满足有色金属冶炼的原料需求。因此,我国有色金属行业对外的资源依存度较高。如我国国内的铜精矿产量为150万吨左右,但我国精炼铜的产量高达766万吨,这就使我国需要从海外进口600多万吨的铜精矿资源,以满足国内生产的需要。

为解决我国资源匮乏,有色金属矿资源需要从国外大量进口,国内有色金属冶炼生产产能对外依存度高的问题。政府与行业协会应该鼓励我国有实力的企业应出海在全球寻找优质矿山, 通过收购优质矿山,从而来保证我国有色金属企业原料供应与生产安全。如近些年中国五矿、 紫金矿业、山东黄金等有色金属央企、民企纷纷出海收购海外的优质矿山资源。

不过目前已有加拿大加强对中国企业投资的审查,虽然眼下只针对锂矿,但后续不排除上升到其他的品种,进一步凸显国内资源自主可控的重要性。这对于在海外拥有丰富的矿产所有权以及国内资源丰富的企业形成利好。