高盛在近期的一份报告中表示,强美元掩盖了大宗商品供给端的问题,以大宗商品为代表的“旧经济”会报复性回归。

在这份报告中,高盛阐述了大宗商品行业资本支出降低、盈利低迷(相对科技公司而言)、市场偏好以及货币政策收紧的影响。该行从几个互补但相关的角度得出结论:大宗商品将上涨。高盛也指出,由于美联储加息,美元分外强势,大宗商品价格不断下降,但是低价并不是解决供应端的问题。

高盛表示,大宗商品再次涨价的情况很可能出现。经济政策和激励措施,都在暗示各国政府不怎么关心旧经济。但欧洲能源危机和今夏的异常干旱高温,都表明,各国对传统能源等旧经济依赖度极高。ESG政策、无资本支出投资、无补充库存都会加重大宗商品的供应缺口。

尽管在美联储紧缩政策期间,大多数大宗商品都出现了回落,但高盛并没有放弃他们的超级周期理论,在本报告再次重申了这一点。

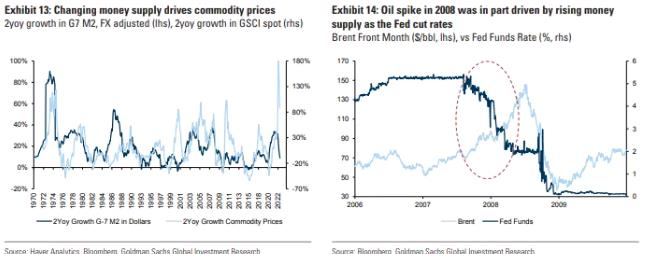

自从美联储加息开始,做空商品的交易开始增加,大宗商品价格也确实得到了实质性的回落。但是,货币供应减少掩盖了商品短缺的事实。这是高盛坚持商品超级周期概念的关键,而不是以2022年的商品价格回落为结束。高盛报告还认为,较低的工程价格并没有解决一般商品的供应短缺,特别是石油和铜。

本周,股市和大宗商品市场,向投资者发出了需求持续增长和大宗商品通胀加剧的信号,而利率和通胀曲线则预示着经济即将放缓和疲软。在看到真正的大宗商品基本面软化之前,市场可能更偏重对需求的重估,而不是计价经济严重衰退的情形。

美联储紧缩政策带来的需求破坏,无疑导致了更低的商品价格,但并没有降低非弹性需求。最明显的例子是,尽管原油期货价格降低,但库欣或米德兰油田的石油产量并未增加。库欣的原油储备可能很快见底了。

美国原油行业正在提炼石油,并将其送往海外欧盟。在整个供应链中,该行业一直没有动力为未来的美国消费生产更多的产品。石油分析师Brynne Kelly的断言:石油未来的价格将高于现货的平均价格。石油工业在经济和政策上,完全被阻止投资于未来的生产力增长。最后,高盛预测,石油价格可能再次飙升至100美元以上。

金属方面,白银的波动会更大,可能比铜更有弹性。铜并非美国定价的受控商品,但白银是。综合来看,银是下一个周期中,有望获得高beta 收益的品种。不过,铜也很重要,一直位居高盛大宗商品榜首,紧随石油之后。

当然,大宗商品超级周期即将来临,只是高盛一家之言。但如果高盛是对的,那么上升空间远比许多人想象的要大。经济崩溃导致的通货紧缩消退,或一些黑天鹅事件几乎肯定会再次促成大规模的货币宽松。如果出现这种情况,预计这次将有更多的资金进入大宗商品行业,而不是科技行业。供给与需求不对称是真实的,催化剂是已知的,剩下的就是验证这些预测是否成真。

本文选编自“万得资讯“,智通财经编辑:庄礼佳。