智通财经APP获悉,中金发布研报称,当前,美联储货币政策、中国增长修复、以及中美在审计领域进展,是港股市场转机的三个主要催化剂,其中任何一个因素的可能改善都会直接解决当前压制港股市场“三重压力”的其中一环,即美联储紧缩影响流动性、企业盈利趋弱、以及风险溢价上升。国内方面,10月制造业PMI降至收缩区域,表明宏观经济挑战犹存。而外部方面,美联储政策立场的大幅转向可能还需要一定时间。短期看,市场仍需要等待更为清晰的催化剂。

往前看,我们预计市场短期可能维持盘整态势,消化国内外不确定性,等待更为清晰的政策信号和正面催化剂。虽然近期市场出现反弹,但估值仍然具有吸引力。我们认为在目前水平的上行空间大于下行风险,建议投资者关注潜在催化剂。中期来看,我们判断市场出现反转或将取决于以下两个因素的兑现:1)美联储放缓加息步伐;2)有更明确证据显示中国经济增长正在摆脱低谷。

中金主要观点如下:

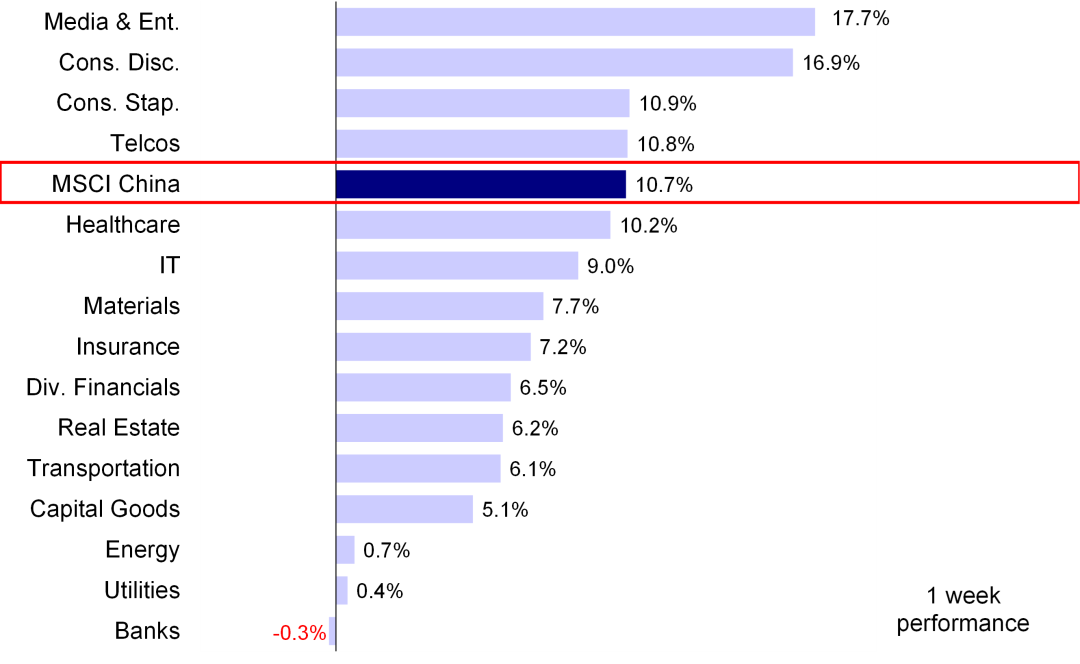

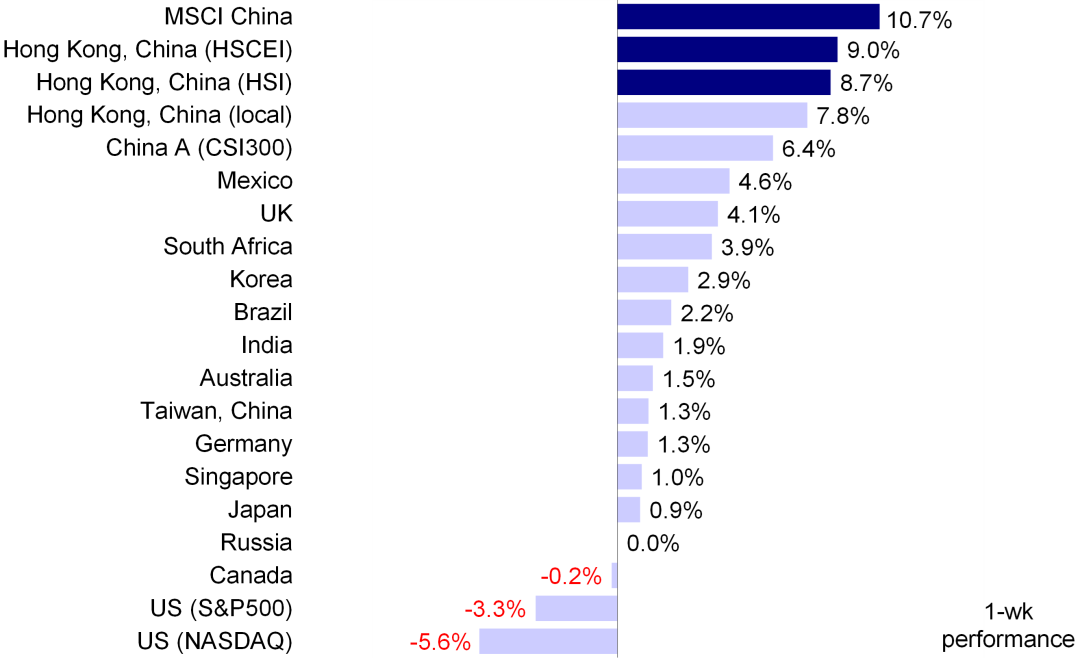

市场走势回顾:虽然上周美股市场大幅走弱,但海外中资股市场却逆势反弹。成长板块和美国上市中概股领涨,恒生科技指数上涨15.6%,MSCI中国指数、恒生国企指数和恒生指数分别上涨10.7%、9.0%和8.7%。板块方面,传媒娱乐、可选消费和日常消费板块领涨,分别上涨17.7%、16.9%和10.9%;而银行、公共事业和能源表现落后,其中银行板块下跌0.3%,公共事业和能源板块涨幅分别仅为0.4%和0.7%。

图表:MSCI中国指数上周上涨10.7%,传媒娱乐和消费板块领涨

图表:虽然美股市场下跌,但海外中资股市场大幅反弹

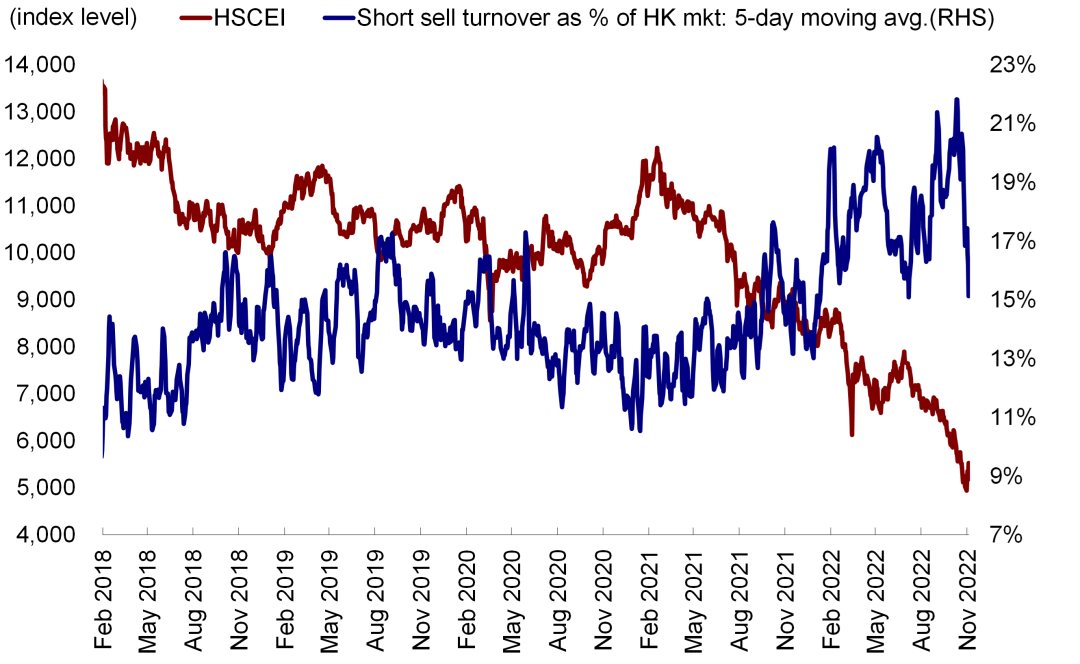

市场前景展望:海外中资股市场上周创出2011年以来最大单周涨幅。即便10月PMI数据弱于预期而且美股市场下跌,但是在市场情绪改善推动海外中资股市场上周大幅反弹。与此同时,彭博社报道[1]也证实美国公众公司会计监督委员会(PCAOB)已经结束了在香港围绕中国企业的现场审计工作,进一步提振了市场情绪。我们在上期周报中指出,随着估值和市场情绪降至低位,市场面临的机会大于风险,即便是非常小的乐观情绪也可能也会引发空头回补,推动市场大幅上涨。在这一背景下,市场出现类似于逆转前一周初大跌的强烈反弹也不足为奇。在交投热情高涨推动下,上周5日平均卖空成交比率大幅跌至15.1%,相比十月初的21.8%明显回落。

我们认为,上周市场的大涨是对情绪落到极致水平后的纠正,未来是否会出现更具实质性的催化剂目前仍然有待观察,这也将是反弹能否持续的关键。如果更具实质性的催化剂未能出现,那也可能像过去两年中的许多次反弹一样无果而终。当前,美联储货币政策、中国增长修复、以及中美在审计领域进展,是港股市场转机的三个主要催化剂,其中任何一个因素的可能改善都会直接解决当前压制港股市场“三重压力”的其中一环,即美联储紧缩影响流动性、企业盈利趋弱、以及风险溢价上升。短期看,市场仍需要等待更为清晰的催化剂。

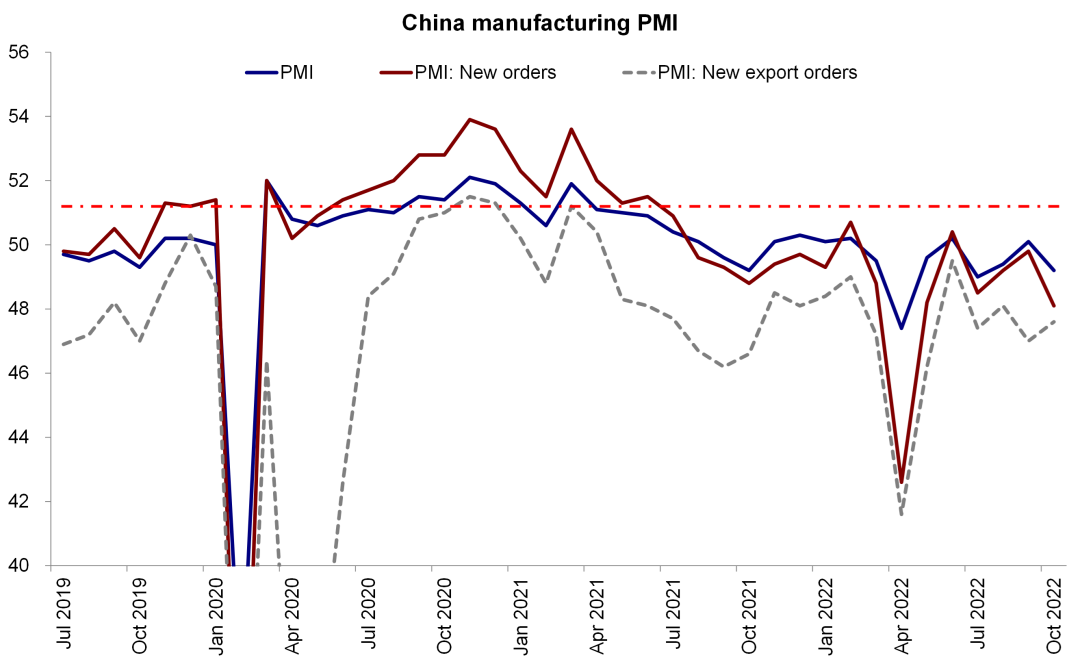

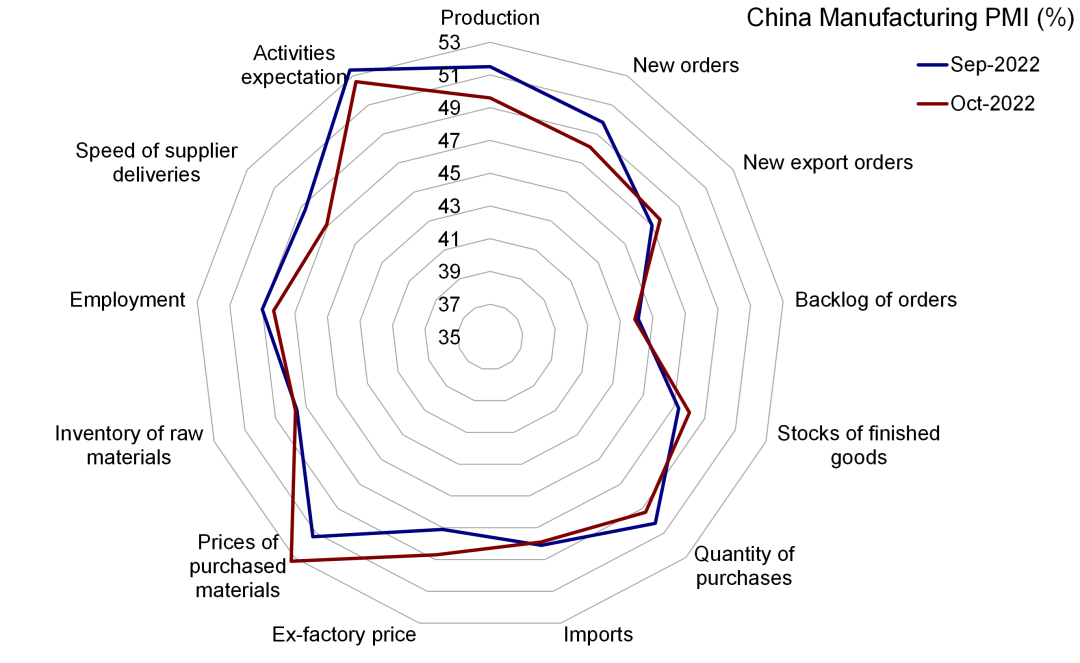

国内方面,10月制造业PMI降至收缩区域,宏观经济挑战犹存。具体来看,局部地区疫情反弹持续拖累经济增长,10月官方制造业PMI环比下降0.9个百分点,至49.2%。新订单分项指数环比下降1.7个百分点,至48.1%,而新出口订单指数上升0.6个百分点,表明内需相对外部需求转弱。往前看,我们认为目前的财政和货币政策可能会对中国经济增长起到托底性作用,不过更为强劲的经济修复仍待更多催化剂,尤其在全球经济增长放缓削弱中国出口动能的背景下。

外部方面,美联储政策立场的大幅转向可能还需要一定时间。上周美联储宣布大幅加息75个基点,符合市场预期。但是,美联储主席鲍威尔在议息会议后的新闻发布会上表示美联储可能会推动终端利率攀升至高于最初计划的水平[2]。在这一“鹰派”立场公布后,美国股市和债市上周四双双遭遇抛售,科技板块占比较高的纳斯达克指数跌幅超过3%。上周五公布的美国劳动市场报告喜忧参半为美国未来政策路径进一步平添不确定性。美联储是否会在12月份放慢加息步伐目前尚未可知。美联储维持“鹰派”立场可能会导致金融条件进一步收紧,增加港股市场波动。

往前看,我们预计市场短期可能维持盘整态势,消化国内外不确定性,等待更为清晰的政策信号和正面催化剂。虽然近期市场出现反弹,但估值仍然具有吸引力。我们认为在目前水平的上行空间大于下行风险,建议投资者关注潜在催化剂。另外,我们认为优质成长标的(部分消费和互联网)可能是较好的选择。中期来看,我们判断市场出现反转或将取决于以下几个因素的兑现:如1)美联储放缓加息步伐;2)有更明确证据显示中国经济增长正在复苏。

具体来看,支撑我们观点的主要逻辑和上周需要关注的因素主要包括:

1) 10月制造业PMI降至收缩区域。10月中国制造业PMI环比下降0.9个百分点,至49.2%,低于市场预期中值。生产分项指数环比大幅下滑以及需求持续低迷导致10月制造业PMI走低。新订单分项指数环比下降1.7个百分点,至48.1%,而新出口订单指数上升0.6个百分点,至47.6%,均持续处于收缩区域。供应商配送时间分项指数环比也下降1.6个百分点,至47.1%,凸显出供应链不畅。近期多地疫情反弹持续削弱内需并影响生产,疫情背景下建筑活动推迟可能也降低了基建资金支出的有效性。

图表:10月制造业PMI降至收缩区域

图表:中国CPI涨幅上升,但受需求低迷影响,核心CPI涨幅出现放缓

3) 香港成功举办国际金融领袖投资峰会。由香港金融管理局主办的国际金融领袖投资峰会上周在香港举行。峰会为期三天,此次会议的成功举行标志着疫情以来面向世界逐步开放的香港“重返舞台”。香港特区行政长官李家超在讲话中表示香港仍然是世界上唯一一个汇聚了全球优势和中国优势的城市,敦促金融企业在机遇面前百舸争流,奋楫者先[4]

4) 中国国家主席习近平在北京会见了德国总理朔尔茨。上周五德国总理朔尔茨抵达北京,与中国国家主席习近平进行了会谈。根据来自外交部对外发布的信息[5],习近平主席指出德国总理朔尔茨此次访问将增进双方了解和互信,深化各领域务实合作,中方愿同德方、欧方继续深化航空合作,并就新冠肺炎防治开展交流合作,围绕绿色发展、生态环保等课题加强交流互鉴,推动人文交流。

5) 媒体报道美国审计官员提前结束了对中国企业的审计工作。彭博资讯上周五报道美国审计官员提前结束了对中国企业的现场审计工作,指出美国公众公司会计监督委员会(PCAOB)可能会在未来几周提交有关对中国企业审计结果的初步报告。

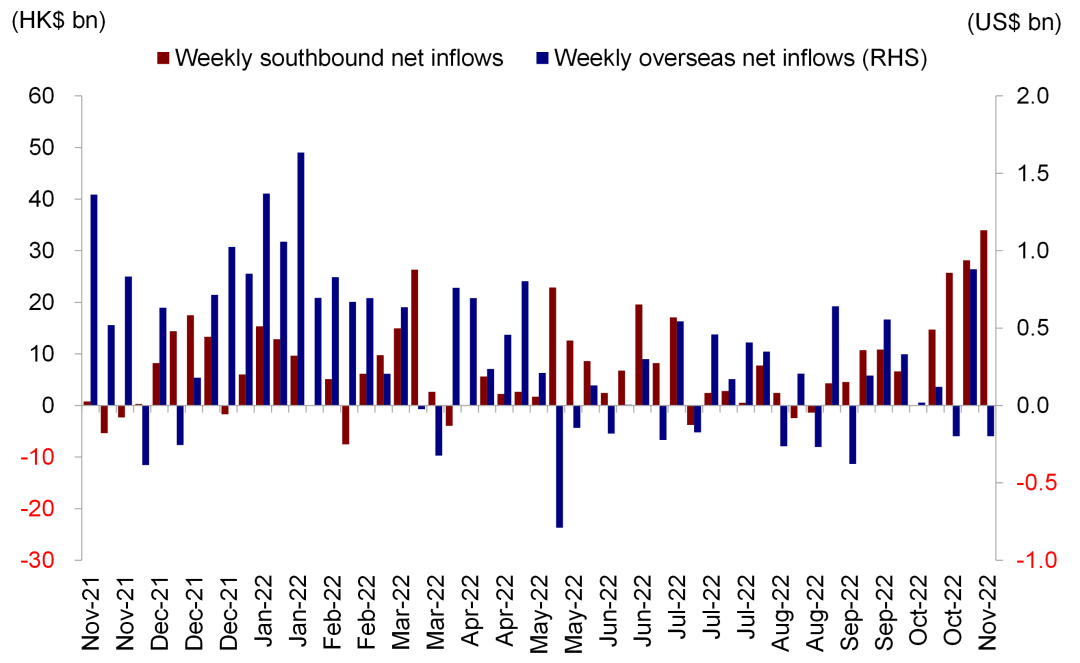

6) 流动性:市场成交量大幅增长,在乐观情绪推动下卖空规模收窄;南向资金大举流入势头不改。在乐观市场情绪推动下,上卖空交易规模大幅下降,日均卖空成交比率降至15.1%。与此同时,上周南向资金流入步伐进一步加快,日均流入规模达到67亿港元。

图表:南向上周持续流入,外资(截至周三)有所流出

图表:上周港股卖空成交比大幅回落

投资建议:整体来看,我们预计市场短期或将继续盘整,但可能也会在目前水平再度彰显韧性。我们建议投资者关注海外和国内政策潜在转变,政策转向有望成为推动市场反弹的催化剂。投资建议方面,鉴于目前宏观环境,我们认为提供现金流确定性的板块仍将是良好的选择,例如股息支付带来的确定性或可预见性经营性现金流带来的确定性。因此,我们推荐高股息标的,如部分公用事业和能源板块。另外,我们也建议关注估值存在折价和监管环境向好的优质成长板块,例如汽车、医疗保健、部分互联网和消费板块。

重点关注事件:1)中国经济增长与政策变化;2)地缘政治紧张局势;3)疫情变化;4)中美关系。