本文来自“中金固定收益研究”微信公众号,作者为陈健恒、唐薇,原文标题为《市场对环保限产的理解发生重大转变。》

最近,在路演的过程中,我们深刻感受到投资者对环保限产的理解发生了重大转变,这个转变几乎是在过去两周的时间内完成的,在上上周(9月11日始)开始路演之初,投资者几乎将环保限产和工业品价格上涨划等号,即环保限产就等于涨价,环保限产落地的程度就决定了工业品价格上涨的高度,因此投资者关心的问题主要在于环保限产落地率究竟怎样,会不会有更加严厉的政策?

而到了路演的后半程,环保限产政策落地依旧严厉,但商品期货价格却迅速下跌,投资者逐渐意识到环保限产实际上“供需双杀”的效果,我们提到了三个环保限产供需双杀的例子,唐山地区型材加工厂的停产,山东地区铝型材加工厂的停产以及上海地区汽车零配件加工厂的停产。

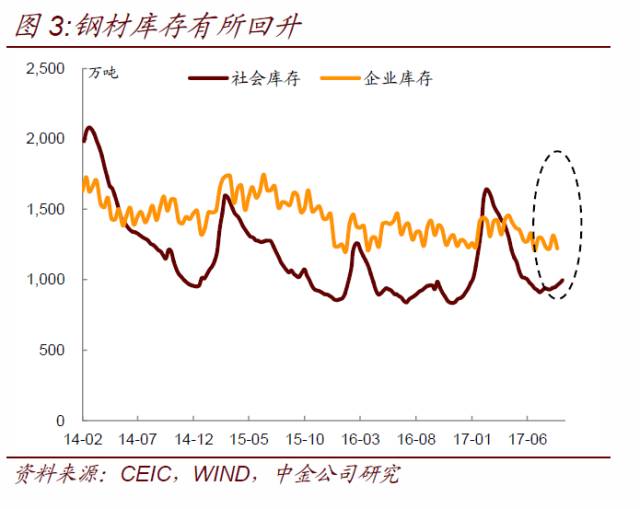

这些对于之前被大家“寄予厚望”的原材料价格都形成比较实质的利空。(钢坯,电解铝,钢板),这在诸多客户中形成了共鸣,很多热心的客户还给我们补充了不少反应供需双杀的“素材”,比如有人提到现在钢贸商服务客户要提供“增值服务”,卖钢材搭配帮找零配件,再比如也有客户对库存偏低支持价格走高的逻辑形成质疑,认为正是因为当前贸易商和用钢企业的库存都低,都没有备货,且钢厂利润高,所以贸易商和用钢企业容易结成“统一战线”,对当前处于相对高位的钢价不认可,迫使钢厂做出“有诚意”的让步。

还有客户提示我们,在今年国庆前夕,钢厂备货的积极性并不高,以往国庆前,下游用钢企业往往要提前两周备货(即在9月中开始备货)但是今年备货意愿较弱,钢铁企业挺价惜售与贸易商和用钢企业的恐高踯躅形成鲜明对比,从这个角度来看,对十一之后的价格也不看好,用钢企业和贸易商敢和钢厂“硬扛”的原因也是因为下游需求相对一般。还有客户例举了一些建筑工地土方作业停工的证据,认为长材需求下滑不可避免。

我们感谢客户们对我们工作的帮助,他们的无私分享增进并深化了我们对工品价格问题的思考和认识。如果库存低都已经成为看空钢材价格的证据,市场情绪的悲观可见一斑,“环保限产是把双刃剑的逻辑已经深入人心,另外,7-8月偏弱的经济数据也让市场对未来需求的悲观加剧,有一个客户提到这样的观点:“库存低,供需存在负缺口只能是价格上涨的必要条件而非充分条件,需求不弱叠加供需存在负缺口才能让价格上涨,现在需求明显走弱,钢企抱有如此之高的利润是不合理的”,最近,我们观察到,钢铁现货调价之后,成交依然清淡,市场观望情绪浓郁,我们之前也提过,之前钢铁涨价之时,市场也是观望情绪浓郁,这其实就是总需求偏弱情况下的特征,无论涨价还是跌价,用钢企业的心态都是好的,不因供需缺口而改变,这位客户的观点是颇有道理的。

另外,我们之前还提到一个观点,就是当一个品种炒作情绪浓郁的时候,它的价格是没有稳态而是发散的。我们简单思考这样一个问题,吨钢利润1000元与吨钢利润500元时,钢材的供需有什么大的区别,500元时企业的供给意愿确实会弱一些,但是限产环境下,影响供给的主要变量已经是限产政策了,当价格下跌时,如果企业预期偏悲观反而会加快销售,尽量在利润尚好的时候兑现收入,所以价格下跌供给未必收缩。需求方面,一方面限产是影响需求的主要变量,另一方面,用钢需求也难以和价格呈现明显的反向关系,工地和汽车厂也不能因为钢价便宜就多用钢,因此吨钢利润1000与500元的供需可能就没有什么区别,那么,我们又怎么能说当前的供需缺口对应1000元的吨钢利润合理还是500元的吨钢利润合理呢?

我们有这么一些粗浅的认识供大家参考,供需缺口不能证明某一个价格水平是合理的,而是决定价格运动方向的因素之一,但又不是决定价格的唯一因素。如果认为存在供需缺口,钢铁价格就可以上涨,那么无论吨钢利润是300,500,1000还是2000,价格上涨的结论就都是成立的,而这就是出离常识的判断了。对于价格的判断还需考虑以下几个问题,第一是总需求的强弱,如我们之前提到到客户观点,如果总需求因为限产回落的太多太快,即使供需仍然存在缺口,价格也难以走强,供需双方对总需求的悲观预期会影响其博弈心态,供方想早卖货,出货方想拖延拿货。

第二是期货市场的影响,我们这一轮交流下来大家普遍感觉做量化趋势交易的投资者在商品/国债期货市场上的影响力越来越大了。

我们在之前的商品点评中也提到过商品与国债期货联动的问题,如果把近期国债期货与螺纹钢主力合约的分时数据(分钟线)放在一起,会发现反向的特征非常明显,很有可能有趋势交易者在市场上“两面下注”,投资者可以关注这样一个信息,之前一度国债期货主力合约的IRR水平非常高,高到正套有确定性收益(虽然和融资成本相比未必,但是考虑期货价值的话赢面很大),而持仓量还在快速提升,我们认为,真正做债券的人完全没有意愿去做正套的对手盘,这么高的期货价格很可能是做趋势交易的投资者拉上去的,而周五国债期货再次走强,与商品形成反向,这些都说明量化趋势交易者的参与使得市场之前的联动在加强,价格趋势容易自我巩固和加强,进而影响到现货,周五商品期货的下跌,直接导致今日(周六)现货价格的大幅下调,或许还会转而影响周一期货的开盘行情。

虽然我们在本轮价格周期中一直偏向谨慎,但钢铁价格如此快速的下跌依然略超我们的预期,多多少少还是低估了期货市场趋势的力量,就目前的情况看,虽不敢说期货还会继续大幅下跌,但市场短期想大举反弹的难度是非常大了,现货也已出现明显的松动,这对于债券市场形成比较明确的支撑,正如我们在之前报告中所讨论的,商品正逐渐由偏消极的因素转向积极,而这一转变的发生,也蕴含了投资者对未来总需求下滑的认可,这是需要我们注意的。

比如,面对当前不弱的金融数据,很多投资者表达了隐忧,今年以来社融主要靠贷款支撑,而无论是居民贷款还是企业中长期贷款在逻辑上都存在下滑的可能(房地产销售滞后效应产生,消费贷管制,地方政府投融资萎缩),资金面获取存在内生修复的可能,这在之前可能并不是被市场关注的问题,我们认为,这都是市场上比较积极的变化。

展望未来,我们认为短期商品价格可能处于一个弱势震荡的态势并带动PPI从高点回落,但当期货由急跌趋稳后,库存和供需缺口又将成为主要影响因素,品种之间的分化也可能再次拉大,这都是我们需要持续关注的问题,在本期周报后面的部分,我们特意梳理了一些重要工业品的供需情况(钢材,焦炭,水泥,铝,矿石),供投资者参考,受篇幅所限,我们仅仅简要描述供需情况而不做过多的展开,具体的数据可以和我们联系索取。

环保限产季主要工业品供需分析

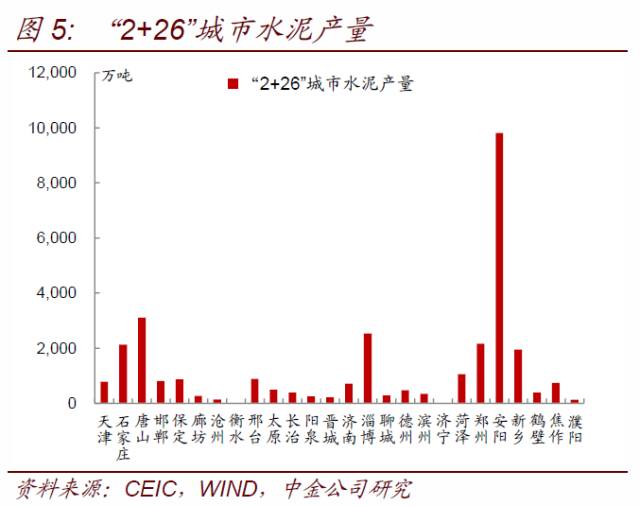

3月份,环保部会同其他部委及六省(直辖市)联合发布《京津冀及周边地区2017年大气污染防治工作方案》,范围涉及京津冀大气污染传输通道上的26个城市外加北京和天津2个直辖市,即“2+26”城市。其中,“2+26”城市具体包括北京,天津,河北省石家庄、唐山、廊坊、保定、沧州、衡水、邢台、邯郸,山西省太原、阳泉、长治、晋城,山东省济南、淄博、济宁、德州、聊城、滨州、菏泽,河南省郑州、开封、安阳、鹤壁、新乡、焦作、濮阳。8月21日,环保部再次发布了《京津冀及周边地区2017-2018年秋冬季大气污染综合治理攻坚行动方案》,要求9月底前涉及的地方政府发布更为具体的行动方案。

钢铁

钢铁方面,根据3月发布的限产方案,重点城市应加大钢铁企业限产力度,各地实施钢铁企业分类管理,按照污染排放绩效水平,制订错峰限停产方案。石家庄、唐山、邯郸、安阳等重点城市,采暖季钢铁产能限产50%,以高炉生产能力计,采用企业实际用电量核实。此后,在各个城市发布的限产具体方案中,新增了天津、淄博、长冶、焦作、晋城明确钢铁限产50%;总计来看,“2+26”城市中,有9个城市明确钢铁限产超过50%。

关于钢铁产能限产50%,市场有多方面的理解。根据我的钢铁网数据,目前钢铁高炉利用率为84%;如果限产的50%产能考虑了未被利用的高炉,则实际限产力度可能在30%左右,相比于50%的限产力度明显偏轻。我们的理解是从方案采用企业实际用电量核实来看,限产应该是根据核定的合规产能进行,所以我们预计采暖季产量也会相应减少50%。

限产的影响既可以从产能来考虑,也可以从产量考虑,但是考虑到从去年以来,各省的去产能工作一直在持续进行,我们预计使用产量数据计算更为合理。

由于采暖季限制的主要为高炉的炼铁产能,所以短流程生产的电炉钢并没有受到影响。2015年我国电炉钢产量占比约为6.1%,其余均为转炉钢,在此次限产范围以内。

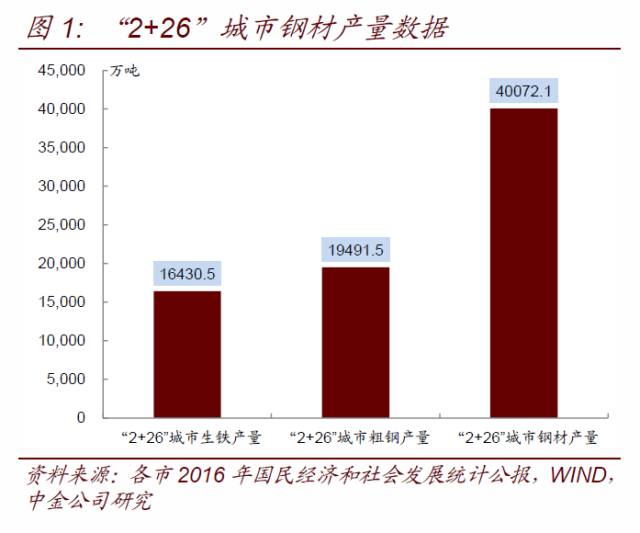

根据我们从各市2016年《国民经济和社会发展统计公报》中获得的产量数据,“2+26”城市生铁产量合计为16430万吨,粗钢产量合计为19491万吨,钢材产量合计为40072万吨;其中明确钢材限产50%的9个城市的生铁、粗钢、钢材产量合计为15137万吨、17080万吨、30620万吨(图1)。根据部分省市公布的限产时间,我们预计今年的采暖季仍在2017年11月15日至2018年3月15日,接近4个月。钢材的月度产量变化不大,没有明显的季节性效应,可以假设采暖季产量为全年产量的1/3。由此我们可以计算发现,如果“2+26”城市全部限产50%,那么预计将影响产量6271万吨,但如果仅考虑目前已经明确限产50%的9个城市,那么将会影响钢铁产量4792万吨。2016年全年钢材产量为11.38亿吨,预计采暖季产量为3.79亿吨,则限产将影响采暖季产量的13%~17%。

需求方面,受到限产的除了钢铁行业外,还有建筑、建材行业。根据8月21日发布的行动方案,除了保障供暖等民生任务,水泥、砖瓦窑、陶瓷、石膏板等建材行业采暖季全部实施停产;各地应结合本地建材行业产业特征,提出更大范围错峰生产要求。根据冶金建筑院的数据,建筑用钢占国内消费比例的55.4%,是国内消费用钢的主流,此次对建材的限产也会影响建筑用钢的需求。根据我们的统计数据,“2+26”城市2016年建筑业总产值为1.64万亿元(不考虑外省生产),占全国建筑产业总产值8.4%。根据冶金建筑院数据,2015年全国建筑用钢3.5亿吨,2016年与2015年钢铁产量变动不大,我们假设2016年仍为3.5亿吨,则限制建材行业生产预计影响钢铁需求1046亿吨。

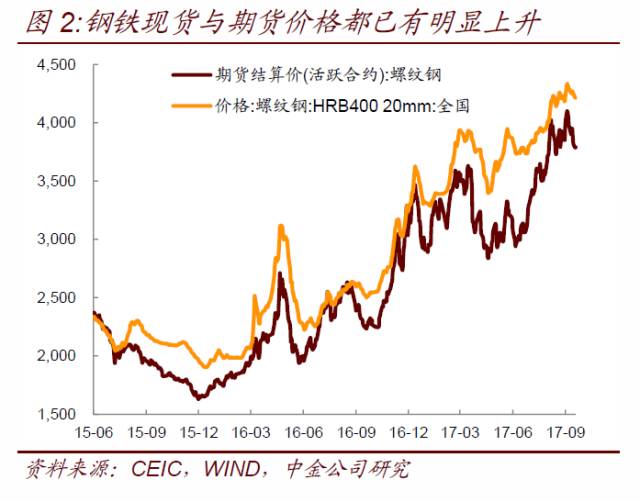

从上面的分析中可以看出,采暖季限产将会导致钢材供给下降4792亿吨~6271亿吨,钢材下游限产将会影响需求1046亿吨,采暖季仍存在一定的供需缺口。不过考虑到此前钢价对此已有明显的反应(图2),叠加目前很多钢厂也在提前准备烧结矿等原材料(图3),预计实际供需缺口会较估算偏小,钢价继续大幅上行难度增加,可能呈震荡格局。

焦炭

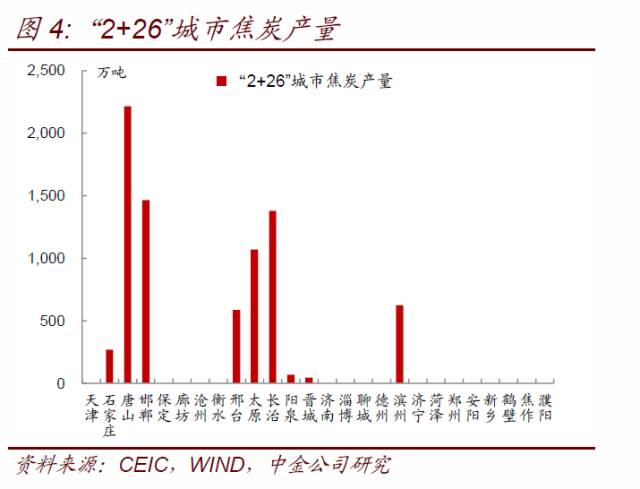

焦炭方面,根据8月21日发布的行动方案,对焦化产业的要求为:2017年10月1日至2018年3月31日,焦化企业出焦时间均延长至36小时以上,位于城市建成区的焦化企业要延长至48小时以上。由此可知,焦炭企业的限产时间有6个月,限产区域仍是“2+26”城市。由于平均出焦时间为24小时,如果将出焦时间延长至36小时以上,则限产33%;如果将出焦时间延长至48小时,则限产50%;我们假设平均限产比例为40%。

根据我们的统计数据,“2+26”城市焦炭产量合计为7720万吨,我们按照平均40%的限产计算,可知“2+26”秋冬季焦炭产量供给合计下降1544万吨(图4)。

焦炭需求方面,由于大部分焦炭都用于生铁生产,钢材产量的下降会影响生铁产量,进而影响焦炭需求。2016年生铁产量为7万吨,而钢材产量为11.38万吨,生铁占钢材比重约为62%左右(有废钢作为原料的补充)。按照上文测算,采暖季钢铁产量将会下降4792万吨~6271万吨,可知生铁需求将会下降2971万吨~3888万吨。按照生产1吨生铁需要0.5吨焦炭计算,则焦炭需求将会下降1485万吨~1944万吨。

由此可知,焦炭供给的下降与需求的下降较为平衡,但焦炭供给的下降和需求的下降时间并不统一,供给的下降分布在10月1日至次年3月31日,而需求的下降集中在采暖季,这可能会导致10月1日~11月15日和3月15日~3月31日焦炭需求强度较大,因此焦炭存在阶段性涨价的可能但整体上可能仍是震荡格局,如果黑色产业链其他品种价格整体回落,那么焦炭价格仍难独善其身。

水泥

根据8月21发布的行动过方案,水泥(含特种水泥,不含粉磨站)、砖瓦窑(不含以天然气为燃料)、陶瓷(不含以天然气为燃料)、玻璃棉(不含以天然气为燃料)、岩棉(不含电炉)、石膏板等建材行业,采暖季全部实施停产。根据我们的统计数据,”2+26”城市水泥产量合计为31164万吨(图5),占全国水泥产量12%。如果采暖季“2+26”城市全部停产,预计水泥产量将下降10000吨左右。考虑到水泥储存期不宜过长,企业库存也相对偏低,预计采暖季某些地区水泥将存在一定的供需缺口,水泥价格可能存在一定结构性涨价空间。

矿石

根据我们之前对生铁需求变化的测算,可以较容易的推测出矿石消耗量的减少,粗略估计,1.5吨矿石对应1吨生铁,那么矿石需求的减少为4457万吨至5832万吨,大概占年进口量的5%,叠加当前铁矿石库存水平仍然较高(图6),同时,高品位矿与低品位矿的价差也逐渐出现了一些收敛,可能说明之前生产意愿强烈,尽可能使用高品位矿以增加产量的情况有所缓解,铁矿石整体供给过剩的格局没有改变,价格或难以上行,价格可能呈偏弱震荡。

电解铝

环保部等有关部门今年3月下发了该区域部分高污染行业采暖季限产的通知:对于电解铝企业限产30%以上(以电解槽计)、氧化铝企业限产30%左右(以生产线计)、阳极碳素企业限产50%以上(以生产线计,未达特别排放限值则全部停产)。

具体的影响测算来看:“2+26”城市采暖季限产,约影响100万吨产量,主要影响生产线在京津冀周边地区企业,如宏桥、信发等。据阿拉丁统计,“2+26”城市涉及电解铝运行产能1318万吨(占全国总产能的比例为30%左右),按照规定,以停产的电解槽数量计要求限产30%;而北方采暖季法定供暖时间120天(11月15日至次年3月15日),以此作为限产时间,按照当前行业平均87%的产能利用率计算,预计17-18供暖季受影响产能共约400万吨,折算产量约110万吨。

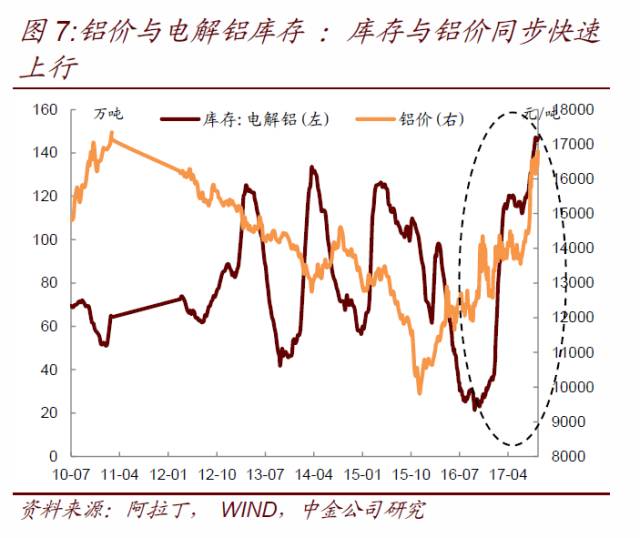

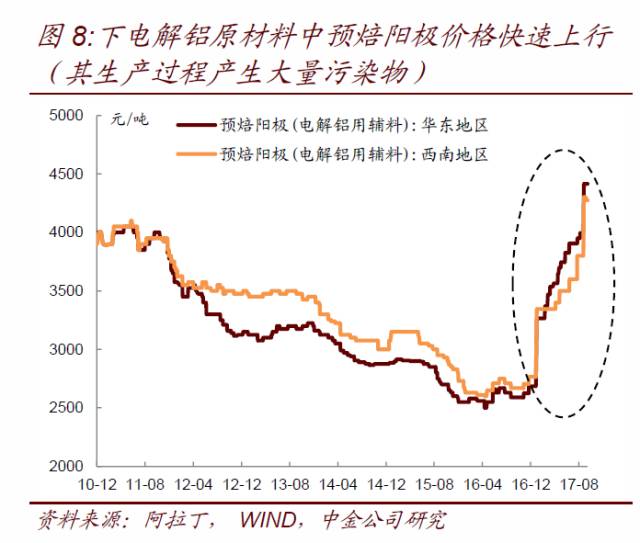

在这样的预期下,前期铝价快速上行。不过,铝价的上行也带动企业生产利润的增厚以及电解铝库存的快速上升;而其重要原材料预焙阳极价格的持续上涨也凸显了近期厂家生产意愿较强导致的供应紧张局面。目前,电解铝库存升至历史高点,从16年7月的26万吨上行近120万吨至147万吨。

这也意味着,虽然从边际上的产需来看,今年四季度及明年一季度电解铝面临着供不应求的局面(电解铝季度产量约900万吨),但现阶段行业的库存累积高位,基本能弥补限产期间电解铝的供需缺口(图7)。因而,后续铝价进一步大幅上行的空间或相对有限,进入采暖限产期其价格中枢较目前不一定继续上行。但后续电解铝仍面临一定的不确定性,导致其价格或阶段性上涨:一是环保督查执行的时间区间及力度,二是其生产的原材料预焙阳极在环保限产要求“阳极碳素企业限产50%以上”或导致原材料的短缺。

首先,环保督查执行的时间区间及力度存在一定不确定性。一方面,一次性批量停槽对电网冲击较大,企业一般会规划分批停槽,意味着铝企停产会提前开始、全部复产需要一段时间。另一方面,2017年9月18日,焦作市攻环坚办发布《关于进一步强化大气污染管控工作的紧急通知》,文中提及,自9月19日0时起,焦作万方铝业股份有限公司、中铝中州铝业有限公司提前实行错峰生产,限产限排30%以上至2018年3月15日。意味着部分地区这一限产时间的提前,也对后续供给以及市场预期产生阶段性影响。

其次,电解铝而言,电力成本与氧化铝是生产成本较大的两块,而电力成本中预焙阳极需要用到煤沥青、石油焦,这两种原料也因环保的持续施压,后续或进入短缺的局面。考虑全国阳极碳素总产能约2600万吨,开工率在环保限产下或不到70%,对于原铝生产的支撑供应有限,或制约后续铝的生产。

整体来看,后续电解铝、氧化铝产能将持续收缩,产能利用率有望继续回升,预计年内电解铝价格仍将呈震荡偏强格局。(编辑:何钰程)