近日,随着美股市场开始预期美联储加息即将进入尾声,各板块股价反弹势头渐起,医药股便是其中之一。以美股CXO板块为例,10月25日,艾昆纬、查尔斯河和龙沙制药分别大涨10.0%、9.1%和5.7%。加之美股CRO企业MEDPACE上调2022年净利润预测值,也在一定程度上稳定了全球市场情绪,或成为后续全球CXO板块回暖的重要催化剂。

从国内市场来看,近年资金面基于估值的重新分配导致了国内医疗板块出现结构性调整。指导原则的发布、最新医保谈判政策出台以及美国未经核实清单公布(UVL)等国内外一系列不确定因素出现,则引发了资本市场对我国CXO行业可能会出现逻辑逆转、发展停滞的隐忧。

但另一方面,全球医药研发投入增长与研发外包率提升依旧带动了CXO行业稳定扩容、CDMO订单增量和内生业务订单持续高增,并且市场头部效应愈发明显,行业集中度正进一步提升。

作为全球领先的开放式、一体化生物制药能力和技术赋能平台,药明生物(02269)经过多年的积累,在行业口碑、产能效率及技术平台等多个方面已达到行业领先水平,并且面对一系列不确定因素,仍然保持了强劲的增长势头,企业基本面以及业务增长持续向好,后续发展确定性显著。

不惧市场波动,持续布局全球

据德邦证券数据统计,2021年6月30日至今,国内CXO板块指数下跌41.4%,板块估值已下调至45.4倍,相较2021年平均估值93倍,回调显著。

不过,在经历过一系列内外部因素引起的持续利空后,以药明生物为首等头部CXO企业或将迎来触底反弹。

今年2月,美商务部将包括药明生物在内的33家中国实体纳入“未经核实名单”,对这些实体从美国出口商获取产品实施新的限制,并要求对与以上公司做生意的美国公司进行额外调查。

当时市场普遍观点认为,“由于国内CXO企业的收入大部分来自海外,对地缘政策敏感度较高,该项行政命令导致市场对企业中长期景气度不乐观,进一步影响相关公司的估值评估”。

在此较为恐慌且悲观的情绪下,不少投资者选择卖出相关标的以回避风险,由此引发了此前CXO市场的重挫。

但10月7日晚间美国BIS官网最新“移出清单”公告,让这一危机迎来重大转折。对此,在10月28日的媒体沟通会上,药明生物首席执行官陈智胜对智通财经APP表示:“我们(药明生物)通过9个月的时间已经基本解决了UVL事件。今年公司年初定的目标新增项目数(即全年新增120个项目)也没有发生改变。UVL刚发生后客户有一些疑虑,我们通过积极与客户沟通,到6月已经完全消除客户的顾虑。”

其实面对海外市场存在的不确定风险,药明生物也在供应链上采取了多元化策略,开展全球布局规避风险。

药明生物在美国、爱尔兰、德国和新加坡布局研发生产基地,如果客户有需求,公司可以灵活切换到全球其他基地执行项目。例如,药明生物新建的爱尔兰厂现已投入运营,目前处在试生产阶段,预计三年时间实现阶段性产能释放。

投资者对CXO行业的担忧除了反映在近期不确定的市场消息面外,还反映在中国市场生物制药可能存在的产能过剩现象上。

实际上,近两年国内小分子CXO行业产能快速释放,主要基于新冠小分子药物重磅订单催化。在行业订单溢出效应下,专注于国内本土市场的CXO企业出现了一定的“产能过剩”现象。

但将视角放大至全球,正如陈智胜所说,“目前全球CDMO企业都在扩张产能,主要是受到客户需求的驱动,不存在“过剩”问题”。

从客户的角度来看,Big pharma的研发费用作为创新研发资金的“基本盘”,其稳定的增长是CXO维持景气度的重要驱动力。虽然全球新药研发难度处于持续提升状态,但研发费用率总体保持稳步上行趋势。兴业证券数据显示,从研发费用角度来看,2013年后全球Big pharma研发费用重新回归增长趋势。

按营业收入算,2022年上半年,药明康德+药明生物的组合已经超越全球第一CDMO公司瑞士龙沙制药,列全球CRO第五位。

如果单看生物制剂CDMO业务,今年半年报显示,药明生物位于美国、爱尔兰和中国的新厂即将于2022年下半年投入生产,公司预计到年底时,总产能将达到26.2万升。并且公司2023年的规划产能已达32万升,与龙沙制药持平。

陈智胜对智通财经APP表示:“今明两年公司的业务目标是继续扩大市场份额。”并且,除了不断增加海外投资、继续在全球范围内收购产能外,药明生物还在进一步扩大国内的产能布局,其在无锡、苏州、石家庄、成都、杭州的基地都正在紧锣密鼓地投入生产或者正在建设中。

在基本面中寻找确定性

作为创新药板块背后的卖水人,CXO行业的发展离不开创新药板块的高景气度发展,然而近年来受宏观因素影响叠加18A公司二级市场价值倒挂,使得一级市场在一段时间区间对国内生物医药赛道的投资趋于保守,让不少缺乏“造血能力”的未盈利生物医药公司压力倍增。在市场悲观情绪传导下,也让国内各大CXO头部企业呈现出股价与基本面背离的特征。

但与二级市场的悲观情绪相反,我国CXO行业近年业绩大多较为稳健。而作为行业龙头,药明生物企业订单充足,固定资产和在建工程仍保持高速增长,显现了较强的抗风险能力。

实际上未盈利生物药公司的压力主要来自于自身高额的创新研发投入。据智通财经APP了解,仅在2021年上半年,港股18A公司的研发开支总额便超过175亿元。

数据显示,在融资环境趋紧的背景下,根据2021年市场公开披露的现金储备信息推测,2022年或有4家港股18A公司存在现金耗尽的危险,且如果经营、融资状况未有改善,大约30%港股18A公司在2024年面临现金耗尽的境地。

但即使在下游市场面对诸多不确定因素的情况下,药明生物依旧保持了高增长态势,显示出了极强的抗风险能力。

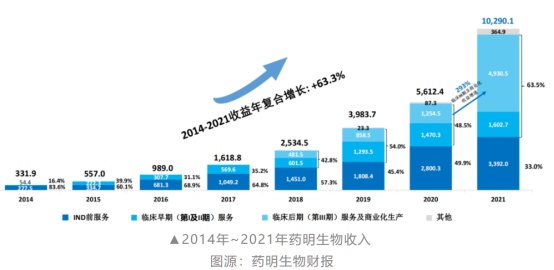

首先体现在营收方面,过去8年药明生物财务表现维持高速增长,年复合增长率达到63.3%。2020年收入达到了56.12亿元,2021年增长约83.3%,达到102.9亿元。2022年,公司继续保持稳健增长。中报显示,药明生物当期实现收入72.06亿元,同比增长63.5%。

业绩高速增长的背后是持续增长的业务订单。数据显示,截至2021年12月底,药明生物未完成潜在里程碑付款订单达56亿美元,同比增长20.4%;其中,三年内未完成订单同比增长98.2%至29亿美元,强化近期收入预期增长;其中79亿美元未完成服务订单仅包括了4个长期服务项目,未完成服务订单增长潜力巨大。

最新的中报数据显示,截至今年上半年,药明生物累计未完成订单184.67亿美元,其中未完成服务订单128.09亿美元、未完成潜在里程碑付款订单56.58亿美元。

值得一提的是,截至2021年12月31日,药明生物综合项目数全年新增156个,达到480个,包括72个双特异抗体、60个ADC,以及超过20个新冠相关项目,其中255个IND、8个BLA/MAA获批、8个BLA/MAA/NDA申报。2021年也是公司的商业化元年,全年新增7个商业化项目。

而根据药明生物在今年中报最新披露的数据,公司当前综合项目数已达534个,其中临床后期和商业化生产项目总数达到43个,为公司带来收益31.5亿元,同比增加63.5%,占2022年上半年总收益的43.8%,肥尾效应愈加明显。而超百亿美元的未完成服务订单则保障了公司后续业绩的稳定增长,展现出了极强的抗风险能力和成长确定性。

如此强劲的业绩确定性,一方面印证了陈智胜所说的,“是通过修炼内功、提升精益运营管理水平继续确保利润水平的结果。”另一方似乎凸显了药明生物“跟随并赢得分子”(“follow the molecular”)战略赋能全球生物药企的战略的成功。

毕竟,不断增长的订单量最能反映出其在CRDMO服务业务上的核心竞争力。对比龙沙、勃林格殷格翰、赛默飞世尔等海外生物药CDMO龙头,药明生物的业务覆盖了从药物发现到商业化生产的各个阶段,从研发端和生产端进行了全面的覆盖,尤其是在单抗、双抗、ADC药物发现端,以及细胞系工程及开发方面具备优势。

正如上文提到,Big pharma研发费用的稳定增长是CXO维持景气度的重要驱动力。在显著的产品管线和平台优势下,大型制药公司逐渐成为药明生物核心客户,客户结构持续优化。

截至今年6月底,公司总客户数达到434个,同比增长23.3%。其中包括所有全球前20强的制药企业以及中国前50制药企业中的43家。

由于CXO行业通常需要5-10年时间建立企业自身优秀的业内记录及获得广泛认可的国际质量体系才能获得客户信任,因此在药明生物独特战略模式支持下,公司客户基础不断扩大,带动综合项目数不断增多,让更多项目向高收入的临床后期阶段转移,推动公司商业逻辑闭环趋于完整,在强者恒强的行业趋势下稳步增长。

据智通财经APP观察,今年9月28日,药明生物宣布以约3亿美元回购公司股票。随后在9月30日至10月25日期间,药明生物以平均45.9港元的价格在香港联交所总计回购5072.1万股股票。低位回购一方面说明公司有资金实力,注重保障投资者的利益,另一方面也说明公司认为股价严重低估。

从估值角度来看,截至10月28日,药明生物的市盈率(TTM)仅35.41倍,较大偏离3年区间的估值中枢。结合不断增长的全球CXO行业发展空间、企业自身强大的竞争壁垒和巨额在手订单,可见药明生物的估值水平后续还有明显的追赶上望空间。