智通财经APP获悉,周二,澳洲联储第二次将基准利率上调25个基点,至2.85%,为2013年4月以来的最高水平,这与市场普遍预期相符;并暗示将进一步收紧政策,以应对不断加剧的通胀。但这一决定表明,澳大利亚央行已从上月开始转向更平缓的政策,使得澳大利亚3年期债券收益率下跌15个基点,股市大涨1.7%。

澳洲联储下调加息幅度,且预计通胀在2024年之前维持在2-3%的目标上方,这表明澳洲联储主席洛威正在为延长紧缩周期奠定基础。澳洲联储预计未来一段时间将进一步加息。澳洲联储表示,澳大利亚的经济增长稳健,但通胀仍然太高,今年晚些时候通胀率预计将达到8%左右的峰值,略高于此前预测的7.75%;2023年CPI预计在4.75%左右,2024年CPI将略高于3%。

澳洲国民银行市场经济主管Tapas Strickland表示:"看来澳洲联储现在准备连续加息25个基点。"他认为利率有可能达到“接近3.85%或稍高一点”的峰值。

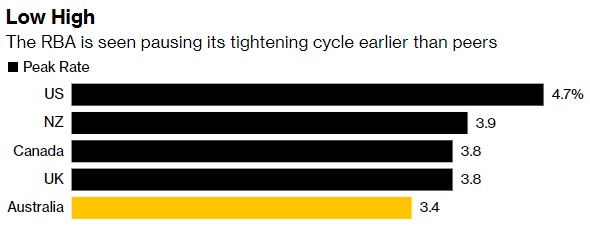

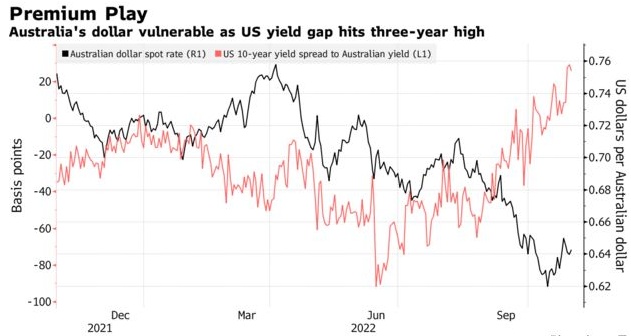

澳洲联储连续第二次加息25个基点,与美联储和英国央行形成鲜明对比,市场预计英美央行本周将加息75个基点。这种差异导致美国与澳大利亚10年期国债收益率存在相当大的利差。本周早些时候,美国10年期国债收益率较10年期澳大利亚国债收益率的差距上升至29个基点,这是自2020年3月以来的最大溢价。

澳新银行集团澳大利亚经济主管David Plank指出,澳洲联储今天声明的语气“不像他预期的那么强硬”。他表示:"澳洲联储现在准备在较长时间内容忍通胀高于目标。现在更大的问题是,现金利率是否会超过4%。”

货币市场定价表明,到2023年中期,利率将达到略低于4%的峰值。在今天的声明之前,彭博社调查的经济学家的中值显示,澳洲联储的利率峰值在3.5%左右。

此外,澳洲联储还预计澳大利亚今年的经济增长率约为3%,2023年和2024年为1.5%,略低于8月份的预测。到2024年,失业率预计将逐渐上升到“略高于”4%。

澳大利亚2.2万亿澳元规模的经济面临的一个关键风险是房地产市场的加速下滑。周二公布的数据显示,受利率上升和未来政策进一步收紧预期的影响,上个月澳洲所有主要城市的房价都出现了下跌。

彭博经济学家James McIntyre称:“澳洲联储对经济增长放缓、失业率上升和中期通胀从容的预测表明,加息周期已接近尾声。我们认为澳洲联储将在12月进行最后一次加息,然后在需求恶化和通胀见顶时停止加息。”

澳洲联储与全球同行存在分歧的一个原因是,它召开会议的频率更高——除了1月份,每个月都要召开一次利率政策会议——这使得它的加息幅度更小。

澳洲联储近期历次加息幅度

澳洲联储主席洛威也注意到了借贷成本上升对家庭部门的影响,家庭部门的债务收入比已经达到了187%。大约60%的澳大利亚抵押贷款也是浮动利率,而固定利率产品期限通常只有2-3年,不像美国90%的住房贷款是30年期固定利率。

但到目前为止,事实证明,澳大利亚的重债家庭在借贷成本上升和生活成本飙升方面具有很强的韧性。周一公布的数据显示,9月份零售额增长超过预期。职位空缺水平依然很高,表明已经徘徊在50年低点附近的失业率进一步下降。

摩根大通经济学家Ben Jarman表示,今天的声明“承认了政策传导的滞后性,这是不立即试图解决通胀问题的一个理由。这种谨慎是英国央行和美联储等其他一些央行无法承担的奢侈”。