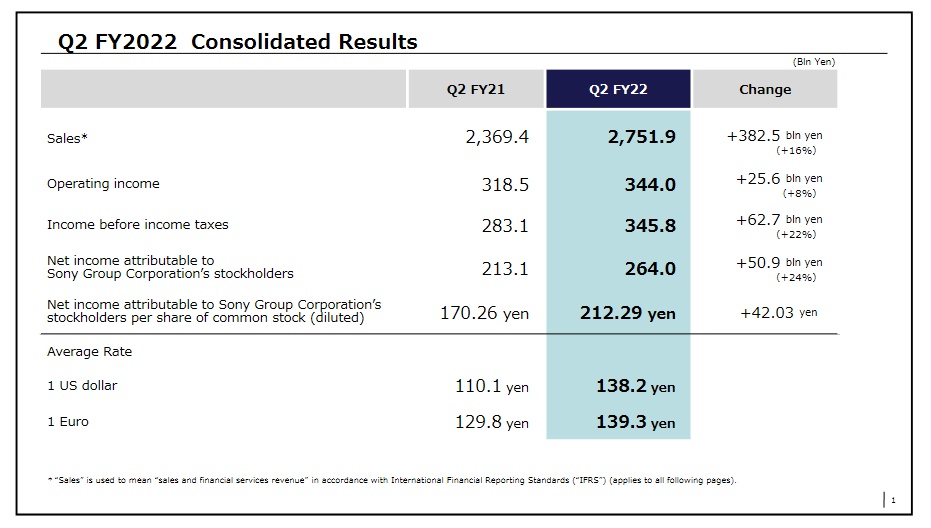

智通财经APP获悉,11月1日,索尼(SONY.US)公布了2022财年第二财季财务业绩。财报显示,该公司Q2销售额为2.75万亿日元,同比增长16%;营业利润为3440亿日元,同比增长8%,好于分析师普遍预期的2807亿日元;归属于公司股东的净利润为2640亿日元,同比增长24%;摊薄后每股收益为212.29日元,上年同期为170.26日元。

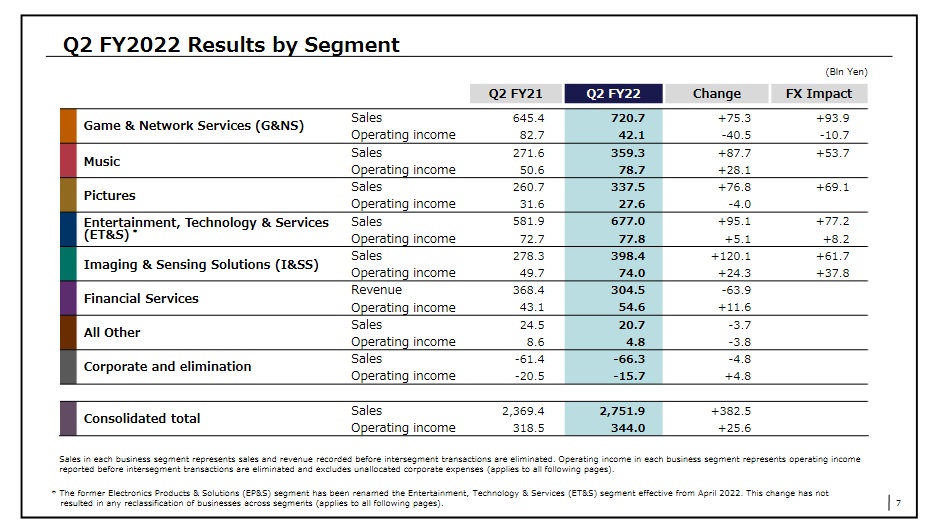

按业务划分,索尼游戏及网络服务业务(G&NS)销售额为7207亿日元,上年同期为6454亿日元;音乐部门销售额为3593亿日元,上年同期为2716亿日元;影视部门销售额为3375亿日元,上年同期为2607亿日元;娱乐、技术及服务业务(ET&S)销售额为6770亿日元,上年同期为5819亿日元;成像与传感解决方案业务(I&SS)销售额为3984亿日元,上年同期为2783亿日元;金融服务销售额为3045亿日元,上年同期为3684亿日元。

据悉,日元走软提振了索尼用于iPhone和其他智能手机的图像传感器的销售。报道称iPhone 14 Pro以及iPhone 14 Pro Max这两款高端机型的销售好于预期,Murata Manufacturing等智能手机零部件供应商也表示高端手机的需求仍然强劲。高端机型需使用更多的摄像头以及图像传感器,因此对索尼相关产品的销售带来提振。

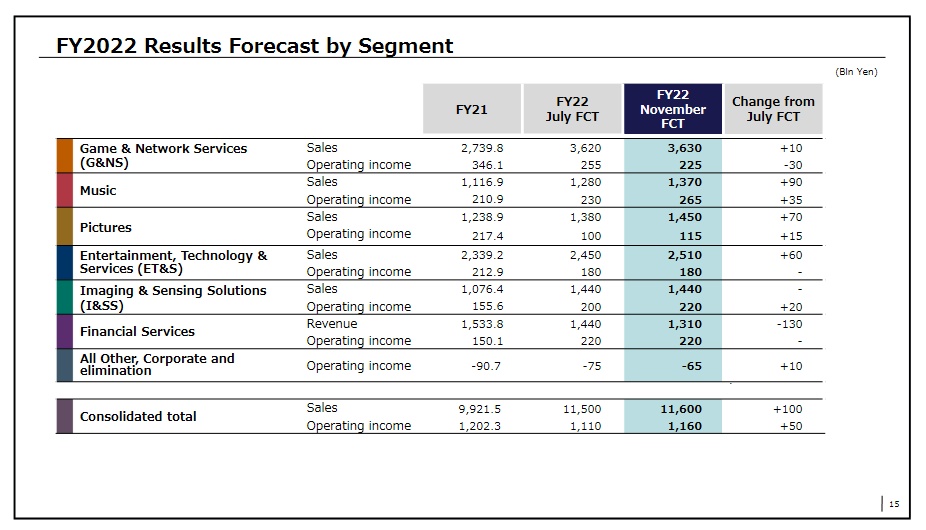

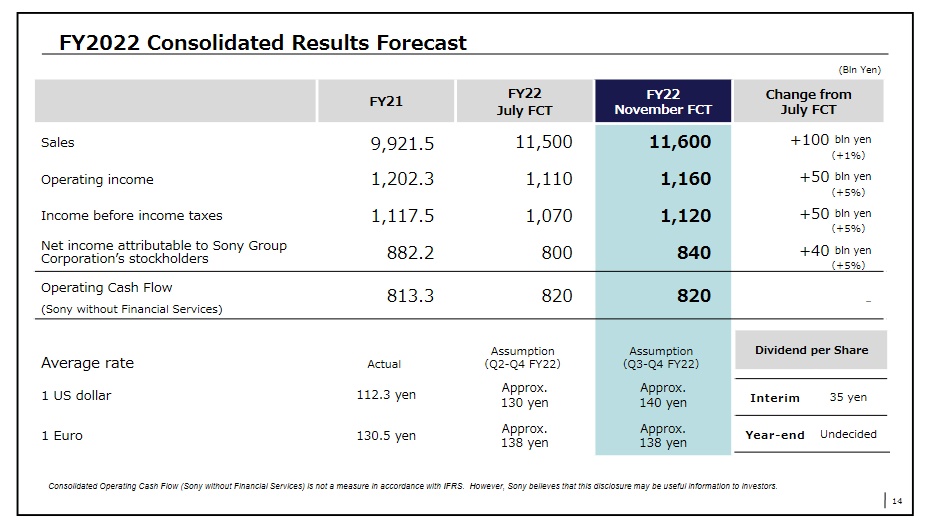

展望未来,索尼将2022财年全年销售额预期由此前的11.5万亿日元上调至11.6万亿日元;将营业利润预期由此前的1.11万亿日元上调至1.16万亿日元,符合分析师预期。

此外,数据显示,索尼Q2 PS5销量为330万台,与上年同期持平;游戏部门实体软件Q2销售同比下降了18%至6250万套;PS Plus用户数量从上一季度的4730万下滑至4540万。

东洋证券分析师Hideki Yasuda表示:“索尼的两大支柱业务——游戏和图像传感器——的表现很糟糕,而且被弱势日元掩盖了。”“随着对智能手机的需求下降,图像传感器的销量可能会下滑,PS游戏软件销售持续低迷,PS Plus用户数量持续下降令人担忧。”

索尼将游戏机网络服务业务(G&NS)的营业利润预期由2550亿日元下调至2250亿日元。尽管因疫情导致的芯片短缺和物流混乱的情况有所缓解,PS5游戏机的供应逐渐恢复,但俄乌冲突持续以及全球范围内的货币政策收紧一直在限制消费者对游戏和其他休闲产品的整体需求。索尼还表示,其音乐部门以及影视部门继续带来稳定的收入,这两个部门的全年营业利润预期均有所上调。