本文选自“玩转港股”微信公众号,作者林子俊,原标题《港股大讲堂丨扒一扒香港金融市场的朋友》。

如果说香港交易所为投资者和上市公司修建了一条互通的道路,香港证监会肩负起交警的责任。除此之外,如何让道路更加顺畅,吸引更多车辆使用,就道路进一步的发展出谋划策,往往需要更多参与者的帮忙。香港多年以来一直是国际上最成功的金融市场之一,协会、券商和基金的努力功不可没。今天我们不妨扒一扒香港有什么市场参与者,以及他们不同的功能和贡献。

协会:推动行业发展的润滑剂

作为亚洲金融中心,香港拥有众多投资和证券协会。1978年5月成立的香港证券经纪业协会是香港最早成立的金融业协会之一。自此之后,还有通过专业考试、持续培训课程和外展活动项目服务金融从业员的香港证券及投资学会(银行、经纪、资产管理等金融从业员必须通过学会考试才能开展业务);通过举办大型香港投资活动推广投资者教育的香港投资者学会;由分析师组成,致力于增加上市公司和零售投资者沟通的香港股票分析师协会等。

随着中资在香港金融业的影响力日益重要,越来越多的中资协会涌现,香港中资证券业协会是香港最具影响力、规模最大的协会之一。其前身是香港中国企业协会下设之证券行业委员会,于2009年10月14日在香港正式成立,根据2017年9月份官网资料显示,现有会员单位111家,其中不乏重量级会员如中金公司、光大控股等。

中资证券业协会只接受中国证监会同意在香港开业的国内证券公司做会员,自2013年起,会员分四个类别,分别是:理事会成员,为中资在港证券同业;普通会员,为除理事会员外,在港从事证券行业的知名企业;名誉会员,为对协会有特别贡献或在业内名声较大的企业及社会有威望人士;专业会员,为经认可具有某项专业资格之团体,如会计师事务所、律师事务所等。

多年以来,协会伴随香港交易所和内地交易所互联互通的步伐,通过举办讲座和培训等模式加强在香港从事证券业务的成员间的协作。培训内容除了证券业最新的业务模式讲解外,还包括合规、会计和法律方面知识的分享。例如针对“一带一路”课题,协会在2016年组织了多场论坛。

与此同时,协会还就不同政府部门关于金融业发展的咨询文件对会员进行信息整合和归纳,加强行业间和与中央和香港特区政府有关部门沟通,并代表会员向有关政府部门和机构反映及表达意见。在八月份,香港中资证券业协会就《有关建议改善香港联合交易所有限公司的上市监管决策及管治架构的联合谘询文件》召开咨询会议。

协会的出现加强了不同市场参与者之间的沟通与认识。作为非官方组织,其活动形式能够更加多样化,内容涵盖金融业的方方面面,对推动行业快速发展起到润滑剂的作用。

券商:致力于服务好未来的“四个客户”

截至2017年第二季,证监会数据显示一共有764家活跃的联交所参与者,创下历史新高。港交所行政总裁李小加在网志提到,“今后二十年我们又要增加两个新客户:中国的钱主与世界的货主。在世界主要金融市场中,真正有可能拥有四个客户(中国货和钱/世界钱和货)的国际金融中心也只有香港。”在服务好未来“四个客户”方面,中资券商承担着十分重要的作用。

内地券商分类一共有5大类11个级别,香港券商的分类方法更加多样化。

按照联交所对市场占有率的报告,香港券商可以分为A、B、C三组,对应排名1至14名,15至65名和65名之后的券商。截至7月份,A组券商市占率达到54.94%,B组市占率为35.05%,换言之AB两组一共占据了89.99%,剩余的700多家瓜分剩余的10%市场。由此可见,香港证券业“赢者通吃”的现象十分普遍,行业竞争也十分激烈。

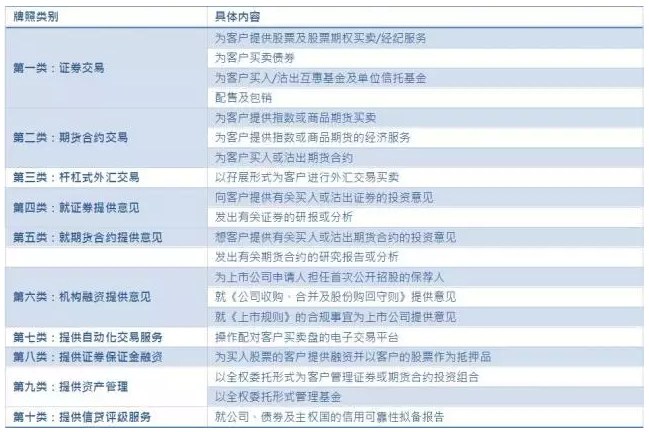

在香港开展金融业务,公司需要向证监会申请不同种类的牌照。作为一个公开透明的市场,香港对于不同牌照公司分别可以从事什么业务做出了明确的指引。投资者在考虑券商的营业资格时,可以很容易通过证监会信息查看该公司是否具备相对应业务的牌照。

来源:证监会

作为亚洲金融中心,如果按照母公司来源地区分,香港券商还可分为欧美系、日系、港资和中资行。中资券商近年承销业务突飞猛进,根据最新数据,2016年全年,香港十大配售及包销商排名中,中资投行占8席,港资1席,外资1席。

中资券商的崛起并非无迹可寻。2014年,国务院颁布了《关于进一步促进资本市场健康发展的若干意见》,资本市场迎来了历史性发展机遇。中国证监会正式发布了《关于进一步推进证券经营机构创新发展的意见》,提出要“促进形成具有国际竞争力、品牌影响力和系统重要性的现代投资银行”,证券行业迎来了一轮从转型发展向创新发展转变的历史性发展机遇。

人民币国际化和资本市场双向开放“一带一路规划”和“深港通”、“沪港通”、“基金互联互通”和“债券通”北向交易的开放,为大量中国内地背景公司提供了内外协同的业务机会。内地企业在港上市,高净值客户的海外资产配置需求都加快了中资券商投行和资产管理业务的发展。

基金:香港市场交易重要参与者

香港证券市场较国际化及有较多机构投资者,根据2016年香港交易所的市场数据,海外及本地机构投资者的成交额占总数约53.4%,如果连同交易所参与者本身的交易,三方一共占有77.2%。

香港是亚洲主要的基金管理中心,国际基金管理人才众多。香港证监会调查显示,2015年香港基金管理公司所管理的资产(房地产投资信托基金除外),约有68.5%源自非香港投资者。受惠于香港基金拥有悠久的历史和基础,得天独厚的地理优势,吸引了世界各地资产管理专才。2015年,香港基金管理公司所管理的资产,有71.5%投资于亚太区,总额为48810亿港元,当中34270亿港元投资于香港和中国内地,4200亿港元投资于日本,10340亿港元投资于亚太区其他地区。

私募基金方面,前香港财经事务及库务局局长陈家强2017年5月出席论坛时表示,目前香港私募基金管理的资本规模达1240亿美元,占亚洲约16%,而香港今年首季私募股权基金集资额接近600亿美元,仅次于中国内地。

无论是公募还是私募基金,其本身为投资者提供了更多参与投资渠道的选择,同时又是香港市场交易的重要参与者,为港股增加了流动性。也正因为香港拥有相当多的基金和机构投资者,香港金融市场无论是估值还是交易偏好,都深受其影响。

总结

一条受欢迎的道路,光靠开辟是不够的,还需要把道路设计得更加合理,指引足够清晰才能吸引更多的车辆使用,两边的植被装饰往往也能加分不少。协会、券商和基金作为香港金融市场重要的参与者,连同个人投资者、银行、会计师事务所和律师事务所等专业机构各司其职,守望相助,多年以来香港金融市场的蓬勃发展增色不少,在未来依然会起到重要作用。(编辑:姜禹)