近几周,原油期货市场波动性上升。受飓风影响,NYMEX原油一度跌破46美元/桶关口,但之后又反弹至50美元之上,9月15日当周更是连续5日收涨,布伦特原油则逼近56美元关口。国际原油期货价格还会继续上涨吗?2017年油价的高点在哪呢?

智通财经APP获悉,8月底,“哈维”飓风横扫美国能源中心地区,科珀斯克里斯蒂(Corpus Christi)、休斯顿及路易斯安那州海岸降雨量超过50英寸。飓风导致汽油、取暖油和其他馏分油等成品油价格大幅上涨。

原油方面,飓风影响最严重期间,NYMEX原油价格曾跌至每桶46美元以下,但之后反弹至约每桶50美元。汽油方面,随着美国劳动节假期结束,汽油价格回落。取暖油和其他馏分油则仍然维持较大涨幅。

9月8日,Irma飓风逼近佛罗里达州,NYMEX原油价格再次跌破48美元。然而,市场有迹象表明,油价波动性仅会在几周内增加,之后可能意外反弹。

下行压力延续,上行趋势已出现

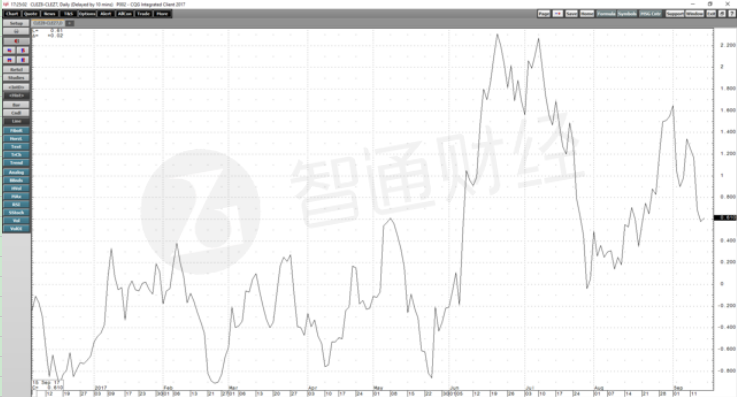

6月份,原油价格跌至2017年的最低水平,下破周线关键支撑位42.20美元/桶,触及2016年11月创下的低点。

如周线图所示,6月21日,NYMEX原油期货价格下跌至42.05美元的低点,较关键技术支撑水平低15美分,但在7月下旬和8月初,回升至每桶50美元。从周线可以看出,2017年大部分时间,在美国期货市场上交易的原油期货在围绕每桶50美元左右的价格波动。

今年1-5月,原油价格在每桶50美元以上,6-9月份之间,则在该水平以下,近期原油再次回升到50美元水平。市场人士人认为,6月底跌至年内低位其实是底部支点的延伸。离2017年结束仅剩三个半月,今年以来原油价格的走势及其市场格局可能暗示着,6月份延续的跌势已经走得差不多了,未来几周和几个月将会迎来一波上涨行情。

期限结构预示油价将会走高

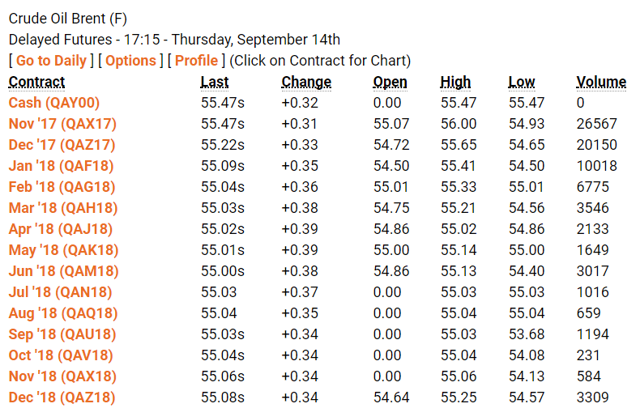

商品期限结构反映不同到期日的期货合约对应的价格前瞻曲线。现货溢价(Backwardation)指近期月份合约价格高于远期月份合约价格(或者现货价格高于期货价格),这种情况通常出现在供应紧张的市场。期货溢价(Contango)则恰恰相反,指远期月份合约价格高于近期月份合约价格,往往发生在供需平衡的市场,或短期内需求高于有效供给的市场。

商品期限结构的变化往往是商品价格将要上涨或下跌的迹象之一。随着远期月份合约价格下跌,期货溢价收窄往往是一个看涨的线索。在原油市场方面,近几周来,期货溢价出现收紧趋势。

2017年12月原油期货合约与2018年12月原油期货合约的一年期溢价从6月底的2.31美元收窄至目前的61美分水平。 随着原油期限结构的收紧,近几个月的溢价也一直在缩小。

由于欧佩克生产减产及中国进口工业商品(包括原油),布伦特原油的溢价比WTI原油收得更紧。原油市场期限结构的紧缩是支撑原油价格又一个因素。

加工价差、库存数据利好油价

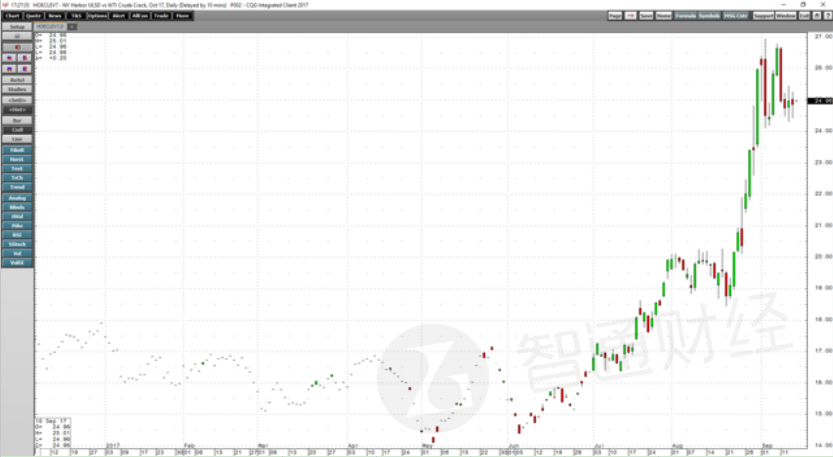

加工价差(Processing spread)及裂解价差(crack

spread)是原油市场的另一种构成要素。炼油价差通常能够有效反映原油类产品的需求。随着汽油、取暖油、柴油、航空燃油等其他原油产品需求量的增加,市场对原油的需求也趋于扩大。因此,原油的裂解价差是分析油价最低阻力的重要工具。智通财经APP发现,6月份以来,原油炼制成汽油和取暖油的成本大幅上涨。

如10月NYMEX汽油裂解价差日线图所示,价差从6月15日的10.68美元/桶升至9月1日的27.79美元/桶。8月底的大涨是许多炼油厂停产的结果。虽然汽油需求的旺季随着美国劳动节的结束而结束,但利差仍然保持在18.64美元/桶左右的水平,几乎是6月中旬的两倍。目前汽油裂解价差强势是潜在原油价格的支撑因素。

10月取暖油裂解价差从6月6日14.40美元的低点升至9月5日26.95美元的高位,其他馏分油,如柴油和航空燃油等的裂解价差也在上涨。9月14日,取暖油的加工价差在25美元/桶左右水平,仍接近近期的高点。

哈维飓风导致美国多个炼油厂停产,原油期货市场价格走势因此发生扭曲。飓风过后,原油库存逐渐恢复,但原油产品的库存仍一直在下降。美国石油学会(API)公布数据显示,截至9月8日当周,原油库存增加613万桶。同时,汽油库存下降790万桶,馏分油减少181万桶。美国能源信息署(EIA)数据显示,原油库存增加590万桶,而汽油库存则减少840万桶,馏分油库存减少320万桶。

随着市场在未来几周内得到纠正,及炼油厂开始以更接近最佳产能的水平运营,原油库存可能恢复飓风前的下滑趋势,加上冬季临近,炼油厂将重点补充原油产品库存,特别是取暖油和馏分油。

去年同期,汽油和取暖油裂解价差在较低水平,每桶取暖油的加工价差比现在低约10美元。加工价差的走势表明原油价格可能在未来的几周上涨。

质量/位置价差支撑油价上涨

布伦特原油和WTI原油存在质量和地理位置上的价差。世界上三分之二的国家或地区采用布伦特原油期货价格作为基准价格,包括大多数欧洲、非洲、俄罗斯和中东地区。WTI则是北美地区较为通用的一类原油,以其为基准油的美国是世界第三大原油生产国。由于布伦特原油是北大西洋北海开采的原油,而WTI是西德克萨斯出产的中间基原油,两种石油之间的差异在石油市场上体现为位置价差。

另外,不同原油具有不同的特性,美国原油往往比布伦特原油更轻质,硫含量更低。WTI原油适合炼制成汽油、柴油,布伦特原油则更适合精炼成馏分油。从下图我们可以看到,最近布伦特和WTI原油之间的价格差距在扩大。

WTI原油价格减去布伦特原油价格的周线图显示,该价差最近下跌至5.90美元的低位,这是自2015年8月以来布伦特原油相对WTI的最高溢价。布伦特原油溢价增加,也是原油价格走高的迹象之一。

如布伦特-WTI原油价差月线图所示,自2014年以来,美国原油价格从超过107美元/桶的高位跌至2016年2月的26.05美元/桶的低位,期间布伦特原油价格溢价走低,一度在每桶2美元至3美元之间徘徊。布伦特原油溢价曾在2011年达到每桶25美元以上的高位。这一走势反映了当年横扫整个中东地区的“阿拉伯之春”运动对中东原油造成的生产和运输风险——毕竟该地区原油占世界原油储量一半以上。值得注意的是,当布伦特原油相对WTI的溢价走高时,原油价格往往也会跟着走高。

技术图表有所改善,沙特阿美IPO临近

2017年以来,原油价格已经稳固在每桶50美元左右的关键点,这也成为NYMEX轻质原油价格的最佳支点。

NYMEX原油季度图表显示,自2016年2月触及每桶26.05美元的底部后,到2016年7月份上行趋势越来越明显,该能源商品每一季度都在构筑更高的底部。

据了解,作为沙特2030愿景的一部分,沙特阿拉伯国家石油公司(Saudi Aramco,下称沙特阿美)计划在2018年进行首次公开募股(IPO),出售至少5%股权,以实现该国经济多元化,彻底摆脱对石油的过度依赖。为了在IPO时获得有吸引力的估值,对沙特来说,将原油价格稳定在每桶50美元左右是至关重要的。

这一价格仅为2014年6月最高水平的一半,但之所以说是最佳点,是因为这也是2016年2月最低点的两倍。考虑到2014年以来的历史价格走势,每桶50美元左右对于生产商和消费者都是比较满意的。随着IPO临近,预计沙特和欧佩克将竭尽所能把石油价格稳定在每桶50美元左右。目前各大投行和咨询公司对沙特阿美的估值超过1万亿美元,这将成为史上最大IPO。

同时,在未来几周及几个月内,欧佩克和沙特可能不会将油价推高,但原油技术图表的确在改善。期限结构目前支撑更高的价格,加工价差也是如此,布伦特原油溢价也指向原油价格将上涨。

预计随着原油价格的上涨,标普500能源行业指数也可能到了该大幅反弹的时候了。

S&P 500 Energy Select SPDR反映标普500石油股的走势。9月14日其交易价格高达67美元,而7月28日创下的高点是67.13美元,突破这一技术阻力位将意味着石油股指数高点下滑的局面结束。

NYMEX原油价格在6月21日跌破关键支撑位,至42.05美元/桶,之后跌势有所延续。但目前所有的市场因素和市场格局似乎一致构成油价的上行动力。如果原油较2017年高点的关键阻力位上涨15美分,那么近期月份NYMEX原油期货合约价格或将达到55.39美元/桶,布伦特原油价格将在60美元/桶左右。如果油价继续上涨,预计石油股也将反弹回升。

根据物理学的基本原理,力的作用是相互的,任何一个动作都会引起同向及反向的反应。在原油市场上,科学和市场结构的力量将会结合起来,形成反向延续,可能使原油价格超过目前的最佳点,并在2017年达到新的高位。