智通财经APP注意到,先锋集团(Vanguard Group)正在利用全球陷入困境的信贷市场的抛售,以折价购买质量更高的资产,为其债务基金做好应对衰退的准备。

该资产管理公司固定收益主管Sara Devereux表示,“具有讽刺意味的是,回报率越低,债券未来的前景就应该越好,”“包括美国国债、企业债券、新兴市场和长期市政债券在内的各个市场板块的风险回报情况,都比六个月前更具吸引力。”

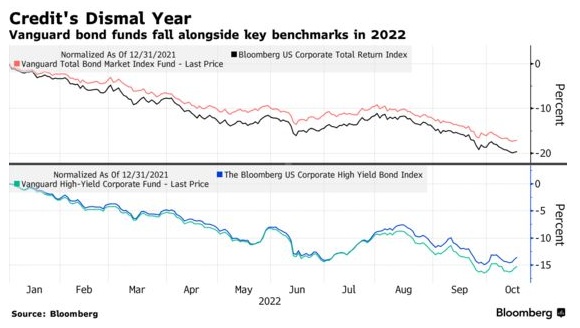

这种立场反映出,随着美联储以激进的紧缩政策对抗40年来最严重的通货膨胀,经济衰退的风险越来越大。厌恶风险的投资者今年已经让美国投资级债券下跌了约20%,而高收益债券平均下跌了约14%。

但对于截至9月30日管理着6.7万亿美元资产的先锋集团来说,2023年可能出现的经济衰退意味着该公司有机会从能够抵御经济低迷的防御性企业发行人那里寻找债券。先锋集团表示,评级为BB级(垃圾级的最高级别)的证券尤其具有吸引力。

先锋集团表示,该集团还青睐质量较好的新兴市场的主权债券。先锋集团还在“有吸引力的水准”买入质量较高的市政债券,包括供水和下水道、收费公路等行业的债券,以及得分较高的州、市和地方一般债务债券。

当然,涉足信贷领域最薄弱一端的投资者必须谨慎行事。华尔街出现了异口同声的警告,称未来一年违约率将上升。惠誉国际评级本周预测,到2023年底,高收益债券的违约率将高达3.5%,违约可能集中在零售、电信和媒体等以消费者为重点的行业。

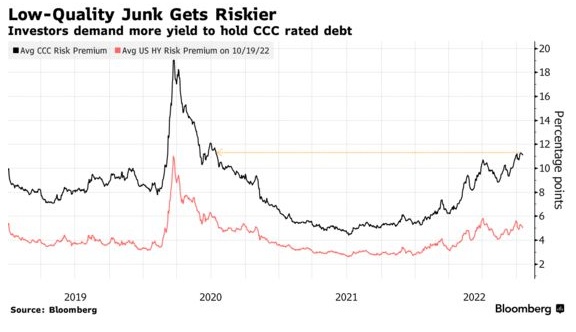

就连先锋集团也表示,它在B级公司债中所持比重过低,并敦促谨慎对待CCC评级的问题。相对于美国国债,投资者要求的风险CCC债券的平均收益率已上升至11.15个百分点,远高于通常与危机相关的10个百分点的门槛。根据彭博指数汇编的数据,这距离2020年年中以来的最高风险溢价仅一步之遥。

不过,Devereux表示,“收益率上升意味着债券未来看起来会更好。”“对于那些增加了新的、更深奥的头寸、以寻找收益率或私人信贷等不相关资产的投资者来说,现在似乎是重新考虑传统的长期资产配置的好时机。”