港股IPO市场的“漏夜赶考生”——步阳国际控股有限公司(下称“步阳国际”)的“赶考”之路,犹如范进中举一般艰难。

据港交所10月17日披露,步阳国际向港交所主板递交上市申请,中泰国际为其独家保荐人。据悉,这是步阳国际继2020年9月30日、2021年4月9日、2021年10月12日、2022年4月18日先后四次递表失效之后的再一次递表。

铝合金汽轮市场“小兄弟”

步阳国际是一家专注于售后市场的铝合金汽轮制造商,主要向全球各种客户制造及销售各种铝合金汽轮。公司的主要营运附属公司步阳汽轮于2007年注册成立,生产厂房位于中国浙江省金华市永康市,最大设计年产能约为120万只铝合金汽轮。

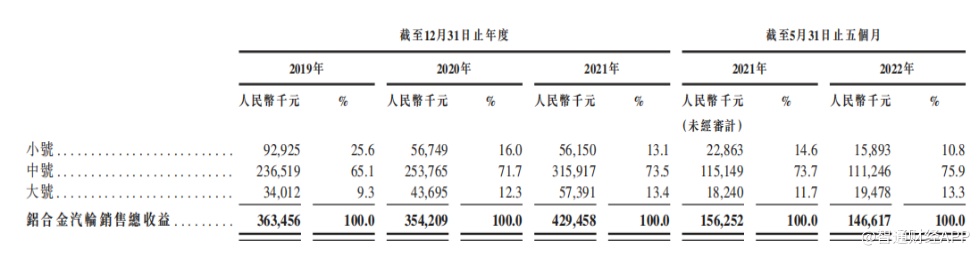

在产品方面,公司的铝合金汽轮涵盖小、中、大号三类尺寸,可覆盖小型汽车、中型和大型汽车及多功能汽车、全尺寸的运动型多功能汽车及皮卡车。

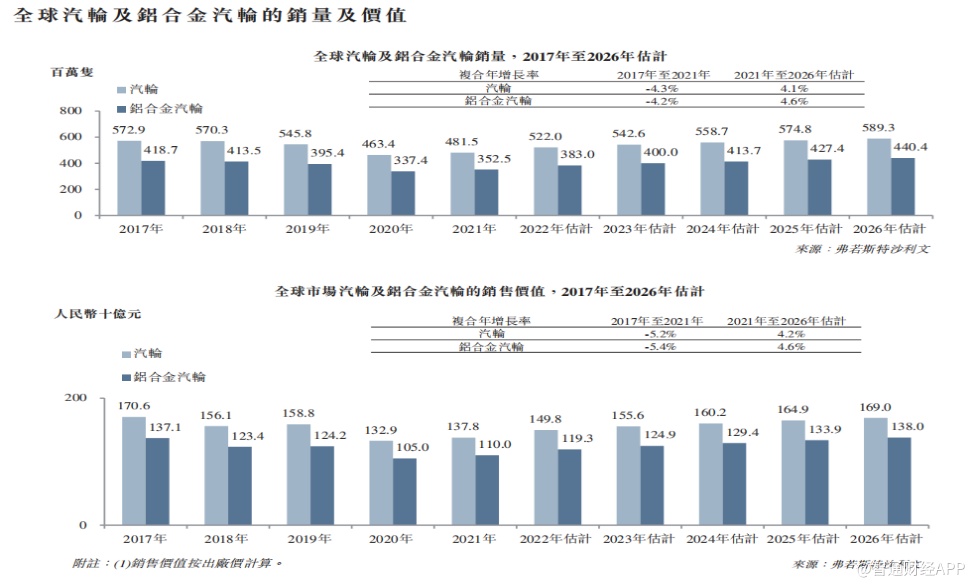

智通财经APP了解到,汽轮为所有汽车的基本部件。铝合金制汽轮广泛用于轿车及SUV(运动型多功能汽车)等乘用车。弗若斯特沙利文曾估计2017年至2021年全球约80%新汽车将配备铝合金汽轮,且随着标配铝合金汽轮的中高档乘用车销量增长,预期该比例将稳步上升。

步阳国际作为铝合金汽轮市场的参与者,无疑是汽轮“铝合金化”的受益者,但公司在上市过程中却“屡试不第”,或许要从另一个角度解读。

从铝合金汽轮行业宏观层面看,据弗若斯特沙利文报告,受2020年疫情影响,全球汽车产量大幅下滑,并直接影响汽轮以及铝合金汽轮的需求。于2021年,铝合金汽轮的全球销量减少至3.53亿只,2017年至2021年复合年增长率为-4.2%。全球铝合金汽轮销售价值由2017年的1,371亿元(人民币,下同)减至2021年的1,100亿元,复合年增长率为-5.4%。

展望未来,随着全球汽车生产逐步恢复,全球铝合金汽轮销量预期在2026年将达到4.4亿只,2021年至2026年的复合年增长率为4.6%;同期全球铝合金汽轮销售价值预期将由2021年的1,100亿元增至2026年的1,380亿元,复合年增长率为4.6%。

根据弗若斯特沙利文的报告,未来数年间,全球铝合金汽轮的销售仅能维持低速增长,且这种增长是建立在低基数的基础之上。站在步阳国际的角度,作为一家专注于售后市场的铝合金汽轮制造商,公司的成长通道也更加狭窄。

数据显示,向售后市场分部作出的全球铝合金汽轮年销量由2017年的3700万只增加至2021年的4030万只,复合年增长率为2.2%,预计2026年销量将达到4550万只,2021年至2026年复合年增长率为2.5%,2026年的市场价值为246亿元。

据智通财经APP观察,汽车售后铝合金汽轮市场,不仅规模小,增速慢,还面临着新进入者的冲击。过去十年,由于全球汽车市场增长及制造成本降低、铝供应充足等因素出现,大量市场新参与者进军中国铝合金汽轮行业。2021年,中国有500至600个铝合金汽轮制造商及中国有超过500名参与者,包括制造商及出口铝合金汽轮超过1,000只的贸易公司,显示市场竞争相当激烈。

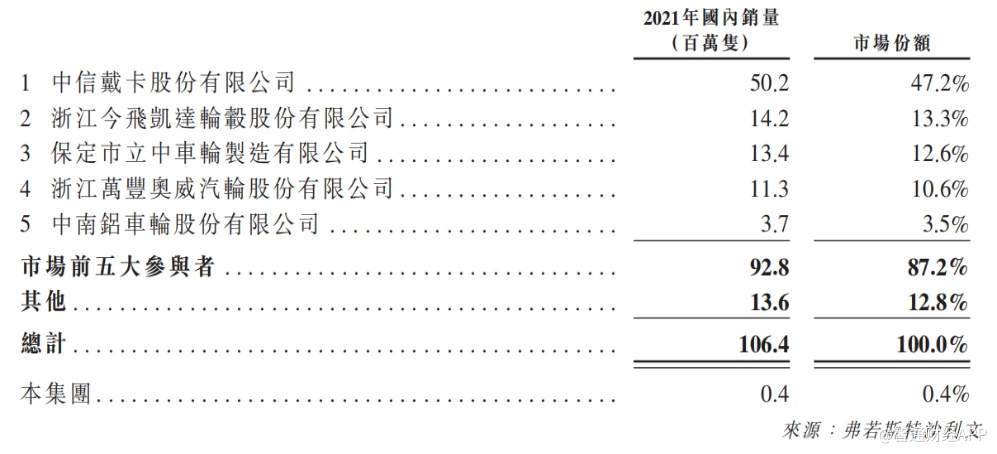

在这个“僧多粥少”的市场中,2021年,步阳国际在中国铝合金汽轮出口市场的市场占有率仅为1.0%,出口价值为2.92亿元。按国内销量计,中国前五大制造商占2021年合并市场

份额的87.2%,而步阳国际约占2021年中国国内铝合金汽轮市场0.4%的市场份额。

由此可以归纳步阳国际所处的铝合金汽轮市场,是一个市场规模较小,行业增速较慢,行业竞争格局两极分化明显的市场。步阳国际作为赛道中的小公司,上市之路的崎岖或许早已注定。

铝锭价格上涨,盈利稳定性承压

另一方面,根据步阳国际2019年以来的业绩表现,公司也未展现出足够出彩的成长潜能。

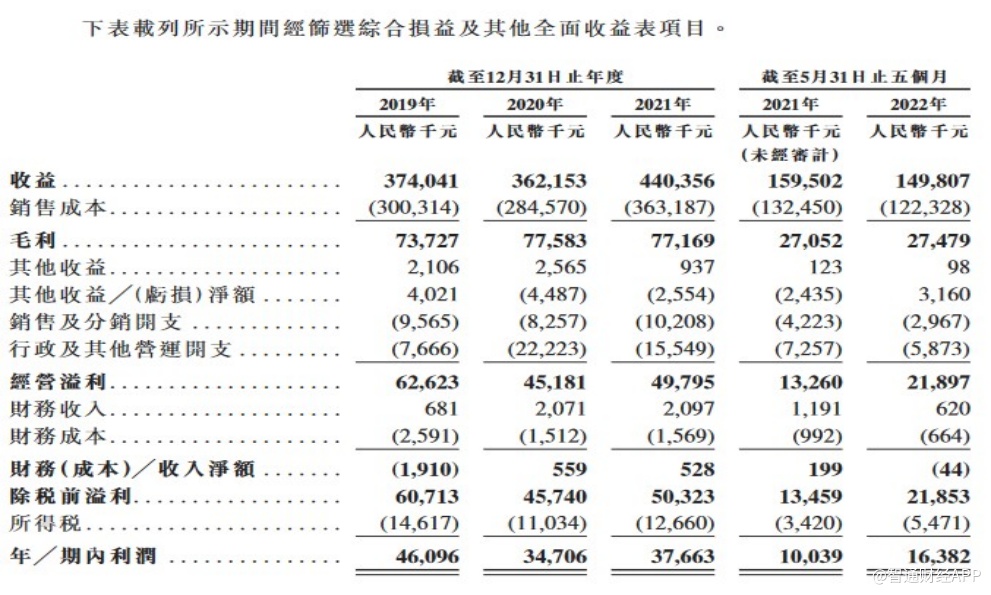

2019年至2021年,步阳国际的销售收入分别为3.74亿元、3.62亿元和4.4亿元,年均复合增长率约为8.5%;同期净利润分别为4609.6万元、3470.6万元和3766.3万元。2021年及2022年前五个月,公司收入分别为1.6亿元、1.5亿元,净利润分别为1003.9万元、1638.2万元。

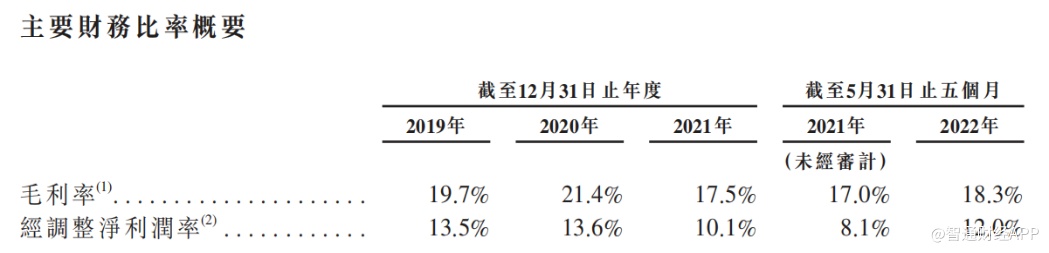

盈利能力方面,2019年至2021年,公司销售毛利率分别为19.7%、21.4%和17.5%,2021年前五个月,公司的销售毛利率下探至17%。

在智通财经APP看来,步阳国际销售收入增速平缓的原因,除了与市场需求相关之外,公司产能状况也是限制因素之一。招股书显示,2019年至2021年及截至2022年5月31日止五个月,公司生产厂房的利用率分别为约99.4%、85.2%、93.6%和93.5%。

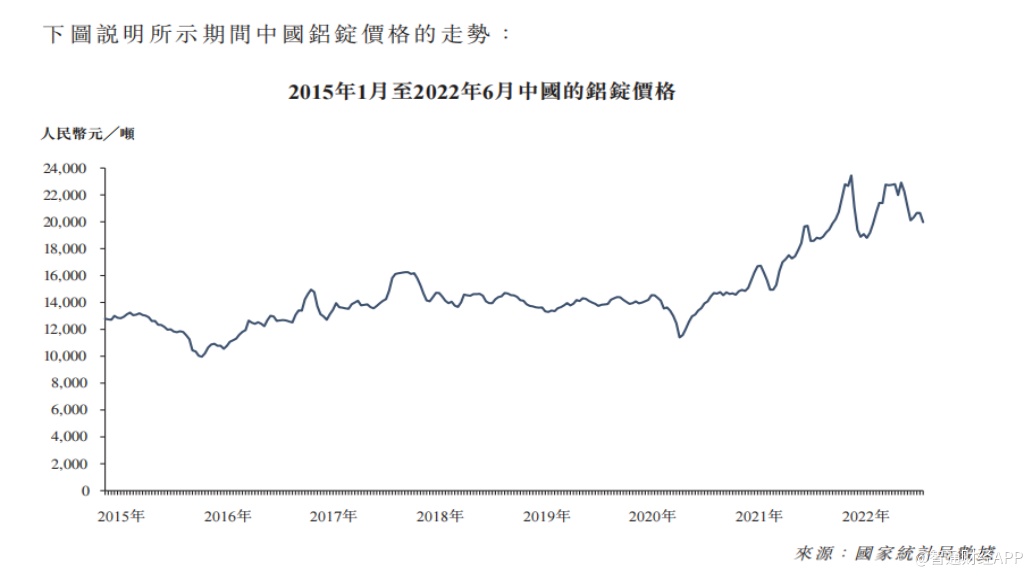

步阳国际毛利率的下行压力则主要源自于铝锭价格上涨。公司称,铝合金锭为生产铝合金汽轮的主要原材料。铝合金锭的价格与铝锭的价格高度相关。2020年以来,受到疫情、能源价格上涨等因素影响,铝锭价格呈攀升趋势。2022年上半年,中国铝锭价格在2万元/吨左右徘徊。

产能倍增计划能换来一个IPO?

在此背景下,向资本市场诠释公司具有良好的业绩成长性,是步阳国际的必选题。

公司在招股书中披露,计划于2024年10月前逐步将铝合金汽轮的年产能由当前的约120万只扩大至约240万只。步阳国际的新产能若能顺利转化为销售收入,公司业绩增长的天花板也将打开。

问题在于,当前铝合金汽轮市场的竞争非常激烈,步阳国际新增产能可能加重市场竞争程度。在此情况下,步阳国际能否对下游客户保持足够强的议价能力尚难定论。

据招股书,步阳国际通常会向一些主要的中国和海外客户授予不超过90天的信贷期。截至2019年、2020年、2021年及2022年前五个月,公司平均贸易应收款项及应收票据周转天数分别约为47.0天、55.8天、59.3天及80.0天。上述期间,公司的贸易及其他应收款项分别约为4760万元、7630万元、9100万元及8980万元。

公司称,贸易及其他应收款项长期增加可能会对公司的短期流动资金造成压力。而且,公司许多客户位于海外,此可能增加自有关客户及时收款的难度。所有上述因素均可能对公司的业务、财务状况及经营业绩产生重大不利影响。

综上所述,各项风险萦绕之下,步阳国际控股未来发展还具有一定的不确定性因素,即便公司有“产能倍增”计划,但距离在铝合金汽轮市场打造一个“小而美”的投资标的恐还有较长的路程。