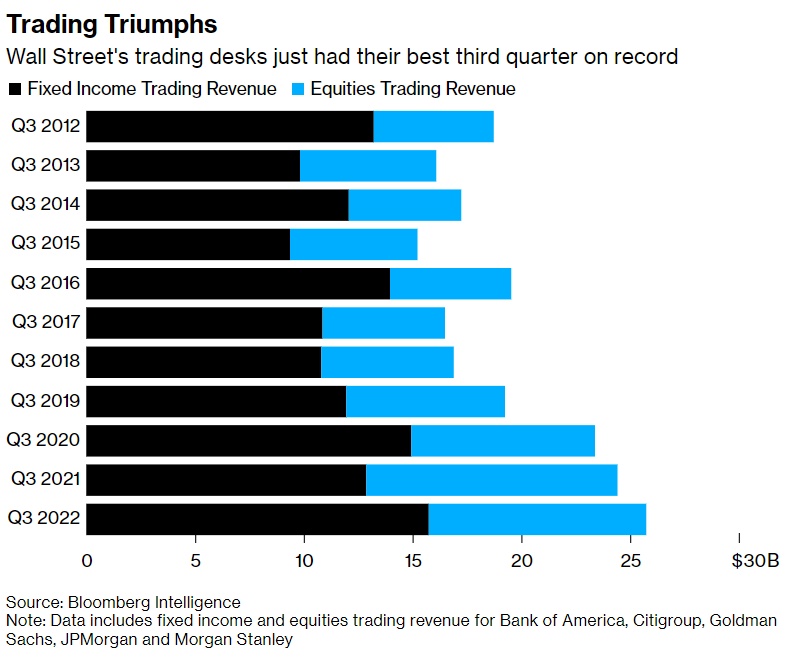

智通财经APP了解到,来自华尔街大行的利率和外汇交易员们为华尔街交易部门贡献了有史以来最好的第三季度业绩。财报数据显示,美国五大银行同期固定收益交易业务营收激增22%,至158亿美元,远超分析师预期。再加上100亿美元的股票交易营收,这些公司取得了有记录以来最好的第三季度业绩。

这一好于预期的业绩在很大程度上是受到利率和外汇产品买卖部门强劲表现的大力推动。近几个月来,随着美联储启动激进加息计划以抑制通胀率,这些资产类别的波动性正大幅上升。

固收交易部门成创收主力

美国银行首席财务官Alastair Borthwick表示:“通货膨胀高温、持续的地缘政治紧张局势以及全球央行不断变化的货币政策继续推动市场波动。”“因此,这是又一个有利于宏观交易的季度。”

华尔街的固收交易部门刚刚经历了有记录以来最好的第三季度

如今交易业务正成为华尔街大行的营收贡献主力,以摩根士丹利Q3非利息营收为例,摩根士丹利投资银行业务Q3净营收为13.73亿美元,同比下降54%。交易业务净营收为33.31亿美元,同比增长16%。佣金和手续费净营收为11.33亿美元,同比下降11%。资产管理类净营收为47.44亿美元,同比下降9%。而交易业务中贡献最大的当属固收交易业务,如上所述,该业务在很大程度上是受到利率和外汇产品交易部门强劲表现的大力推动。

美联储抑制物价上涨的激进措施也帮助推高了净利息营收,即从贷款款项减去向储户支付的款项中获得的营收。在会计准则迫使美国许多大型银行为潜在的贷款损失拨出更多准备金的情况下,这些举措帮助提振了整个华尔街的营收,此举最终成功抑制了利润超预期缩减。

美联储的举措并没有让所有交易员的日子变得更轻松:企业债券和证券化产品交易部门的交易量下降,因为他们要应对不断扩大的利差。Coalition Greenwich的数据显示,那些全球最大规模的银行今年将从信贷交易中获得总计83亿美元营收,这至少是2012年以来的最低水平。

花旗集团(C.US)是华尔街唯一一家固定收益业务低于分析师预期的大型银行。花旗集团的高管抱怨称,利差产品交易员创造的营收下降39%,与公司利率和外汇业务的强劲表现形成强烈反差。该季度营收与去年同期相比几乎没有变化。

“在固定收益方面,我们通过长期以来在外汇市场的强势,抵消了利差产品季度表现较弱的影响,与去年表现相当。”花旗集团首席执行官Jane Fraser周五对分析师表示。

投行业务进入寒冬期

摩根士丹利(MS.US)和高盛集团(GS.US)的交易业务帮助抵消了两家银行从撮合交易和承销业务中赚取的佣金大幅下降的影响。整个华尔街投行业务的佣金营收则暴跌逾50%,至64亿美元,是2012年以来表现最差的第三季度。

摩根士丹利首席财务官Sharon Yeshaya周五对分析师表示:“固定收益和股票业务的强劲表现,抵消了投资银行业务低迷的影响。”“通胀压力以及央行和财政活动推高了波动性。”财报数据显示,摩根士丹利投资银行业务Q3净营收为13.73亿美元,同比下降54%。

摩根大通(JPM.US)表示,该行的交易员们取得了有记录以来最好的第三季度成绩,称汇率、新兴市场和利率交易业务表现强劲。相比之下,该公司投资银行部门的费用营收较去年第三季度的创纪录水平下降了47%。

“在不确定的时期,客户会重点关注我们的实力、规模和一致性,”摩根大通联席总裁Daniel Pinto在给员工的备忘录中表示。