美股在经历了上周五的惨淡行情后,周一实现强势反弹。一些华尔街分析师认为,由于投资者们的老朋友——财报季的正式到来,美股短期内实现大幅反弹的可能性非常大。

智通财经APP了解到,今年以来,频繁看空美股的华尔街大空头之一——来自摩根士丹利的分析师Michael J. Wilson突然转向唱多美股,Wilson表示,在没有出现盈利大幅下降或者官宣经济衰退的情况之下,美股出现短期反弹的时机已经成熟。

Wilson在周一的一份报告中写道,标普500指数今年已经下跌了25%,正在测试200周移动均线的“重要支撑底部”,这可能引发技术性反弹。作为华尔街知名唱空人士之一,Wilson表示他“不排除”标普500指数将升至约4150点,这意味着较上周五收盘反弹约16%。

不过,Wilson还表示,虽然这看起来是一个非常大的波动,但它将与今年和之前的熊市反弹相一致,因此他仍保持对股市长期整体负面的立场。

财报季来临,市场寄望于业绩表现“Beat All”

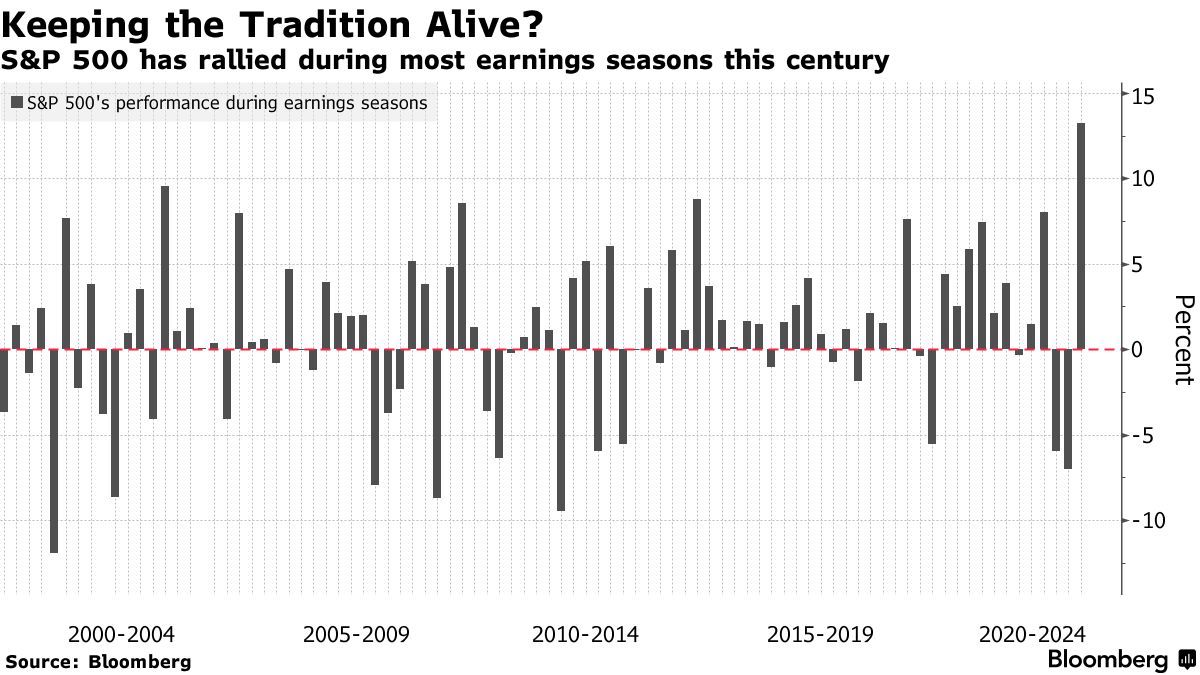

财报季的到来历来被视为股市低迷时期的强心剂,自2013年以来,在此期间标普500指数有76%的时间实现上涨。当前市场多头力量将反弹的希望寄望于业绩表现“Beat All”——即押注业绩超预期为最重要的影响因素,影响力度超过任何宏观经济等因素。当然,若宏观面出现重大不利因素,比如美国GDP骤降,或者整体CPI再创新高引发加息预期实质性升温,其影响有可能彻底覆盖掉业绩表现。

MissionSquare首席投资官Wayne Wicker表示:“在当前财报季,尽管在盈利方面的趋势有所下滑,但银行股财报中并没有出现任何真正的负面因素。在未来几周是否会大范围出现负面报告,这将告诉我们这种反弹能否持续延续下去。”

在当前周期中,从目前市场预期来看,利润预期在四个月内被大幅下调逾三分之二,这是自2020年第一季度以来的最大降幅,这也使得业绩超预期容易实现,反弹障碍很容易被清除。

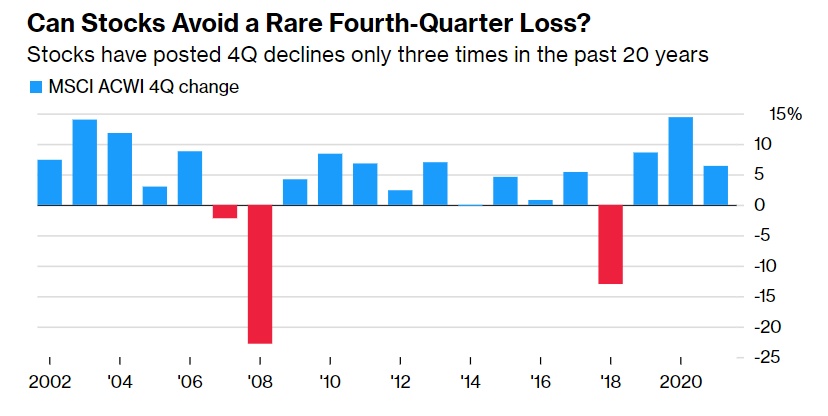

另外,从近年来的数据来看,第四季度往往也是美股的最佳反弹季。统计数据显示,在过去20年中,MSCI全球指数仅出现过三次第四季度下跌行情,其中最剧烈的下跌出现在2008年全球金融危机。

过去的股票表现对本季度来说似乎是个好兆头。在过去20年中,标普500指数在最后一个季度平均上涨了4.1%,而MSCI全球指数在此期间仅出现三次下跌。

美国银行(BAC.US)公布的好于预期的业绩帮助提振了周一美股反弹,此前摩根大通(JPM.US)和富国银行(WFC.US)上周五也公布了好于预期的业绩。标普500指数昨日大涨超2.5%,纳斯达克100指数涨幅甚至超3%。

彭博情报(BI)首席股票策略师Gina Martin Adams在一份报告中写道:“鉴于市场预期较低,业绩可能会在未来几周让股市平静下来,业绩可能很容易超过预期。‘业绩公告周期’可能为被宏观经济数据吸引的市场提供一些宽慰。”

标普500指数在本世纪多数财报季实现上涨

上个季度就出现了类似的反弹行情,当时美股一度暴跌至6月中旬,然而在财报季期间标普500上涨13%,是有史以来最好的财报季表现,而这与苹果(AAPL.US)、摩根大通和有美国“经济晴雨表”之称的沃尔玛(WMT.US)的业绩具有紧密关联性。

随着分析师不断下调预期,“超预期”可能不是难事

在本季度,多数公司业绩超预期,进而触发美股出现类似7月的反弹浪潮的这一情况非常可能再度发生。

来自22V Research的分析师Dennis Debusschere在给客户的报告中写道:“如果投资者的注意力从预期的联邦基金利率上升移开,那么在超预期环境和美元企稳的情况下,股市短期反弹的可能性就会存在。”不过,在他的预测数据中,本轮业绩周期,发布悲观营收和盈利展望的公司数量飙升至历史观察数据的90%。

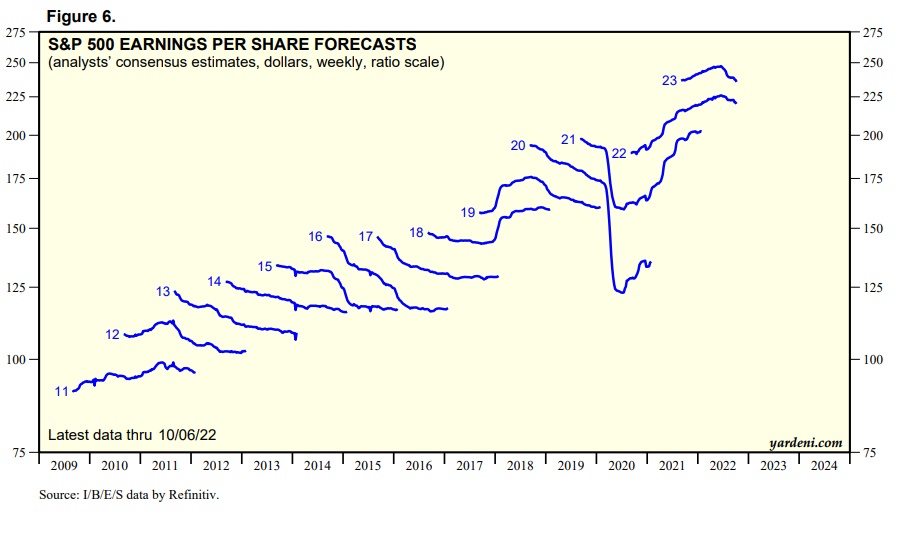

预期数据显示,标普500指数成份股公司第三季度利润预计将增长2.2%,彭博情报(BI)汇编的统计数据显示,6月中旬这一数字为10%。TPW Advisory的创始人兼负责人Jay Pelosky表示,降低的市场预期似乎是一个容易突破的目标。

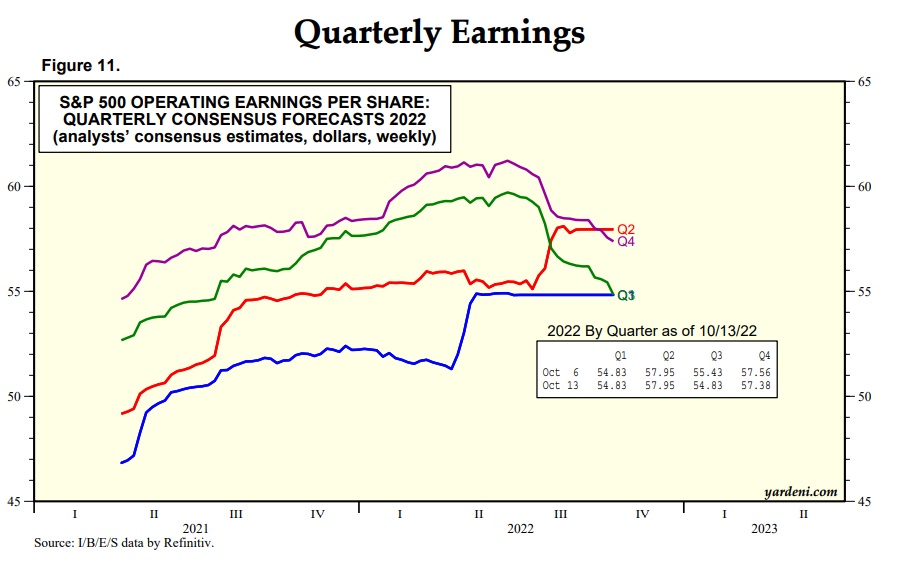

如下图所示,来自投资机构Yardeni的统计数据显示,在美联储加息重压之下,分析师们对于标普500成分公司2022年的每股收益预期在不断下滑,主要因分析师们不断下调对这些公司Q3和Q4的业绩预期。

Pelosky周一接受采访时表示:“标准很低——2%的普遍EPS增长,我们认为这一标准将很容易达到和突破。”他表示:“美联储加息预期似乎已被充分消化。盈利可能会很乐观,经济也正在增长。”

奥本海默股票策略师John Stoltzfus将标普500指数的年终目标位从此前的4800点下调至4000点,不过仍显著高于当前水平。“在我们看来,股市可能出现极端超卖,这可能成为年底前温和反弹的催化剂,”他补表示。积极的因素包括:第三季度业绩超出预期、通胀降低、11 月中期选举的积极成果、以及欧洲在解决财政和能源挑战方面取得进展。

但是,在美国银行的量化策略主管Savita Subramanian看来,情况并不乐观。Subramanian指出,在本季度财报发布期间,“需求疲软”的提及数量激增,并表示提及"需求疲弱"和ISM制造业指数之间存在长期相关性,目前提及的数量换算成ISM指数为49,低于荣枯分水岭50。

技术指标暗示短期反弹行情正在路上

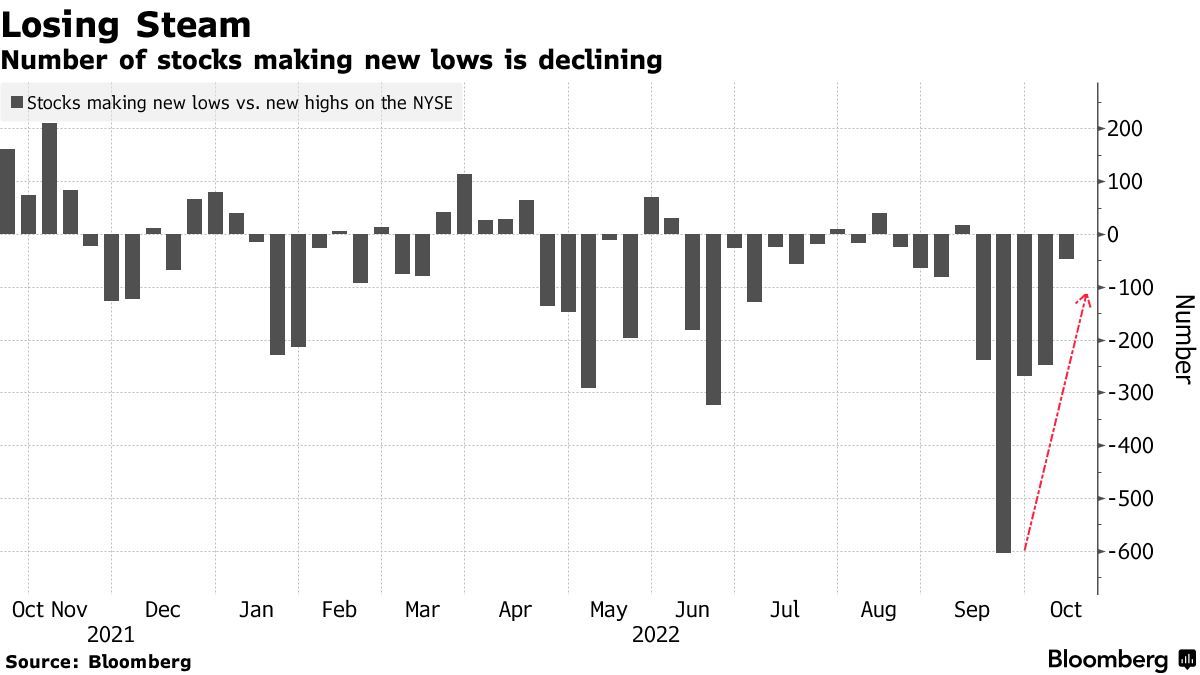

尽管经济动能的不确定性仍令股市的较长期前景承压,但一些技术因素也表明短期内市场情绪将有所改善。尤其值得注意的是,市场宽度看起来更加健康,统计数据显示纽约证交所(New York Stock Exchange)创新低股票数量相对创新高的这一统计指标连续三周下降。

创下新低的股票数量正在下降

在周一暴涨行情之前,标普500指数收在略低于200周移动均线水平。200周移动均线是一条长期技术性支撑线。据了解,除了21世纪初的互联网泡沫破裂、2008年和2009年的金融危机局势以及2020年的新冠疫情,过去曾多次阻止过美股崩盘行情。

正如长期看空美国股市的大摩分析师Wilson所言:“标普500指数今年已经下跌了25%,正在测试200周移动均线这一‘重要支撑底部’,这可能引发技术性反弹行情。”作为华尔街最著名的唱空者之一,Wilson表示他“不排除”标普500指数将升至约4150点——意味着较上周五的收盘水平反弹约16%。

苹果等标普500权重股财报至关重要!

在今年7月底,苹果(AAPL.US)公布的第三财季财报超出市场预期,进而延续了标普500指数自Q2财报季开启的攻势。在苹果、亚马逊(AMZN.US)等标普500指数权重成分股超预期业绩带动下,该指数在8月中旬创下阶段性新高。

60%比例的MLIV Pulse调查受访者认为苹果公司至关重要。苹果是标普500指数中权重最大的一家,它将提供经济的一系列迹象,如消费者需求、供应链、美元飙升以及利率上升的影响,该公司将于10月27日公布财报。摩根大通以25%的得票率位居第二,该公司上周已公布了超预期的业绩。

另外,微软(MSFT.US)、亚马逊、谷歌(GOOGL.US)、特斯拉(TSLA.US),以及有“美国经济晴雨表”之称的沃尔玛等大盘股同样占据标普500指数相当大的比例,这些公司的财报对市场情绪将产生重大影响。后者在今年5月曾引发美股全面“剧震”,主要因沃尔玛财报往往能够窥见美国消费市场状况,而消费占据美国GDP比例高达70%。该公司5月公布的不及预期业绩,和悲观业绩指引使得市场对于美国经济预期愈发悲观。

目前离披露日期最接近的是特斯拉,特斯拉作为全球电动汽车行业的领导者,通过其财报市场能够窥见电动汽车这一高热度行业的需求现状以及前景,以及行业供应链上下游具体情况如何,比如行业整体对镍、铝等重要大宗商品的需求情况,进而影响市场对于全球经济形势的预判。

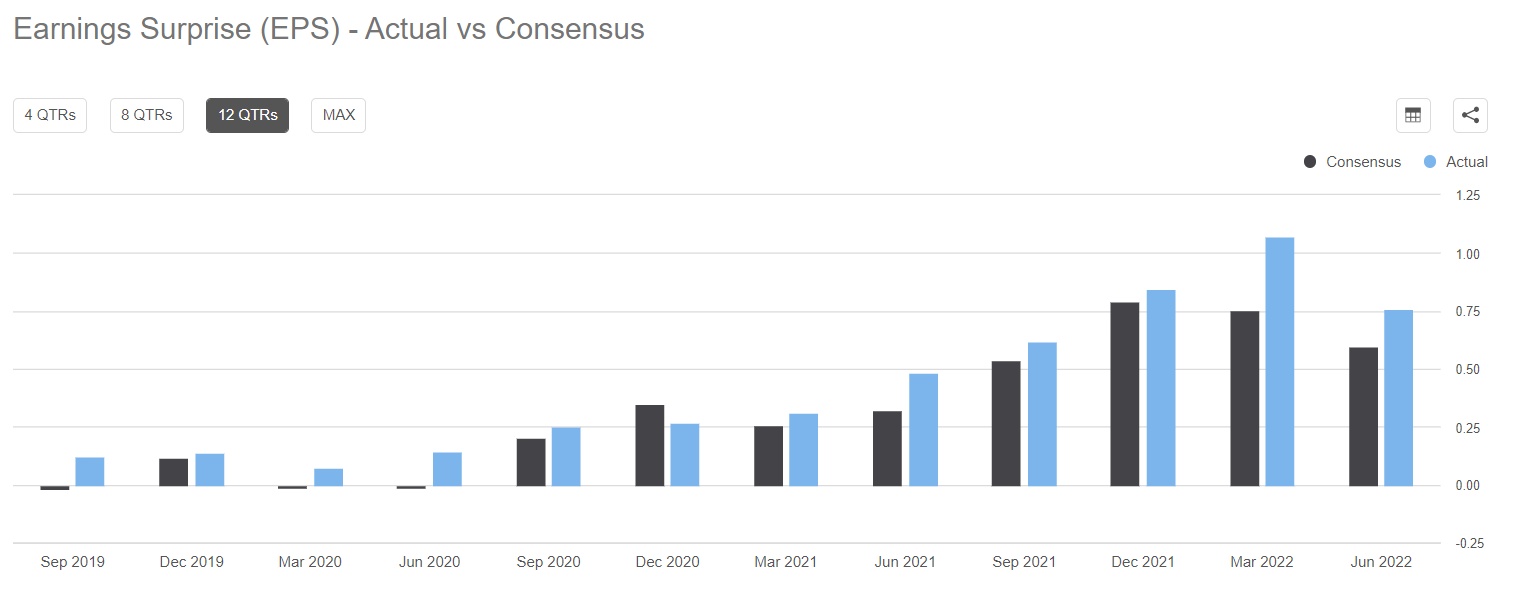

特斯拉将于10月19日(周三)美股收盘后公布第三季度业绩,目前市场预计该公司Q3营收为220亿美元,相比之下,上年同期营收为137.57美元,EPS预期为0.99美元,上年同期为0.62美元。由于服务和其他部门的收入超预期,特斯拉在上一季度的收益超过市场普遍预期。统计数据显示,且在过去的12个季度中,特斯拉有11个季度的业绩超过SeekingAlpha数据统计平台的普遍预期。