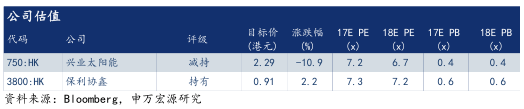

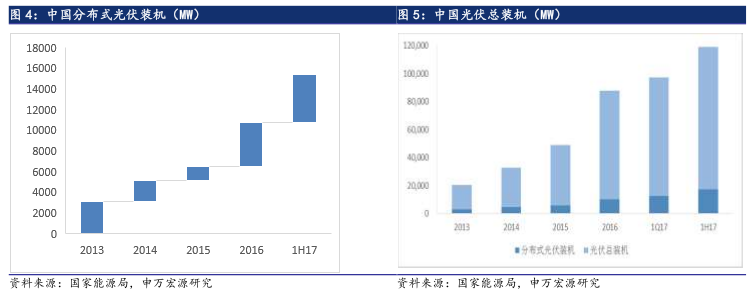

智通财经APP获悉,申万宏源发布研报称,2017上半年中国新增光伏装机达24GW,高于市场预期(2017全年预期为25-30GW),累计光伏装机达101GW。同时,今年630抢装潮后,国内光伏材料价格持续上升,多晶硅和硅片的竞争力也有所提升。

因此,机构维持整个行业的“标配”评级。

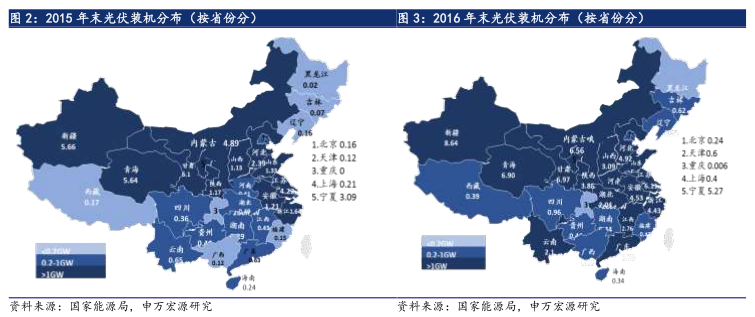

分布式装机增长迅速

2017上半年中国新增光伏装机达24GW,6月末累计光伏装机达101GW。分布式光伏装机大幅攀升,上半年累计装机增加7GW 至17.4GW。

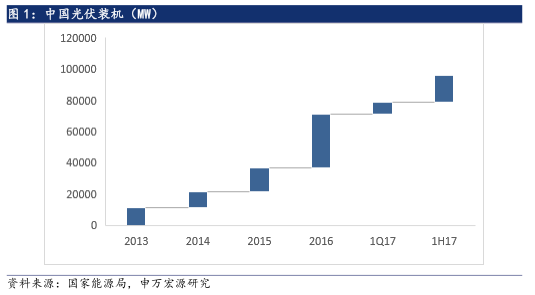

2016年新增光伏装机开始向限电风险较低的东南地区转移。2017年上半年,华东地区新增装机达8.3GW(同比增长150%),占新增装机总量的34%。浙江、山东及安徽新增装机均超过2GW。华中地区光伏装机增加4.2GW(同比增长37%),占上半年新增装机的17.3%,西北地区新增装机为4.2GW(同比下滑50%)。

由于限电情况严重,国家能源局规定2017-2020年甘肃、新疆及宁夏不得新增地面光伏装机。

得益于政府扶持政策,分布式光伏装机大幅增长,2017上半年新增装机7GW,累计装机达17.3GW。浙江、山东和安徽的新增装机同比增长200%,合计占国内新增装机的54.2%。

上一轮光伏上网电价下调措施仅针对地面电站,而分布式电站的补贴不受影响,仍为0.42 元/千瓦时,体现出政府发展分布式电站的决心。截至6月末,分布式装机占光伏总装机量的17.1%(2016年末未13.3%)。

为发展可再生能源,2007年国务院发布首个可再生能源配额制规定。可再生能源配额制要求建立法律框架,强制规定光伏、风电和其他可再生能源发电在总发电量中的占比。

630后光伏材料需求未减

2017年6月30日前抢装潮重演,上半年新增光伏装机24GW。与去年同期不同的是,光伏材料价格持续稳步攀升,未出现下滑。主要原因有以下三点。

国内需求延后至2017年下半年。受抢装潮提振,2017年4月起多晶硅价格开始走高,从4月的108元/千克涨至5月的118 元/千克(增长9%)。然而,由于2017年的装机指标大部分在2016年底获批,6月30日前新光伏项目没有足够的时间实现上网,从而将光伏材料的需求推迟到今年下半年。

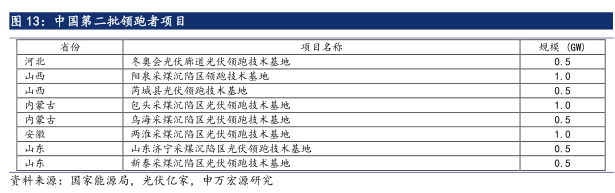

同时,大部分领跑者项目(总装5.5GW)的并网截止日是2017年9月30日,很多公司倾向于在630之后购买光伏组件。

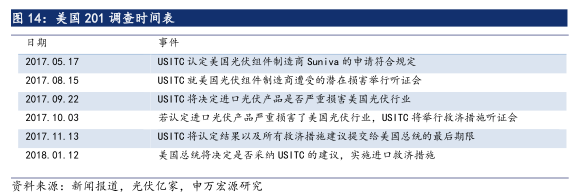

美国201调查刺激短期需求。应美国光伏组件制造商Suniva申请,美国贸易部门可能依照《1974年贸易法》201条款采取贸易救济措施,保护美国光伏行业。

若美国决定实施贸易救济措施,进口光伏产品将被征收额外关税,推高进口价格。另外,美国商务部7月12日起对光伏产品征收17.1-18.3%的反补贴税,或将抑制下半年对美出口。

目前美国光伏电站正加紧补库存,加快电站项目建设,以缓解201调查可能带来的风险,从而大幅推高短期光伏产品需求及价格。

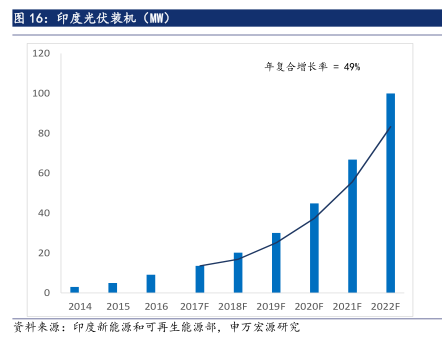

印度市场强劲增长。2015年印度总理宣布2022年印度光伏装机将达100GW,包括40GW 屋顶光伏项目和60GW 地面光伏项目。这一新目标较此前设定的目标高5倍。

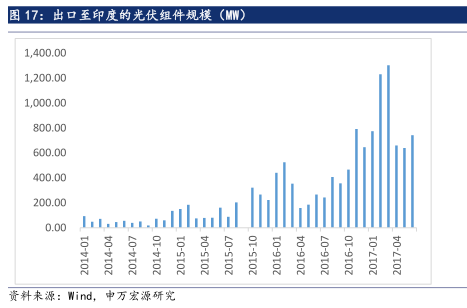

2016年末,印度累计光伏装机为9.1GW(同比增长78%)。截至2017年6月30日,印度可再生能源装机总量为58.3GW。为了实现2022年100GW的装机目标,未来6年印度光伏装机需年复合增长49%。

但是,考虑到潜在的反倾销税及当前紧张的中印关系,对中国光伏产品出口印度的前景需持谨慎态度。

多晶硅和硅片的竞争力有所提升

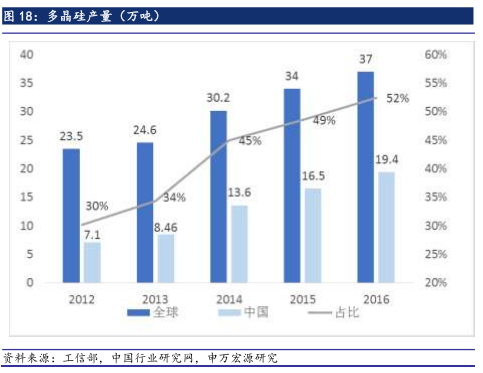

以前中国光伏产业主要依靠海外进口来获得高品质的多晶硅,然而,由于技术升级和产能扩张,中国多晶硅企业的生产成本更低。2016年,中国多晶硅产量为19.4万吨(同比增长17.6%),占全球产量的比重从2012 年的30%提高至52%。

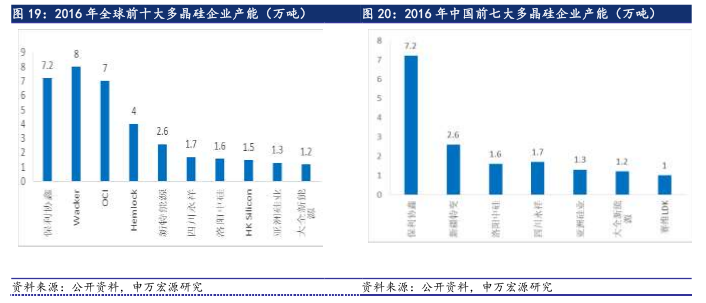

截至2016 年末,全球前十大制造商,包括6 家中国企业保利协鑫(03800– 持有)、新特能源(01799– 未评级)、四川永祥多晶硅、洛阳中硅、亚洲硅业和大全新能源,合计产能达36.1 万吨。仅保利协鑫一家就占全球总产能的15.8%。中国多晶硅产业相对集中,前7 大制造商总产能为16.6 万吨(市场份额约为79%)。

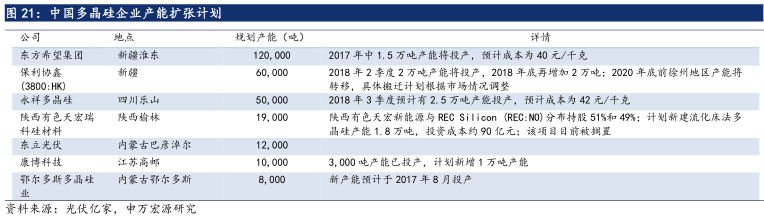

中国是全球产能扩张的主要推手。继东方希望集团宣布新建12 万吨产能后,2016年下半年以来中国多晶硅产能扩张步伐加速。内蒙古鄂尔多斯多晶硅业和波司登(03998– 未评级)旗下康博科技相继宣布增加多晶硅产能。今年永祥多晶硅宣布扩产5GW,保利协鑫计划扩大其在新疆的产能,并将徐州的部分产能迁移至新疆。

中国多晶硅行业分化为两部分。国内领先业者成本控制力强,生产成本与国外竞争对手持平,甚至更低。例如,大全新能源的多晶硅全成本(包括折旧)低于60 元/千克,而国外企业的成本通常高于80 元/千克。另一方面,国内小企业生产成本高昂,且多晶硅质量差,这是中国仍需进口多晶硅的原因。

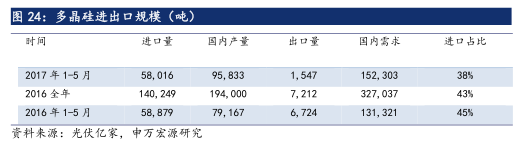

2016 年中国进口14 万吨多晶硅,占总需求的43%。2017年前5个月,多晶硅进口量为5.89 万吨(平均每月1.1万吨),基本与2016年相当。由于国内需求增加,多晶硅进口量目前仅占总需求的38%,低于去年同期的45%。

但随着国内企业生产成本持续降低,进口多晶硅占总需求比重将继续下滑。

此外,2014 年以来多晶硅进口受“双反”关税影响,尤其是来自美国、韩国及欧盟的多晶硅产品。然而,许多国外企业开始借助加工贸易对华出口多晶硅,以避开“双反”关税。8 月14 日,海关总署暂停受理太阳能级多晶硅加工贸易进口业务申请,进一步限制多晶硅进口。上述政策对美国企业影响较大。2017 年7月美国进口的多晶硅为745 吨。

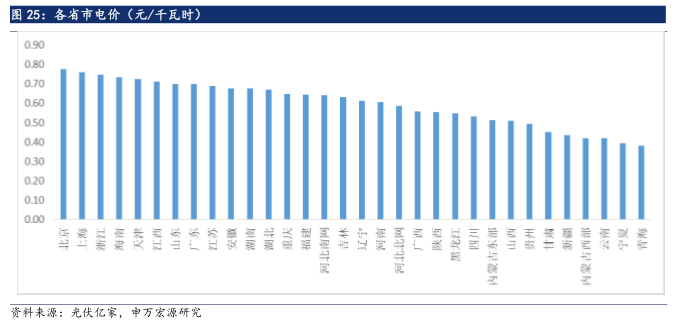

电价占多晶硅生产总成本的40%左右。因此,低电价可降低多晶硅生产成本。新疆和内蒙古等省份煤炭资源丰富,其电价显著低于其他地区。四川水电资源充裕,且随着电力交易规模扩大,当地电价有进一步下调空间。2014 年大全新能源将全部多晶硅产能从重庆万州转移至新疆石河子。东立已将工厂从武汉迁至内蒙古,行业龙头保利协鑫也计划扩产,并将产能迁至新疆。

今后多晶硅产能将集中到新疆、青海和四川等低电价地区,以及水电电价较低的云南和贵州。

目前生产多晶硅的主流技术是改良西门子法,新技术流化床法(FBR)尚处于开发阶段。为实现流化床法产业化应用,保利协鑫于2017 年4 月收购SunEdison。

尽管目前流化床法的成本仍偏高,但凭借较低的反应温度和更高的沉积效率,该方法的耗电量将低于改良西门子法。2017 年2 月发布的《中国光伏行业发展路线图》预计2025 年流化床法将占国内多晶硅生产的10%。

陕西有色金属控股集团下属的陕西有色天宏新能源与REC Silicon 成立合资公司陕西有色天宏瑞科硅材料,主攻流化床法的研发和应用,其1.8 万吨的多晶硅项目投资成本约90 亿元,但目前已被搁置。保利协鑫(江苏中能)的3000 吨流化床法多晶硅项目也进展缓慢,目前尚未突破中试阶段。