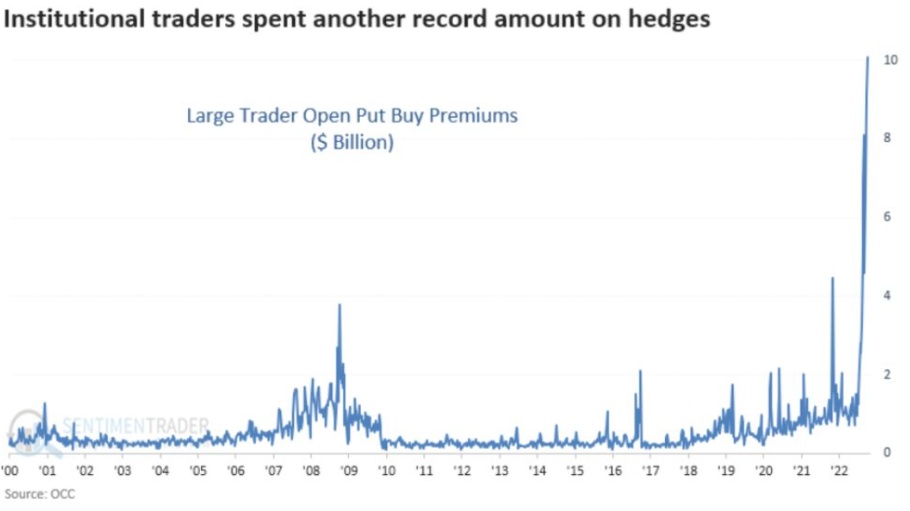

随着缓慢的美股熊市加剧波动,最大的交易商正在频繁交易股票期权。智通财经获悉,据Sundial Capital Research的数据,期权市场上规模最大的几家公司上周买入了逾100亿美元的个股看跌期权,创下该群体的纪录,也接近有史以来交易商买入的最多纪录。上周末,标普500指数大幅下跌,VIX波动率指数飙升至32上方,创下6月以来的最高水平。

要从期权市场的任何此类行为中辨别出明确的信号几乎是不可能的。看跌期权抢购潮可能是为了防范股市进一步下跌,也可能是市场试图利用大规模波动时出现的异常现象。但巨大的交易量再次表明,2022年市场的交易方式已开始与近代史上一些最糟糕的时期相媲美。

Sundial首席研究官Jason Goepfert称:“如果这些交易只是对少数几只股票的相对较少的交易,比如某种庞大复杂的套利或其他策略的一部分,那么这些数据可能没有什么意义。不过,情况似乎并非如此,所以这表明,他们在一场严重的、突然的下跌上下了很大的赌注。”

Goepfert承认看涨期权活动也出现激增,但他认为,即便是期权活动总量"仍远超以往任何时候"。当Sundial从这些数据中扣除投机活动,并基于市值将其与其他时期进行比较时,最接近的类比是截至2008年10月10日的那一周。在随后的17个交易日里,标普500指数较当周的低点上涨了20%,然后在11月底下跌了12%。在此后的100天里,股市一直没有触底。

2022年市场的剧烈波动为期权市场创造了机会,吸引了使用复杂策略的交易员。这包括结构性交易,即机构投资者利用期权在某些公司事件之前进行押注。

观察看跌期权和看涨期权的原始成交量只是衡量情绪的一种方式。其他指标并没有像Sundial汇编的数据那样糟糕。VIX波动率指数一直维持在30多点左右,比长期平均水平高出约10点,但远低于其他压力时期的水平。标普500指数的偏度——衡量看空与看涨合约成本的指标——也远低于2022年的高点。

尽管标普500指数上周周一和周二上涨了近6%,但随着时间的推移,交易员越来越担心美联储持续激进的政策可能对经济有害。美联储官员似乎准备在11月举行的会议上连续第4次加息75个基点,以减缓美国经济增长速度并降低通胀。

与此同时,来自美国企业界的警告也开始听起来更加可怕。联邦快递公司(FDX.US)上周发布的一份报告显示,该公司将很快更新指引,以考虑到经济形势走软的影响,预计经济形势将削弱货运量。与此同时,由于三星电子和AMD(AMD.US)等最近都公布了令人失望的业绩,芯片制造商警告称,需求一直在减弱。

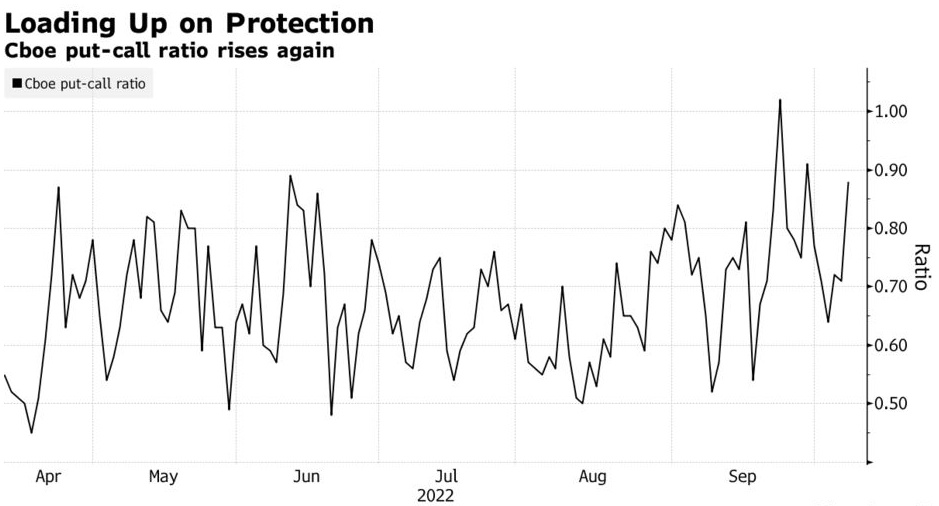

美国股市周一连续第四天下跌。另一个显示交易员焦虑情绪的迹象是,芝加哥期权交易所股票看跌期权与看涨期权比率在上周初下降后再次飙升。

TD Ameritrade首席交易策略师Shawn Cruz表示:“本周将是非常动荡的一周。正如我们本周听到美联储官员讲话的那样。而银行的财报季拉开了序幕,这将引发很大的波动。”