美国股市自19世纪诞生以来经历了近200年的发展,从最早期的高度投机,后来的内幕交易盛行,到近几十年的规范成熟,牛熊起伏精彩纷呈。虽然每轮牛熊所处的时代环境不尽相同,但其背后的驱动因素却有章可循。

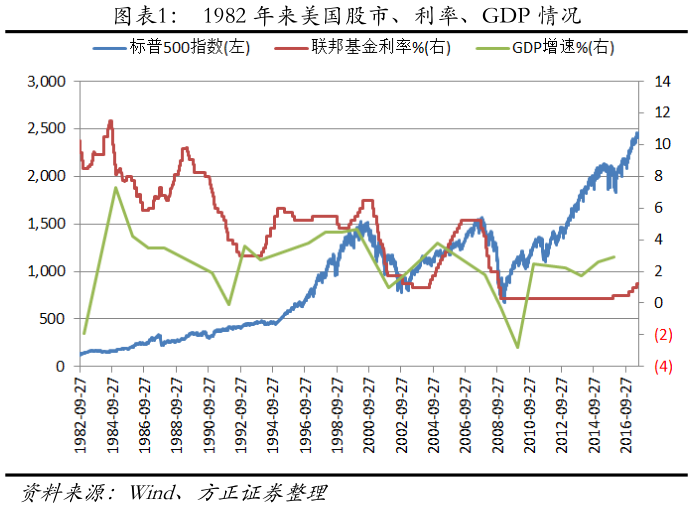

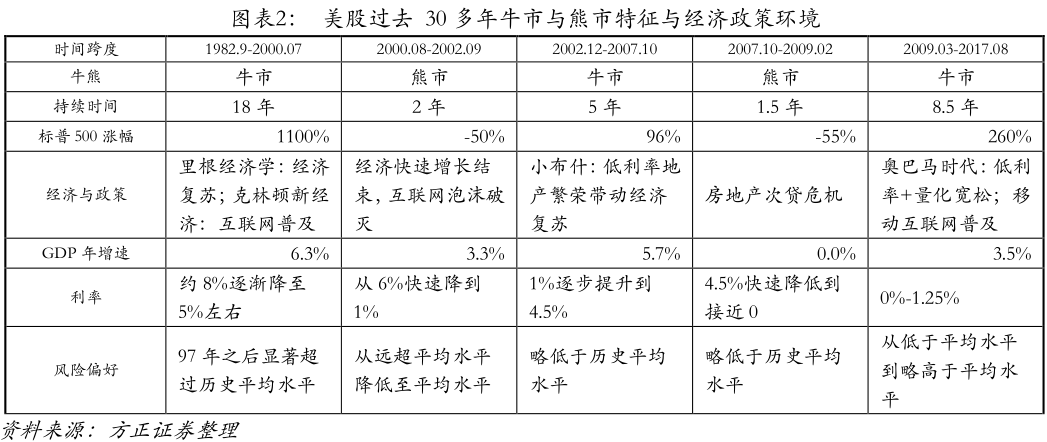

方正证券从经济增长、利率和风险偏好的维度分析回顾过去30多年美股五轮大级别牛市和熊市,认为美股的牛熊与经济增长和企业盈利高度正相关,因此牛市远远长于熊市。有新经济推动的牛市涨幅更大、持续时间更长。

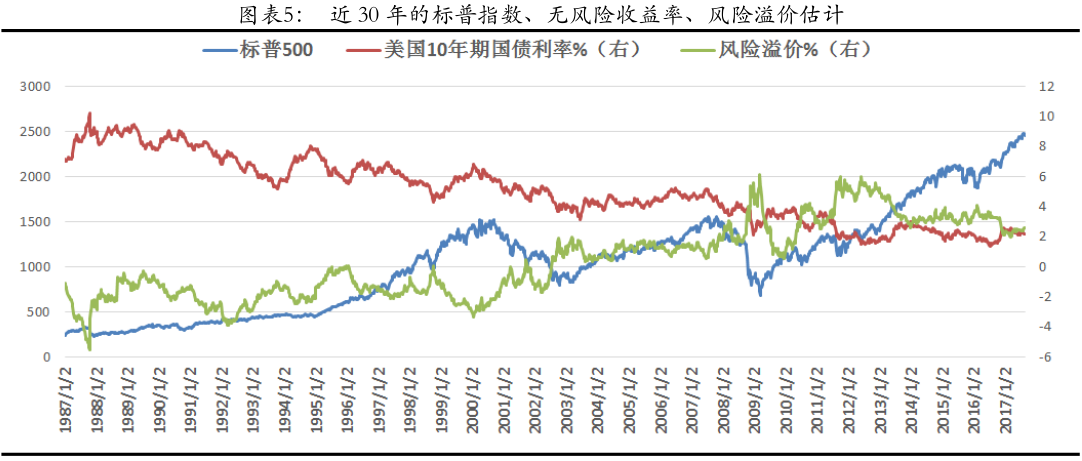

方正证券以资本资产定价模型(CAPM)为框架,通过以下指标对美股市进行描述:标普500市盈率的倒数(美股预期收益率的估计)=十年期美债收益率(无风险收益率的估计)+美股的风险溢价。

基本结论

以下结论仅适用于美股。

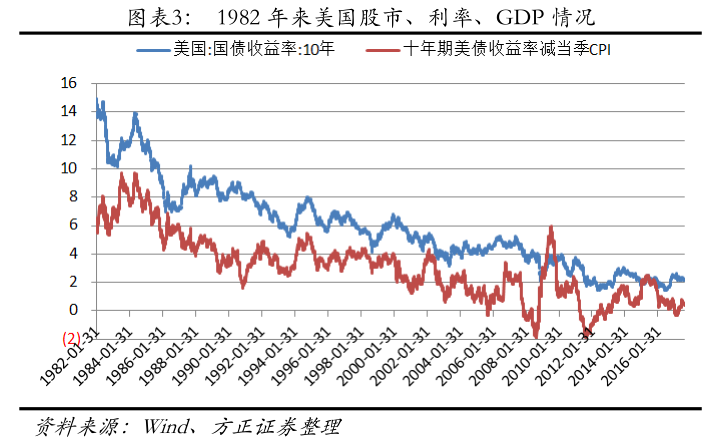

1)无风险收益率:近30年无风险收益率是稳步下行的,剔除通胀仍然如此。可能原因是1980年美国超级通胀之后经济潜在增长率缓慢下降所致。

2)风险溢价:近30年美股风险溢价中枢在逐步提高(风险偏好逐步降低),方正证券认为是投机因素减弱,市场趋于成熟所致。

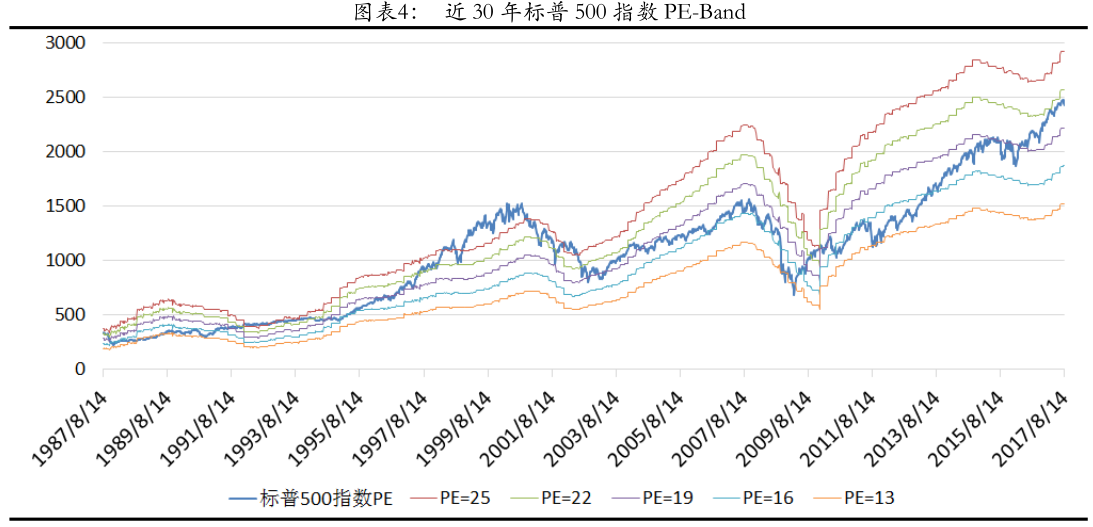

3)市盈率:近30年标普500指数的市盈率估值中枢从20倍下降到18-19倍,变化不大。

4)股市与经济的关系:美股的牛熊与经济增长和企业盈利高度正相关,因此牛市远远长于熊市。有新经济推动的牛市涨幅更大、持续时间更长。

5)股市与美联储目标利率的关系:历次加息周期全段,美股都是上涨的;历次降息周期全段,美股都是下跌的。加息对股市的影响会在实际执行之前反应,比如加息周期开始前可能波动较大,而加息一旦开启,股市反而稳步上涨。

6)牛市、熊市的产生条件:熊市开启不一定需要高估值和高度投机的市场环境;不合理的货币政策以及不健康的经济结构同样可以让低估值、并不投机的市场大幅下挫。低估值也不是牛市开启的理由,经济从下滑中企稳或者大的产业变革才是牛市的基础。

美股牛熊与经济增长、企业盈利高度正相关

美股1982至今约35年中仅经历过2次较大的熊市,分别为2年下跌50%、1.5年下跌55%,其余时间基本都处在牛市状态,3次大牛市历时和涨幅分别为18年上涨11倍、5年涨幅近1倍、8.5年(至今)涨幅2.6倍。

美股的牛熊与经济增长高度相关,因此美股牛市远远长与熊市。有新经济推动的牛市级别更大、持续时间更长。加息周期全段,美股都是上涨的;降息周期全段,美股都是下跌的。

近30年美股无风险收益率是稳步下行的,考虑通胀仍然如此。方正证券认为可能是全球经潜在增长率下降所致。

标普500指数过去30年、20年和10年的平均PE分别为19.2倍、19.6倍、17.2倍。历史低位13倍曾在在1988年(18年牛市初期)、2009年(8.5年大牛市初期)出现。历史高位30倍曾在2000年互联网泡沫破灭前出现。

近30年美股风险溢价中枢在逐步提高(风险偏好逐步降低),2000年前中枢约为-2%,2000年后中枢约为0%,近10年中枢接近3%。方正证券认为是投机因素减弱,市场趋于成熟所致。

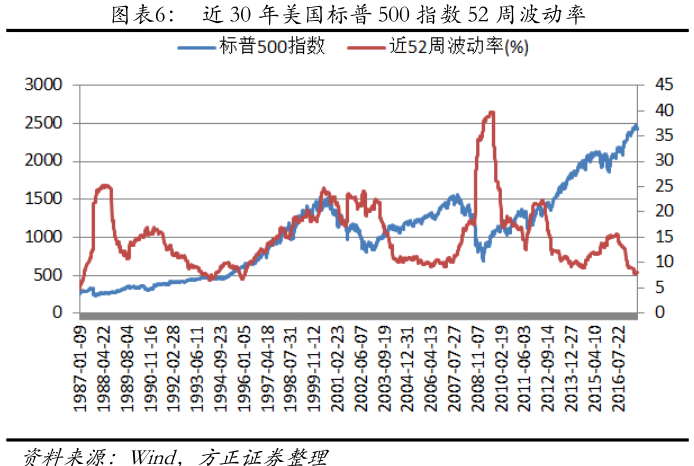

近30年美股52周波动率均值为15%,目前波动率在8%-9%的水平,近20年来最低。方正证券认为波动率和股市中短期走势相关度较高,并不完全适合分析大级别的牛熊。

美股整体风险不高

目前美股牛市已持续8.5年,市盈率高于历史均值20%,但方正证券认为,无论从绝对估值还是牛熊趋势看,美股整体风险并不高。虽然短期波动在所难免,但在不出现与经济不匹配的加息和缩表节奏以及其他黑天鹅事件的前提下,美股随着美国经济复苏继续上涨的概率仍然较高。理由如下:

从绝对估值来看,目前2%的无风险收益率远低于近十年3.5%的均值水平。当前标普500指数2.8%的风险溢价在近10年均值附近,市场情绪并不投机。低利率环境下偏高的估值并不代表市场已经高估。从牛熊趋势和驱动力看,方正证券认为当前已经持续8.5年的美股牛市是09年金融危机对经济的出清、流动性危机对风险偏好的出清以及互联网公司崛起三大条件合力形成,在此基础上标普指500指数年均16%的上涨速度并不陡峭。此外,加息周期开启不久利率仍然很低,还有较长的上升通道。