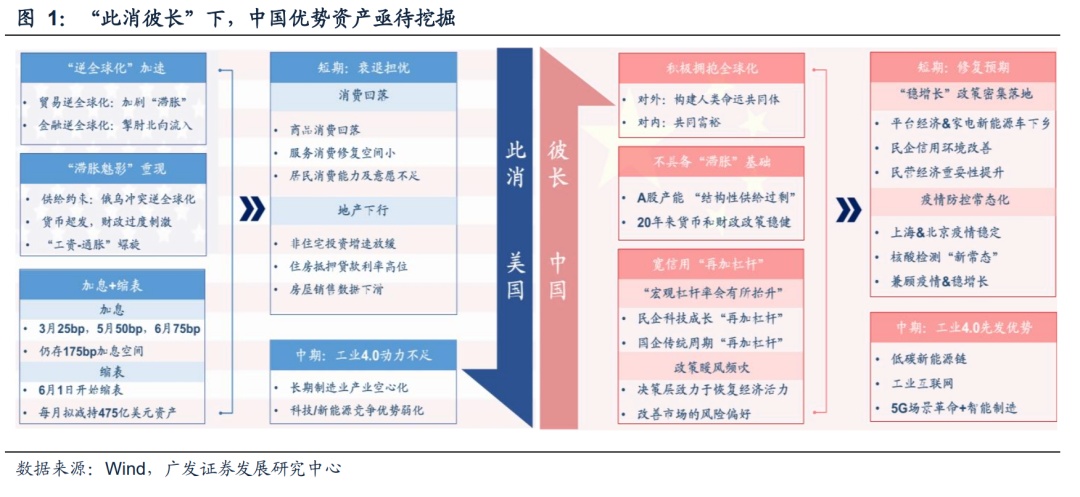

一、中国不具备大的通胀基础,带来中美经济周期错位,造就“此消彼长”中国优势

中美金融/经济周期错位,造就“此消彼长”的中国优势。美国“逆全球化”加剧“滞胀”压力,美联储不得不加息+缩表,导致美国经济陷入衰退担忧;而中国不具备大的“通胀”基础,可以逆势“宽信用”再加杠杆,带来中国经济的疫后复苏预期。

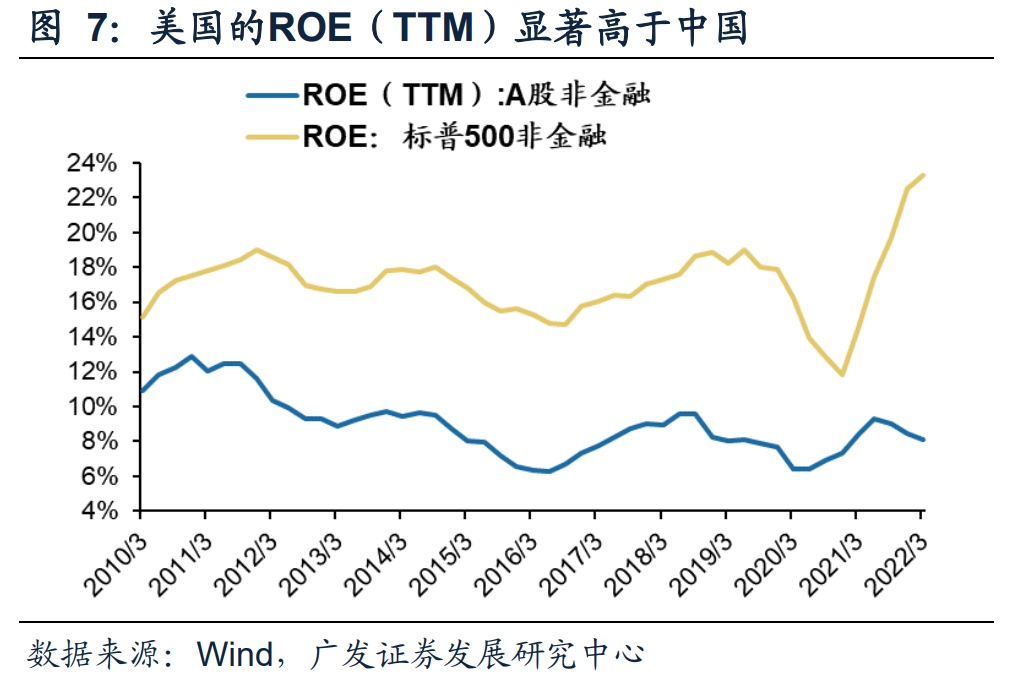

二、美股FAANG盈利能力长期占优:“高利润率”优势叠加“高杠杆率”优势

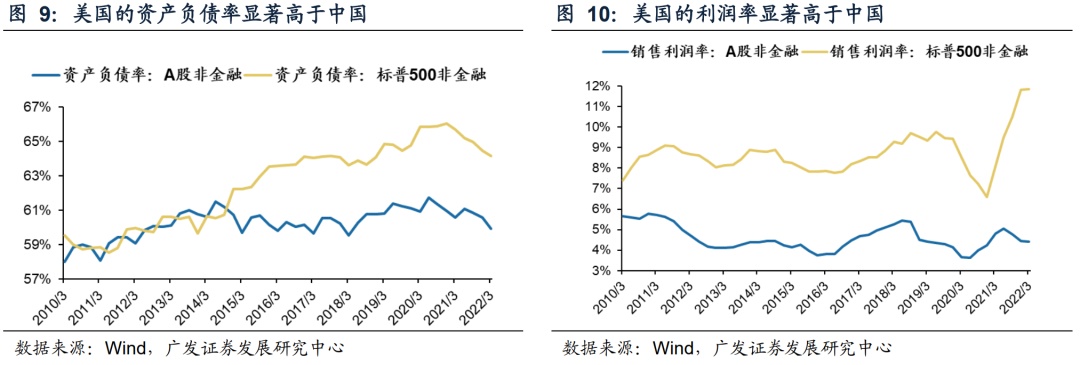

美股盈利能力显著高于A股:得益于美股持续高位的利润率和杠杆率。通过中美上市公司的ROE杜邦拆解可以看出,美国公司盈利能力中枢长期位于A股的2倍以上。主要得益于——

(1)美国的利润率持续高位:美国作为“领先型”经济体,科技研发能力持续领先全球,美股上市公司长期占据全球价值链的中上游,能够稳定地赚取高额的利润率;

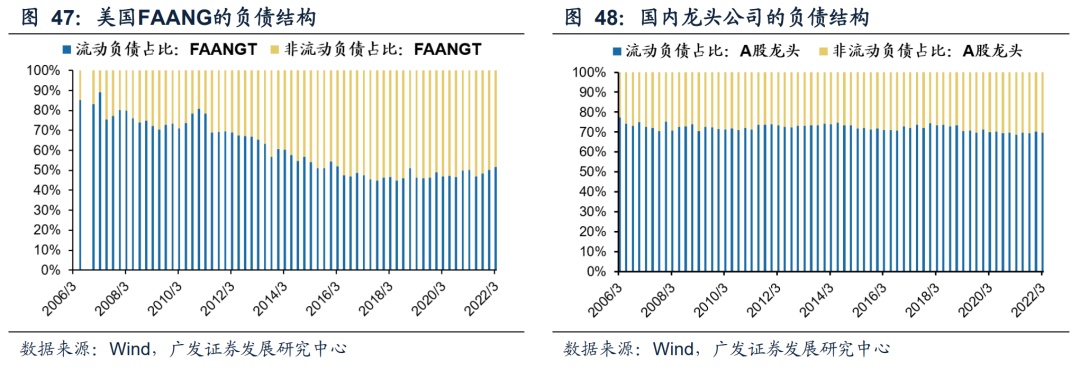

(2)美股的杠杆率持续高位:尤其是金融危机以后,中国“供给侧改革”不断降低企业杠杆率水平;而在美债的长期低利率环境下,美国公司不断“加杠杆”回购股票增厚EPS。

三、美国领先型经济体地位 →“高利润率”优势;长期低利率环境 →“高杠杆率”优势

“高利润率”和“高杠杆率”是美股FAANG长期占优的基础。美国是“领先型”经济体,产业结构稳定且处于全球“价值链”上游,企业能够持续稳定赚取高额的利润率。同时,金融危机之后的美国长期低利率环境,也使得企业可以以极低的成本借贷并进行股份回购增厚EPS,进一步增强企业的盈利能力。

而A股ROE的驱动力不断变迁,业绩高增长不可持续。中国是“追赶型”经济体,产业结构持续变迁(周转率驱动→杠杆率驱动→利润率驱动),企业盈利较难持续高增长:A股多数公司维持业绩高增长的年份大概在3-5年左右。同时,后金融危机时代,中国“供给侧改革”也持续降低企业的杠杆率水平,进一步约束企业盈利能力不可持续。

四、此消:经济引擎切换动摇美股FAANG“高利润率”优势,加息周期冲击“高杠杆率”优势

从“信息化”转向“智能化”,大时代背景变迁,美股FAANG正转向MANTA。美股FAANG包含老巨头的Facebook(Meta)、Apple、Amazon、Netflix、Google;美股MANTA包含新巨头的Microsoft、NVIDIA、TESLA,以及老巨头转型的Apple和Amazon。我们认为:美股FAANG是“信息化”时代的产物,而美股MANTA则将成为未来“智能化”时代的支柱。

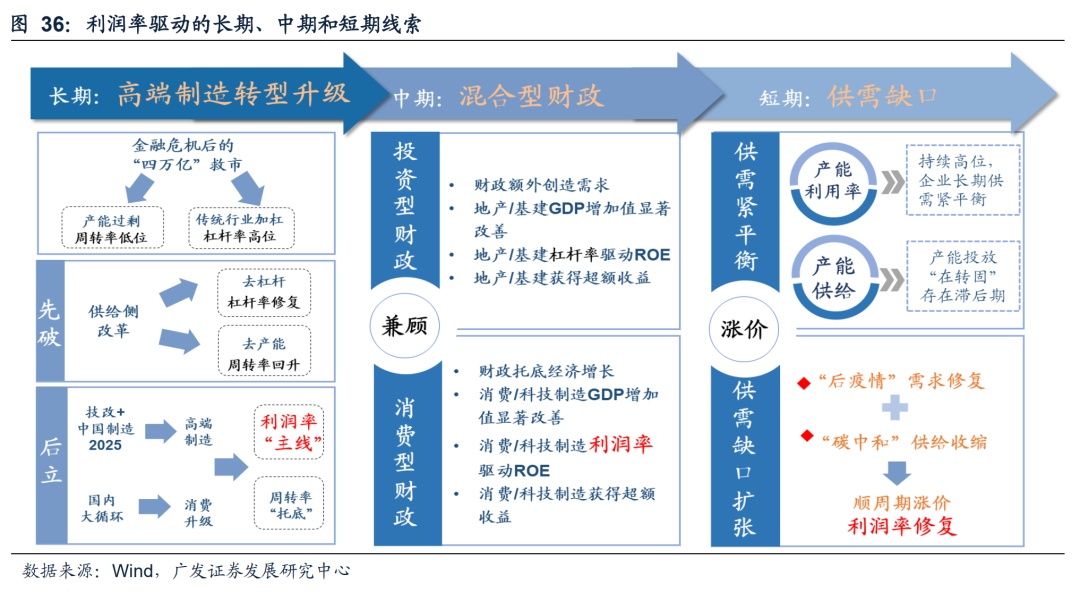

五、彼长:中国“优势资产”盈利能力将受益于“利润率抬升”和“再加杠杆”共振

高端制造转型升级,A股将开启新一轮利润率抬升周期。中国产业结构向领先型经济体过渡,将带来A股利润率系统性抬升。同时,上游资源/材料行业维持“供需稳态”,也将中期内维持利润率高位。

短期内,A股同样具有较强的“再加杠杆”动能。海外杠杆大部分为长期负债,而国内龙头以流动负债为主,实际“再加杠杆”能力更强。同时,下半年决策层致力于恢复经济活力的态度明确,政策暖风频吹背景将为A股“再加杠杆”形成较强支撑。

六、中国“优势资产”聚焦何处?——短期关注“再加杠杆”,中期抓牢“利润率抬升”主线

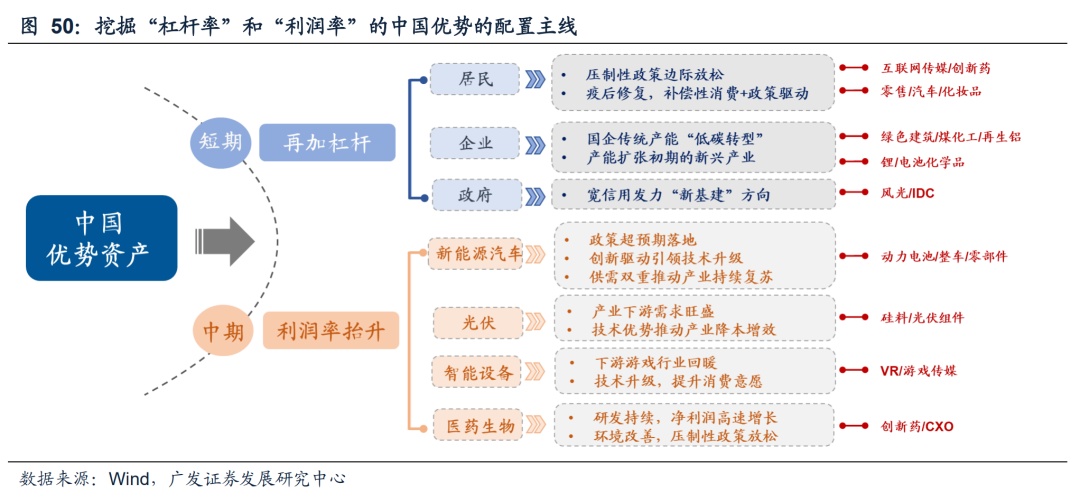

“此消彼长”抓牢“中国优势资产”,掘金中国FAANG,建议关注短期、中长期两条配置主线:

(1)短期关注“再加杠杆”的杠杆率抬升机会:央行表态“宏观杠杆率会有所上升”,居民/企业/政府“再加杠杆”宽信用稳住经济大盘,部分行业压制性政策将转向宽松;

(2)中期把握“高质量发展”主线下的利润率抬升机会:工业3.0向工业4.0切换的大时代背景下,关注具有先发优势的新能源链,蓝海市场的智能设备,以及长期高利润率,同时利润率压制将有所改善的医药生物行业。

风险提示:全球疫情仍存在反复的风险,尤其是奥密克戎疫情带来更大的不确定性;疫情变异/反复可能导致全球经济修复可能不及预期并影响中国出口韧性;国内“稳增长”政策落地效果仍有不及预期风险;全球/中国通胀高位流动性可能边际收紧;中美贸易/金融领域的关系仍有较强的不确定性。

本文来源于微信公众号“戴康的策略世界”,作者:戴康、曹柳龙;智通财经编辑:倪德兰。