上周以来,全球债市遭遇了前所未有的抛售,分析师们普遍预计,未来一周,随着通胀数据的发布以及美联储一二把手的公开演讲,债市可能将面临新的波动。

周三,美联储如期加息75个基点,多国央行跟随其步伐也大幅加息,欧美国债收益率续创多年新高。

其中,基准10年期英债收益率创2011年以来新高,10年期美债收益率也自2011年以来首次升破3.7%,对利率前景更敏感的2年期美债收益率更是在突破4.1%后仍进一步上探,创2007年以来新高。

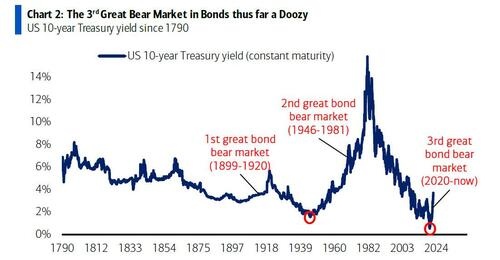

如今,债市的未来走势成为了市场关注的焦点。华尔街见闻提及,今年预判美股走势最精准的分析师、美国银行策略分析师Michael Hartnett在最新的报告中表示,史上第三次债券熊市要来了。在他看来:

当前的形势比前两次更糟糕(第一次是1899-1920年,第二次是1946-1981年)。

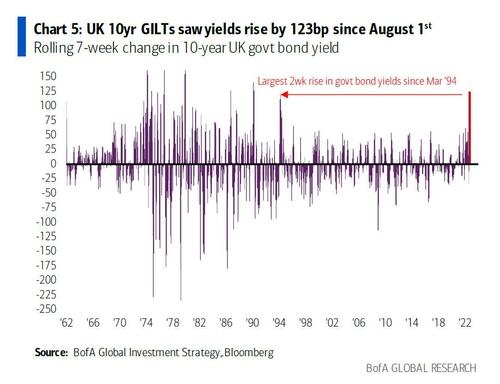

Hartnett指出,在高通胀、各国央行激进加息和财政赤字推动下,英德法等10年期政府债券收益率正在以上世纪90年代以来最快的速度上升。

自8月1日以来,美国10年期国债收益率上涨110个基点,英国10年期国债收益率为上涨123个基点(1994年以来最快),德国10年期国债收益率上涨87个基点(1990年以来最快),法国10年期OATs债券收益率上涨83个基点(1994年以来最快)。

值得注意的是,美联储对后续加息预期的鹰派表态将会使得债市更加承压。

尽管美联储本次加息75个基点的结果基本已经被市场消化了,但是鲍威尔在美联储议息会议后表示:“为了控制通胀回归2%,激进加息还会持续”,这彻底打破了市场对美联储任何放松货币政策的幻想。

投资银行Mischler Financial Group的董事总经理Glen Capelo对此表示:

随着美联储更多的加息和量化紧缩政策的到来,美债收益率仍将进一步上涨。我们预计,10年期美债收益率将会达到4%。

而临近月末和季末,通常基金经理会调整持仓,这是一段流动性减少而波动性升高的时期,并且新的2年、5年和7年期美债的出售也可能会刺激基准美债的交易波动。

除此之外,影响未来债券价格走势的重要因素还有下周即将公布的通胀数据。RBC全球资产管理公司的BlueBay美国固定收益团队负责人Andrzej Skiba认为:

如今市场完全受制于即将到来的通胀数据,因为美联储的加息程度主要取决于通胀水平的走势。虽然我们预计该数据有可能将下降,但对该预测的信心程度很低。

咨询公司Bleakley Advisory Group的首席投资官Peter Boockvar指出:

归根结底,近年来主要央行“开闸放水”的策略一去不复返了,欧美债券的交易方式也变得像新兴市场债券一样。目前我们看到的金融市场泡沫就是主权债券,而这个泡沫正在被戳破。

本文转自华尔街见闻,作者:夏雨辰;智通财经编辑:王秋佳