在已上市的直播平台中,思享无限(SJ.US)是业绩相对有韧性的玩家。

自2020年5月8日借助SPAC成功登录美国纳斯达克以来,思享无限持续交出了稳健增长的业绩答卷,其2020、2021年的收入分别为12.22亿(人民币,下同)、16.69亿,同比增速分别为33.6%、36.3%;同期的经调整净利润分别为1.86亿、2.19亿,同比增速分别为24.2%、17.6%。

虽然亮眼业绩与疫情期间线上经济的崛起有一定关系,但若与其他游戏直播平台持续下滑的财报相比,思享无限过往两年的表现已是“鹤立鸡群”。

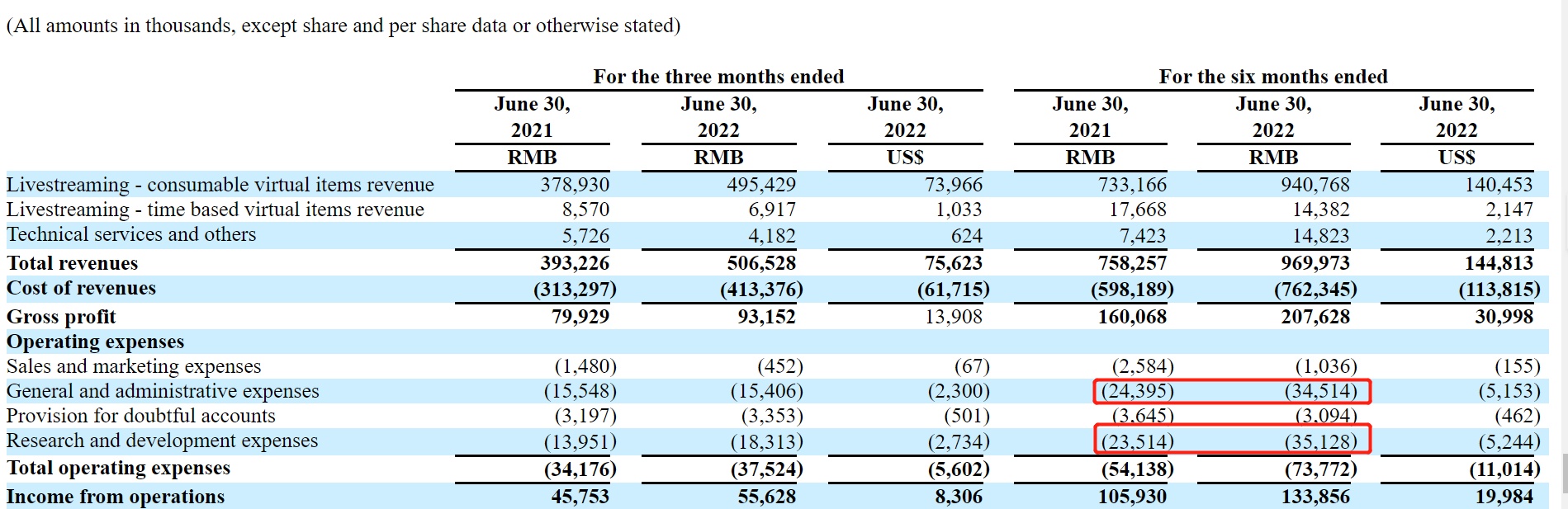

不过,进入2022年以来,思享无限也开始出现了疲态。据公司2022年上半年的财报显示,公司报告期内的收入为9.7亿元,同比增长27.9%;同期的经调整净利润为1.39亿元,同比增速8%。虽然收入继续增长,但净利润增速已下滑至个位数。

净利润失速是何原因?在行业竞争持续加剧的大环境下思享无限能否重拾增长?怀着上述疑问,智通财经APP将透过思享无限的最新财报寻找真实答案。

业绩增长逻辑的明显变化

自2011年10月成立至今,思享无限抓住了移动互联网的时代红利成为了中国领先的移动娱乐直播平台。公司采取了多平台策略,打造了多个直播平台品牌,其中包括了公司自己孵化的Showself(秀自己)、Lehai TV(乐海卫视)、Haixiu TV(海秀卫视),以及2020年8月收购的BeeLive(蜜蜂直播)和2022年1月收购的Hongle TV(红乐卫视)。值得注意的是,收购BeeLive主要用于海外市场的扩张。

思享无限的所有平台均归类为“SHOW直播”,即主播主要通过表演唱歌、跳舞、脱口秀等内容为用户提供直播娱乐服务。虽然平台的内容相似,但思享无限对不同平台采取了不同的运营策略,且公司为该等平台提供技术基础,使平台、主播、用户之间的互动更为紧密。

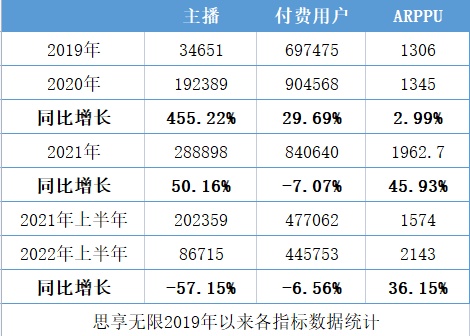

据思享无限的2022年上半年财报数据显示,截至6月30日时,公司各平台的总注册用户数为3.17亿,较2021年12月31日的2.67亿增长18.73%。通过拆解平台的主播、付费用户、ARPPU三个数据的变化,可从中发现思享无限业绩背后的秘密。

智通财经APP发现,2020年时,思享无限的总主播数量因疫情的影响以及对BeeLive的收购从而实现了爆炸式增长,从2019年的3.47万人增至2020年的19.24万,增幅高达455.22%,主播端迅速扩张。同期付费用户增长29.69%至90.46万人,每付费用户的平均支出为1345元,同比增长2.99%。正是得益于付费用户的增长以及每付费用户平均收入的提升,思享无限在2020年实现了收入增长33.6%,经调整净利润增长24.2%的好成绩。

进入2021年后,虽然平台的主播端仍在扩张,主播数量增长50.16%至28.89万,但付费用户却下滑,同比下降7.07%至84.06万人。付费用户数量的下降或由以下几个潜在因素的影响:其一是2021年疫情趋缓,生产经营逐渐恢复正常,大众花费在直播娱乐上的时间有所减少,因此平台的用户数量在2020年的大基数有所下降;其二是付费用户因行业竞争的加剧而逐渐流失。

不过,在付费用户下滑的情况下,思享无限的每付费用户的平均收入大增45.93%至1962.7元,这带动公司2021年收入增长36.3%,经调整净利润增长17.6%。显然,思享无限2021年的业绩已完全是靠“价”在驱动,而“量”已失去动能。

至2022年上半年,思享无限的颓势越发明显,主播端、付费用户端均同比下滑,其中主播数量大跌57.15%至8.67万,付费用户同比降6.56%至44.58万。报告期内收入增长27.9%至9.7亿元完全是由每付费用户的平均支出提升36.15%至2143元所带动。

从盈利能力看,思享无限2022年上半年的毛利率为21%,与2021年同期持平,这说明公司收入成本控制良好,但经调整净利润增速却下滑至8%,这主要是因为总运营费用的增加。

报告期内,总运营费用增长36.27%至7377.2万元,占总收入的比例从7.14%提升至7.6%。拆分来看,运营费用的提升是因为专业和咨询费用带动一般及行政开支增加以及研发费用的增长所致。

从上述的分析中能看出,思享无限2020年业绩增长的驱动逻辑与2021、2022年上半年有明显的不同,自2021年以来,思享无限的付费用户数量已持续下滑,虽然靠每付费用户平均支出的提升保持着收入的增长和毛利率水平的稳定,但付费用户的持续流失已成为了一个关键信号,这或许预示着行业竞争的加剧。

竞争压力下,可对比付费用户数下滑17%

虽然同是直播行业,但SHOW直播与游戏直播在商业模式上有明显的区别。SHOW直播更偏向于“荷尔蒙经济”,每个主播都与用户进行实时的互动,因此每个主播同一时刻所服务的用户数量是有限的。但游戏直播更偏向于“粉丝经济”,即强调直播需要高人气的主播以及高人气的游戏以形成庞大的规模效应。

服务类型的不同,自然也体现在了财务报表上。SHOW直播强调实时互动服务,与单个用户的黏性相对较高,单付费用户的支出自然保持在了较高水平且提升弹性空间相对较大,因此思享无限每付费用户的支出是游戏直播平台每付费用户支出的7-8倍。

且SHOW直播基于“荷尔蒙经济”,主播培养难度较小,可快速扩张,这也是思享无限2021年时的主播数量暴涨至近30万的核心原因;反观游戏直播,需要花费巨大的资金在游戏版权购买以及高人气主播的签约上,因此持续亏损难以盈利,思享无限则表现出了相对好的盈利水平。

但无论是SHOW直播还是游戏直播或是其他的视频平台,都要面对抖音、快手崛起所带来的冲击。由于用户消耗在视频娱乐内容上的时间大体是固定的,抖音、快手以推荐算法为核心的内容呈现方式更易让用户沉迷,即能使用户有更长时间的停留。

且从另一个维度来看,抖音、快手的内容更为多元化,丰富度较高,集聚用户能力强,基于丰富的生态,布局SHOW直播便是“水到渠成”,可对思享无限等SHOW直播平台,抖音、快手具有生态型的内容核心竞争力。

若是抖音资深用户,不难发现抖音中已有很多“俊男靓女”直播,该等直播间在线人数并不多,在十来个人的规模,可与用户进行实时的互动,这在效果上其实与思享无限的SHOW直播已无明显差异。既然在抖音上可实现此类服务,抖音用户还会回到其他SHOW直播平台吗?

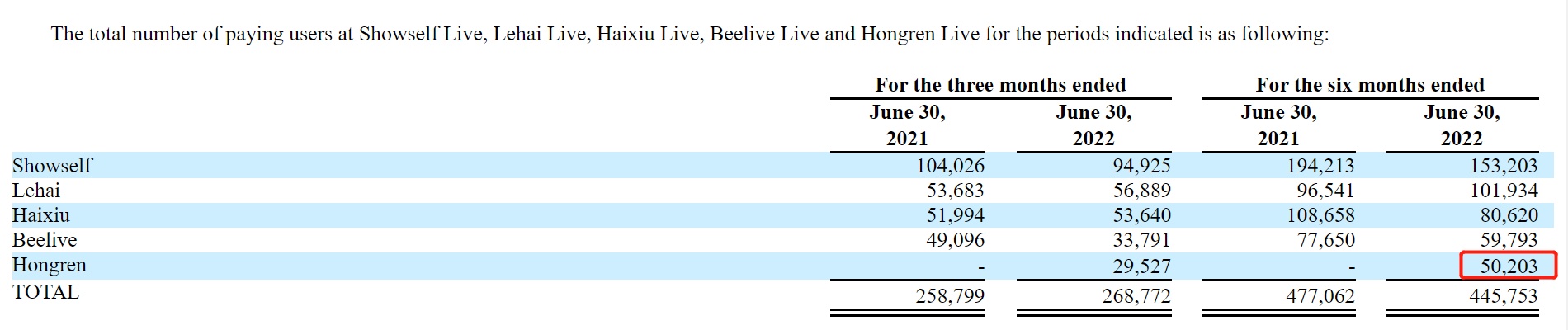

细挖思享无限最新财报能发现,其实公司付费用户的流失情况已十分严峻。虽然2022年上半年公司的付费用户仅下滑6.56%至44.58万,但应该注意到,红乐卫视是在2022年并表,因此新增了5万的付费用户,若不考虑红乐卫视的影响,仅考虑其他四个可比较平台,则思享无限2022年上半年的付费用户数量为39.56万,较2022年上半年的47.7万下滑超17%。

要知道,2022年上半年疫情反弹,线上经济从中受益,但思享无限的付费用户却出现了如此大幅度的下滑,这足以说明思享无限面临着较大的竞争压力。

若付费用户的流失不能停止,思享无限业绩增长的驱动力便只能依托于每付费用户平均支出的持续提升,但该指标也不可能无限制增长,2022年上半年的每付费用户平均支出为2143元,较2019年时的1306元已大幅提升64%,后续每付费用户平均支出即使继续提升,幅度大概率也会逐渐变小。

基于上述逻辑,在付费用户未停止流失并企稳回升之前,思享无限的基本面都是有较大瑕疵的,毕竟用户才是互联网企业最核心的财富。但考虑到抖音、快手在内容生态上呈现出的更高维度的核心竞争优势,因此思享无限短期内或暂时没有应对此种挑战的手段,付费用户“失血”或仍将持续一段时间。