盘前市场动向

1. 9月22日(周四)美股盘前,美股三大股指期货涨跌不一。截至发稿,道指期货涨0.11%,标普500指数期货跌0.02%,纳指期货跌0.10%。

2. 截至发稿,德国DAX指数跌0.96%,英国富时100指数跌0.31%,法国CAC40指数跌1.03%,欧洲斯托克50指数跌0.93%。

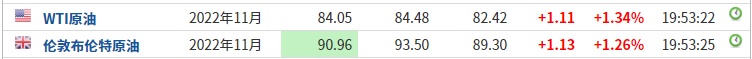

3. 截至发稿,WTI原油涨1.34%,报84.05美元/桶。布伦特原油涨1.26%,报90.96美元/桶。

市场消息

点阵图现鹰!美联储预测明年利率峰值超预期,11月叕加息75个基点?周四,美联储FOMC公布利率决议,宣布加息75个基点,将联邦基金基准利率上调至3% - 3.25%。随后,美联储主席鲍威尔表示,官员们将抑制通胀,并暗示未来的加息力度将比投资者预期的更大,美联储坚定承诺将美国通胀压低至2%。官员们预测,到今年年底,利率将达到4.4%,2023年将达到4.6%,在点阵图中,这一转变比预期的更为强硬。这意味着美联储可能连续第4次加息75个基点,可能被提上11月会议的日程,届时距离美国中期选举约有一周时间。政策制定者提交的季度预测中值意味着,今年美联储将进一步加息125个基点。

英国央行宣布再加息50个基点。英国央行宣布加息50个基点,将利率升至2.25%,试图遏制通胀。这是英国央行今年第七次宣布加息。英国央行在8月将基准利率上调50个基点至1.75%,是英国央行自1995年以来的最大加息幅度,同时使基准利率升至2008年金融危机以来的最高水平。英国国家统计局最新公布的数据显示,由于汽油价格下跌,英国8月消费者价格指数(CPI)同比上涨9.9%,较7月份的10.1%(40年来的最高水平)稍有回落。尽管整体通胀有所回落,但仍处于高位。

1998年以来首次!日本终于出手干预汇市了。由于日本与美国的货币政策分歧导致日元跌势加剧,日本自1998年以来首次干预外汇市场。日本负责外汇事务的官员Masato Kanda周四表示,由于汇市走势突然且单边,日本已经对汇市进行了干预。受此消息影响,日元兑美元汇率大幅走高。此前,美元兑日元汇率自1998年以来首次涨破145,原因是美联储在当地时间周三决定将关键利率上调75个基点,同时日本央行维持了超低利率。最近几周,日本当局一直在加强口头警告。Kanda周四早些时候表示,政府随时准备采取行动,并可能进行秘密干预。日本央行本月在外汇市场进行了所谓的利率检查,外界普遍认为此举是日本央行直接干预汇市前的举动。

瑞士央行跟随大势加息75基点,欧洲负利率时代正式终结。继欧洲央行和美联储近期采取激进加息措施后,瑞士央行(SNB)同样将利率上调75个基点,将借贷成本提升至零以上,结束持续长达8年的负利率政策。以瑞士央行行长乔丹为首的官员们将瑞士的政策利率提高到0.5%,这是他们20年来最激进的紧缩行动。这一举措符合经济学家预测中值。尽管瑞士央行大幅加息75个基点告别负利率,但不少交易员预计瑞士央行将大幅度加息100个基点,因此瑞士法郎汇率走弱,兑欧元汇率一度下跌1.8%至 0.9679。尽管瑞士央行大幅加息75个基点告别负利率,但不少交易员预计瑞士央行将大幅度加息100个基点。

高盛首席策略师Oppenheimer:美国经济衰退将导致标普500指数再跌10%。高盛首席全球股票策略师Peter Oppenheimer表示,随着明年利率继续上升,美国股市可能会进一步下跌。股市周期性熊市期间通常会下跌约30%,这意味着股市还有进一步下行空间。鉴于标普500指数今年已经下跌约19%,如果美国经济陷入衰退,股市可能会进一步下跌约10%。Oppenheimer表示,“但是,我认为我们还没有看到通常会在市场低谷时出现的情况,且这种情况不太可能在今年年底之前出现。”高盛预计企业净利润率在未来一年将下降。值得一提的是,在美联储如期加息75个基点后,高盛上调终点利率预期至4.5%-4.75%,高于该行此前预计的4%-4.25%。

“新债王”冈拉克:经济正处于衰退边缘,美联储应放缓加息步伐。有“新债王”之称的双线资本创始人兼首席执行官杰弗里·冈拉克表示,由于经济处于衰退的边缘,美联储应该放缓加息的步伐。在谈到美联储预计到今年底加息至4.4%的时候,冈拉克表示:“我不认为他们能够做到这一点。我认为,经济将出现走弱的迹象。”此外,冈拉克还表示,收益率曲线倒挂正在发出警告,表明经济出现了问题。许多经济学家认为,2/10年期美债收益率曲线更能预测潜在的衰退。该收益率曲线在今年3月底首次出现倒挂,且自7月初以来一直处于倒挂状态。在美联储周三公布利率决议后,该曲线倒挂幅度扩大至50个基点。

个股消息

洪恩(IH.US)Q2营收同比增长4.2%,MAU同比增长17.6%。洪恩Q2营收为2.306亿元(人民币,下同),同比增长4.2%;净利润为2180万元,上年同期为190万元;基本和摊薄后每ADS收益分别为0.41元和0.40元,上年同期分别为0.04元和0.03元。调整后净利润为2380万元,上年同期为610万元;调整后摊薄每股ADS收益为0.44元,上年同期为0.11元。平均月度活跃用户总数(MAU)为1820万,同比增长17.6%。付费用户数为151万。截至2022年6月30日,递延营收和客户预付款为3.143亿元;现金,现金等价物及定期存款余额为8.563亿元。

不仅是福特(F.US)!供应商对汽车制造商全面提价。福特本周警告称,第三季度与通胀相关的供应商成本将比最初预期高出约10亿美元。受影响的不止福特,几家汽车行业的供应商表示,由于能源、劳动力和原材料成本飙升,所有汽车制造商都被要求承担更多。有供应商表示,他们已将零部件价格提高了7%-20%。铝材零件制造商Aludyne称,今年以来,越来越多的供应商向客户要求更高的价格。仅在欧洲,由于俄乌冲突,天然气和电力价格几乎是两年前的10倍;甚至在美国,天然气和电力价格也比两年前高出5倍,再加上劳动力市场的进行和吸引工人所需的更高薪酬。Vitesco Technologies表示,该公司一直在讲原材料成本的上涨转嫁给汽车制造商。

丰田汽车(TM.US)因缺芯拟降10月全球产量至80万辆,本田(HMC.US)因供应链问题将大砍两家日厂40%产量。丰田汽车周四表示,由于半导体短缺,该公司计划10月在全球生产约80万辆汽车(日本约25万辆,海外约55万辆),较稍早公布的月平均产量计划少约10万辆。据了解,丰田汽车上月表示,该公司9月至11月的月平均生产计划约为90万辆。此外,本田汽车周四表示,由于持续的供应链和物流问题,公司将于10月初将日本两家工厂的汽车产量削减至多40%。据了解,该公司曾表示,其位于日本西部铃鹿工厂的两条生产线将在10月初减产约40%,而其位于东京北部埼玉县的装配厂也将在此期间减产约30%。

受益于利率上升,德银(DB.US)CFO预计收入将达到指引上限。德意志银行(DB.US)首席财务官James von Moltke周四表示,由于利率上升足以抵消经济疲软造成的影响,该行今年的收入将达到指引的上限。von Moltke称,这家德国最大的银行全年收入在260亿至270亿欧元之间,本季度迄今为止在固收交易方面表现强劲,私人银行和企业银行业务也继续保持增长势头。

赛富时(CRM.US)将2026财年营收目标设为500亿美元。全球软件巨头赛富时在投资者日上将2026财年营收目标设在500亿美元,这一预测意味着该公司在此期间的复合年增长率将达到17%。赛富时表示,这一增长是由目前的一系列产品组合推动的。此外,该公司将2023财年的营收指引由2022财年的265亿美元增至309-310亿美元。该公司还预计,包括并购活动在内的营运利润率两年内将提高270个基点。

重要经济数据和事件预告

北京时间20:30:美国第二季度经常帐(亿美元)、美国截至9月17日当周初请失业金人数(万)。

北京时间22:00:欧元区9月消费者信心指数初值。

北京时间22:30:美国至9月16日当周EIA天然气库存。

次日北京时间凌晨02:00:美国9月22日10年期TIPS竞拍-总金额(亿美元)。

业绩预告

周五早间:联邦快递(FDX.US)、好市多(COST.US)

周五盘前:慧择(HUIZ.US)