智通财经APP了解到,在美国公布强于预期的通胀数据后,来自亚洲地区的一些机构投资者和市场策略师警告称,企业的利润率面临新的压力,同时整个地区的货币将进一步疲软。尽管这份CPI报告增加了美联储将继续大幅度收紧货币政策的可能性,其中年内第三次加息75个基点可谓“板上钉钉”,甚至市场定价数据显示加息100个基点并非不可能,但一些基金经理仍坚守现有头寸。与此同时亚洲股市跟随美股暴跌趋势,美元指数则接近历史高点。

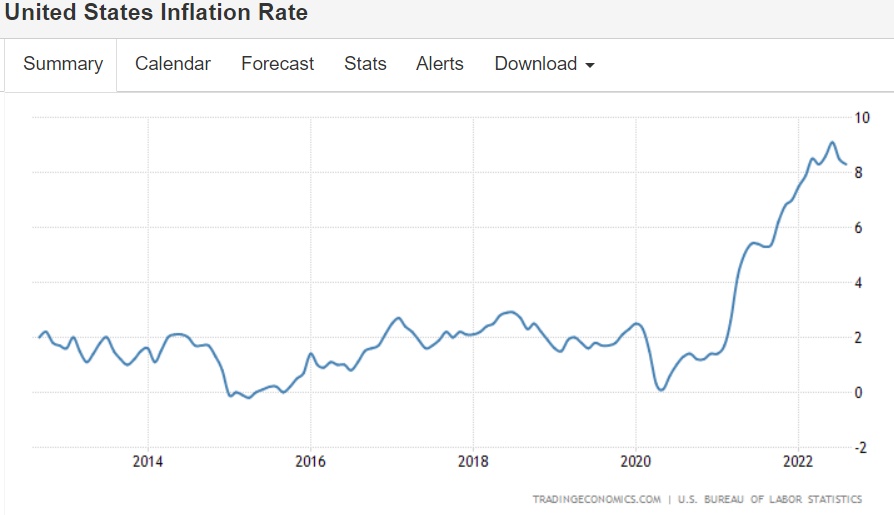

数据显示,美国8月消费者价格指数(CPI)环比上升0.1%,市场预期环比下降0.1%,7月环比持平。与上年同期相比,美国8月CPI增长8.3%,高于市场预期的8.1%,但低于7月的8.5%。剔除波动较大的食品和能源成分的核心CPI环比上升0.6%,同比上升6.3%,均高于市场预期。住房、食品和医疗保健是推动价格上涨的最大因素。

数据公布后,美股三大指数大幅下跌,截至收盘,美股大盘——标普500指数暴跌4.32%,衡量美元兑六种主要货币的一篮子美元指数DXY止步四日连跌,在美国CPI数据发布后转涨,最高涨1.4%上逼110高位。

今日亚洲股市开盘后,主要股指集体走弱,截至发稿日经225指数跌2.74%,韩国KOSPI指数跌1.54%,香港恒生指数跌2.62%。

亚洲股票市场将承压

法国巴黎银行资产管理公司亚太地区高级市场策略师Chi Lo表示:“预计未来几个月股市将继续面临强大的货币政策冲击,因为业绩增长似乎不太可能在当前水平上改善,而且高通胀最终可能会侵蚀利润率。”

该策略师预计美联储至少在今年剩余时间将继续收紧政策。“到今年年底,我们可能会接近一个拐点,美联储将从快速紧缩政策过渡到中性货币政策,然后在2023年下半年放松政策。”

Abrdn PLC亚洲地区股票投资总监Christina Woon表示:“CPI报告公布后,我们没有做任何调整。本季度我们已经将成长型股票调整为‘反弹’,这是在基本面的支撑之下。在科技硬件领域,市场仍然预计,这一周期将在一段时间内保持疲弱。”“另外,我们将在本月底再次进入财报季,因此要对企业在这种环境下的表现进行新一轮审查。”

Janus Henderson Investors驻新加坡的基金经理Sat Duhra表示:“我们不会在CPI数据公布后做出任何改变,但我们已经为消费者面临更艰难时期做准备,因此减少了对消费者和科技公司的敞口,增加了更多的防御性配置敞口,比如电信公司。”

“我们认为,以消费者为中心的企业和出口商面临的风险最大——我们预计,由于新冠疫情再度来袭,一些亚洲国家出口数据将继续疲弱,但南亚市场将受到青睐,新加坡和印尼预计将比其他国家更好地经受住波动。”

亚洲货币和美元债也难逃跌势

Natixis SA 驻香港高级经济学家Trinh Nguyen表示:“我们认为韩元、泰铢和马来西亚林吉特容易受到美联储货币政策冲击,因为这些国家的央行可能不会像美联储那样采取激进措施,而且通胀压力仍然很大。”

“我们认为印度卢比和印尼盾都比收益率较低的货币受到更大支撑,这些货币的波动空间有限,不过出口在GDP中所占比重较高,因此容易到全球贸易周期放缓带来的影响。”

瑞穗证券亚洲市场固定收益研究部主管Mark Reade表示:“持续的通胀和FOMC进一步大幅加息,预示着全球大多数风险资产的前景具有挑战性。尽管日本央行等中央银行实行宽松政策的立场可能会使得本国的一些资产表现跑赢市场基准,但亚洲地区的美元债券不太可能毫发无损。”

“在风险资产日益脆弱、全球经济增长将放缓的情况下,我们继续青睐质量更高的信贷资产。”Mark Reade表示。