智通财经APP获悉,安信证券发布研究报告称,当前阶段,虽然政策面对于“需求端牵引”是积极务实的,但尚不足以扭转流动性逻辑,使得市场处于“经济不排除短期超预期修复可能+流动性环境或比预想得好”的组合。据此,该行维持震荡市判断,大盘价值或有超跌反弹,但高成长中小盘中期占优格局难言结束。

原文如下:

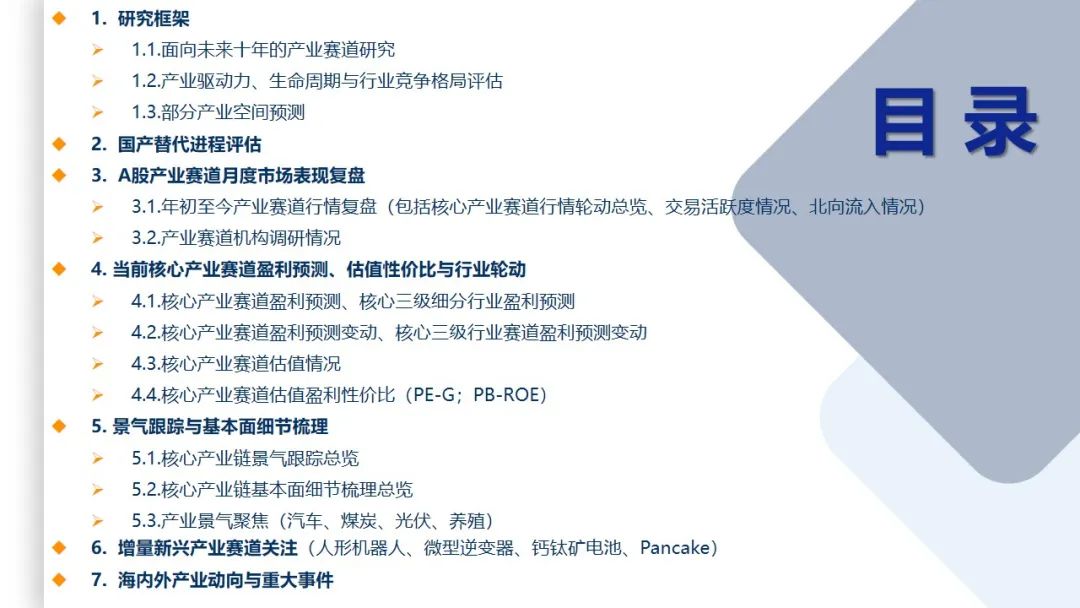

安信策略产业赛道研究系列核心产品

A股核心产业赛道述评月刊(第八期)

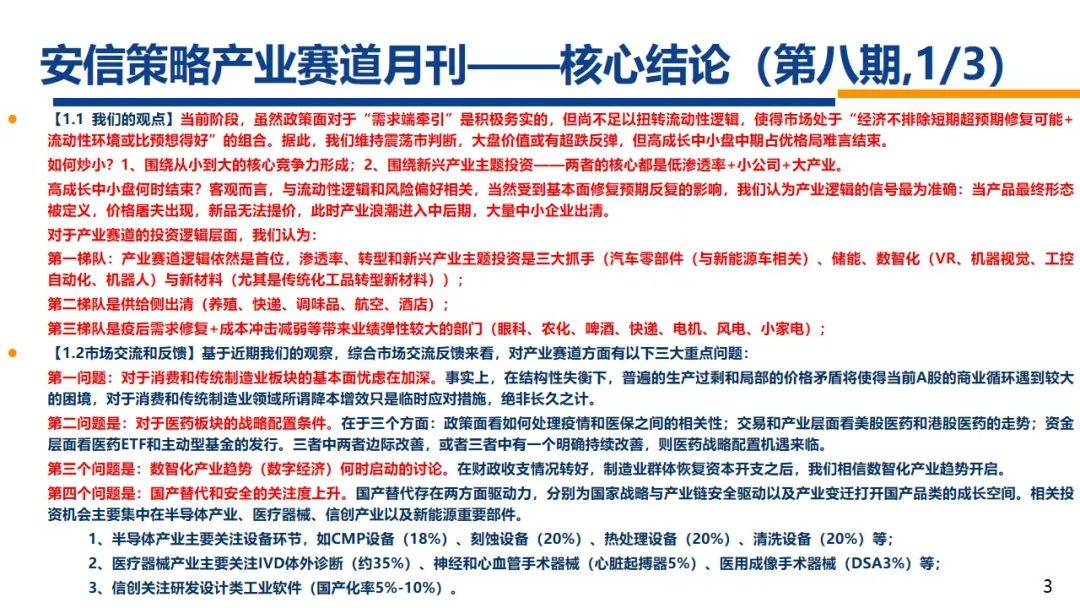

当前阶段,虽然政策面对于“需求端牵引”是积极务实的,但尚不足以扭转流动性逻辑,使得市场处于“经济不排除短期超预期修复可能+流动性环境或比预想得好”的组合。据此,我们维持震荡市判断,大盘价值或有超跌反弹,但高成长中小盘中期占优格局难言结束。

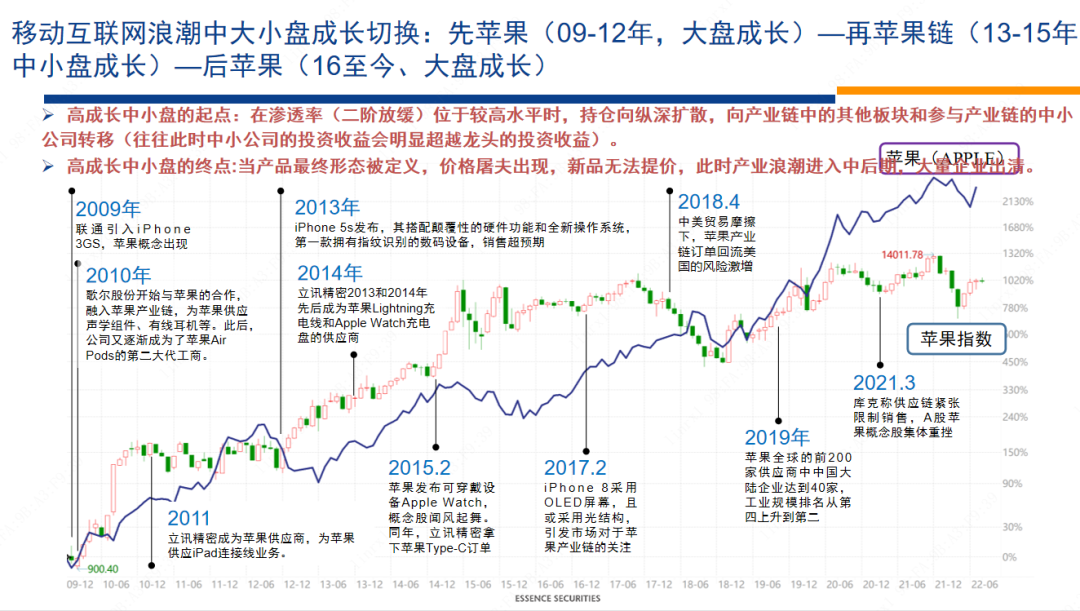

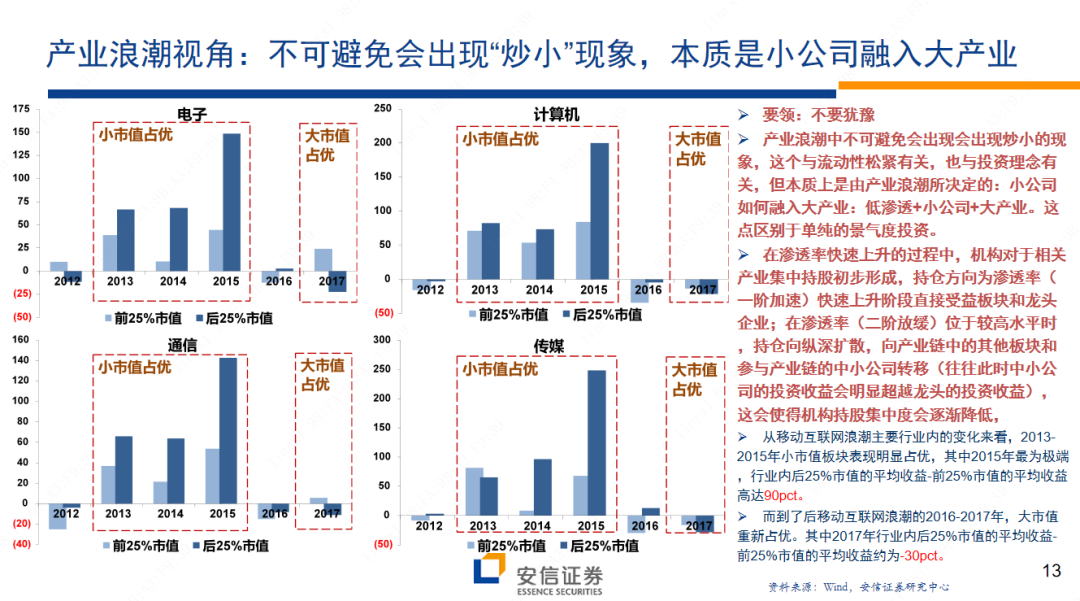

如何炒小?1、围绕从小到大的核心竞争力形成;2、围绕新兴产业主题投资——两者的核心都是低渗透率+小公司+大产业。

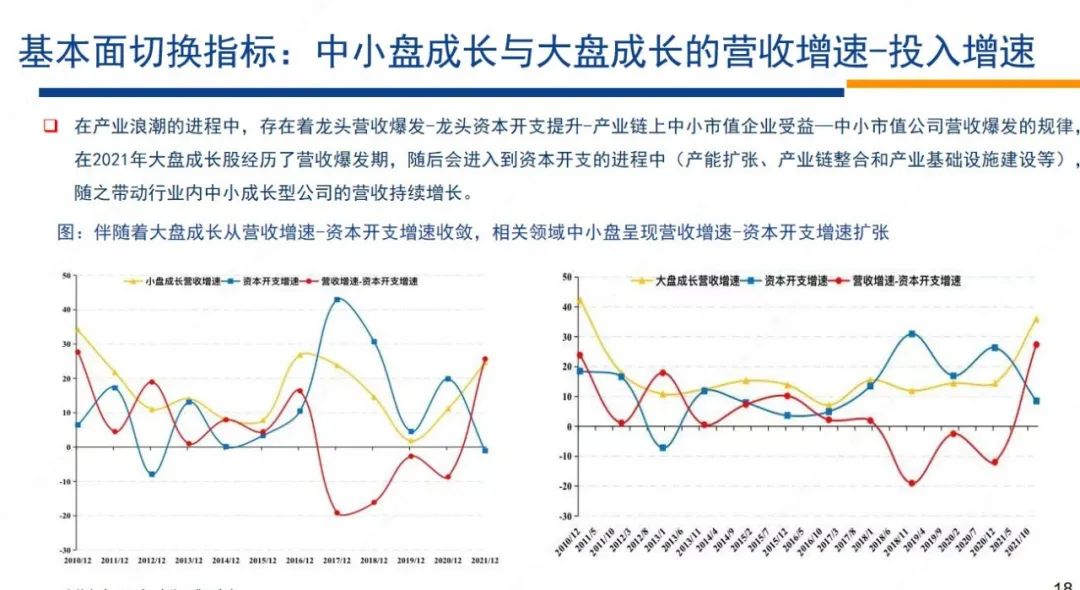

高成长中小盘何时结束?客观而言,与流动性逻辑和风险偏好相关,当然受到基本面修复预期反复的影响,我们认为产业逻辑的信号最为准确:当产品最终形态被定义,价格屠夫出现,新品无法提价,此时产业浪潮进入中后期,大量中小企业出清。

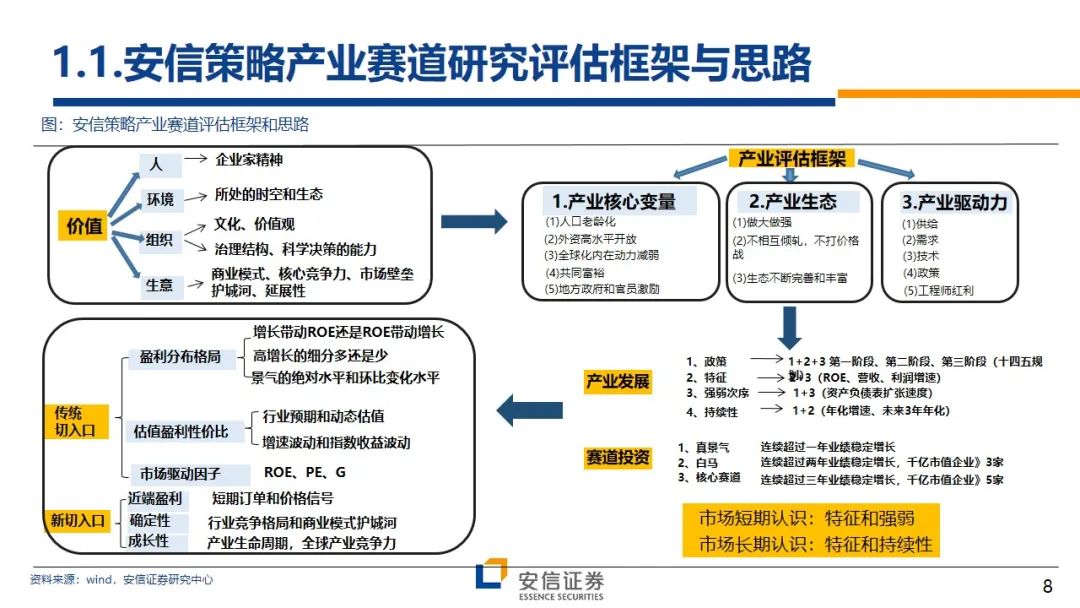

对于产业赛道的投资逻辑层面,我们认为:

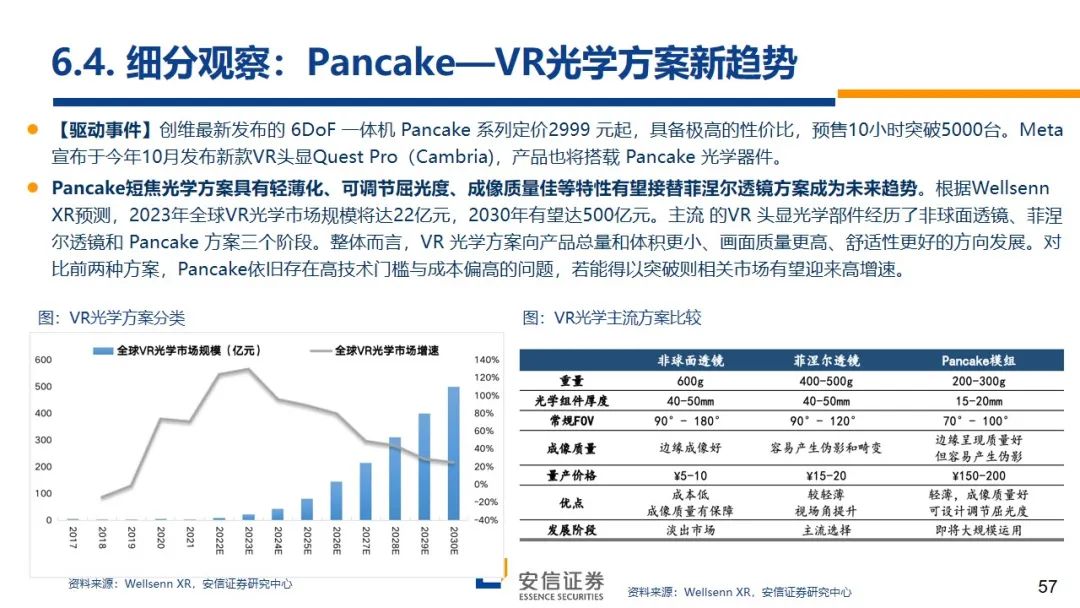

第一梯队:产业赛道逻辑依然是首位,渗透率、转型和新兴产业主题投资是三大抓手(汽车零部件(与新能源车相关)、储能、数智化(VR、机器视觉、工控自动化、机器人)与新材料(尤其是传统化工品转型新材料));

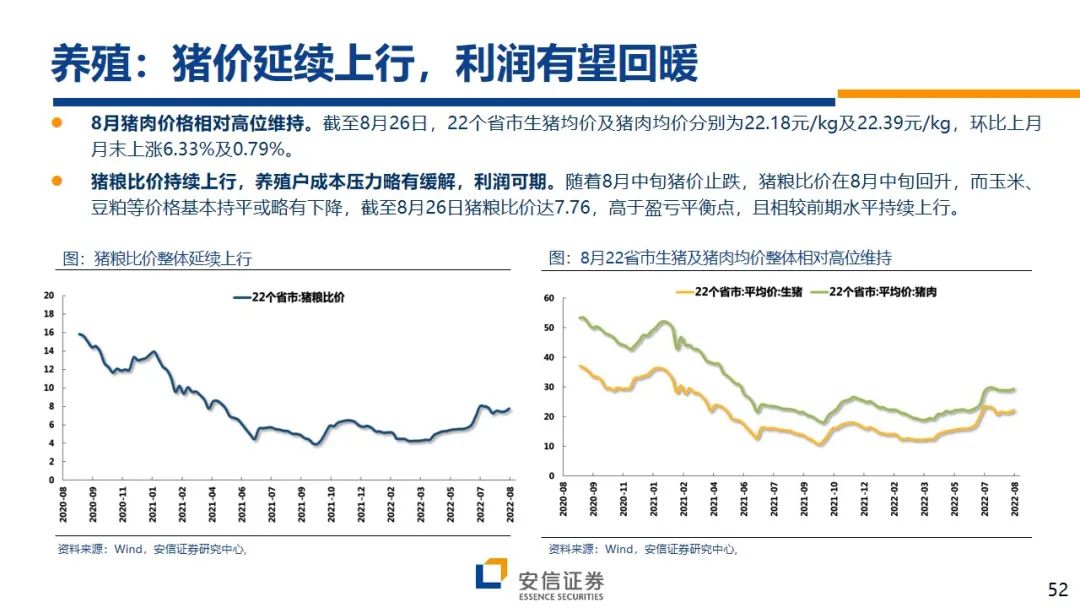

第二梯队是供给侧出清(养殖、快递、调味品、航空、酒店);

第三梯队是疫后需求修复+成本冲击减弱等带来业绩弹性较大的部门(眼科、农化、啤酒、快递、电机、风电、小家电)。

【1.2市场交流和反馈】基于近期我们的观察,综合市场交流反馈来看,对产业赛道方面有以下三大重点问题:

第一问题:对于消费和传统制造业板块的基本面忧虑在加深。事实上,在结构性失衡下,普遍的生产过剩和局部的价格矛盾将使得当前A股的商业循环遇到较大的困境,对于消费和传统制造业领域所谓降本增效只是临时应对措施,绝非长久之计。

第二问题是:对于医药板块的战略配置条件。在于三个方面:政策面看如何处理疫情和医保之间的相关性;交易和产业层面看美股医药和港股医药的走势;资金层面看医药ETF和主动型基金的发行。三者中两者边际改善,或者三者中有一个明确持续改善,则医药战略配置机遇来临;

第三个问题是:数智化产业趋势(数字经济)何时启动的讨论。在财政收支情况转好,制造业群体恢复资本开支之后,我们相信数智化产业趋势开启。

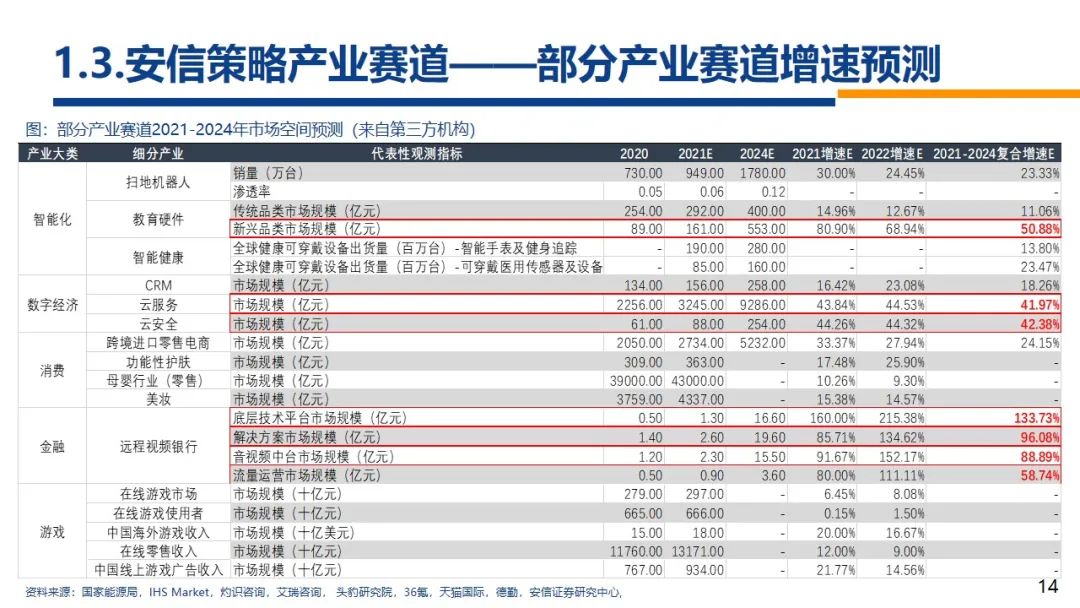

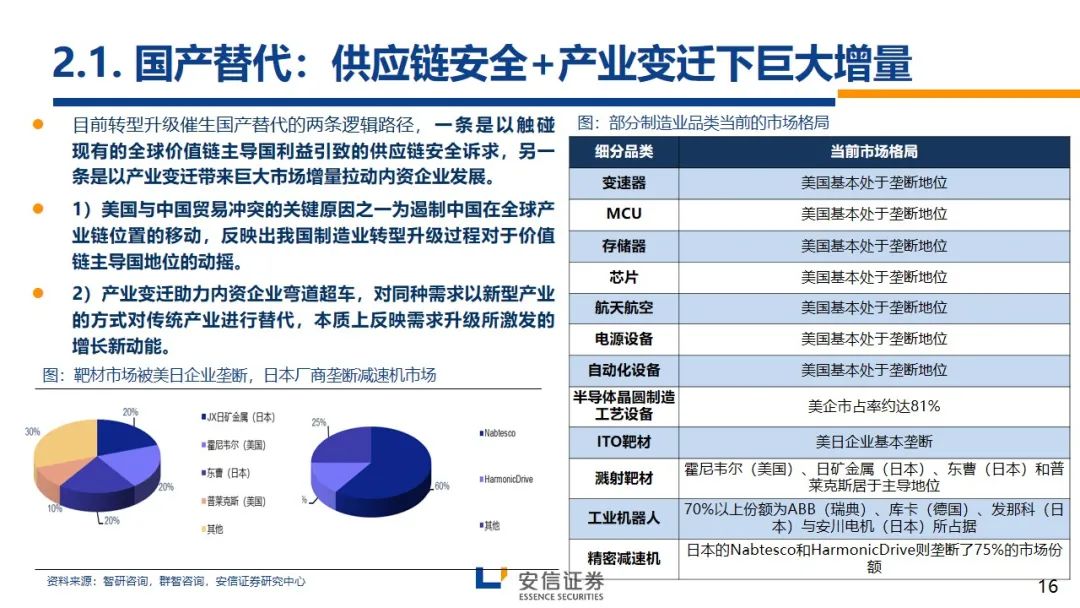

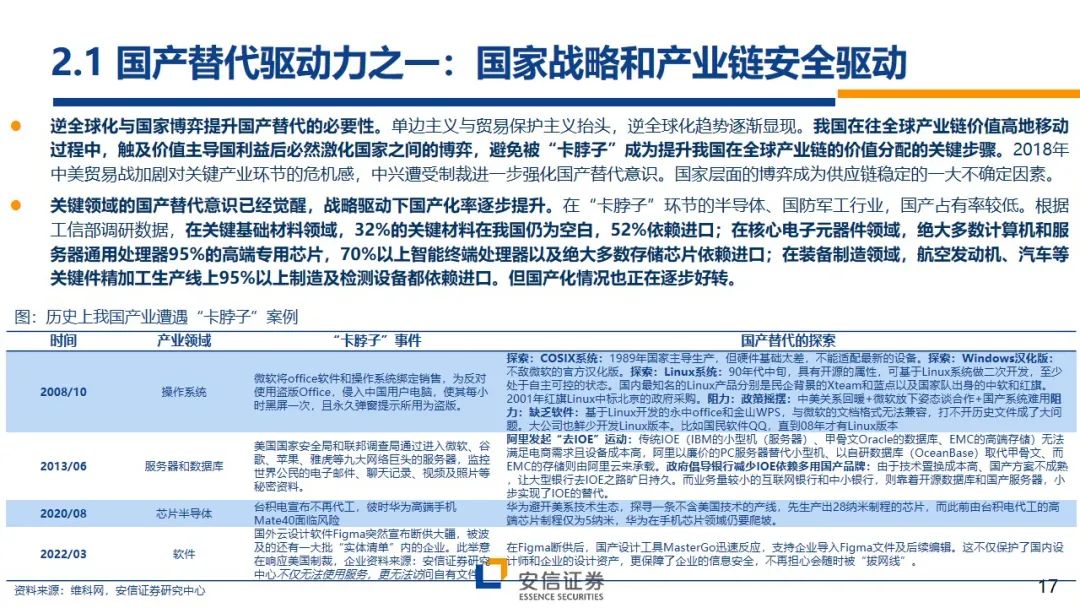

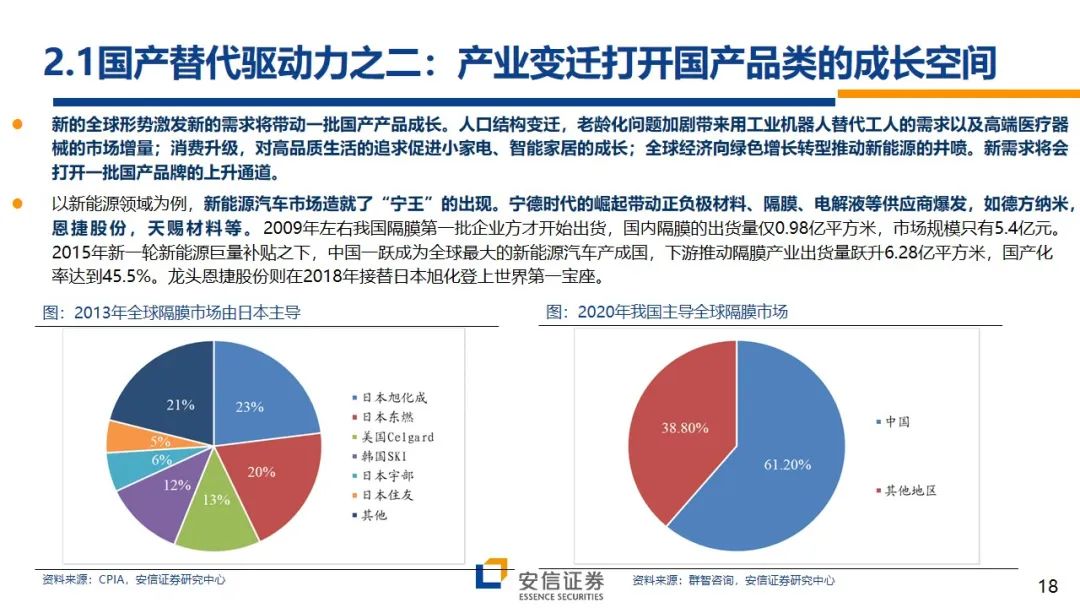

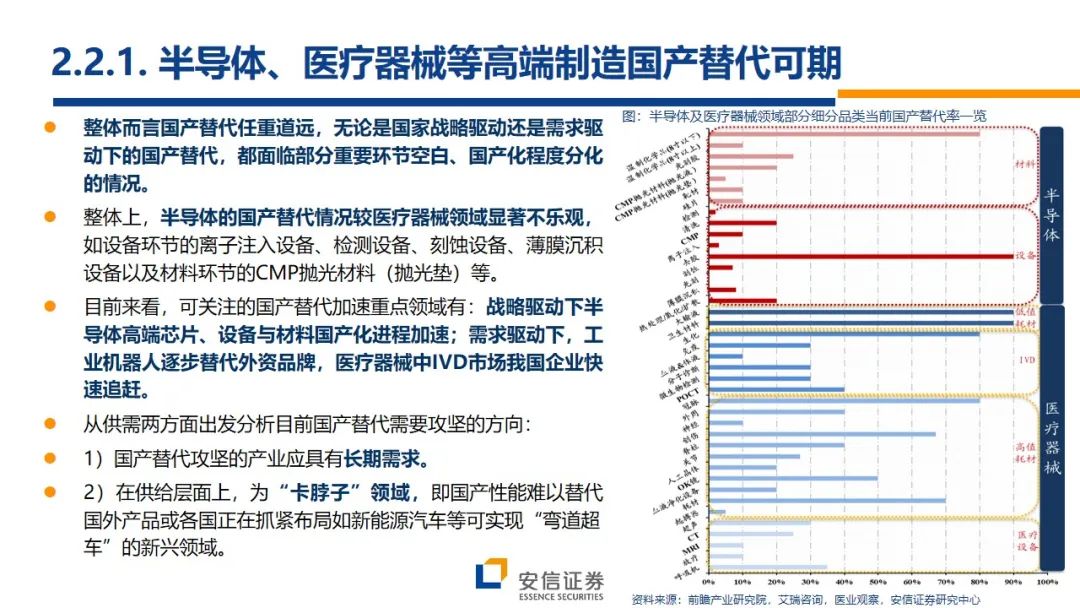

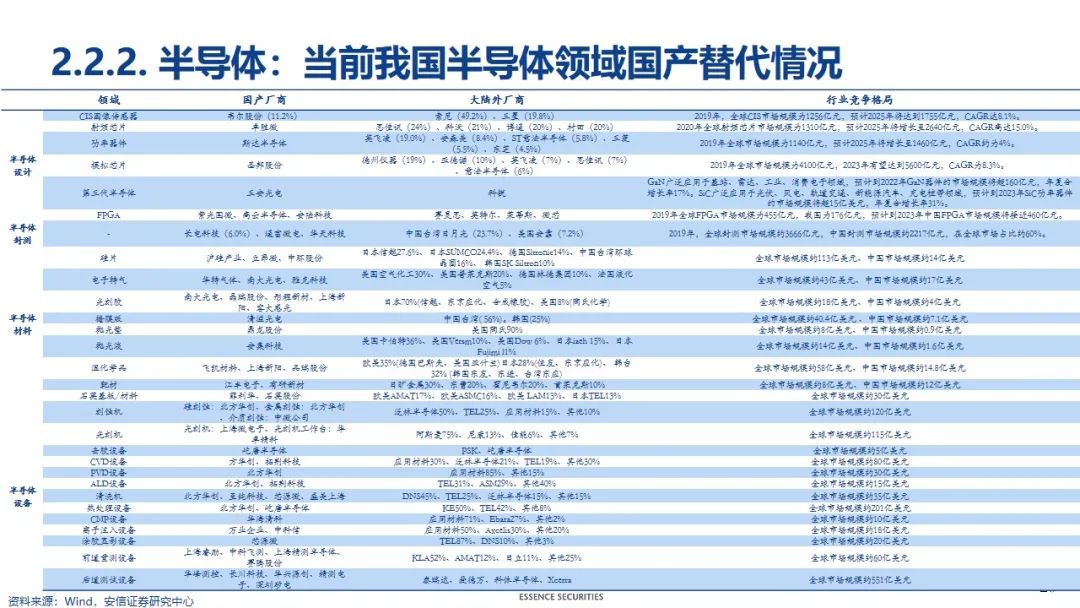

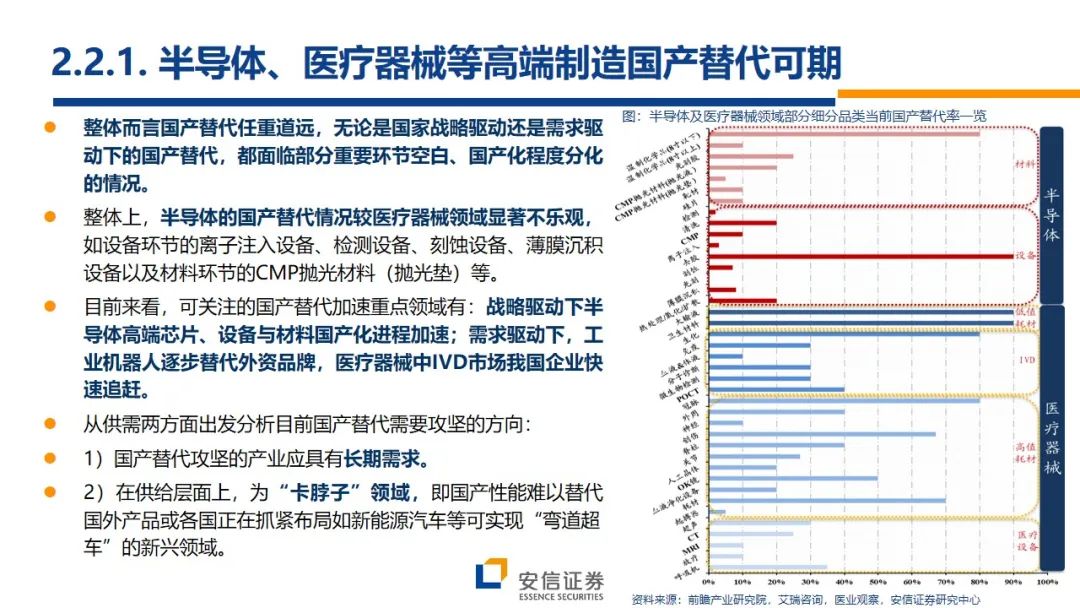

第四个问题是:国产替代和安全的关注度上升。国产替代存在两方面驱动力,分别为国家战略与产业链安全驱动以及产业变迁打开国产品类的成长空间。相关投资机会主要集中在半导体产业、医疗器械、信创产业以及新能源重要部件。

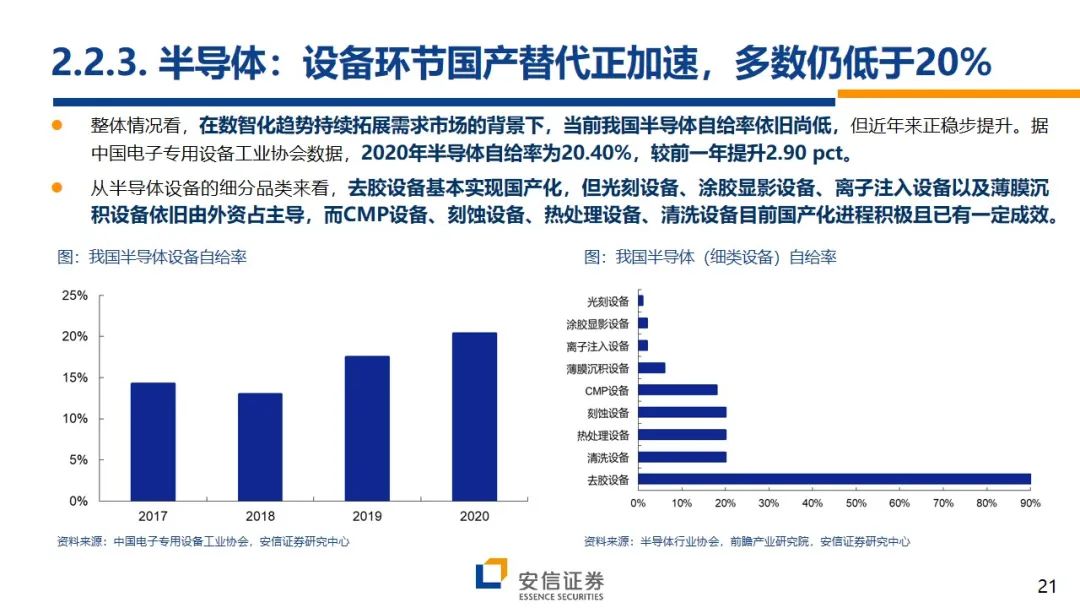

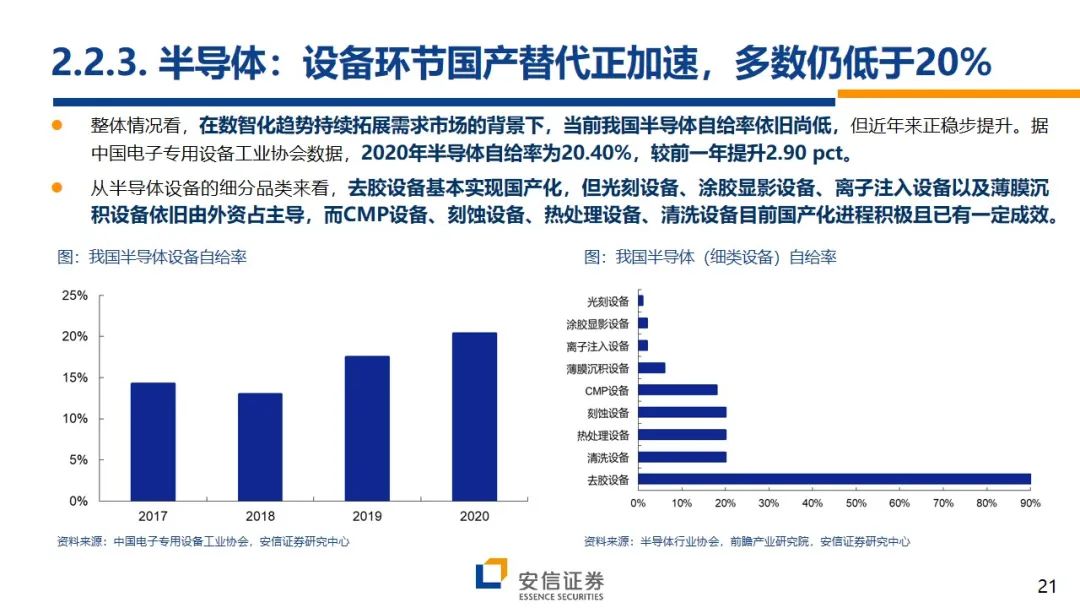

1、半导体产业主要关注设备环节,如CMP设备(18%)、刻蚀设备(20%)、热处理设备(20%)、清洗设备(20%)等;

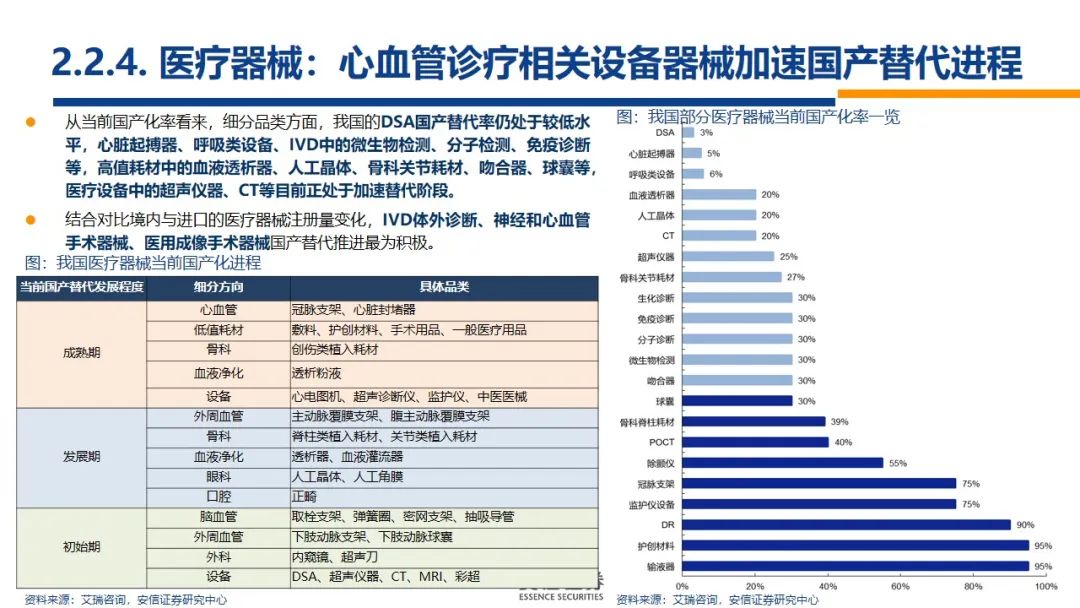

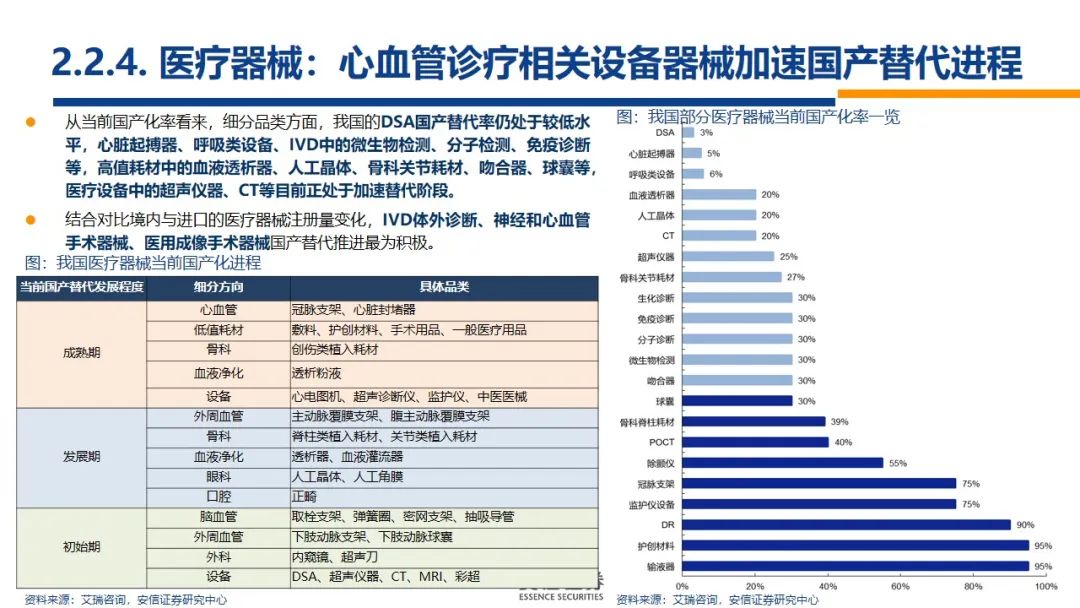

2、医疗器械产业主要关注IVD体外诊断(约35%)、神经和心血管手术器械(心脏起搏器5%)、医用成像手术器械(DSA3%)等;

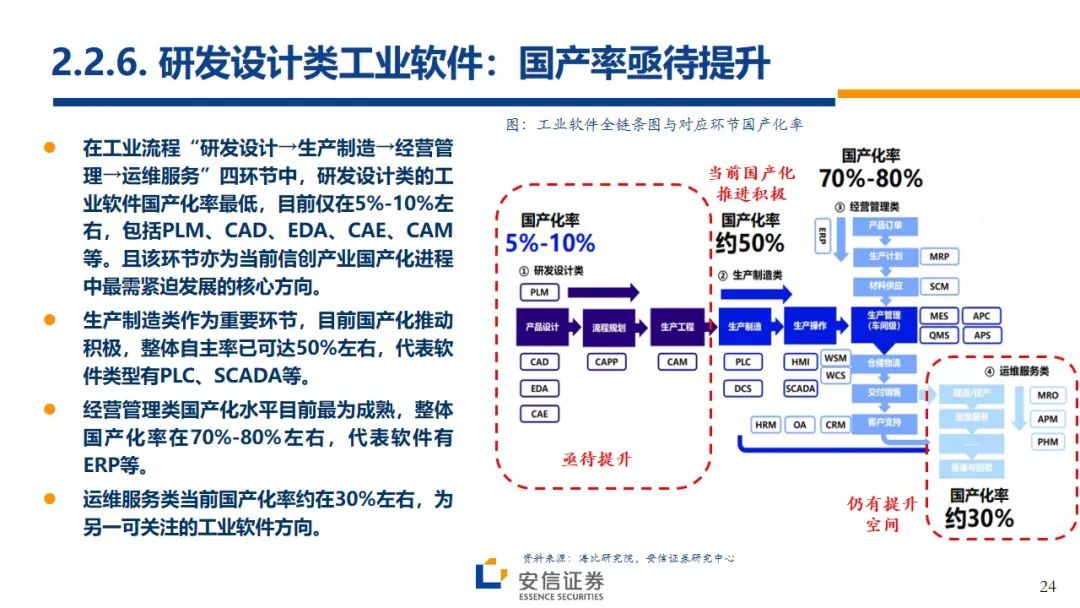

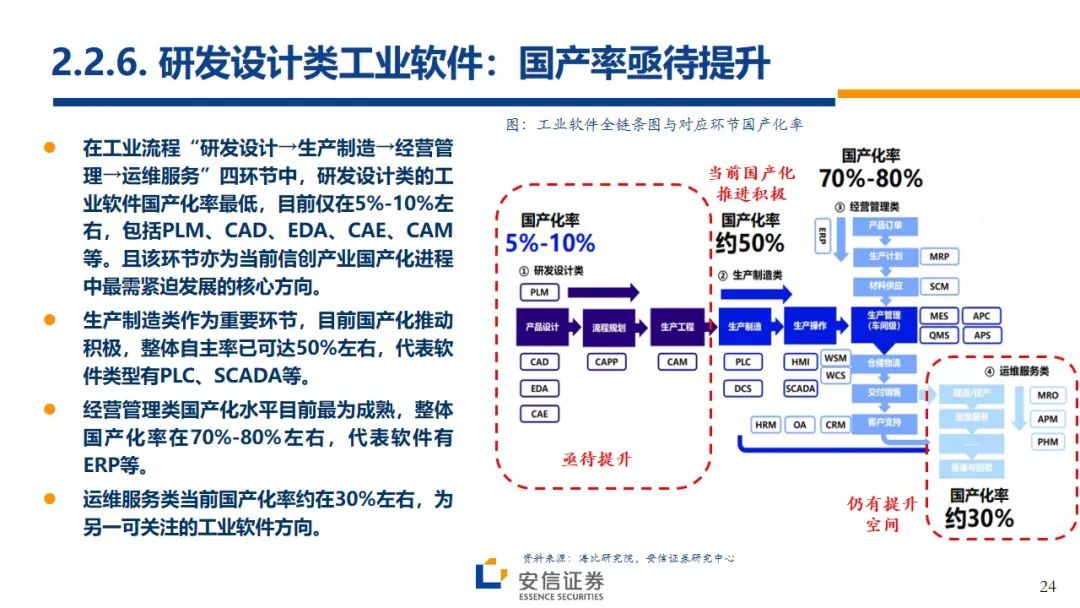

3、信创关注研发设计类工业软件(国产化率5%-10%)。

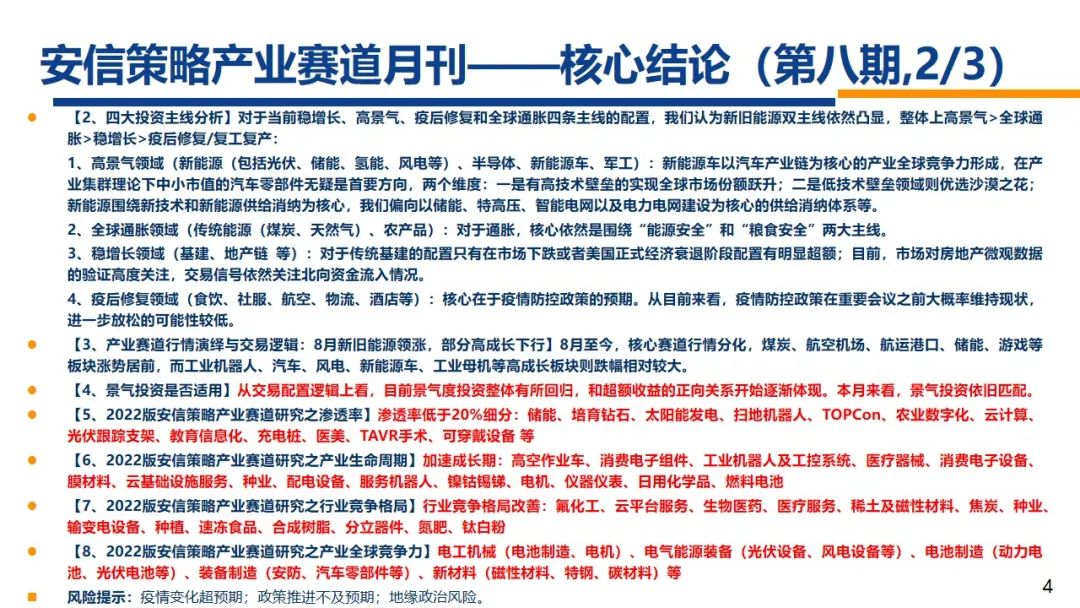

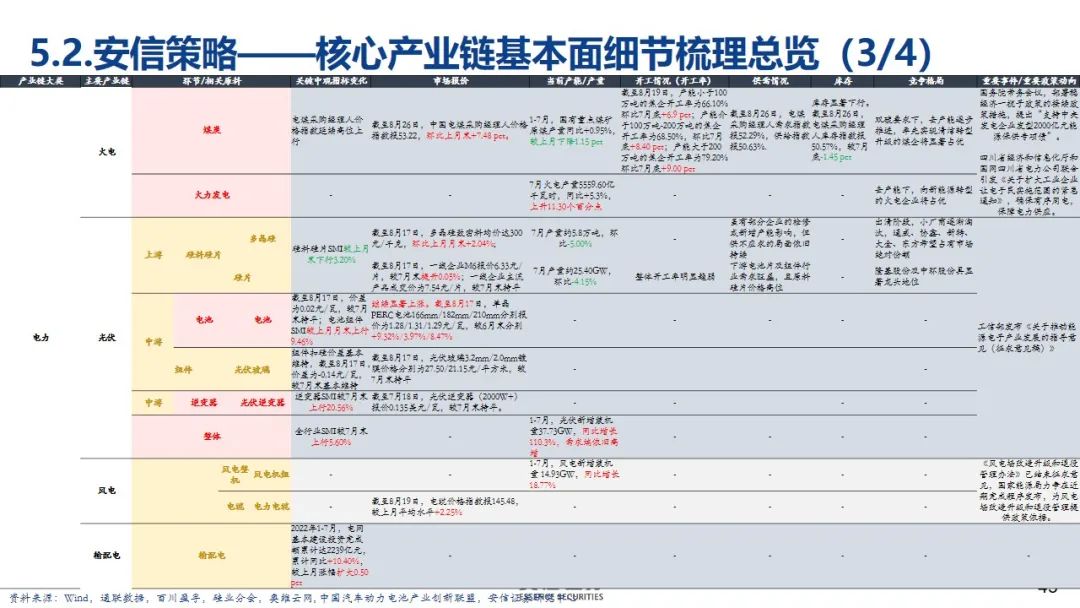

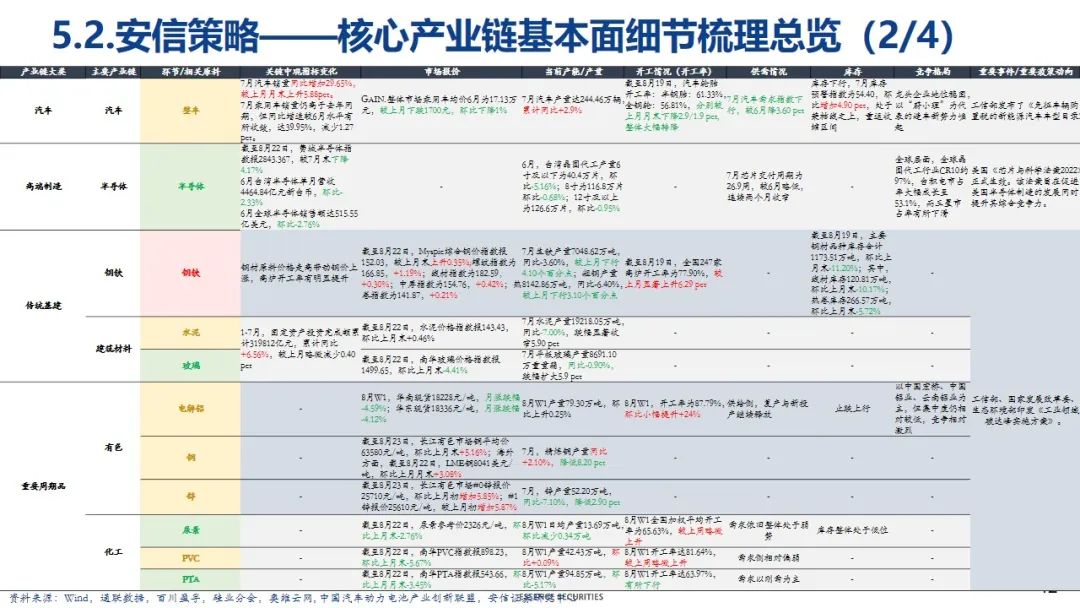

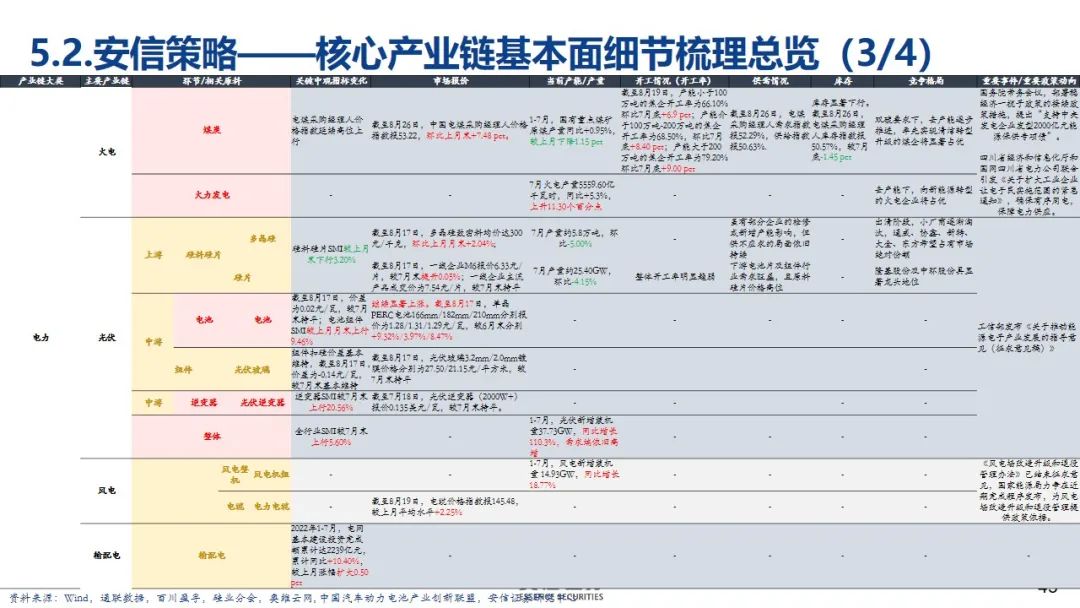

【2、四大投资主线分析】对于当前稳增长、高景气、疫后修复和全球通胀四条主线的配置,我们认为新旧能源双主线依然凸显,整体上高景气>全球通胀>稳增长>疫后修复/复工复产:

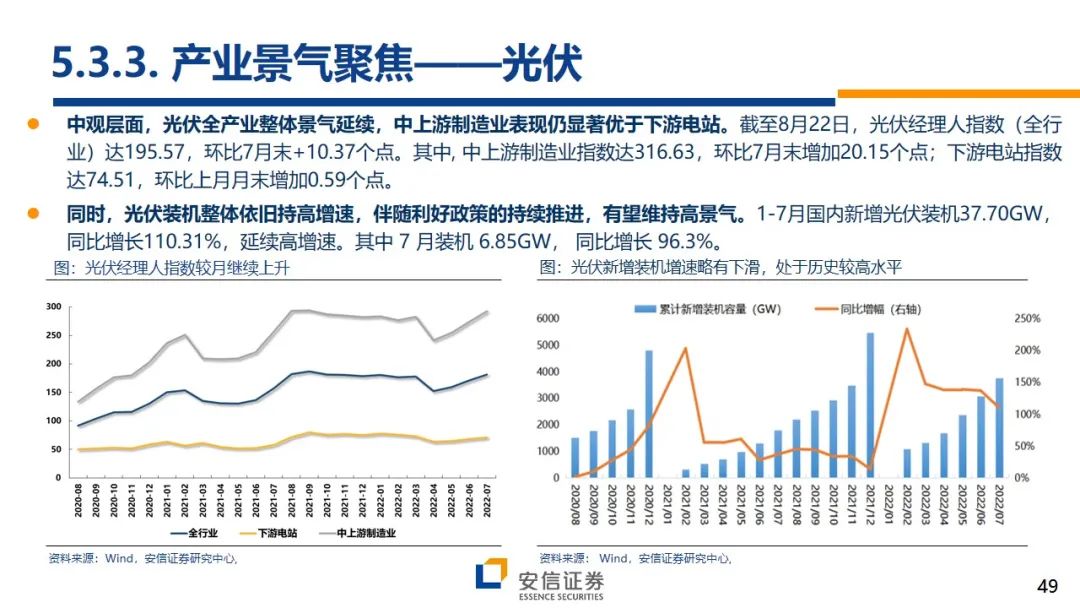

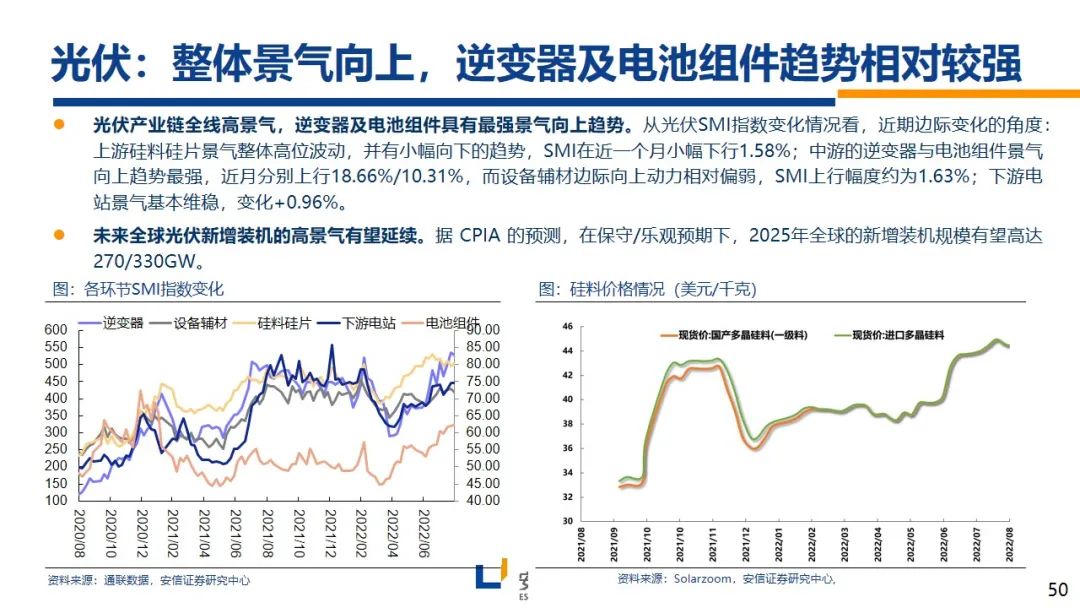

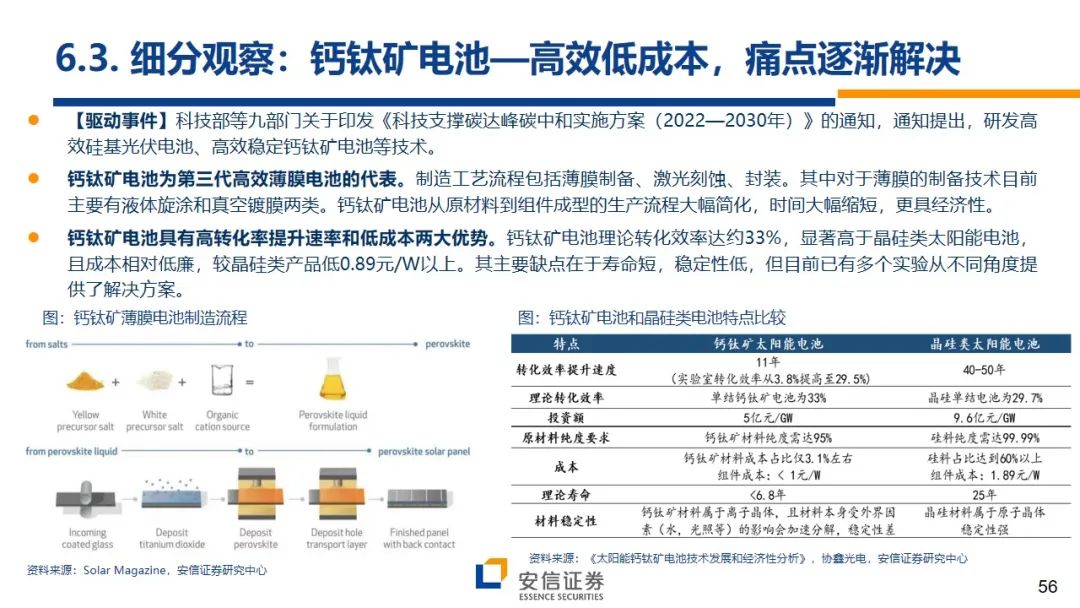

1、高景气领域(新能源(包括光伏、储能、氢能、风电等)、半导体、新能源车、军工):新能源车以汽车产业链为核心的产业全球竞争力形成,在产业集群理论下中小市值的汽车零部件无疑是首要方向,两个维度:一是有高技术壁垒的实现全球市场份额跃升;二是低技术壁垒领域则优选沙漠之花;新能源围绕新技术和新能源供给消纳为核心,我们偏向以储能、特高压、智能电网以及电力电网建设为核心的供给消纳体系等。

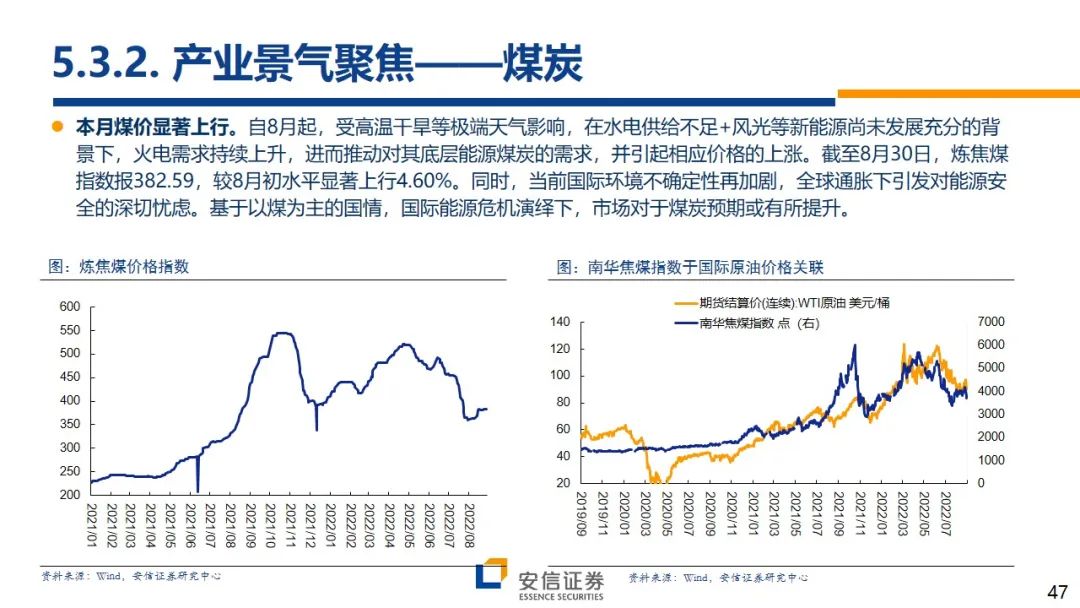

2、全球通胀领域(传统能源(煤炭、天然气)、农产品):对于通胀,核心依然是围绕“能源安全”和“粮食安全”两大主线。

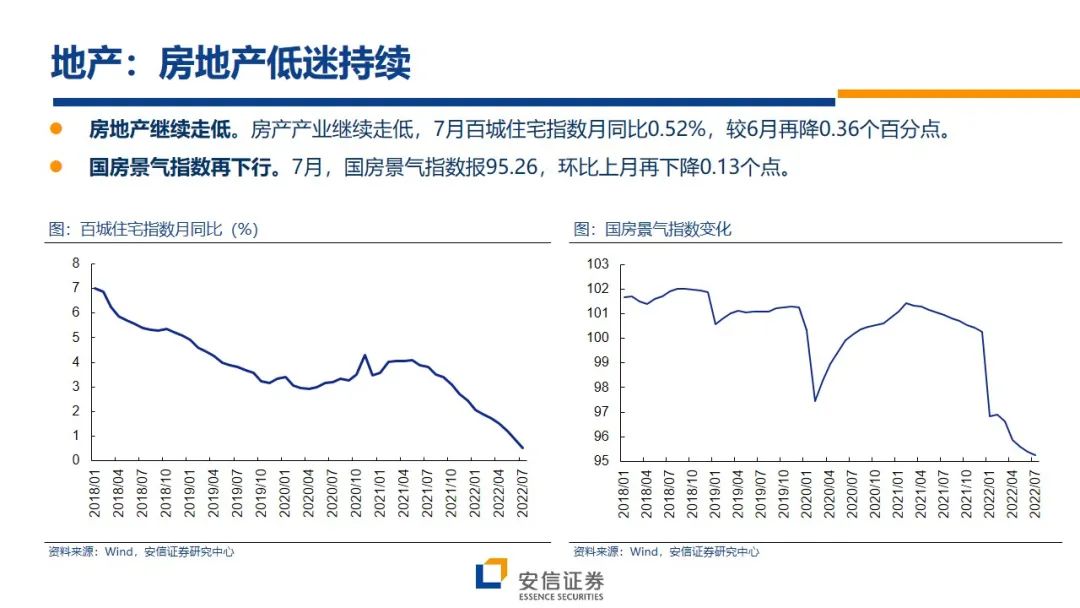

3、稳增长领域(基建、地产链 等):对于传统基建的配置只有在市场下跌或者美国正式经济衰退阶段配置有明显超额;目前,市场对房地产微观数据的验证高度关注,交易信号依然关注北向资金流入情况。

4、疫后修复领域(食饮、社服、航空、物流、酒店等):核心在于疫情防控政策的预期。从目前来看,疫情防控政策在重要会议之前大概率维持现状,进一步放松的可能性较低。

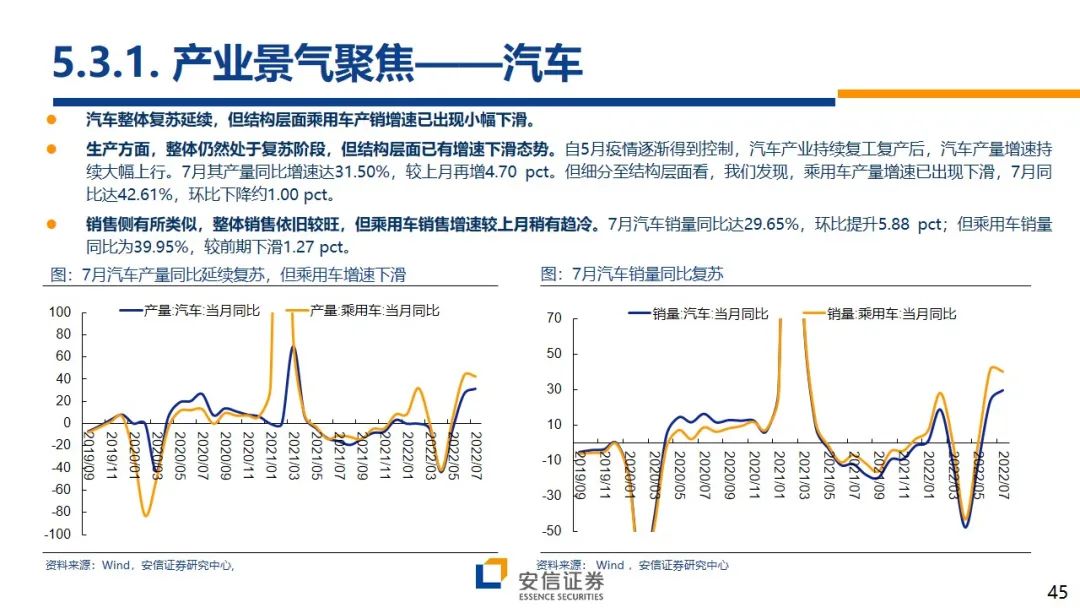

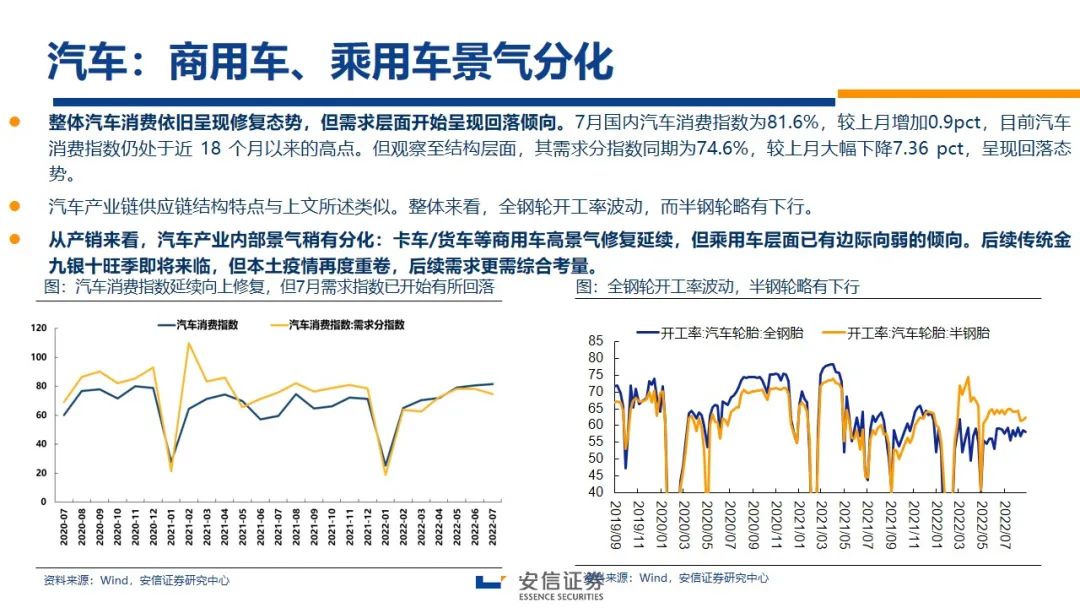

【3、产业赛道行情演绎与交易逻辑:8月新旧能源领涨,部分高成长下行】8月至今,核心赛道行情分化,煤炭、航空机场、航运港口、储能、游戏等板块涨势居前,而工业机器人、汽车、风电、新能源车、工业母机等高成长板块则跌幅相对较大。

【4、景气投资是否适用】从交易配置逻辑上看,目前景气度投资整体有所回归,和超额收益的正向关系开始逐渐体现。本月来看,景气投资依旧匹配。

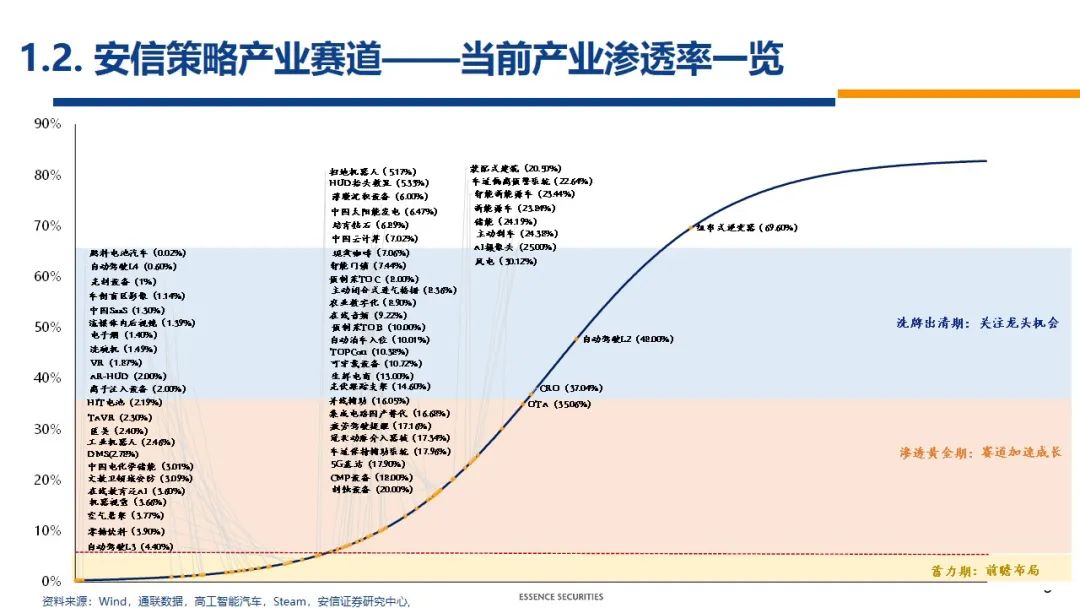

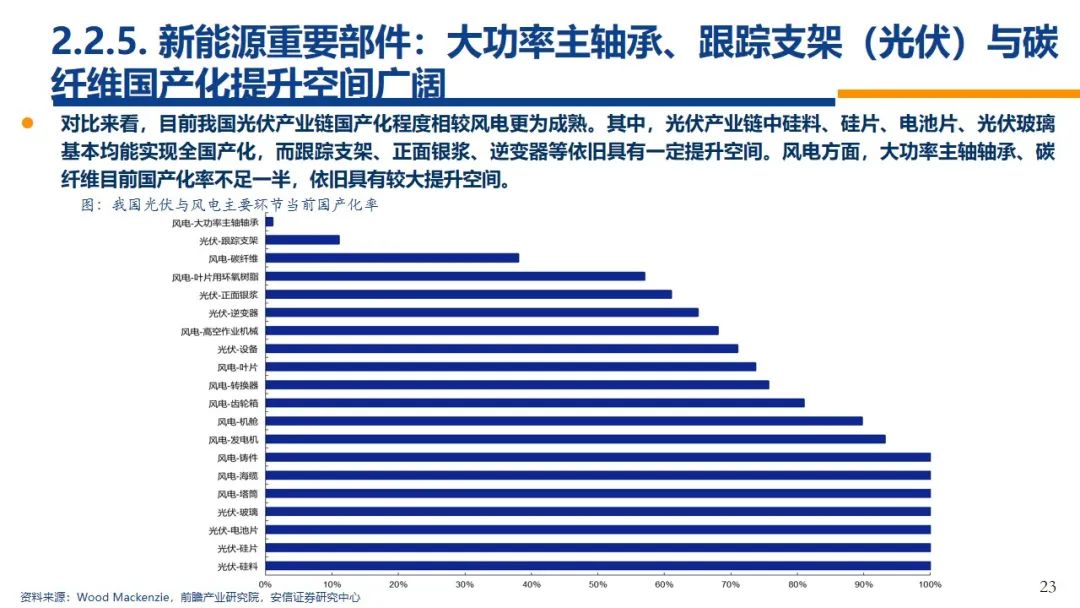

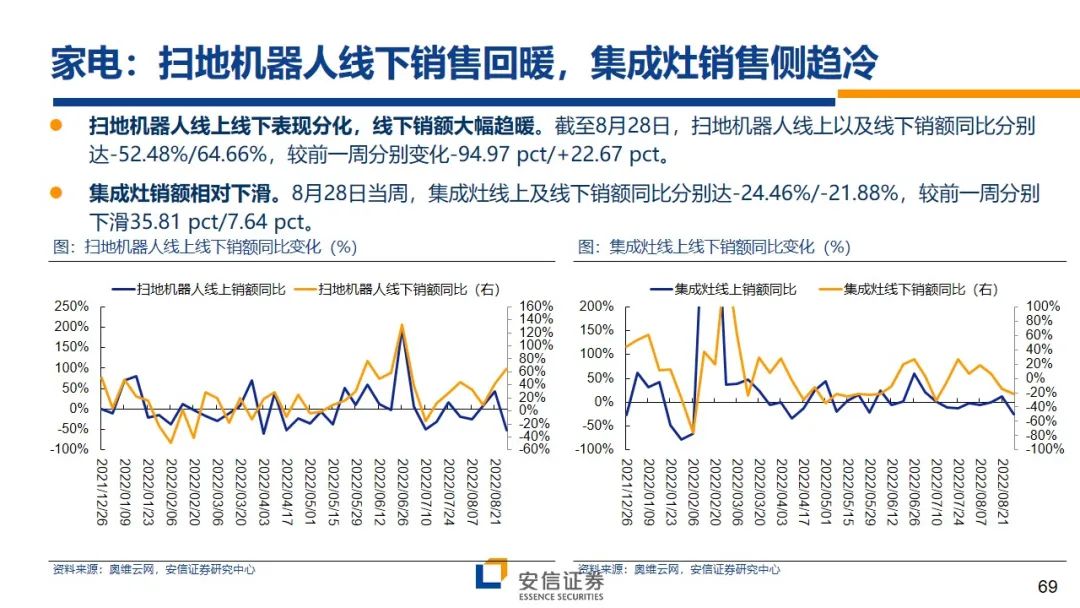

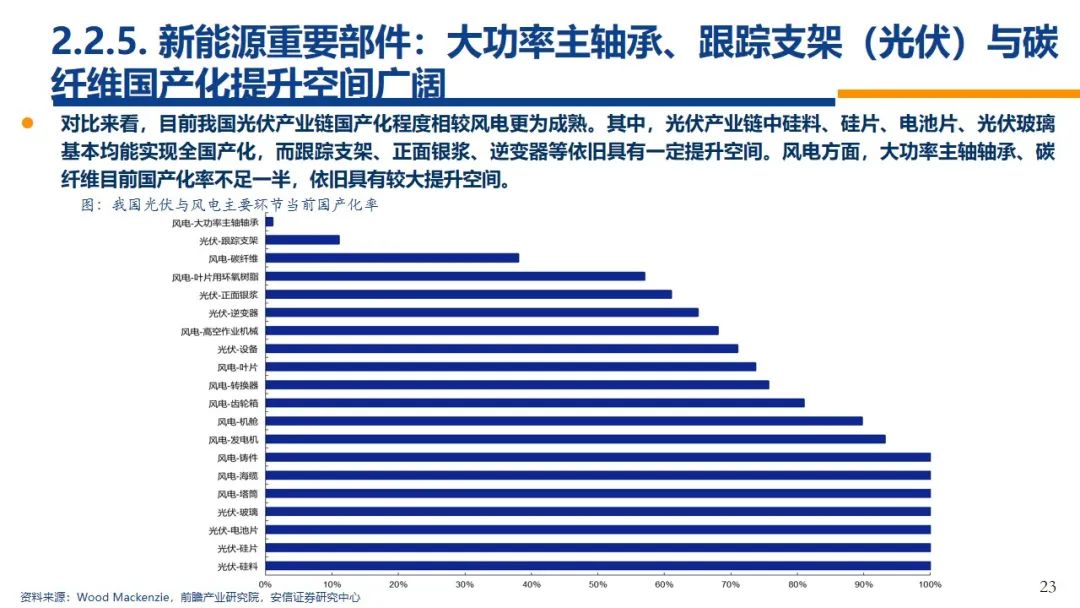

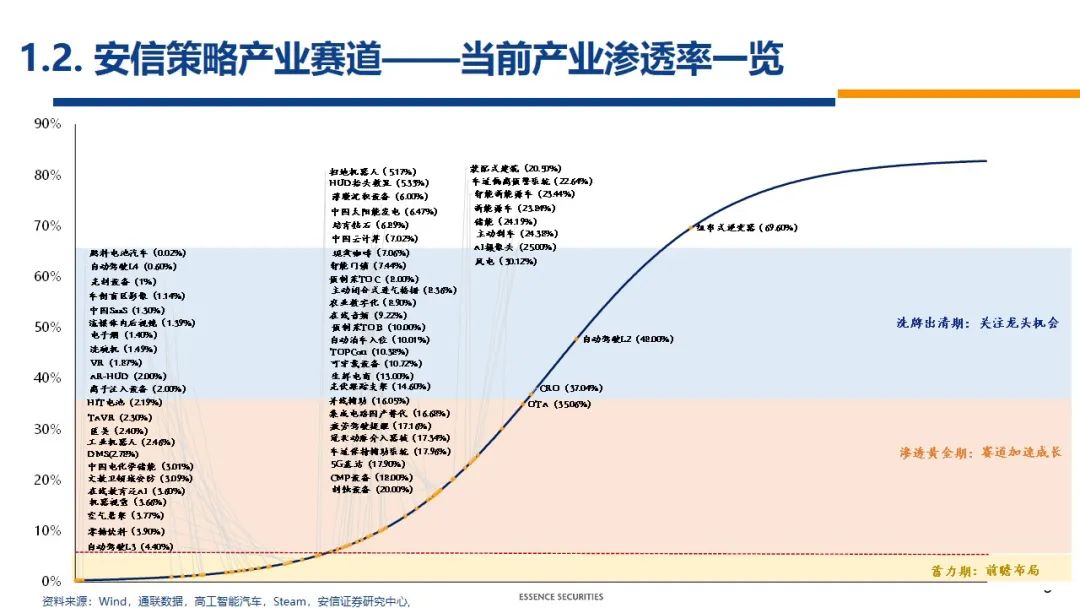

【5、2022版安信策略产业赛道研究之渗透率】渗透率低于20%细分:储能、培育钻石、太阳能发电、扫地机器人、TOPCon、农业数字化、云计算、光伏跟踪支架、教育信息化、充电桩、医美、TAVR手术、可穿戴设备 等

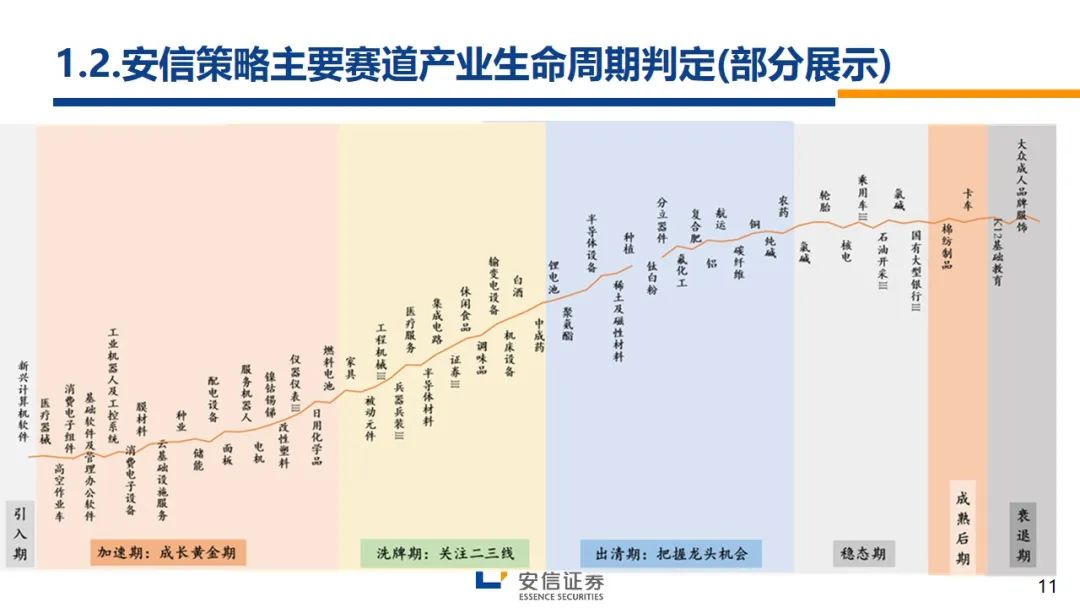

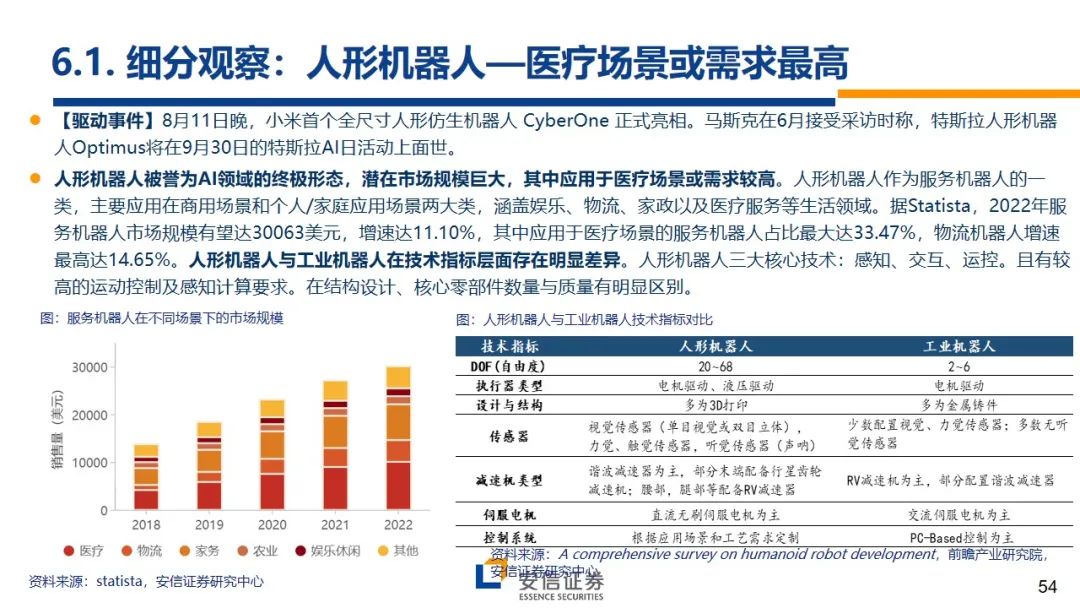

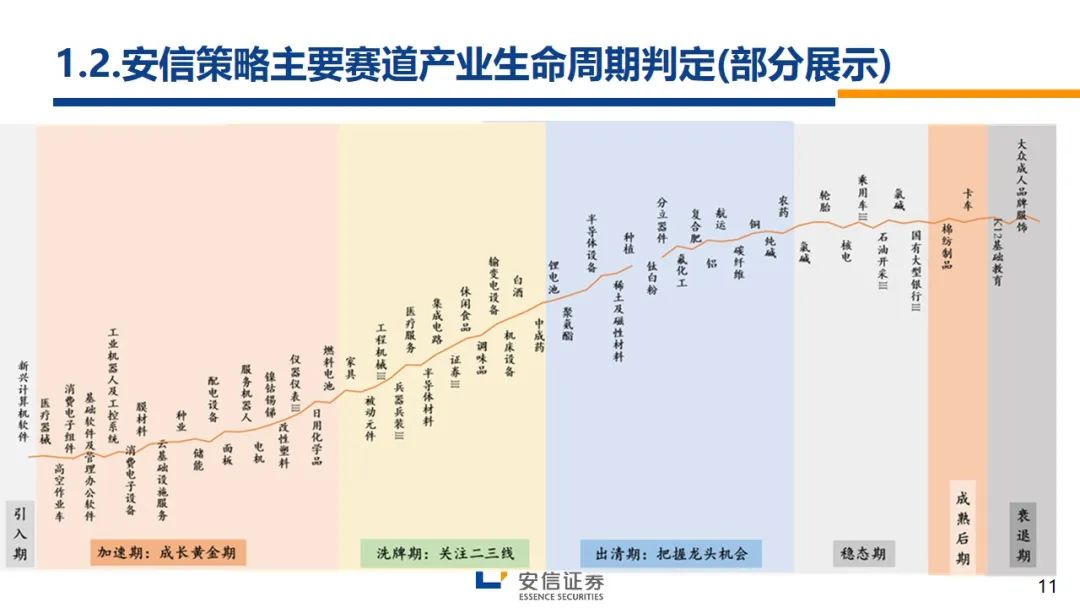

【6、2022版安信策略产业赛道研究之产业生命周期】加速成长期:高空作业车、消费电子组件、工业机器人及工控系统、医疗器械、消费电子设备、膜材料、云基础设施服务、种业、配电设备、服务机器人、镍钴锡锑、电机、仪器仪表、日用化学品、燃料电池

【7、2022版安信策略产业赛道研究之行业竞争格局】行业竞争格局改善:氟化工、云平台服务、生物医药、医疗服务、稀土及磁性材料、焦炭、种业、输变电设备、种植、速冻食品、合成树脂、分立器件、氮肥、钛白粉

【8、2022版安信策略产业赛道研究之产业全球竞争力】电工机械(电池制造、电机)、电气能源装备(光伏设备、风电设备等)、电池制造(动力电池、光伏电池等)、装备制造(安防、汽车零部件等)、新材料(磁性材料、特钢、碳材料)等

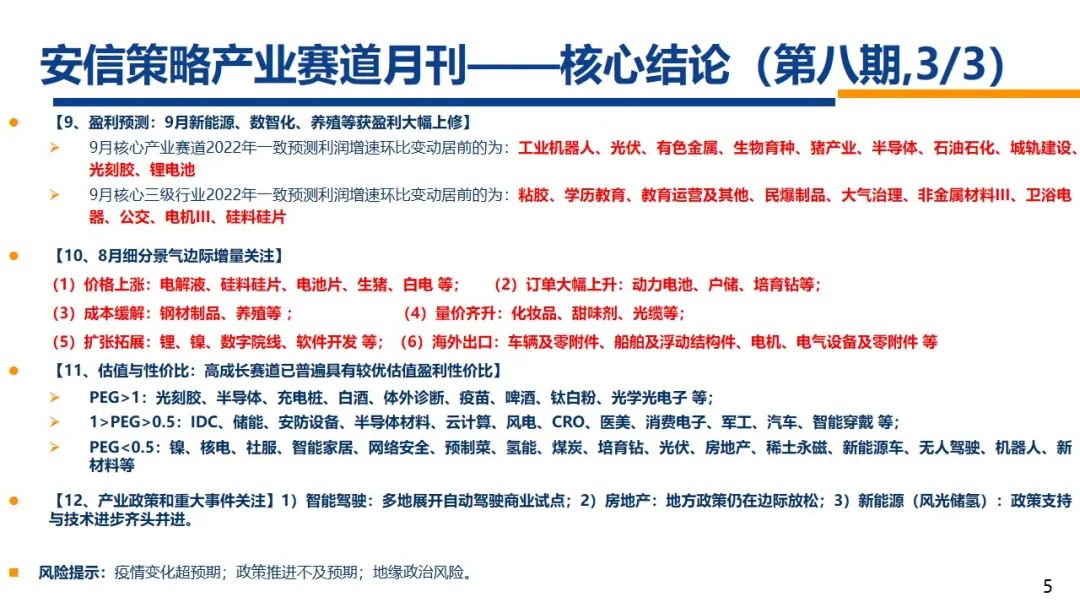

【9、盈利预测:9月新能源、数智化、养殖等获盈利大幅上修】

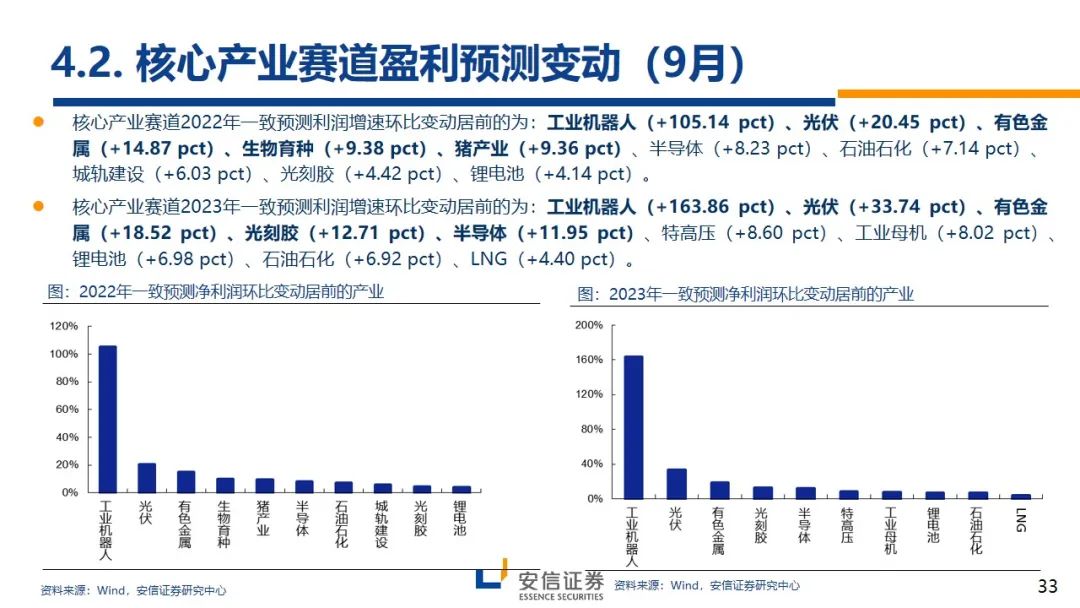

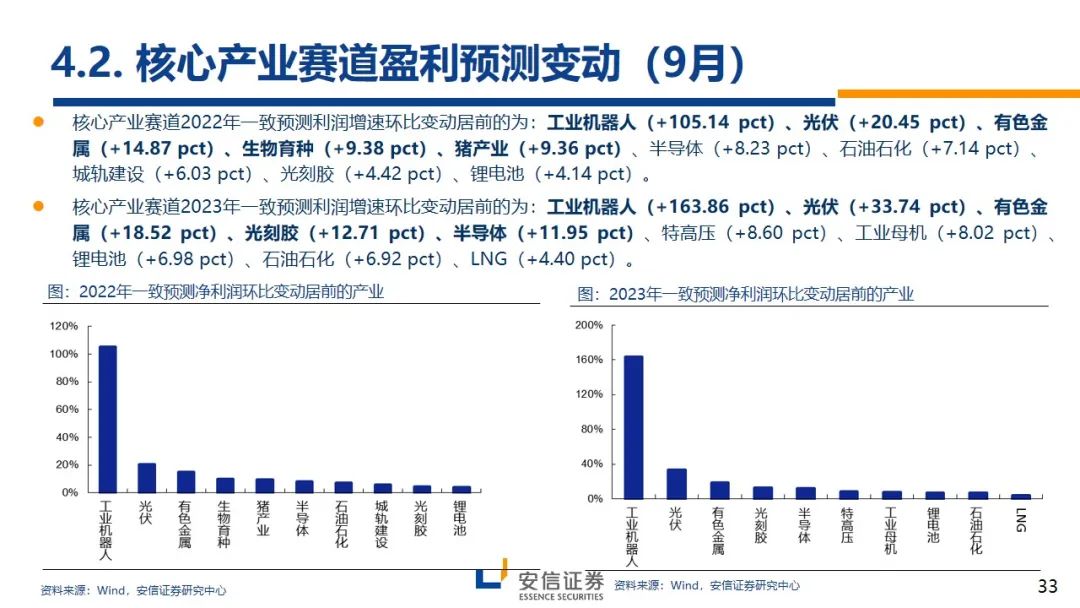

9月核心产业赛道2022年一致预测利润增速环比变动居前的为:工业机器人、光伏、有色金属、生物育种、猪产业、半导体、石油石化、城轨建设、光刻胶、锂电池

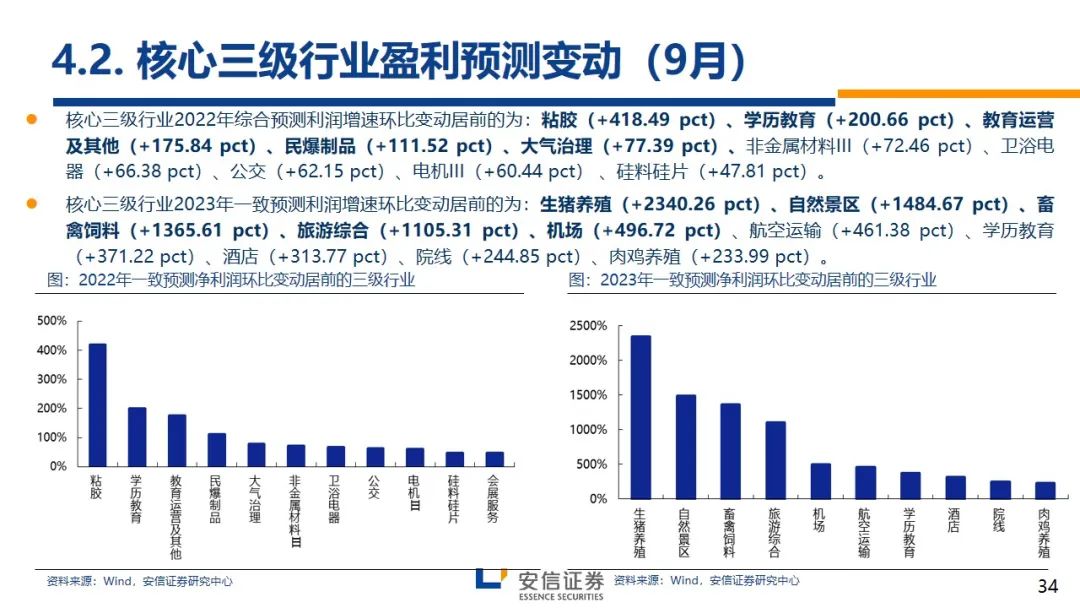

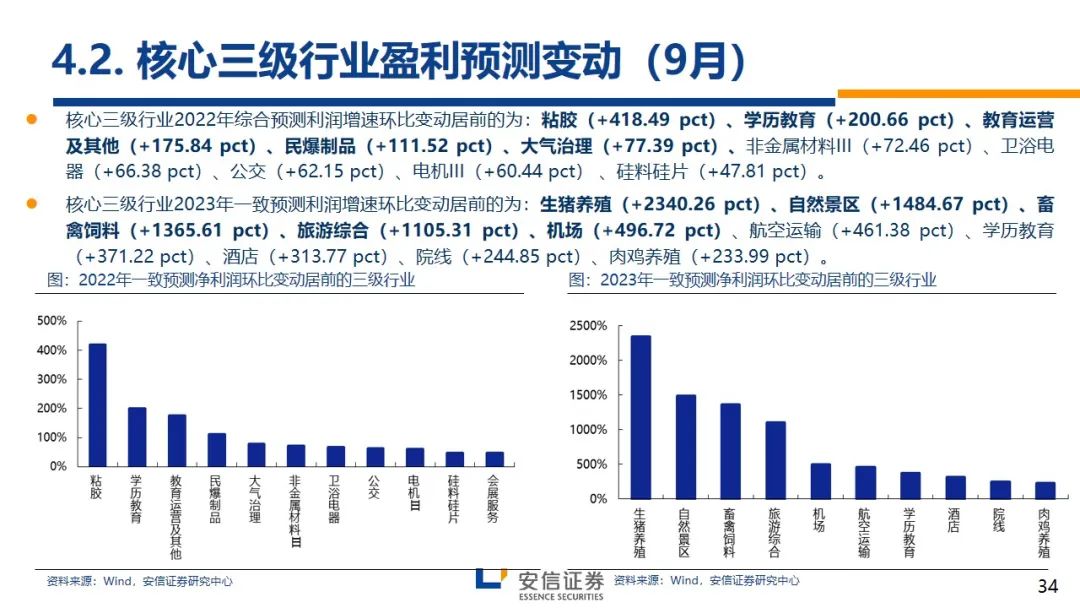

9月核心三级行业2022年一致预测利润增速环比变动居前的为:粘胶、学历教育、教育运营及其他、民爆制品、大气治理、非金属材料III、卫浴电器、公交、电机III、硅料硅片

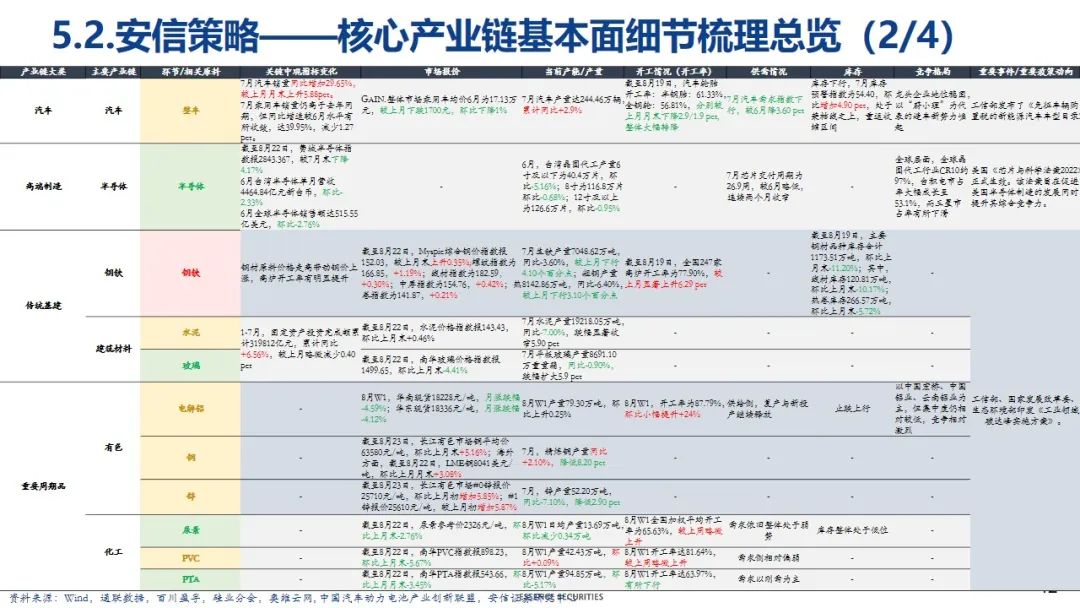

【10、8月细分景气边际增量关注】

(1)价格上涨:电解液、硅料硅片、电池片、生猪、白电 等;

(2)订单大幅上升:动力电池、户储、培育钻等;

(3)成本缓解:钢材制品、养殖等 ;

(4)量价齐升:化妆品、甜味剂、光缆等;

(5)扩张拓展:锂、镍、数字院线、软件开发 等;

(6)海外出口:车辆及零附件、船舶及浮动结构件、电机、电气设备及零附件 等

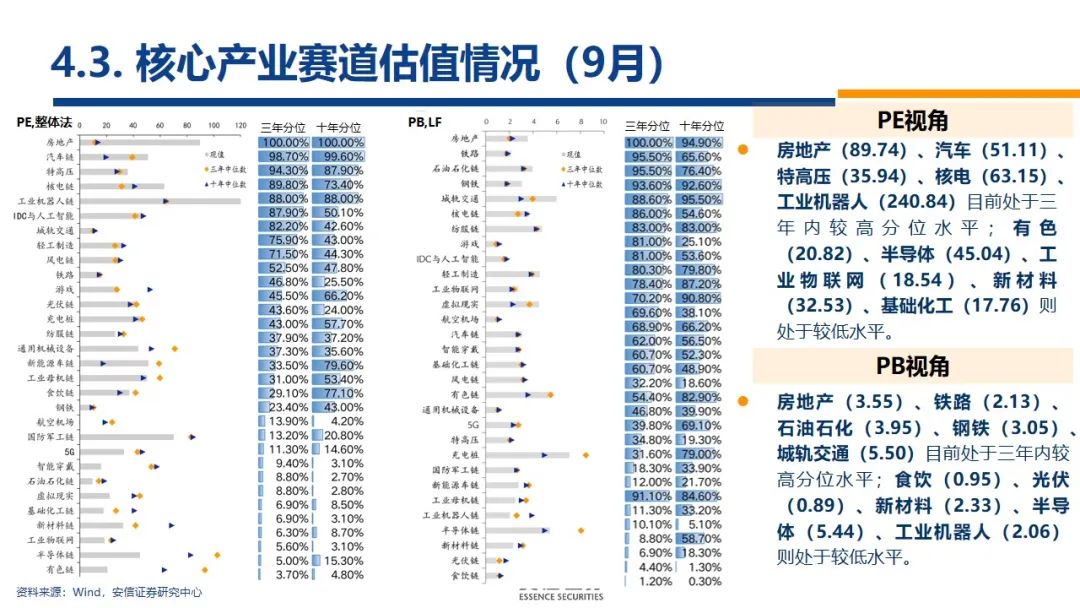

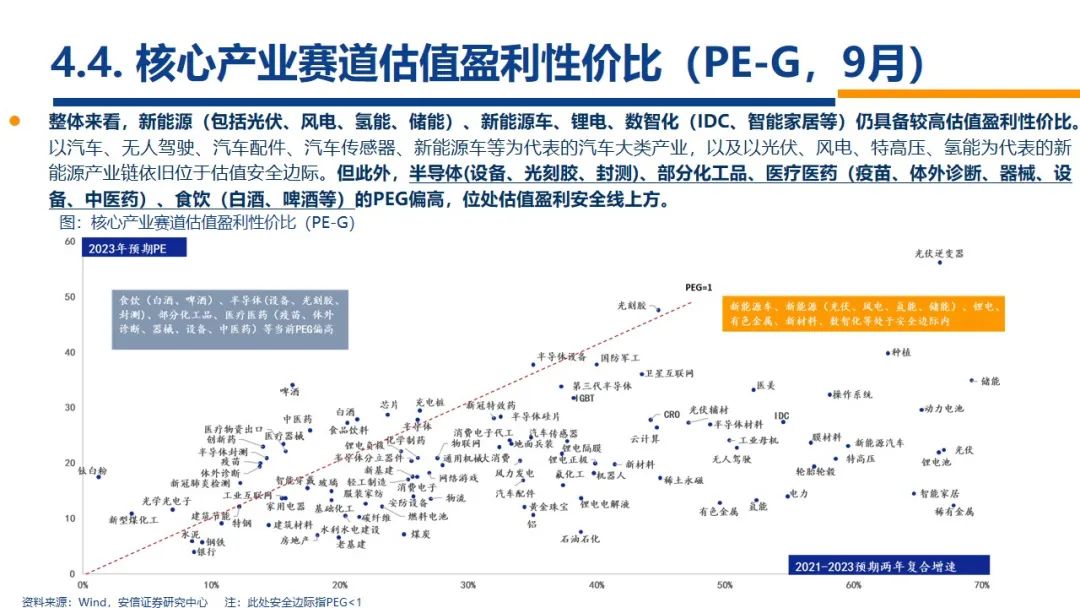

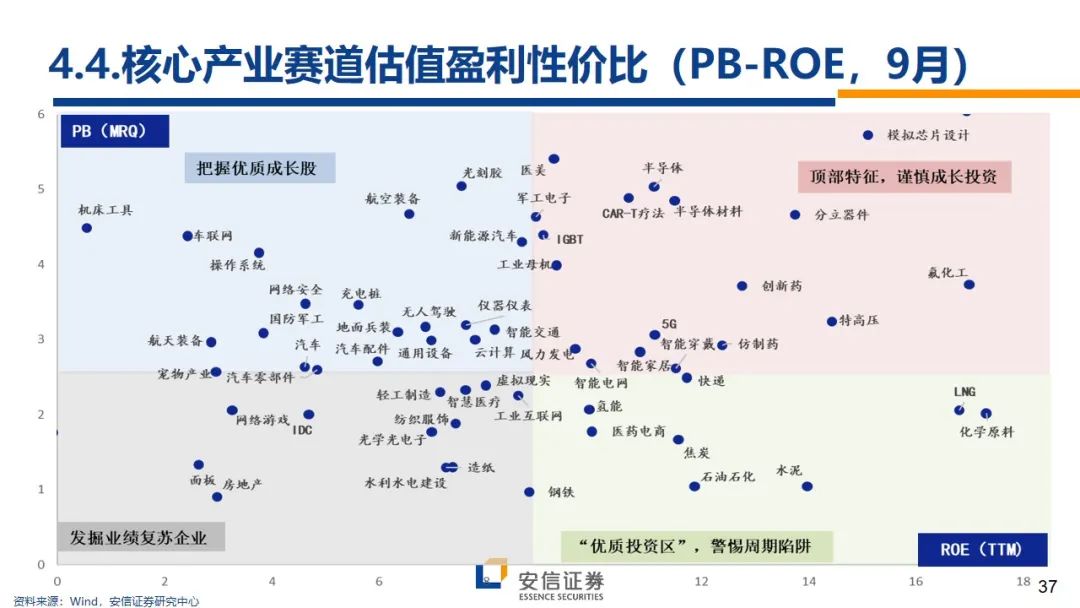

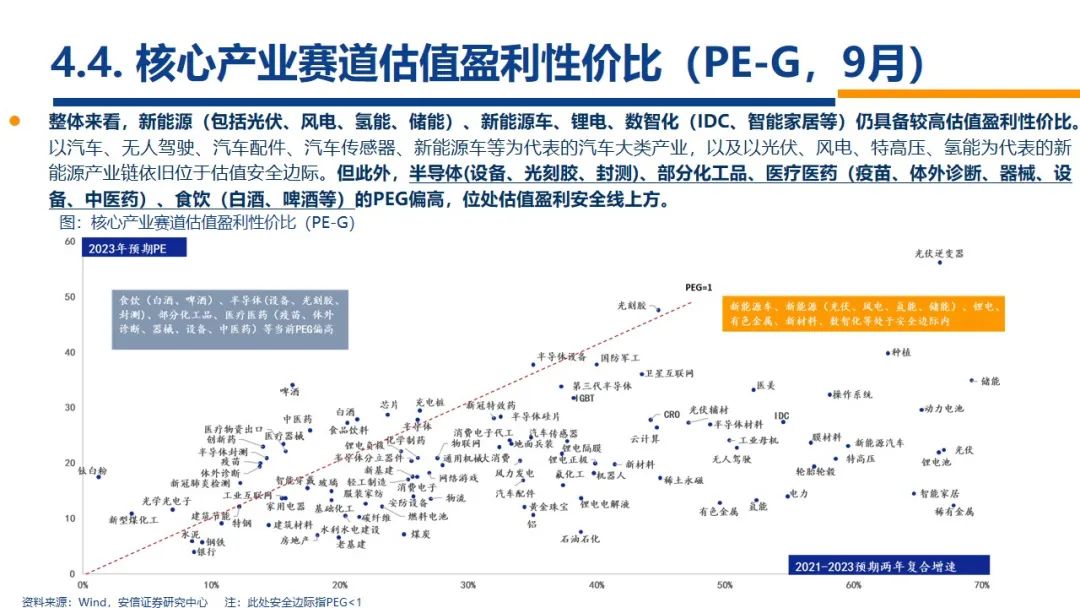

【11、估值与性价比:高成长赛道已普遍具有较优估值盈利性价比】

PEG>1:光刻胶、半导体、充电桩、白酒、体外诊断、疫苗、啤酒、钛白粉、光学光电子 等;

1>PEG>0.5:IDC、储能、安防设备、半导体材料、云计算、风电、CRO、医美、消费电子、军工、汽车、智能穿戴 等;

PEG<0.5:镍、核电、社服、智能家居、网络安全、预制菜、氢能、煤炭、培育钻、光伏、房地产、稀土永磁、新能源车、无人驾驶、机器人、新材料等

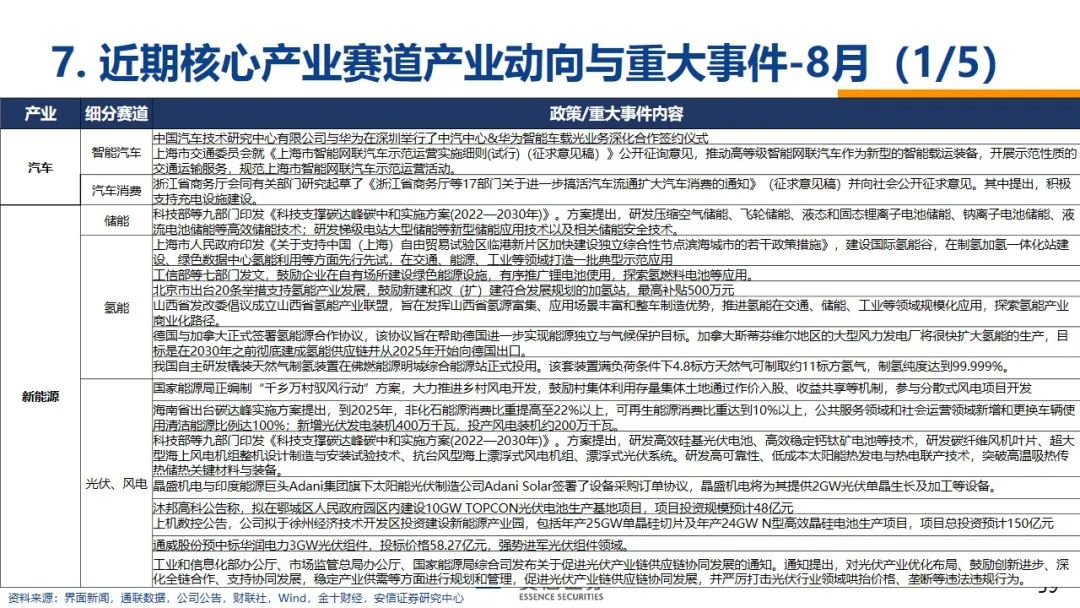

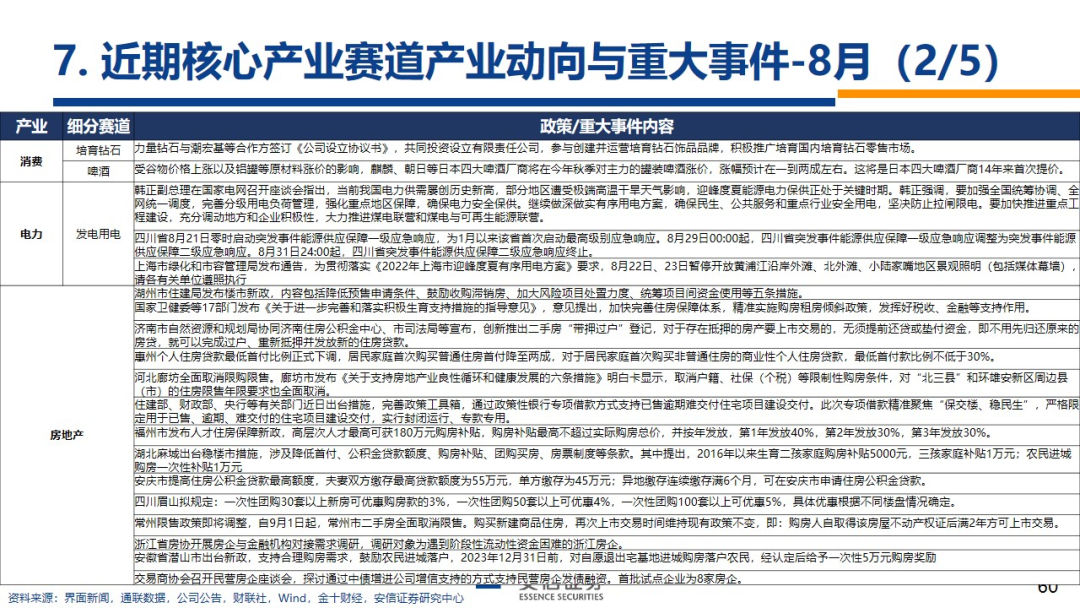

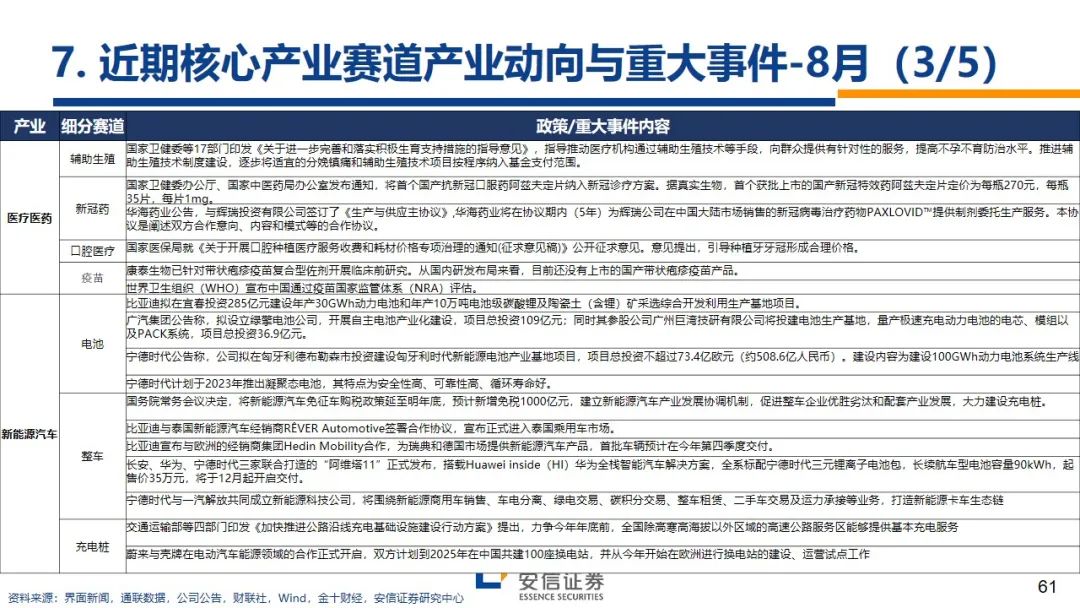

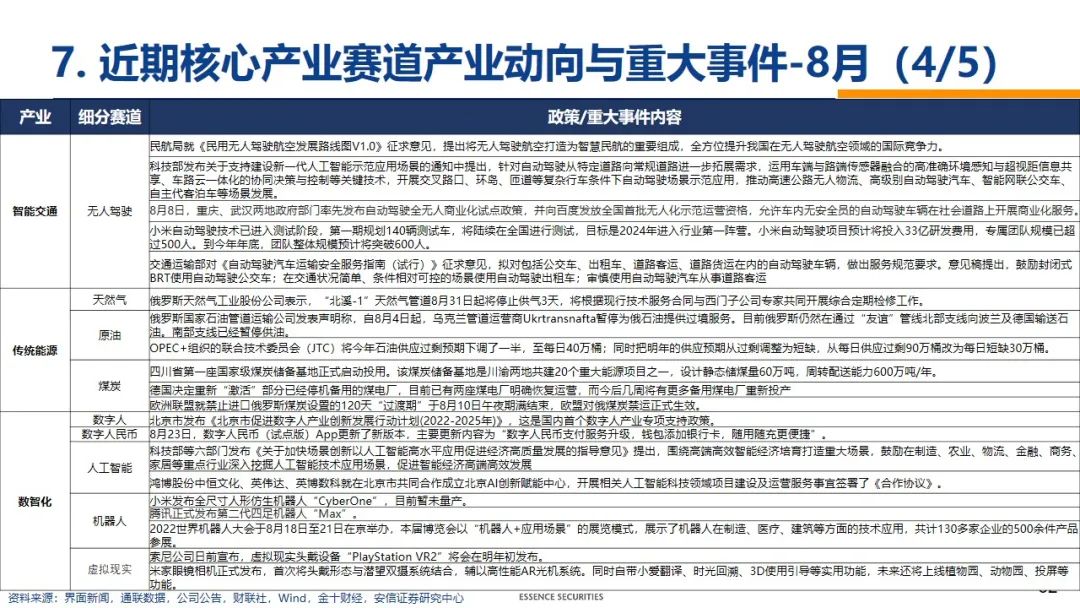

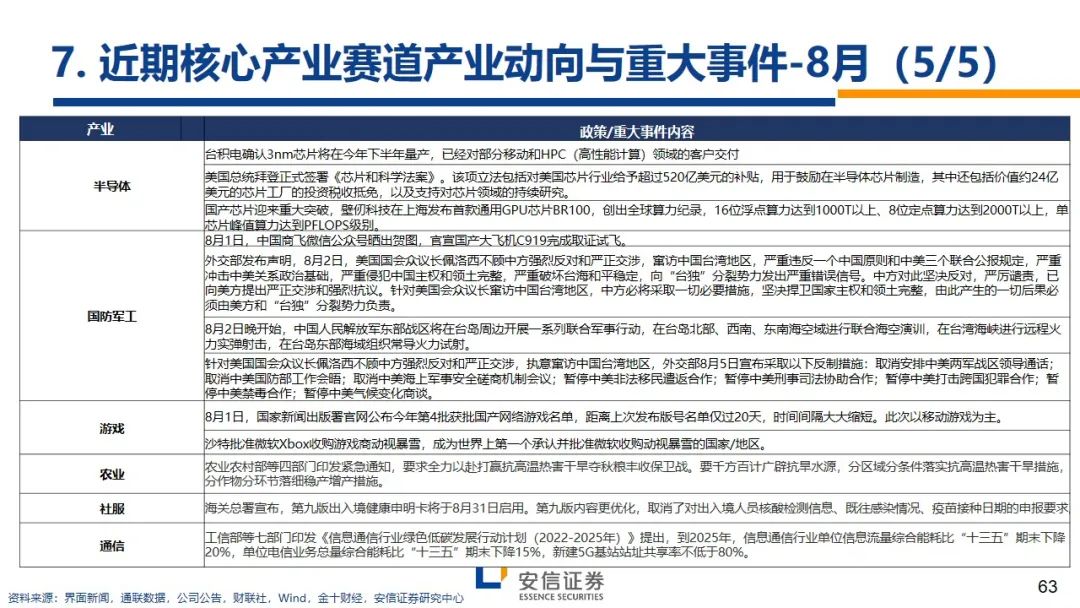

【12、产业政策和重大事件关注】1)智能驾驶:多地展开自动驾驶商业试点;2)房地产:地方政策仍在边际放松;3)新能源(风光储氢):政策支持与技术进步齐头并进。

风险提示:疫情变化超预期;政策推进不及预期;地缘政治风险。