智通财经APP获悉,8月31日,深圳控股(00604)在香港举行2017年中期业绩发布会。会上,其管理层表示,公司预计在“十三五”末,土地储备占比规模约40-50%,价值占70%以上。合同销售保持10-20%的增长,其中,深圳区域产品比重占70%以上。

其他业务方面,计划2016-2018年,新建成约60万平方米优质投资物业,2019年投资物业收入达到约人民币20亿元。

值得一提的是,深圳控股透露,预计2018-2020年,公司的运营服务的收入达人民币18亿元左右,会在合适的时机走向资本市场。

土储结构进一步优化

2017年上半年,公司收益同比减少14.55%至54.54亿港元;股东应占溢利同比增长119.3%至36.28亿港元;每股收益47.42港仙,拟派中期息每股7港仙。

深圳控股表示,应对不同城市的市场情况,以确保集团利润为原则,适度调整经营策略,积极拓展一线城市土地资源,抓住三四线城市销售回暖机会,基本完成了三四线城市地产项目的退出。

公告显示 ,集团基本完成三四线城市项目处置工作,以公开挂牌方式出让位于广东三水、江苏泰州、江苏姜堰的5个项目公司,获得盈利约33.25亿港元。通过本次交易,集团三四线城市土地储备占比从约49%降至34%,土地储备结构得到进一步优化。另外公司融资成本持续降低至年息4.3%,净负债率维持在39.2%的较低水平。

智通财经APP了解到,该集团以聚焦深圳,专注重点一二线城市为发展战略,除了深耕深圳,集团也关注香港、广州、南京等城市优质项目的投资机会。

期内,公司与路劲基建各持50%股权的合资公司深劲有限公司以31.7亿港元的价格,成功获取香港屯门市地段第520号用地。

该用地占地约12205平方米,楼面面积可达43938平方米,位于香港深井╱青山公路(屯门段)区,属于郊野公园及海岸之间的优质商住片区,环境优美,距离深圳交通便捷,计划开发为私人住宅。该次成功获取香港土地项目,是集团进入香港的尝试,落实了一线城市土地拓展,优化了资产结构,提升未来可持续发展能力。

与此同时,集团还积极跟进深圳土地资源的拓展工作。在城市更新片区统筹方面,集团携母公司取得深圳市八卦岭、车公庙、新安片区、南头古城等 近10平方公里的片区改造统筹主体资格,并取得了一定成果。目前车公庙、八卦岭等片区的规划方案已获得政府审批通过。

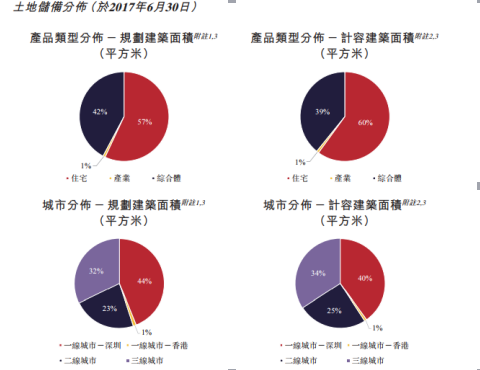

截至2017年6月底,集团土地储备规划总建筑面积约613万平方米(权益部份547 万平方米),计容建筑面积465万平方米(权益部份411万平方米),其中在建项目规划总建面约361万平方米(权益部份329万平方米),计容建筑面积260万平方米(权益部份236万平方米)。

拿地模式亟待变革

深圳控股表示,在当前的房地产形势下,通过公开市场拿地的成本和风险不断上升,优质项目获取难度极大。集团秉持“合作+协同”的原则,灵活选择适合自身的资源获取模式:

1) 深化与母公司的深度合作,增加深圳和大湾区的土地储备;

2) 加强与国企及民企的并购合作,努力增加新的深圳项目;

3) 抓住集团在深圳城市改造片区统筹的先发优势,发挥集团在产业导入、 综合运营、公共空间配套等方面的专业能力,在对片区城市更新的统筹规划中,协同政府,争取更多的优质土地资源;

4) 发挥境外投资优势,提升园区运营服务专业能力,积极在粤港澳大湾区建设 中拓展更多资源,并持续关注香港、广州、南京等重点城市的项目机会。

房屋租赁渐成主流

深圳控股认为,随着过去20年中国房地产行业的发展,当前中国人均居住面积已达到40平方米,增量市场趋于饱和。让房子回归居住属性,是建立房地产长效机制的重要原则,也将成为未来的政策导向。

其中,发展住房租赁市场,将成为加快房地产市场供给侧结构改革,建立购租并举的住房制度的重要内容。

该集团早前通过联合深圳的有关机构,发起“青年房卡计划”,并先期进入了长租公寓领域。后续将持续关注重点城市长租公寓业务的政策制定和项目机会,打造自有长租公寓品牌,发掘重点城市长租公寓的可持续发展商机。

对深圳房地产市场未来的判断,深圳控股表示,从长远看,深圳是中国的创新中心,随着粤港澳大湾区战略的实施,深圳作为“科技创新核心区”的定位将更加突出,城市竞争力不断增强,对外来人口的吸引力持续增加。强劲的置业需求和稀缺的土地资源之间的矛盾短期内难以改变。

为此,上述基本面因素将支撑深圳房地产市场的长远发展,深圳核心位置的优质资产具有长期价值。