北京时间 8 月 25 日午间,泡泡玛特(09992)公布了 2022 年上半年的业绩。经过一波猛砸预期之后,实际结果在利润表现上反而没有公司说的那么差:

1)SkullPanda 撑场:2022 上半年泡泡玛特收入 24 亿,同比增长 33%,疫情之下主要靠线上发力,靠自有 IP 来撑着,不过好在暗黑系女娃 SkullPanda 还不错,公司收入端基本保住。

2)海外故事走起:从今年上半年的披露方式,可以明显看到后面公司应该会重点讲海外市场的开拓故事了——海外的开店数量、海外每个渠道的收入和毛利率情况都一一做了说明。只是上半年海外贡献还太小只有 7% 上下,不过零售业务上来之后,海外毛利率已经上来,快要接近国内了,估计后面销售放量,海外毛利率有希望是后面一个毛利结构改善的因素。

3)竞争加剧,壁垒在哪:上半年利润表现虽说显好于公司指引,最终 10% 以内的跌幅远好于公司所说的 35% 以内的跌幅指引。不过毛利率持续下滑,以及费用增长并未明显放缓(广告投放、IP 设计开发所在的行政费用等等),意味着不看预期差的泡泡玛特利润上依然亚历山大。

整体观点:当这波股价走完泡泡玛特自导自演的烂业绩但依然超预期之后,股价的进一步修复还是要解答公司竞争壁垒和未来成长问题。尤其是,眼下市场竞争激烈,国内用户似乎短期也冲到了一个难以继续快速拉升的位置上(上半年新增注册只有 350 万,比去年下半年的 1200 多万低了很多),用户更加挑剔,市场盲盒竞争激烈,公司竞争壁垒并不算高。同时针对盲盒的监管也在落地,也许后面真正的增量除了加剧成熟 IP 的变现(如大号 Molly 等、IP 跨界授权)等,真正能指望的只有海外市场打开新的成长空间了。

一,猛杀预期再超预期, 这操作厉害了

大概一个多月前的 7 月 15 日,也就是上半年已经结束的时候,泡泡玛特发了一个盈利预警的公告——估计自己上半年 “收入增长不低于 30%,利润缩减不高于 35%”。这个预警有多糟糕?

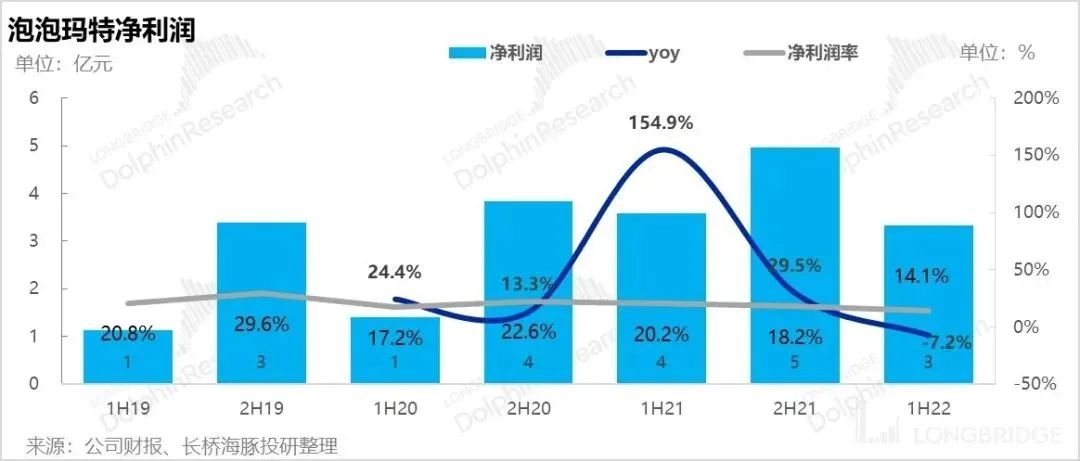

去年下半年它的收入增长还是 60%,更重要的是利润还有 30% 的正增长,到今年上半年直接往 30% 的负增长方向奔去。结果直接把资金吓跑了,股价崩盘式下泄,事实上刚过了 6 月,已经有 “聪明资金” 先知先觉,开始撤离泡泡玛特了,导致从 7 月到现在的一个半月里股价一路从 40 元砸了到近的不到二十元,不止腰斩。而从实际情况来看,2022 年上半年泡泡玛特收入 24 亿元,同比增 33%,基本与指引没有大的差距。

但利润显然没有公司原本指引的那么差:净利润同比跌了 7%,实际是 3 个亿多一些,比预警里隐含的差不多一个亿多了不少。

二,海外故事走起

这次泡泡玛特直接把自己的渠道收入按国内海外两部分来做详细披露,似乎隐含国内市场有早熟嫌疑。所以这次就先看一下海外市场:泡泡玛特通过新开辟直营加盟线上线下等零售开店,再加上之前的批发业务,包括港澳台在内的海外市场为泡泡玛特贡献了 7% 的营收,大约 1.6 亿。而且海外零售业务上来之后板块毛利还不错,毛利率 57%,比去年同期以批发业务为主时候的 46% 提升了不少,虽然目前依然低于国内业务。

当然后续随着海外零售业务的加速增长,海外的毛利率似乎有希望超过国内,这个是营收结构变化中比较向好的一些。目前海外线下零售店开了 24 家,机器人店是 98 家,而且已经入驻了 11 个跨境平台,在英国、新西兰和美国等都开了第一家店。看未来泡泡玛特能否以有中国设计特色的 IP 产品用海外市场再造一个自己,目前体量还小,只能说且走且看。

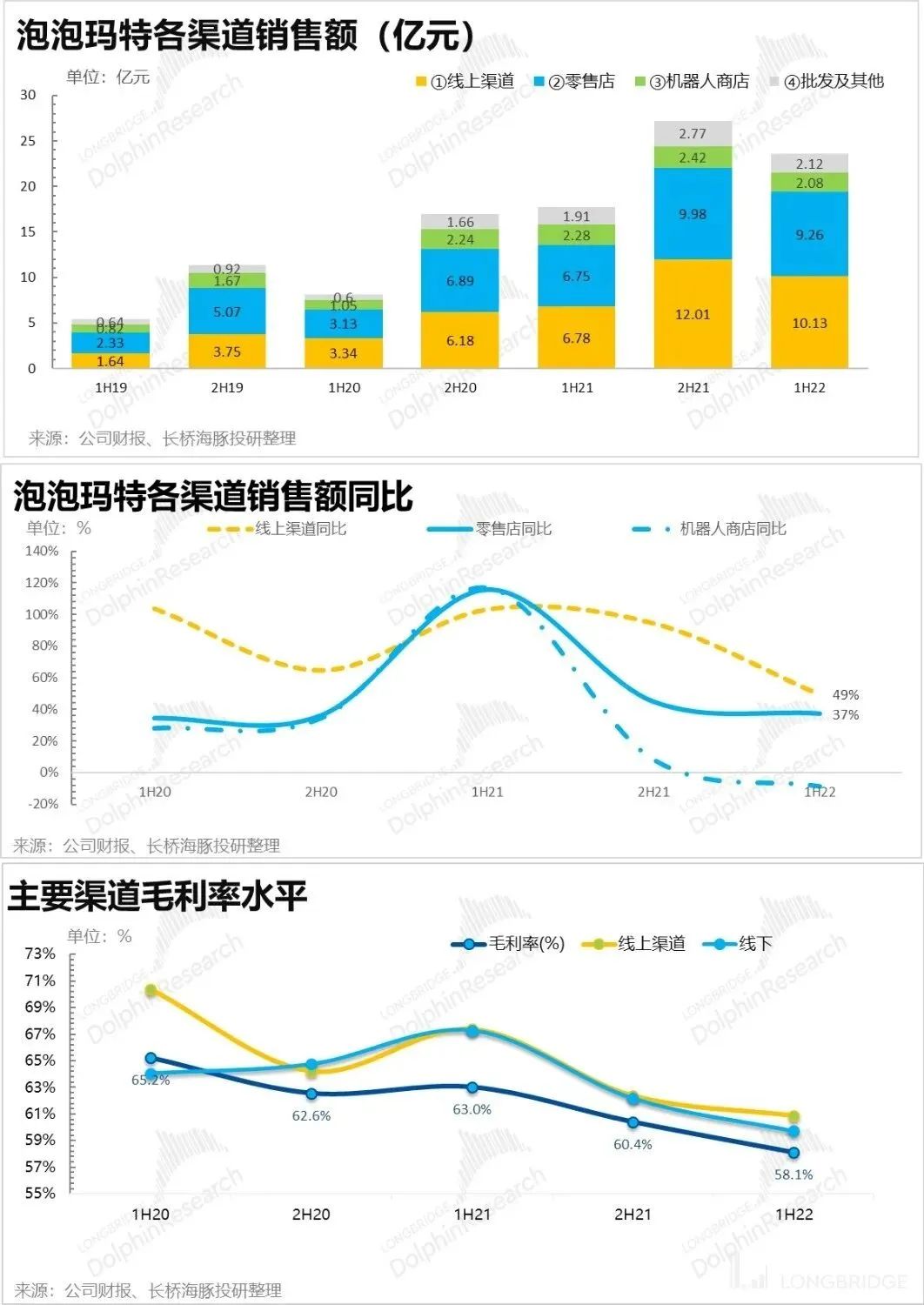

三,还好有私域,全靠线上撑着

从渠道角度来看,目前线上渠道依然是收入和利润的驱动关键,目前收入体量大,增速相对更快一些,而且目前毛利率上半年也是目前三类当中最高。不过要考虑到上半年的特殊情况是疫情之下线下关店,销售大多走线上,但是同时线上物流相对比较困难,也拉高了销售费用中的物流开支费用。

而线上如果详细看的话,主要是还是微信小程序泡泡抽盒机必须表现较好,天猫已经几乎没啥增长,但泡泡抽盒机同比增长还有 67%,京东平台上增速也还可以,不过基数不大,而其他电商平台本来增速较高的,上半年也有放缓。

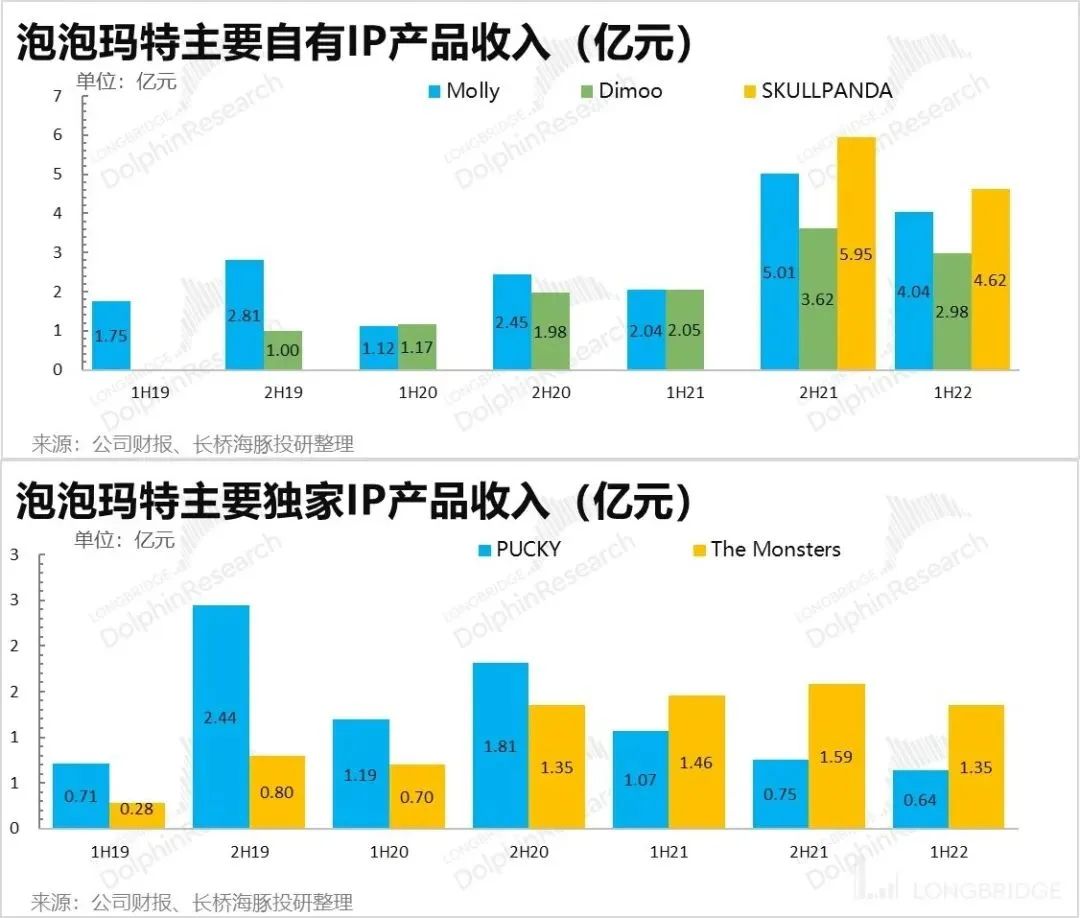

四,Molly 后继有人,SKULLPANDA 接力

泡泡玛特从 IP 的角度,主要分 IP、独家和非独家,其中自有一直是公司的核心,独家也有有一定贡献,非独和第三方产品基本上给用户一些购买选项而已,不是公司的核心竞争力。

目前只有自有 IP 主要是 Molly Dimoo 和 SkullPanda 在撑着:继可爱风 Molly 之后,风格偏 “暗黑系” 女娃的 SkullPanda 去年发布之后,直接风头而二,超过了 Molly。而独家 IP 上半年依然偏弱,没有新 IP,收入同比依然负增长。

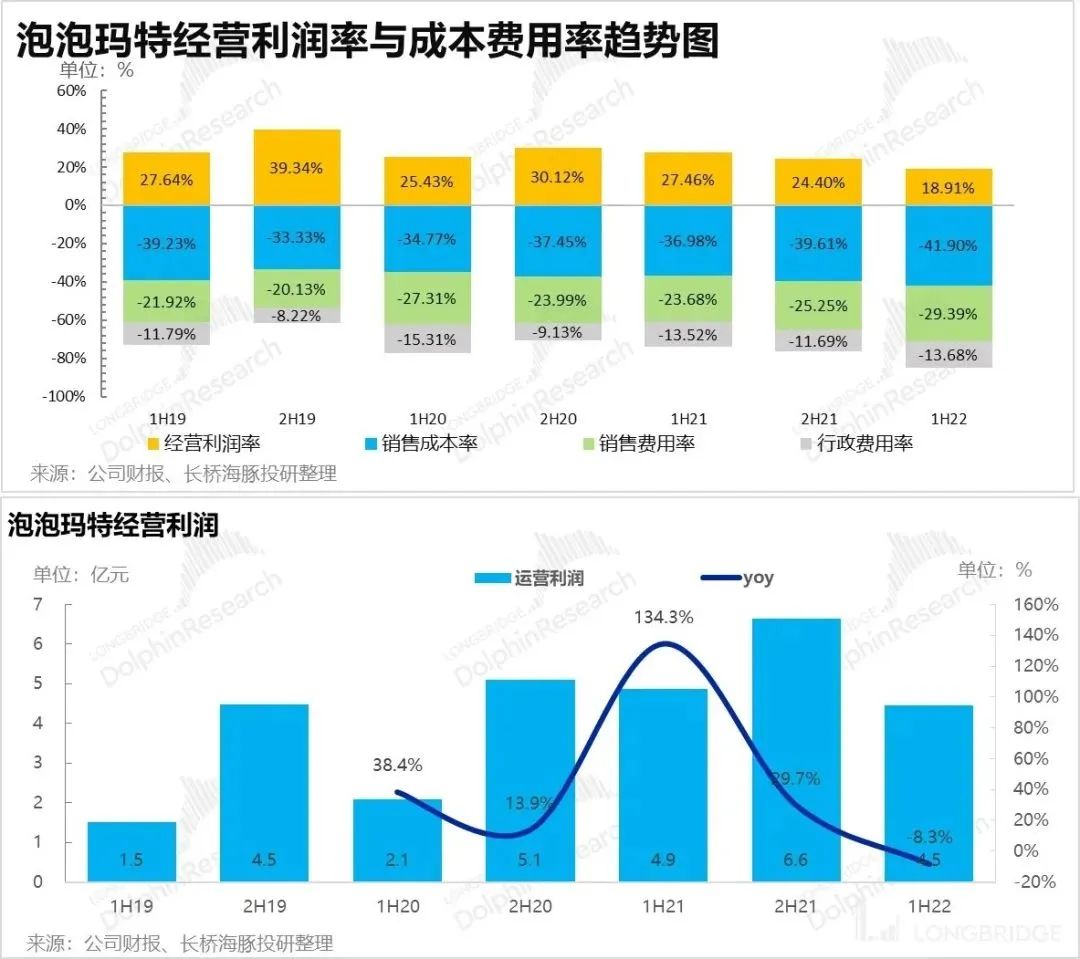

五,工艺内卷 + 天灾,毛利率进一步失守

由于现在的款式工艺和工序更复杂,制造加工成本上升,再加上疫情导致公司做了一些促销活动,上半年毛利只增长了 23%,不到 14 亿,毛利率只有 58%。虽然现在开卖价格特别大的 MEGA 大娃,但复杂的工艺还是先侵蚀了泡泡玛特的毛利表现,背后还是行业竞争激烈。

六,广告投放太猛,物流成本加剧,利润率持续失守

上半年的收入主要靠线上,做了促销之后线上销量保住了,但是由于促销本身和疫情物流问题,物流费用还是比较高。另外,公司上半年广告投放也不少,做了天猫和抽盒机的推广,还做了 MEGA 的视频、IP 主题展等等,投放超一个亿,同比增长 100%,但疫情的爆发导致投放效果并不明显。最终公司经营利润 4.5 亿,同比下跌了 8%,反而没有公司预警的 30% 的下跌那么夸张。

本文编选自长桥海豚投研,作者长桥海豚君;智通财经编辑:mz。