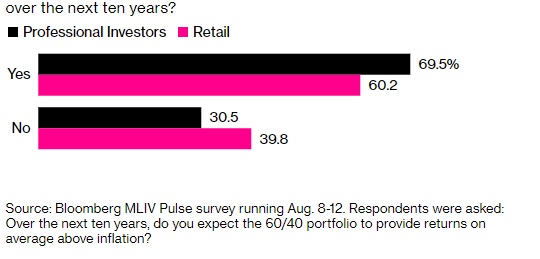

智通财经APP获悉,投资者认为战胜通胀的一个好方法是依靠经典策略之一60/40投资组合,即资金的60%投资于股市,40%投资于债券。不过这个投资策略在今年受到打击,因为债券遭受了几十年来最严重的暴跌,加大了整体损失,而不是降低风险。针对1056名专业投资者和个人投资者的最新MLIV Pulse调查显示,近2/3的投资者仍将60/40投资组合视为在未来十年提供超过通胀回报的可行策略。

有投资者认为,60/40投资组合策略不再奏效。随着美联储为应对通胀大举加息使股票和债券备受打击,持有这个观点的人在2022年变得越来越多。数据显示,即使近期股市上涨,今年美股投资者仍亏损了大约10%,有望创下2008年金融危机以来的最大亏损幅度。

然而,就近期而言,投资者对于今年是否会反弹大多存在分歧。大约一半的受访者表示,未来六个月固收和股票之间的相关性将是正向的,意味着这两种资产将同步变动。这对60/40投资组合策略不是一个好消息,因为固收和股票同步变动往往会使一方的收益被另一方的亏损抵消。

DoubleLine Capital投资组合经理Greg Whiteley表示:“我现在对股票和债券都持负面看法,因为利率将继续上升。这也表明,如果投资者担心股票下跌,国债现在不是作为避风港的最佳选择。”

美联储加息路径的不确定性加大了各类资产的波动,使投资者几乎难以通过任何一种策略赚到钱。曾经被吹捧为通胀对冲工具的加密货币今年已经暴跌,而持有外汇的投资者则受到外币剧烈波动的打击。但60/40投资组合策略带给投资者的痛苦可能是最大的,因为它长期以来一直被宣传为可以经受所有风暴的策略。

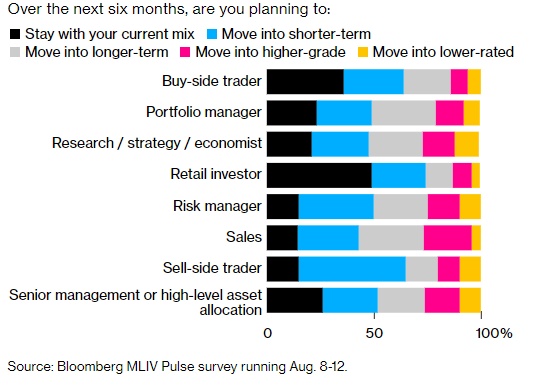

尽管担心60/40投资组合可能还没有走出困境,但投资者在头寸上基本都按兵不动。大约一半的散户表示,在未来六个月内他们60/40投资组合中的债券部分很有可能保持不变。超过一半的受访者还认为,美国国债是未来六个月固收配置中最好的无风险资产。

Federated Hermes投资组合经理Steve Chiavarone表示:“反对60/40投资组合是荒谬的。我们去年每次遇到重大的增长恐慌时,都会看到10年期美国国债收益率上涨。所以债券的防御性绝对仍然存在。”

近几个月,美国国债已显示出恢复防御作用的迹象。在投资者越来越担心货币政策收紧将引发衰退后,基准10年期国债收益率大幅回落,在8月2日触及2.5%左右的低点,几乎比6月中旬的峰值低了一个百分点。在就业人数激增和通胀仍然高企缓解了市场对经济增长即将放缓的担忧后,收益率已回升至大约2.85%。

施罗德美国多元产业固收主管Lisa Hornby表示:“现在固收在投资组合中绝对占有一席之地,因为它能真正收益。美国现在正走向增长放缓阶段,将会更有利于债券。因此,我们可以再次看到债券在投资组合中提供多样化选择。”

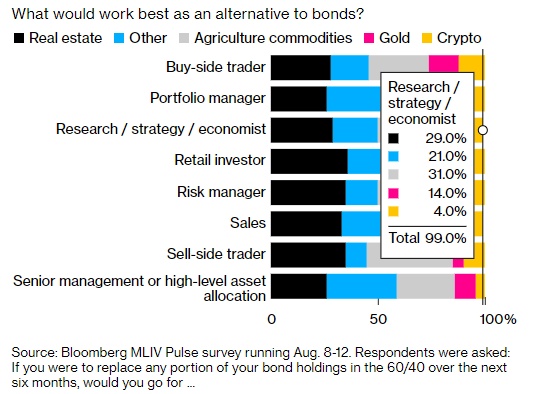

如果投资者在投资组合中用其他资产替换债券,他们不会转向加密货币。对于专业投资者和散户而言,最受欢迎的选择是房地产。只有6%的人表示将用加密货币取代债券,其他选择包括现金、阶梯式CD和有股息的股票。

Nuveen首席投资官Saira Malik建议投资者考虑更多选择,例如房地产、私募股权、私人信贷,都可以成为投资组合的有益补充,以实现回报多元化。