8月3日,2022年《财富》世界500强排行榜新鲜出炉。作为衡量全球大型企业最著名、最权威的榜单之一,在错综复杂的国际国内形势下,500强的这一次发布不免更具有参考价值。

从上榜名单来看,此次中国共有145家公司上榜,大公司数量继续位居各国之首。

细化到行业上,有一个有意思的现象值得一提——即今年上榜的房地产企业一共只有5家,均来自中国。虽然数量相比去年少了3家,但正如“大潮退去,方见真章”一般,在榜单上继续“留名”的房企恐怕才是真正的强者。

在这其中,连续6年“榜上有名”的碧桂园(02007)恐怕值得单独拎出来说一说。

自2017年首次登上《财富》世界500强榜单后,碧桂园今年以810.91亿美元的营业收入、41.54亿美元利润再度登榜,位列第138位,排名连续六年提升,较初次上榜时的第467位,累计前进329位。

事实上,若结合结合地产行业这两年的生存处境来看,不难发现,碧桂园能够继续登榜可谓“来之不易”。

2021年,政策收紧叠加暴雷事件影响,地产行业于下半年处于下行周期已是所有行业人士心照不宣的共识。2022年上半年,虽然地产松绑信号频出,但在疫情反复影响线下看房和政府供地节奏、经济下行压力加大削弱收入预期等多重因素影响下,地产行业尚未迎来真正的“回暖”。

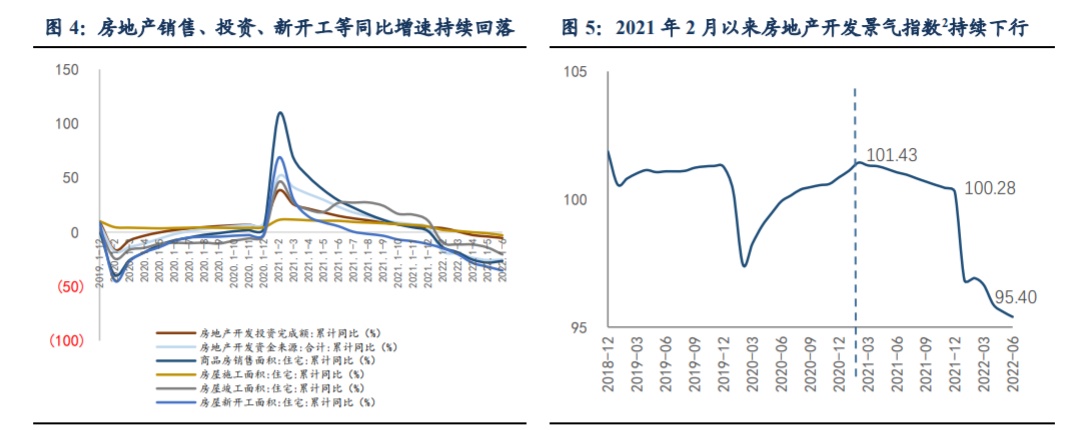

参考相关数据可知,2022年上半年,房地产“销售—新开工—投资”的链条仍处于受阻的状态——上半年,国内商品房销售金额为6.61万亿,同比-28.9%;新开工面积为6.64亿平,同比-34.4%,房地产开发投资完成额6.83万亿,同比-5.4%。虽然,6月以来房地产销售初现回暖迹象,但进入7月,此前好不容易积累的边际修复再次被打破,整体复苏基础并不牢固,后续修复仍存在较大不确定性。

在地产修复充满不确定性之际,能够继续登榜的碧桂园在进一步凸显了该公司的头部优势之外,显然也引起了外界的思考——在下行周期中,碧桂园凭什么能够继续登榜?

关于这一答案,我们恐怕需要从碧桂园的经营业绩和发展战略中所显露的发展亮点说起。

第一个发展亮点:销售数据具有韧性,整体业绩稳中有进。

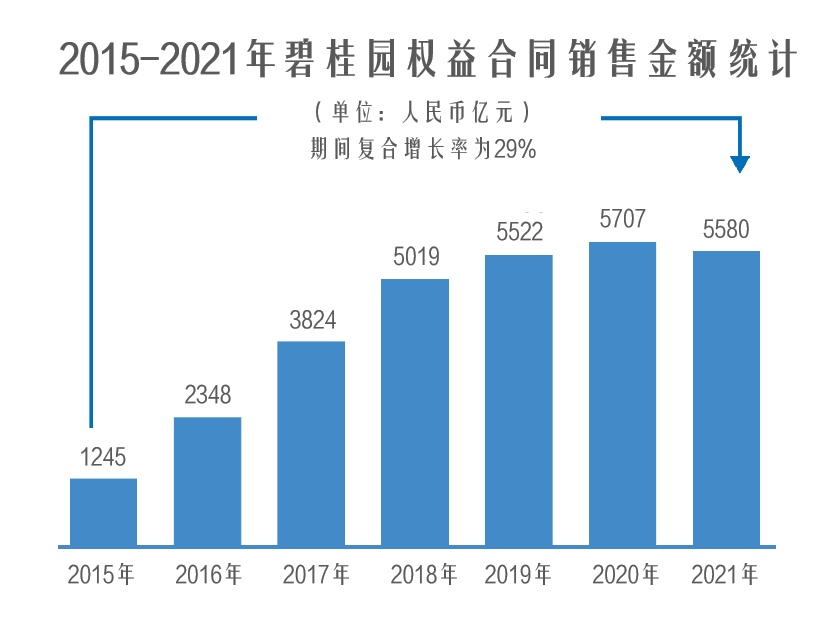

2021年,碧桂园累计共实现权益合同销售金额约5580亿元,权益合同销售面积约6641万平米,销售规模在行业中保持领先地位。另据统计数据显示,2015年至2021年期间,该公司权益合同销售金额复合增长率达到29%,增速维持在双高位数水平。

众所周知,受疫情、“三道红线”、土地两集中以及销售、融资端的系列政策高压影响,房地产行业于2021年迈入下行周期。此背景下,规模保持领先优势、增速维持在双高位数水平的碧桂园无疑显露出其销售韧性。

与此同时,在处于下行周期的2021年,碧桂园的营收仍秉承着“行稳致远”的发展战略处于稳步增长的状态。据相关数据披露,2021年全年,碧桂园实现营业收入5230.6亿元,同比增长13%;毛利、净利、股东应占核心净利润分别为927.8亿元、409.8亿元、269.3亿元。

从上述数据表现来看,不难发现,与整个房地产行业在2021年跌落谷底表现不同的是,韧性渐显的销售数据与稳中有进的营收表现无不凸显出了碧桂园强悍的“反脆弱能力”,从而进一步增强该公司抵御周期的底气。

第二个发展亮点:回款率保持高位,现金流处于较为充裕水平。

据财报数据显示,2021年,碧桂园实现权益合同销售金额约5580亿元,全年总去化率高达67%;实现权益回款金额约5022亿,权益销售回款率连续6年达到90%以上。而至今年1月至4月,碧桂园的公司的回款率进一步提升至95%。

一般来说,销售回款率越高,代表资金周转速度越快,从而有利于实现公司自有资金的良性循环。而碧桂园高达90%的销售回款率也就意味着目前该公司销售和回款顺畅,现金流更有保障。

据财报数据披露,2021年,碧桂园实现经营性现金流净额为正,为108.6亿元。在地产行业资金链持续承压背景下,碧桂园是民营上市房企中仅有的少数几家能实现净经营现金流为正的公司。同时,截至2021年底,碧桂园共有可动用现金余额1813亿元,其中现金及现金等价物1469.54亿元,受限制现金仅有343.46亿元,可动用现金储备处于较为充足的水平。

在行业下行、融资收紧的大背景下,如此充裕的现金流水平和维持高位的销售回款率,显然显露出了碧桂园强劲的“回血能力”,而这也意味着其将具备更多的“进可攻,退可守”的业务开拓资本。

第三个发展亮点:债务规模稳步下降,资产负债结构持续优化。

从财报披露的数据可知,近年来碧桂园的债务结构一直处于持续优化的状态。

具体而言,截至2021年12月31日,该公司总有息负债余额同比下降2.6%至3179.2亿元,其中短期债务的占比下降至24.9%,现金短债比约2.3倍。净负债率为45.4%,较上年底下降10.2个百分点。债务规模稳步下降的同时,该公司融资成本也逐年下降——同期加权平均融资成本5.2%,较上年底下降36个基点。

与此同时,该公司的融资渠道畅通多元,自2021年9月以来已成功在境内外发行多种类直接融资工具,包括29.35亿元的公司债,15.26亿元ABS及39亿港元的可转债。今年5月,碧桂园成为国内首批发行附带信用保护工具公司债的示范性民营房企,成功发行5亿元公司债。

基于上,可以看出,持续优化资产负债结构之下,碧桂园的财务状况也将变得愈发稳健,进而也为该公司可持续发展筑高财务“安全边际”。

最后一个发展亮点:持续深耕智慧建造,新的营收增长极跃然纸上。

智通财经APP了解到,为顺应行业发展趋势,紧跟国家政策方向,近年来碧桂园在智慧建造等新业务上持续深耕布局,目前已逐步显露出阶段性发展成果,并与地产主业形成良好的协同效应。

具体而言,截至2022年6月底,碧桂园于2018年成立的建筑机器人公司—博智林已有26款建筑机器人投入商业化应用,服务覆盖28个省份(直辖市、自治区)超500个项目;累计交付超1100台,累计应用施工面积超1000万平米;获得中建五局、中国五冶集团、中铁建工、中交一公局、北京建工四建、西安高科新建等客户的一致认可。另外,截至2022年5月,博智林已递交专利有效申请3700多项,获授权超2000项。

事实上,持续深耕智能建造等新业务,于碧桂园而言,则将有利于其率先吃下“智造业”的发展利好,从而进一步打开公司的增长空间。据悉,近期,《十四五建筑业发展规划》、《十四五机器人产业发展规划》等政策出台为建筑行业向智能化、工业化、数字化转型指明了方向。其中,《“十四五”建筑业发展规划》提出,到2035年,“中国建造”核心竞争力世界领先,迈入智能建造世界强国行列。

鉴于此发展潜力,碧桂园也更加坚定了做好科技智慧建造这项新业务的步伐。今年6月,碧桂园内部发文宣布成立科技建筑集团。据悉,该公司旗下的科技建筑集团深度聚焦科技建造方式,推动建筑机器人施工技术应用,旨在通过整合全产业链资源,实现“设计-施工-运营”的全过程贯通,为客户提供高品质建筑产品和高附加值的建设服务。这将有助于集团快速聚合优秀的人才、充分的资源推动科技建造快速发展,发挥科技建造全产业链优势。

如果说,上述稳健的财务数据体现了碧桂园现有的成长力,那么通过智慧建造打开新的增量空间则体现出了碧桂园未来业绩的增长力。而需要指出的是,在智慧建造“大势所趋”的背景下,来自该业务的增长力恐怕不容小觑。

综上,无论是从现有的增长表现,还是未来的增长潜力来看,不难看出,碧桂园能够继续登榜500强并非偶然。而这也意味着,在正处于下行周期的地产行业中,碧桂园不失为一只值得长期布局的优质房企股,而上述发展亮点则皆是佐证其投资价值的最好例子。