去年以来,美联储连续做出了两次错判,第一次是低估了通胀的持续性和高度,第二次是高估了用加息和衰退压制通胀的能力。从近几次议息会议纪要来看,联储可能正在犯第三次错误——过于依赖就业指标作为判断经济情况的依据,结果低估了衰退来临的时间。

美国经济上半年已经出现了“连续两个季度经济环比负增长”的技术性衰退。我们在《美国经济接近“马斯克衰退”》中曾提到,美国官方采用的衰退定义是“NBER衰退”,就业是NBER定义衰退的重要维度之一,NBER定义衰退所采用的就业指标包括失业率、就业人口、职位空缺率等,其中就业率尤为关键。

目前,美国失业率仅为3.6%,接近50年来最低水平,6月美国新增非农就业人数较5月小幅下降至37.2万,较市场预期多增逾10万人,创五个月增幅新高。种种迹象来看,劳动力市场欣欣向荣,距离NBER衰退定义甚远。

所以美联储7月FOMC会议声明,强调“虽然近期消费和生产的趋弱,但是就业市场依然紧张(extremely tight),这意味着总需求依然很强劲”,因此鲍威尔在会后的发言中表示“并不认为当前美国将要衰退”。

但是这次不一样。

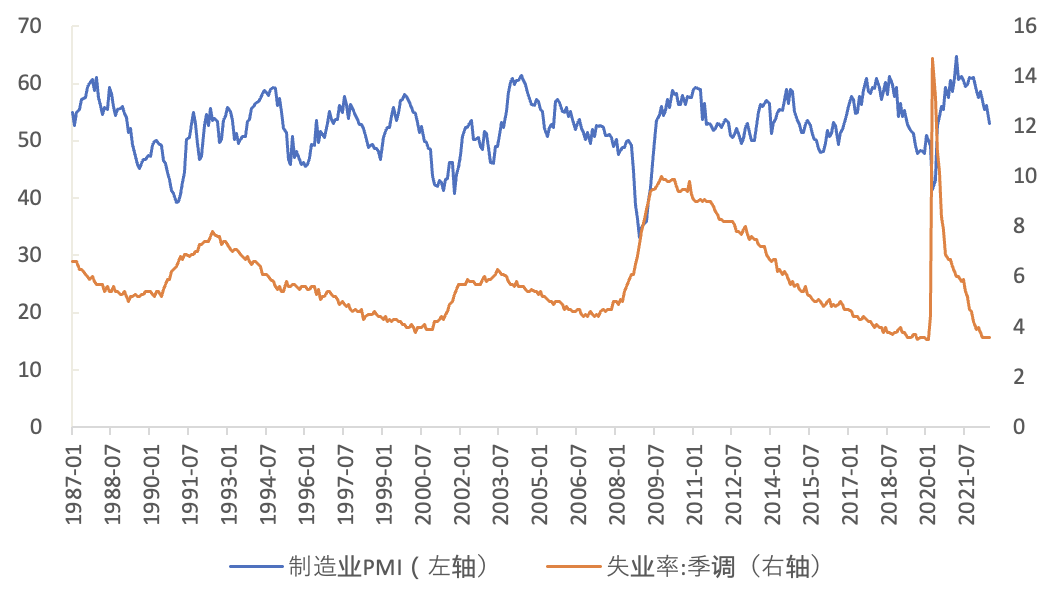

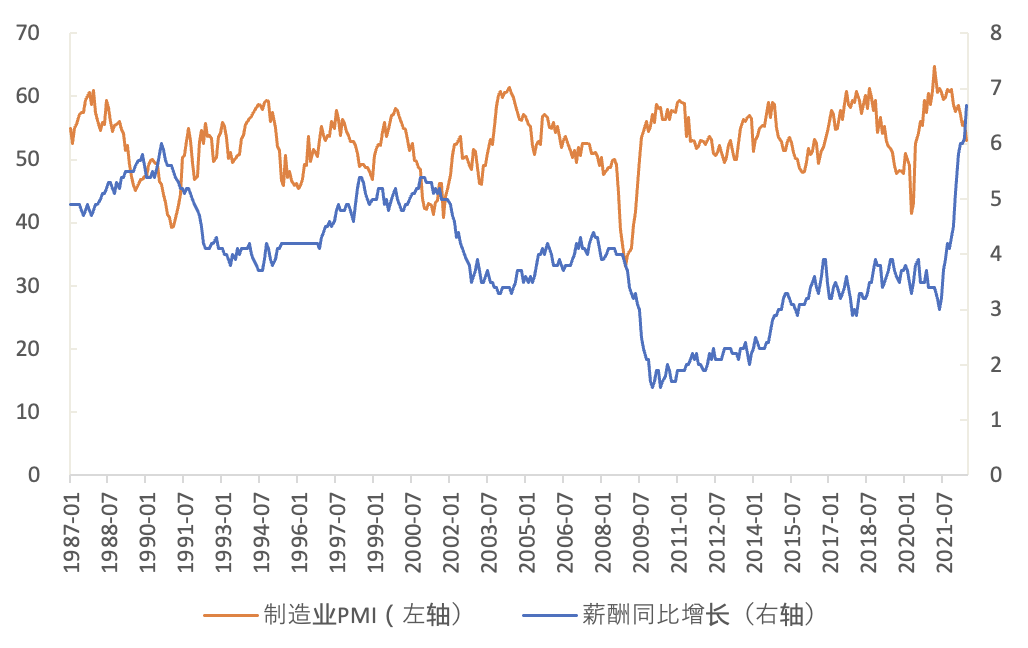

一般而言,PMI拐点(经济拐点)约领先失业率拐点2~4个季度,领先薪资增速高点1~3个季度,本轮经济高点(PMI高点)约在去年10月。但是在过去3个季度,不管是失业率还是薪资增速并未放缓,劳动力市场表现的特征与过去不一样。

图1:PMI拐点领先失业率(%)拐点二到四个季度

资料来源:WIND,天风证券研究所

表1:失业率拐点(低)对应PMI在50~55之间

资料来源:WIND,天风证券研究所

图2:PMI拐点领先亚特兰大薪资同比增速(%)高点一到三个季度

资料来源:WIND,ATLANTA FED,天风证券研究所

表2:PMI拐点领先亚特兰大薪资同比增速高点一到三个季度

资料来源:WIND,ATLANTA FED,天风证券研究所

这一次劳动力市场表现出了超越经济基本面的持续紧张。

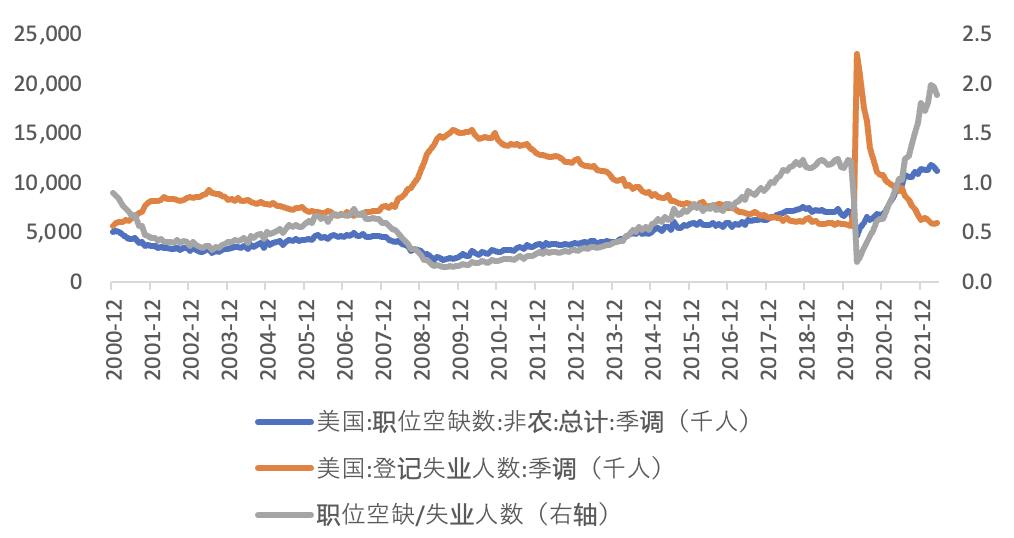

第一,职位空缺与失业人数之比远远高于过去数轮周期,每个求职者大概对应2个职位空缺,而在上一轮经济周期高点2017-2018年,这个数字仅1.2。

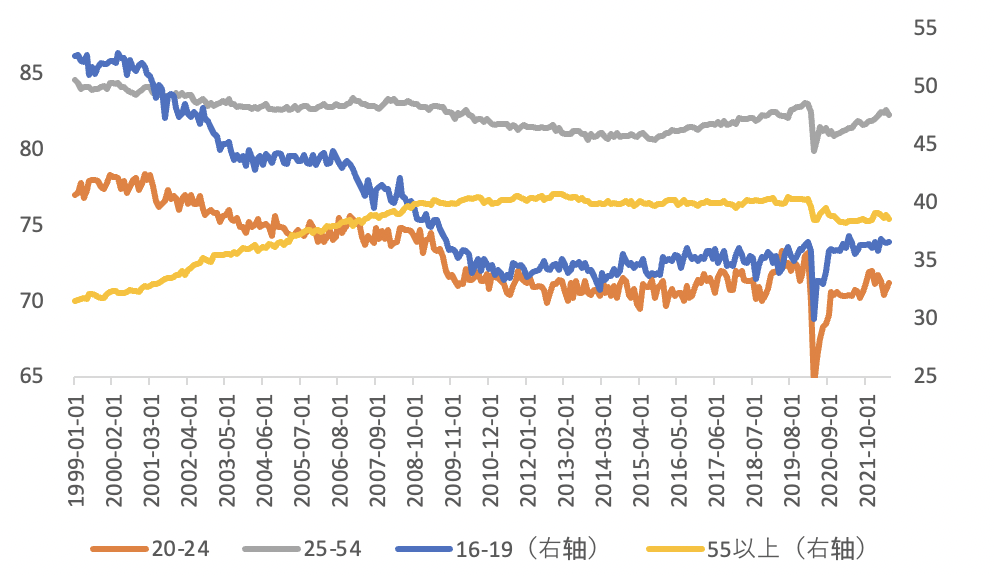

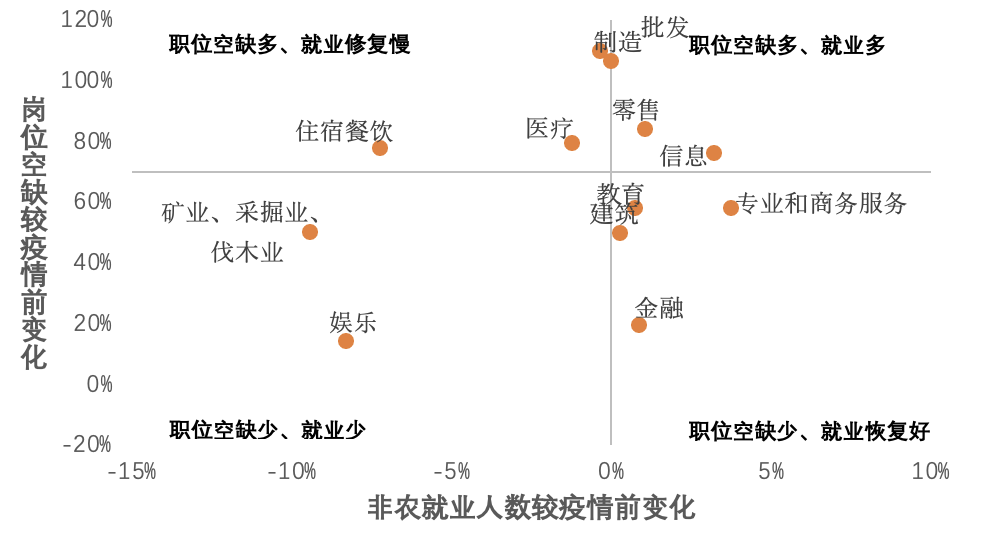

第二,劳动参与率比疫情前整体低1.2%,相当于少了313万就业人口。BLS数据显示,相比2019年,2021年脱离劳动力市场的人数增加了460万人。其中有几个年龄段的劳动参与率在疫情之后几乎没有改善,比如20-24岁和55-65岁这两个年龄段人群的劳动参与率,分别比疫情前低了2%和1.7%。与之对应的娱乐业、住宿餐饮业(年轻人就业占比高)和采矿业(年长人群就业占比高)的就业尚未恢复到疫情前水平,分别存在8.3%、7.2%和9.4%的就业缺口。

图3:职位空缺相比失业人数水平远远高于过去几轮周期

资料来源:WIND,天风证券研究所

图4:20-24岁和55岁以上人群劳动参与率(%)明显低于疫情前(2020年2月)

资料来源:FRED,天风证券研究所

图5:不同行业职位空缺和就业修复情况

资料来源:FRED,天风证券研究所

劳动力的供给短缺不是暂时的,而是存在结构性和持续性问题,就像原油的供求矛盾一样,劳动力短缺也会成为这个时代的主要矛盾之一。

如果说原油的供求矛盾,来自于能源发展权与环境可持续性的对立,以及产油国与非产油国对于国际秩序定价权的争夺。那么劳动力市场的矛盾,来自于打破人与自然之间平衡的全球大流行。

疫情在几个维度持续影响就业:不能工作,不想工作,想要更安全的工作,想要更灵活的工作。

不能工作:新冠后遗症影响了人群的健康情况,从而削弱他们的工作能力。美国众议院小组委员会在2022年7月19日举办的“了解和解决长期新冠及其后果”的听证会上提供数据称,美国目前感染过新冠病毒的成年人中约有五分之一仍带有“长新冠”(long-covid)症状,大约有100万美国人受相关症状(主要包括呼吸短促、认知功能障碍以及疲劳)拖累而被迫离开就业市场。

Hannah Davis主导的柳叶刀研究表明,大多数(>91%)新冠患者案例恢复时间超过35周,与患病前相比,1700名受访者(占比45.2%)要求减少工作时间表,另有839名受访者(22.3%)因病在调查时没有工作。布鲁金斯学会研究员凯蒂·巴赫在书面证词中认为目前约有1600万美国人患有“长新冠”,其中约有25%-65%的患者(约占美国就业人口的2.4%)的工作能力因此遭到削弱。类似地,英国央行委员表示,英国16-64岁人口的劳动参与率下降了1.3%,可能与“长新冠”症状有关。

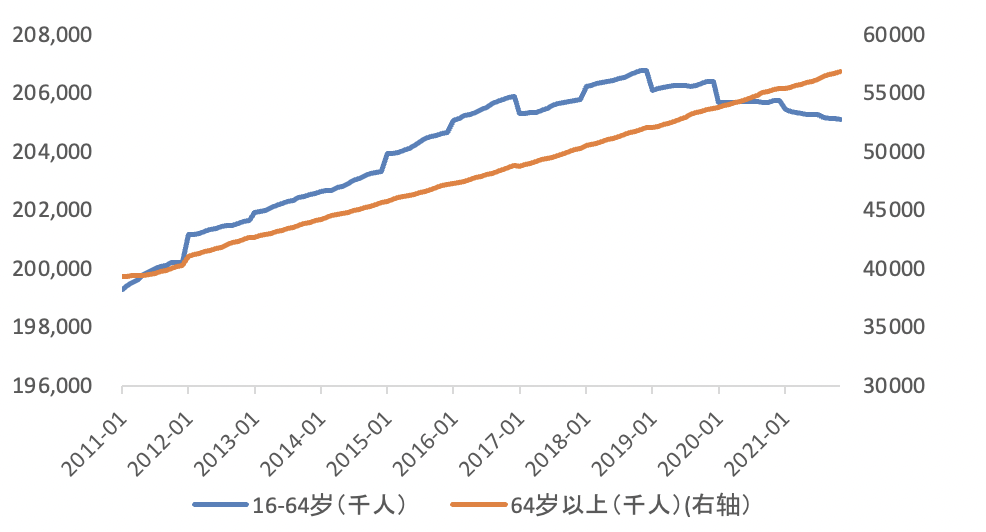

不想工作:提前退休和老龄化。自2019年以来,16-64岁美国人口趋势性回落,老龄化导致的劳动力供给减少。进一步细分这部分群体的年龄结构可以发现,真正在疫情后没有恢复的,主要来自55-64岁的群体,最主要的原因是考虑提前退休,这一比例占到了50%。对于55岁以上的年长者而言,疫情环境下个人身体健康的风险愿高于年轻人,技能不匹配导致再就业压力更大,且美国政府的三轮财政刺激养老金等居民财富大幅增加,降低了这个年龄群体返回劳动力市场的意愿。因此劳动供应和成本结构受疫情冲击影响持久的主要是农业、能源开采行业这类外籍劳工占比较低,老年人群占比较高的行业。

图6:美国人口老龄化:16-64岁人口(劳动力人口)趋势回落

资料来源:BLS,天风证券研究所

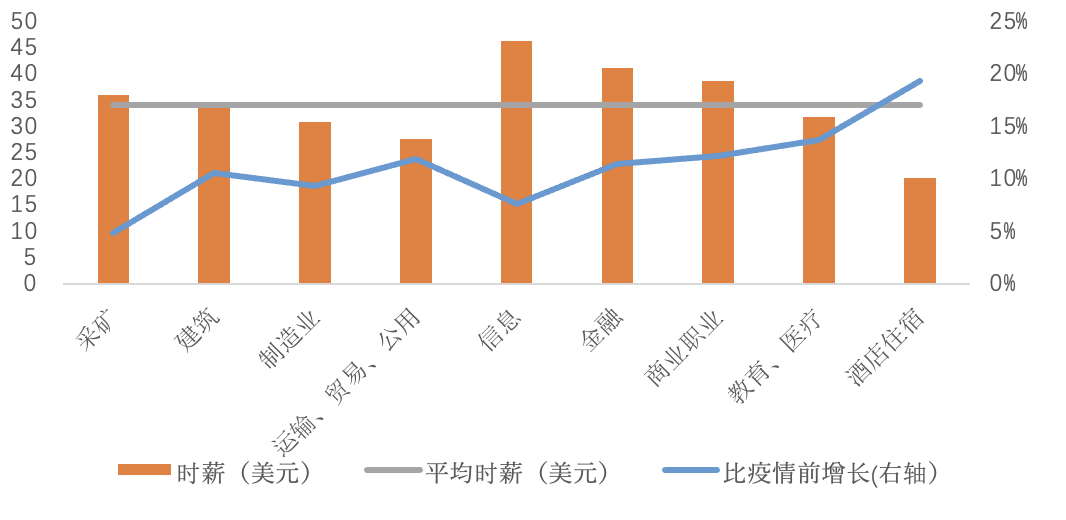

想要更安全的工作:住宿餐饮行业缺人的原因是工资太低不够覆盖感染风险和儿童看护。服务业的工作环境存在一定的病毒暴露风险,就业普遍存在较大摩擦。工资收入越低,从业者认为越不值得冒险,相应行业的就业摩擦也越大。比如工资较低的住宿餐饮业,在各类就业中表现出最高的摩擦性;教育和医疗的就业情况虽然好于住宿餐饮,但摩擦水平相比零售、商业服务和金融等服务业更高,也和工作环境的病毒暴露概率有关。为此,酒店住宿和教育医疗疫情以来时薪增速分别达19.3%和13.7%,以吸引就业和补偿感染风险。

图7:不同行业的时薪增速,接触性服务业最高

资料来源:BLS,天风证券研究所

想要更灵活的工作:千禧一代和Z世代人群不喜欢传统工作模式,更愿意灵活就业。疫情给第四次工业革命带来了几个催化,其中包括新的商业模式和就业形式,比如短视频创作(tiktok)、网红(micro-influencer)、远程工作。调查数据显示,57%的 Z 世代和 54%的千禧一代感到随时待命的压力最大,并且这样的工作最有可能被他们认为重复和无聊。

不要小看了这种就业形态的变化对于传统劳动力市场的分流。年轻人不仅信任有影响力的人,他们还想成为他们:根据研究公司Morning Consult对2000名13-38岁的美国人进行的一项网红文化调查报告,Z世代和千禧一代中有86%会发布赞助内容以获取金钱,如果有机会,54%的受访者希望成为网红。事实上,网红市场规模从2016年的17亿美元增长到2021年的138亿美元,今年预计将扩大到164亿美元。

由于疫情所带来和加速的变化,劳动力市场的持续短缺将会产生几种长期影响。

第一,就业市场紧张可能持续更久,薪资增速下滑可能较慢较缓,叠加能源供应、供应链稳定、全球化重构、地缘政治等多方面造成的供给缺口,通胀中枢正在系统性抬高。

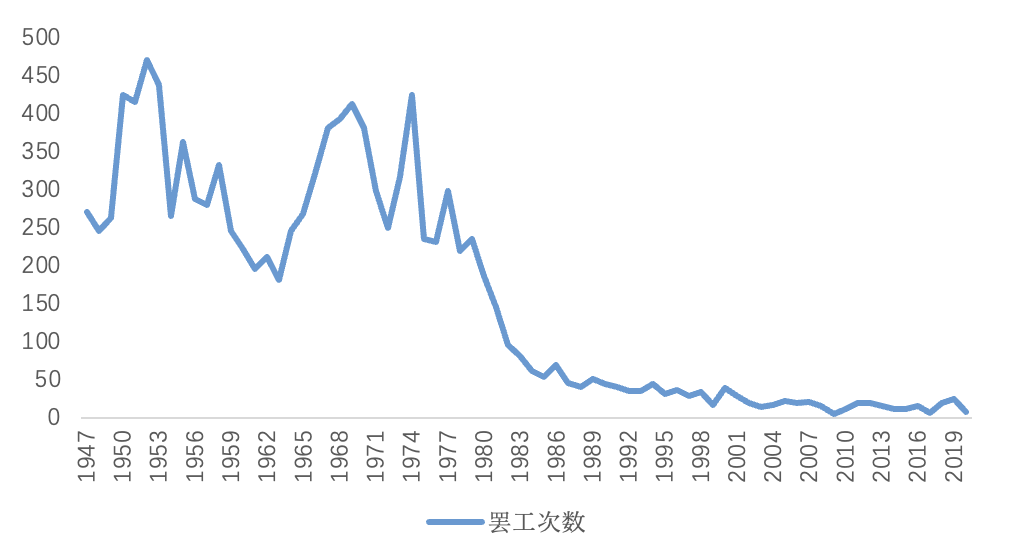

第二,劳动者阶级通过社交媒体再次联合起来,正在兴起的“大辞职潮”(Great resignation)不是一次意外,这是社交媒体时代的70年代大罢工,虽然工会已经成为了历史。

图8:工会已经成为了历史,大辞职潮是社交媒体时代的罢工

资料来源:BLS,天风证券研究所

第三,相较于经济基本面的衰退程度,失业率和劳动参与率的上升不明显。持续较紧的劳动力市场和薪资增速推高的通胀中枢,这个组合不排除联储可能再次作出误判,导致货币政策过紧、经济衰退提前和加深。

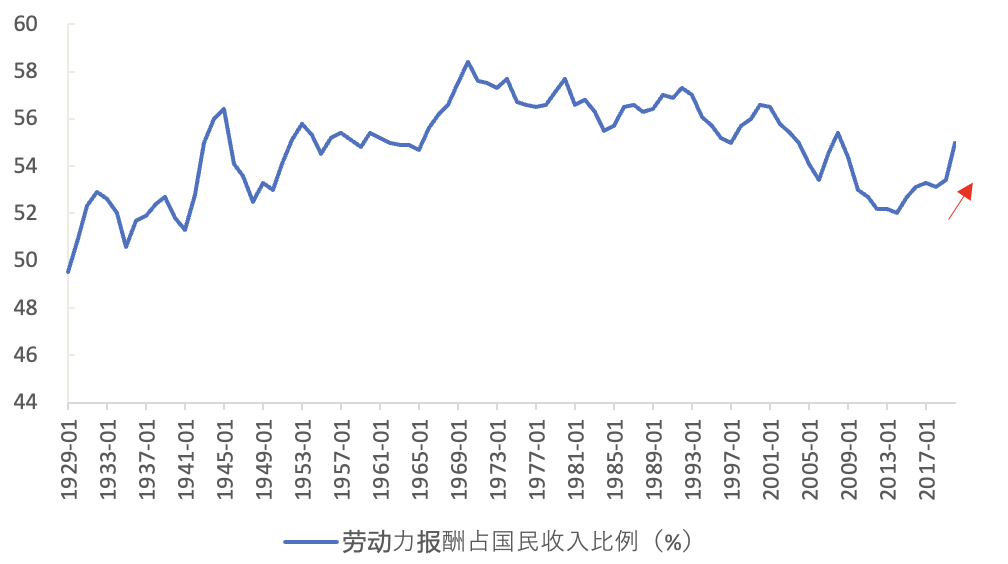

第四,劳动力的收入分配趋势性提升。近几十年来,劳工收入占总产出的比重在西方国家逐渐降低,劳动力短缺可能正在逆转这一趋势,收入分配朝着有利于劳动力的方向倾斜。薪资在企业支出占比上升,对应着资本回报的下降,企业在薪资和借贷双重成本压力下的利润增速会出现下降,也意味着企业出现信用风险的压力正在增加。

图9:劳动支出占比近两年出现加速反转上行

资料来源:FRED,天风证券研究所

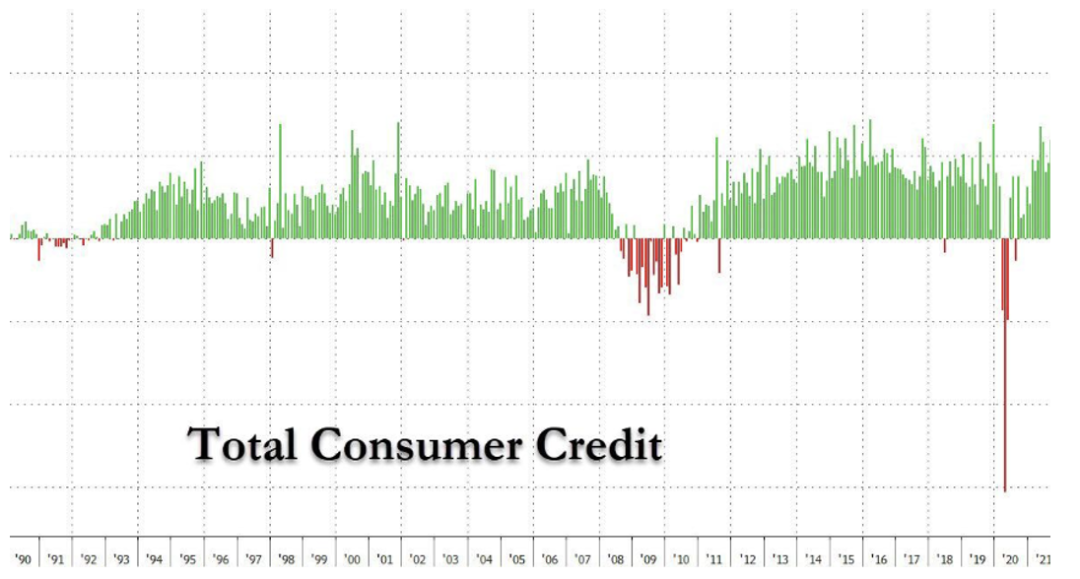

第五,更高的社会消费水平。劳动力市场的持续供给紧张给劳动者更强的工作安全感,加上拜登上调最低工资等保障,支撑了居民的社会消费水平。尽管受油价和加息的影响,消费出现明显回落,但消费率(1-储蓄率)并不低。相比疫情期间的谨慎,居民也更敢于借贷消费,包括信用卡在内的循环信贷余额增加178亿美元,飙升至有记录以来的第二新高。

图10:美国居民消费贷今年飙升

资料来源:天风证券研究所

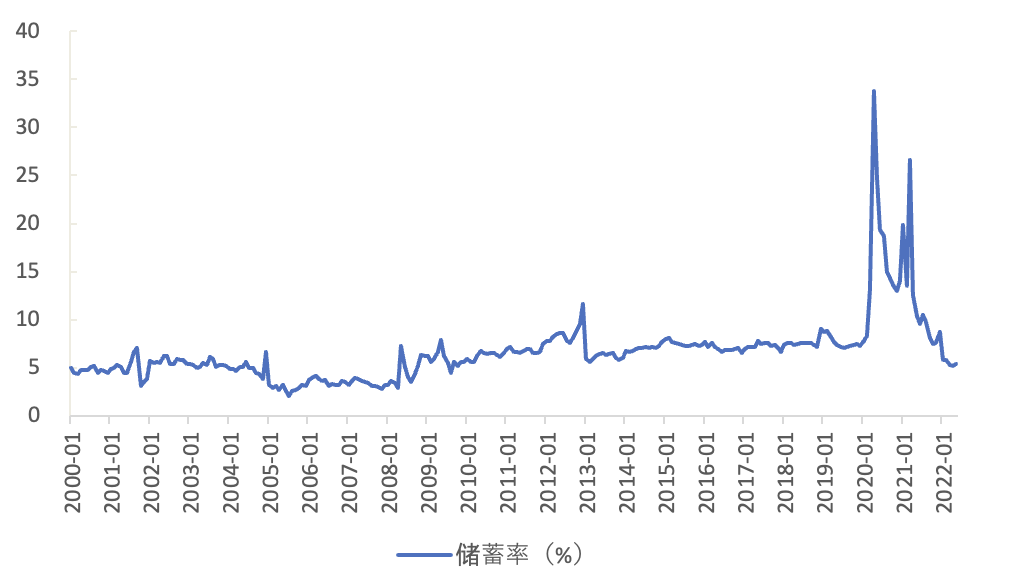

第六,更低的储蓄率。更能花、更敢借、老龄化,这些都对应了一个结果,就是更低的储蓄率。目前美国居民储蓄率已下降至5.4%,比疫情前7%的平均水平更低。储蓄率下降意味着实际利率虽然仍可能维持负增长,但中枢会有所抬升。

图11:储蓄率在疫情后有下降趋势

资料来源:FRED,天风证券研究所