智通财经APP获悉,7月20日,易方达明星基金经理萧楠旗下基金二季报出炉!萧楠现任基金资产总规模达529.55亿元,任职期间最佳基金回报达396.07%。

季报数据显示,除易方达消费行业股票基金的股票仓位有小幅减少外,其余基金股票仓位均上升。易方达消费行业股票由一季度的86.81%下降至82.82%;易方达高质量严选三年持有由一季度的89.38%上升至91.25%;易方达消费精选股票由一季度的81.96%上升至87.47%;易方达瑞恒灵活配置混合由一季度的90.30%小幅上升至91.8%;易方达科顺定开混合由一季度的89.01%上升至90.34%。

萧楠表示,2022年二季度,A股的消费板块和港股的互联网板块均对之前的悲观预期做了一定程度修正,市场整体有一定反弹。上证综指上涨4.50%,代表大盘风格的上证50指数上涨5.50%,代表中小盘成长风格的创业板指数上涨5.68%,中证内地消费指数涨 19.64%。

消费行业整体表现领先市场,中证内地消费指数涨19.64%,中证香港300消费指数(人民币)涨16.52%,恒生指数下跌0.62%。其中新能源、消费板块表现相对较强,汽车及零部件、互联网、白电等板块在行业景气和预期修复下表现较好,养殖、消费电子、医药商业板块等板块表现相对落后。

易方达消费行业股票:增配次高端白酒

截至二季度末,易方达消费行业股票基金规模达300.90亿元,成立来回报达316.20%。截至报告期末,该基金份额净值为4.414元,报告期内份额净值增长率为22.31%,同期业绩比较基准收益率为16.69%。

萧楠在季报中指,二季度市场流动性持续宽松,且之前对宏观经济的悲观预期得到一定程度修正。萧楠表示,基于白酒行业次高端价格带出清速度加快的判断,加大了一些次高端白酒的配置力度。同时,他在本季度初大幅度配置了新能源整车龙头标的,并在季度末行业整体估值和预期均处于高位的时候做了减持,整体上弥补了他在一季度对整车市场格局判断的偏差带来的损失。

配置方面,具体来看,该基金前十大重仓股分别为山西汾酒、五粮液、贵州茅台、泸州老窖、古井贡酒、洋河股份、福耀玻璃、美的集团、海尔智家、欧派家居。

值得注意的是,相较于一季度,前十大重仓股仅持股数有所变化,无新股进入该行列。二季度,该基金增持五粮液、古井贡酒、海尔智家三只股分别获增持80万股、97万股、543.76万股。

山西汾酒、泸州老窖、洋河股份、福耀玻璃、欧派家居持股数未发生变化。值得一提的是,山西汾酒持股数未发生变化,但其公允价值增加额超6个亿。洋河股份与福耀玻璃持股数均为发生变化,但由于公允价值原因,位次上相较于一季度发生调换。

贵州茅台、美的集团则均遭小幅减持。

易方达高质量严选三年持有:增配港股互联网、消费品龙头公司

截至二季度末,易方达高质量严选三年持有基金规模达131.36亿元。截至报告期末,该基金份额净值为0.8856元,报告期内份额净值增长率为15.72%,同期业绩比较基准收益率为5.13%。

该基金从去年底开始,逐步增加了煤炭板块的配置。萧楠称:“本季度我们继续优化了焦煤和动力煤的比例,力求在弹性和稳健性中找到好的平衡点。”同时,他继续增加了港股互联网、消费品龙头公司的配置,也取得了一定的效果。此外,他减持了当前景气度较高的农化板块,适度降低了组合的估值水平。

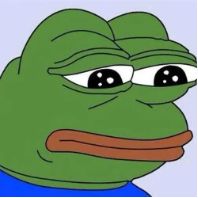

该基金前十大重仓股分别为贵州茅台、陕西煤业、兖矿能源、五粮液、美团、中国神华、山西汾酒、李宁、山煤国际、万华化学。

相较于一季度,李宁、山煤国际、万华化学为新晋前十大重仓股,扬农化工、平煤股份、泡泡玛特退出该行列。二季度,该基金增持陕西煤业、五粮液、美团,维持贵州茅台、兖矿能源港股和A股、中国神华港股持股数不变,减持中国神华A股、山西汾酒。

易方达消费精选股票:增配互联网服务、运动鞋服、次高端白酒等

截至二季度末,易方达消费精选股票基金规模为60.72亿元,截至报告期末,该基金份额净值为1.0499元,报告期内份额净值增长率为18.81%,同期业绩比较基准收益率为 15.84%。

萧楠表示,在季度初大幅度加仓互联网服务、运动鞋服、次高端白酒等板块。他选择这类资产,既是因为它们的行业格局进一步优化,也是因为这些公司的业务体现了极强的韧性。此外,他基于对外需的担心,减持了受外需影响严重的家电、服装制造等个股。

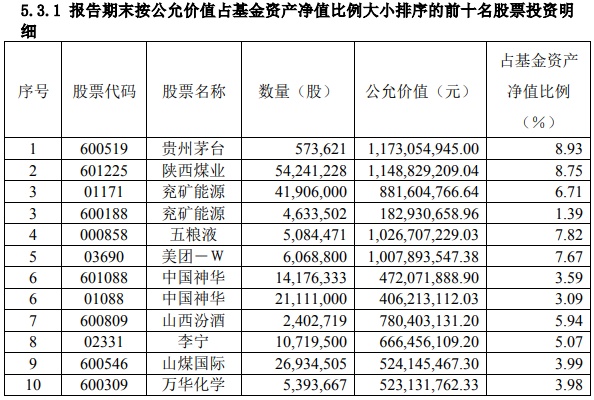

该基金前十大重仓股分别为贵州茅台、五粮液、美团、山西汾酒、李宁、洋河股份、腾讯控股、古井贡酒、泸州老窖、特步国际。

相较于一季度,李宁、古井贡酒、特步国际进入前十大重仓股行列,美的集团、欧派家居、申洲国际退出。具体来看,二季度,该基金增持洋河股份、泸州老窖,维持五粮液、山西汾酒、腾讯控股持股数不变,减持贵州茅台。

值得注意的是,二季度五粮液持股数不变,但其公允价值增加超1.3亿元,由第三大重仓股升为第二大重仓股。山西汾酒公允价值增加近1亿,由第五位升至第四位。

易方达瑞恒灵活配置混合:配置结构为“白+黑”,大幅增持五粮液、神火股份

截至二季度末,易方达瑞恒灵活配置混合基金规模为35.33亿元,成立来回报达159.50%。截至报告期末,该基金份额净值为2.718元,报告期内份额净值增长率为15.76%,同期业绩比较基准收益率为1.92%。

萧楠表示,该基金从去年底开始,逐步将组合调整到以“白+黑”为基础的配置结构。一季度煤炭板块表现较好,二季度白酒板块逐步跟上。本季度他在煤炭股的配置上采取了动力煤和焦煤平衡配置的策略,在白酒的配置上逐步加仓了次高端白酒和之前超跌的品种。

但是,萧楠强调,当前依然有较多不确定因素会影响市场的走势。他相信经济规律在社会经济运作中的支配性力量,因此会力求把握好那些“因忽视规律而遭遇意外”带来的投资机会,也为其中曲折的过程做好充分的准备。

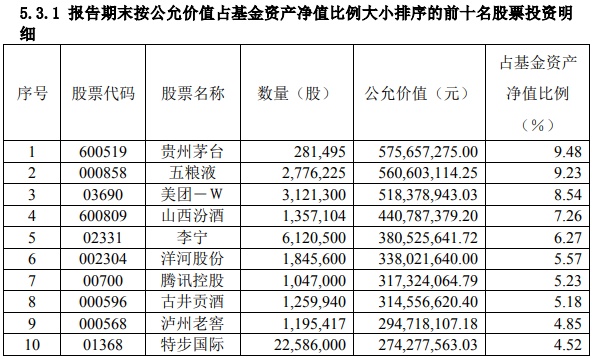

持仓方面,该基金前十大重仓股分别为五粮液、陕西煤业、兖矿能源、贵州茅台、神火股份、中国神华、山煤国际、山西汾酒、古井贡酒、万华化学。

具体来看,相较于一季度,二季度古井贡酒、万华化学、山煤国际新晋该基金前十大重仓股,扬农化工、平煤股份、久立特材退出。该基金二季度大幅增持五粮液、神火股份,其中,五粮液持股数增加75.878万股,增幅达80.66%,神火股份持股数增加919.12万股,增幅达76.88%,小幅增持陕西煤业、贵州茅台、兖矿能源。维持山西汾酒持股数不变,减持中国神华。