核心摘要

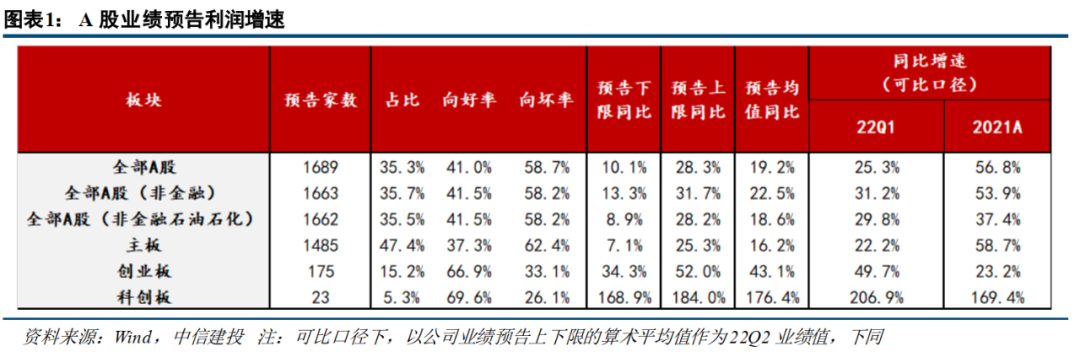

截至7月15日,A股共近1700家上市公司披露2022年半年度业绩预告,数量占比35%,以预告上下限的算术平均值计,当前披露率下的上市公司2022年半年度盈利增速总量上体现出疫情冲击,结构上分化尤为明显:2022H1全部A股归母净利润同比增速达19.2%,可比口径下相比22Q1下滑6.1pct;剔除金融后归母净利润同比增速达22.5%,可比口径下相比22Q1下滑8.7pct。考虑到业绩较佳的企业有较强的提前披露动力,因此当前披露率下的盈利相较总体实际情况而言偏乐观。我们预计22H1总体上市公司实际业绩增速累计同比在-10%左右。

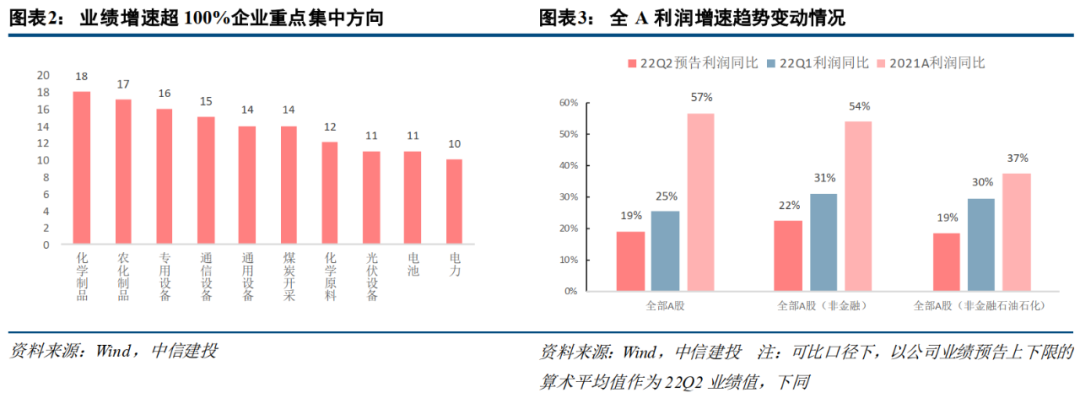

景气结构上,涨价链+新能源引领。同比增速超100%的个股仍集中在涨价化工品/锂/煤炭/新能源车/光伏/半导体/CXO等板块。但不同行业间分化差距明显扩大,出行消费及地产链对全A业绩造成大幅拖累。从风格来看,成长板块盈利重新登顶占优(以高端制造板块的业绩贡献为主,TMT景气疲弱),资源板块维持高位但环比回落,消费触底,地产依旧低迷,银行则偏稳定。值得关注的是,从二季报业绩预告看,产业周期变迁对板块业绩的影响在逐步验证和确立,典型如养殖业、半导体、消费电子。

业绩预告披露当月,当季业绩对涨跌幅具有较强的指示意义;而放眼到后期,景气趋势和持续性则是更为重要的影响因素。以业绩预告均值计,将申万二级板块的业绩增速进行三档归类,展望三季度值得关注的景气方向是:1)第一梯队(业绩>50%)中仍有加速可能性的细分:能源金属/光伏/逆变器/储能/新能源车链/军工,同时CXO/半导体设备/IGBT/新材料预计仍将维持高景气;2)第二梯队(业绩介于-30%~50%间)中有可能实现景气跃升的板块:风电设备/啤酒/白酒/食品;3)第三梯队(业绩<-30%)中的确定性改善线索:汽车零部件/养殖/休闲食品/电力,值得进一步观察的是需求景气弱复苏但盈利有望明显改善的品种如装修建材/航空。需规避的则是上半年大概率已达到景气高点的部分资源品/新冠产业链等。

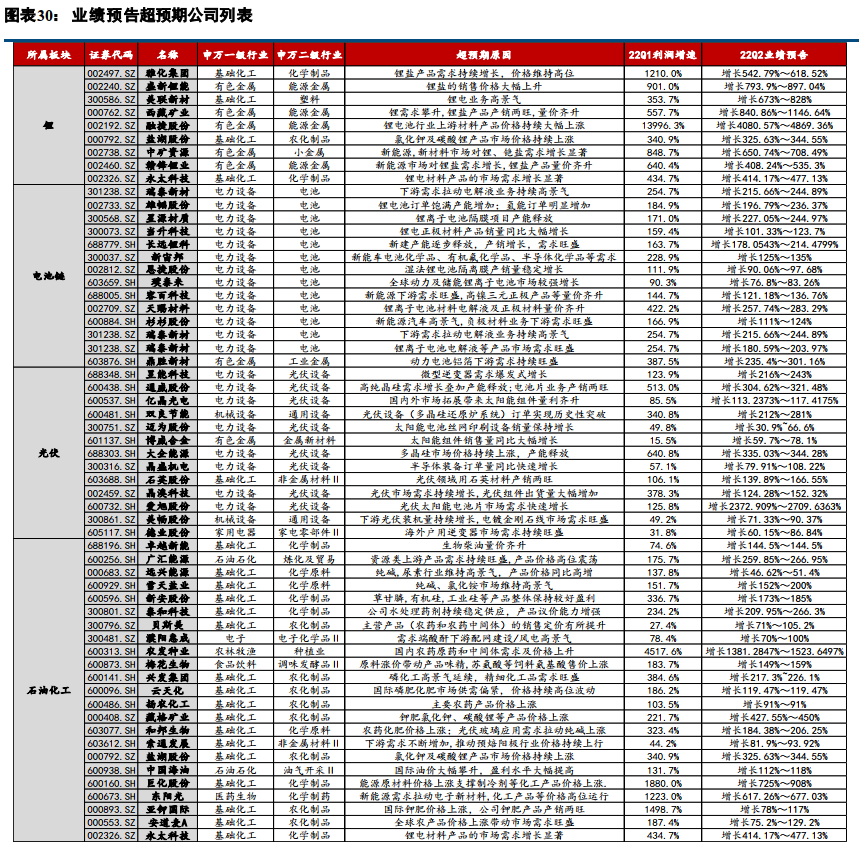

进一步的,下沉到企业微观层面,通过对近1700家企业的业绩预告内容梳理,可得出的超预期景气线索主要集中在:电解液/隔膜/锂(量价齐升)、逆变器(需求爆发式增长)、光伏(硅料超预期上行,组件需求旺盛)、军工(装备/电子元器件高景气)、光伏设备、半导体设备/IGBT、新冠产业(检测需求)、CXO、化工品涨价链(纯碱/磷化工/农药化肥)、煤炭、油运、水电(上半年来水量大增)、千兆宽带、海缆等方向。

风险提示:数据统计存在偏差、疫情大幅爆发风险

一、2022半年报业绩预告:总量受疫情冲击,结构分化明显

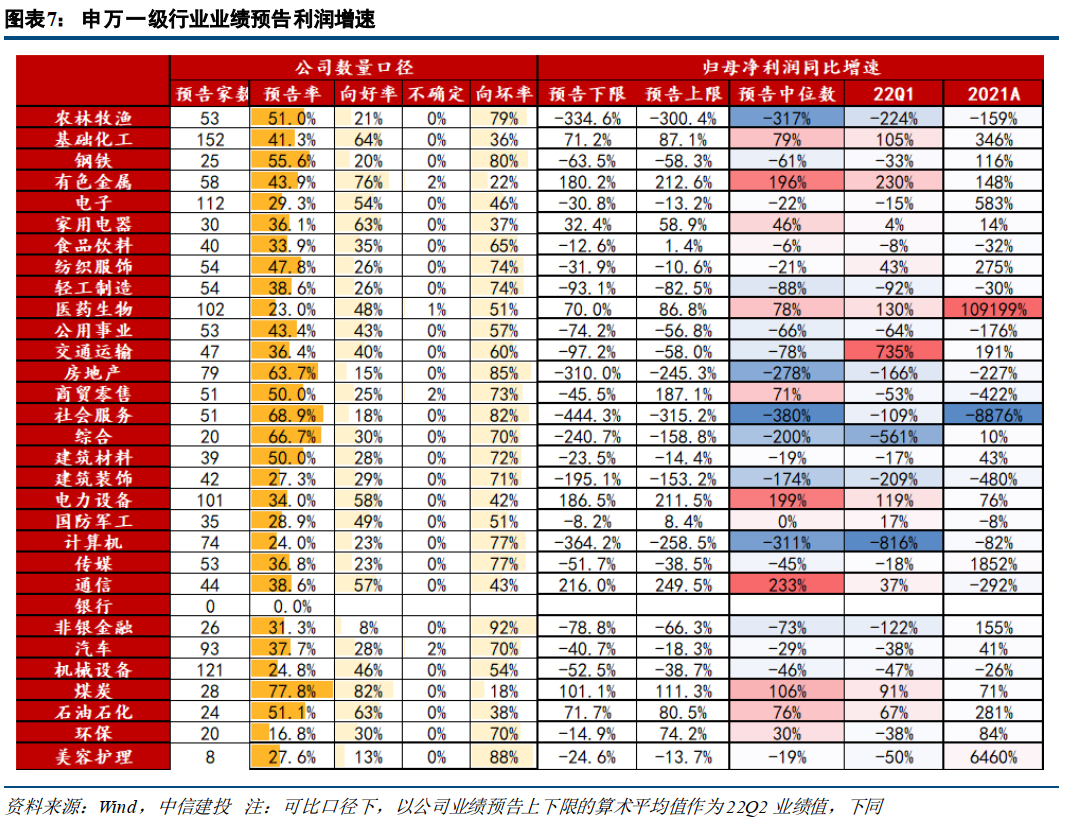

截至7月15日,A股共近1700家上市公司披露2022年半年度业绩预告,数量占比35%,以预告上下限的算术平均值计,当前披露率下的上市公司2022年半年度盈利增速总量上体现出疫情冲击,结构上分化尤为明显:

1) 2022H1全部A股归母净利润同比增速达19.2%,可比口径下相比22Q1下滑6.1pct;剔除金融后归母净利润同比增速达22.5%,可比口径下相比22Q1下滑8.7pct。值得注意的是,披露规则方面,强制披露的主要包括:①净利润为负;②盈利且净利润同比上升或下降50%以上;③扭亏为盈,且科创板、创业板无中报预告披露要求,故样本数据与总体实际情况存在偏差。再考虑到业绩较佳的企业有较强的提前披露动力,因此当前披露率下的盈利相较总体实际情况而言偏乐观。我们预计22H1总体上市公司实际业绩增速累计同比在-10%左右。

2) 景气结构上涨价链+新能源引领;同比增速超100%的个股仍集中在涨价化工品/锂/煤炭/新能源车/光伏/半导体/CXO等板块。但不同行业间分化差距明显扩大,出行消费及地产链对全A业绩造成大幅拖累。从风格来看,成长板块盈利重新登顶占优(以高端制造板块的业绩贡献为主,TMT景气疲弱),资源板块维持高位但环比回落,消费触底,地产依旧低迷,银行则偏稳定。

3) 更进一步至细分板块,值得关注的是,从二季报业绩预告看,产业周期变迁对板块业绩的影响在逐步验证和确立,重点包括猪周期触底回升、半导体景气明显分化、消费电子链景气下行、涨价链高位回调等,而这点是决定后续行业表现持续性和空间的最重要线索。

4) 拆分影响微观业绩的中观线索,主要集中在疫情影响、原材料涨价、新能源景气和地产需求低迷上,同时值得关注的一方面是传统制造业公司转型升级的加速,使得A股整体业绩与传统经济指标偏离度提升,典型如家电零部件企业,带动了整体板块看似好于预期的业绩预告表现;另一方面则是多数出口型公司的汇兑收益,或将使得22H1整体扣非净利润表现差于归母净利润表现。

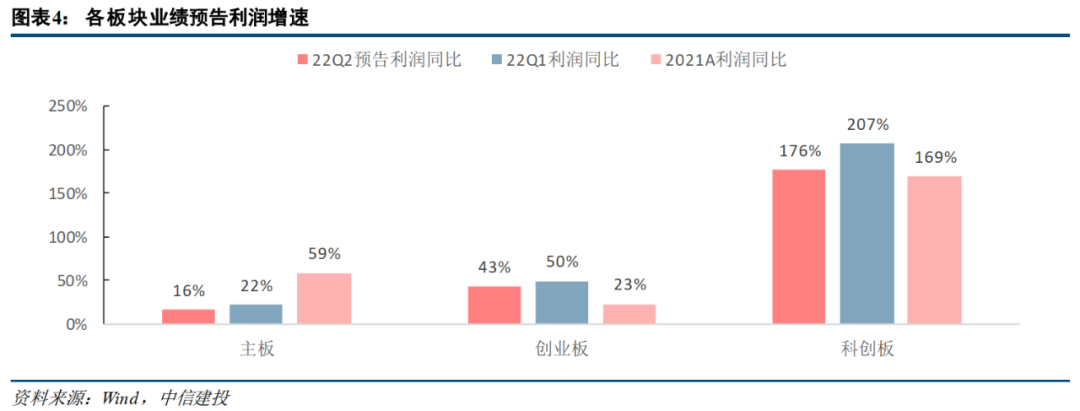

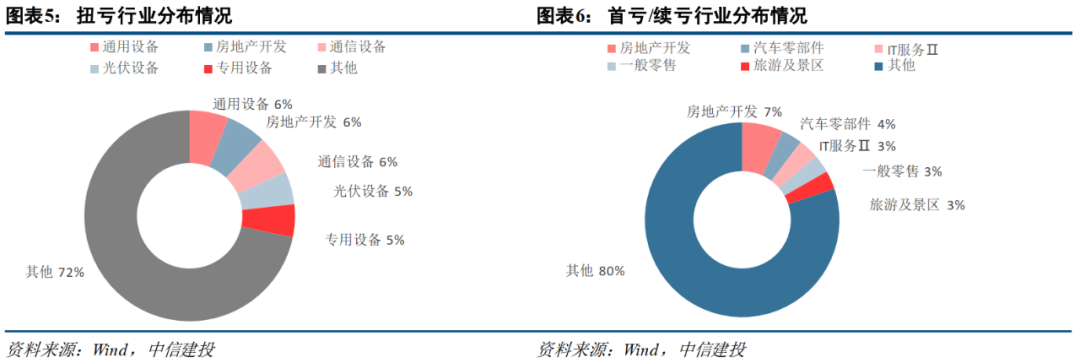

22H1业绩预告中全A向好率约41%,双创好于主板(但披露率较低)。分板块看,当前披露率下主板(披露率47.4%)2022H1归母净利润同比达16.2%,可比口径下相比22Q1回落6.0pct;创业板(披露率15.2%)2022H1归母净利润同比达43.1%,可比口径下相比22Q1回落6.6pct;科创板(披露率5.3%)2022H1归母净利润同比达176.4%,可比口径下相比22Q1回落30.5pct。业绩向好的高增速(>50%)方向主要集中在化学制品、农化制品、能源金属、专用设备、电子化学品、乘用车、医疗器械等;实现扭亏的企业主要集中在通信设备、光伏等;首亏、续亏企业则集中于养殖、饲料、酒店餐饮、航空机场、旅游及景区等。

二、中观:高端制造重新登顶,消费有望触底回升

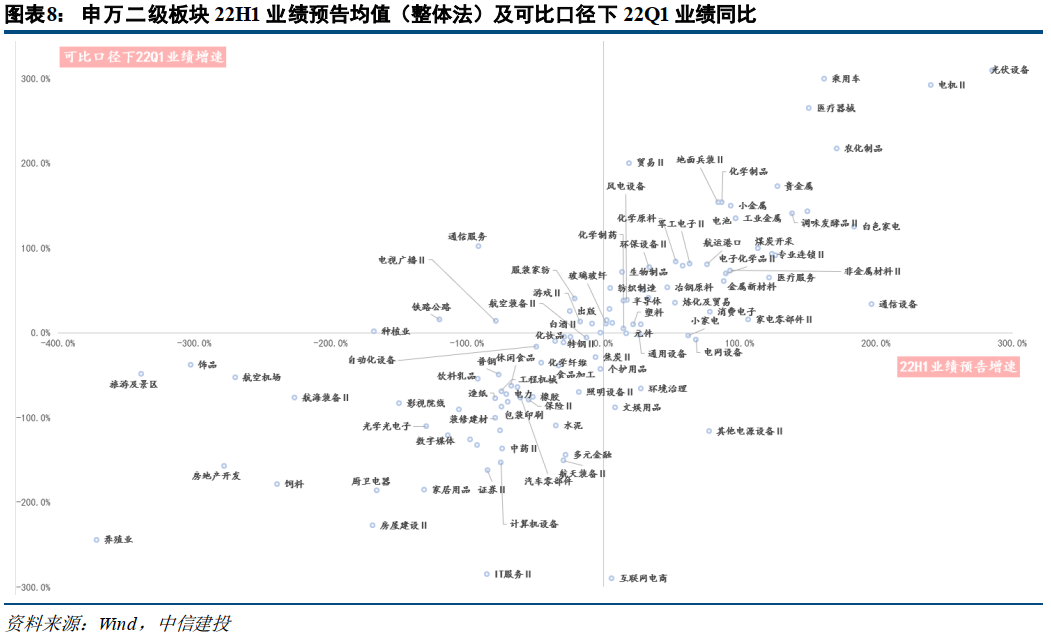

整体法下,以业绩预告均值计,将申万二级板块的业绩增速进行分档归类:

第一梯队(业绩增速>30%):资源涨价链(能源金属/农化制品/贵金属/煤炭开采/工业金属/纯碱/航运港口/冶钢原料)、光伏/逆变器/储能、新能源车链(乘用车/电池)、军工(地面兵装/军工电子)、半导体、医药(医疗器械(新冠检测)/CXO)、新材料(非金属材料/电子化学品/金属新材料)、快递;

第二梯队(-30%<业绩<30%):部分中游资源品(塑料/燃气/焦炭/特钢/玻纤)、纺服/化学纤维、风电设备、电子元件、化学制药/生物制品、超市百货、个护用品/化妆品、啤酒/白酒/食品加工、航空装备/航天装备、自动化设备、游戏;

第三梯队(业绩<-30%):中游加工周期品(普钢/橡胶/包装印刷/造纸/装修建材/水泥/玻璃)、传统中游制造(汽车零部件/轨交设备/工程机械)、TMT(计算机设备/IT服务/软件开发/通信服务/光学光电子)、地产链(房地产开发/房地产服务/装修装饰/家居用品/厨卫电器)、养殖(养殖业/饲料)、出行消费(航空机场/旅游及景区/酒店餐饮/影视院线/休闲食品/饮料乳品)、券商/保险、电力、铁路公路;

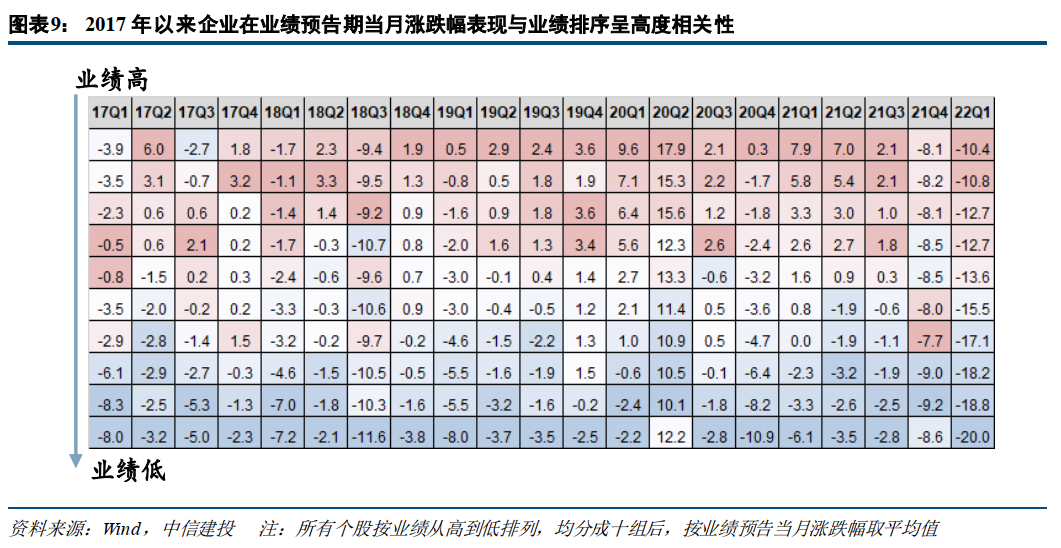

前期我们已有分析,业绩预告披露当月,当季业绩对涨跌幅具有较强的指示意义;而放眼到后期,景气趋势和持续性则是更为重要的影响因素。展望三季度,值得关注的景气方向是:1)第一梯队中仍有加速可能性的细分:能源金属/光伏/逆变器/储能/新能源车链/军工,同时CXO/半导体设备/IGBT/新材料预计仍将维持高景气;2)第二梯队中有可能实现景气跃升的板块:风电设备/啤酒/白酒/食品;3)第三梯队中的确定性改善线索:汽车零部件/养殖/休闲食品/电力,值得进一步观察的是需求景气虽弱复苏但盈利有望明显改善的品种如装修建材/航空。需规避的则是上半年大概率已达到景气高点的部分资源品/新冠产业链等。

细拆景气原因,分板块看:

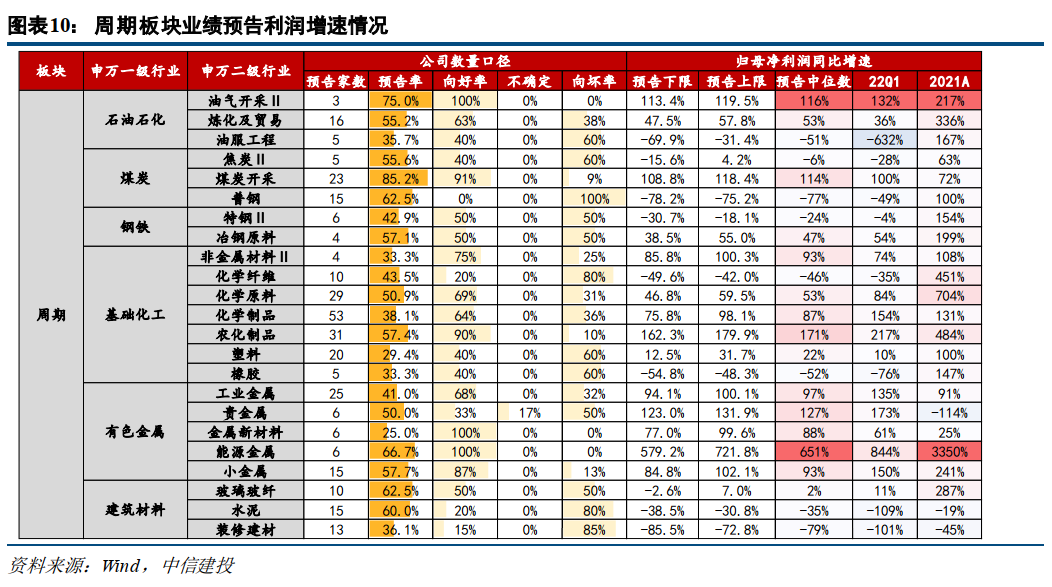

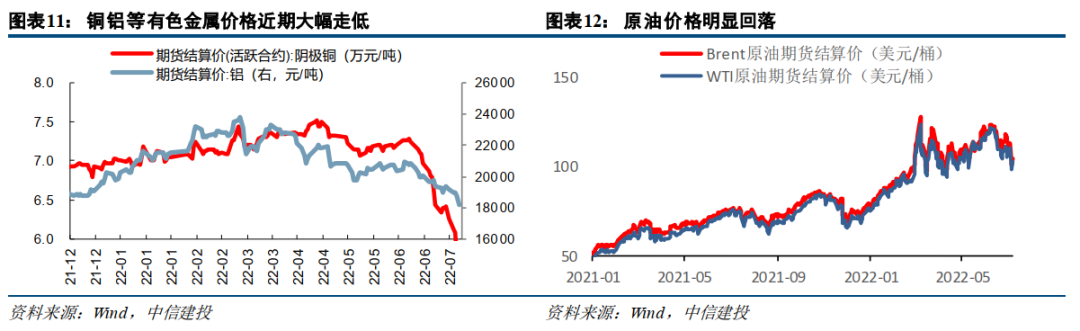

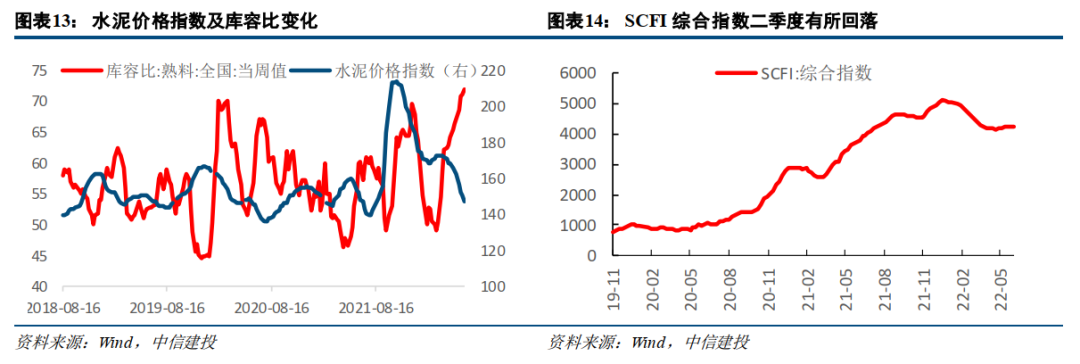

周期/资源品:上游板块景气变动难逃经济周期影响。22H1资源品业绩同比依旧维持高位,但与Q2石油/工业金属价格下跌相对应的是,多数资源品业绩环比22Q1已出现明显下行趋势,其中韧性及景气表现最佳的为煤炭/能源金属/农化品;中游加工周期品方面,下游需求疲弱叠加原材料成本依旧高企背景下,钢铁、建材、化纤同比大幅负增;此外,火电业绩仍未扭亏,航运业绩边际回落。随供给端冲击逐步被定价,以及海外加息压力及衰退担忧蔓延,二季度大宗资源品普遍见顶回落,仅供需格局较佳的动力煤/化肥等少数品种维持较强韧性。以当前披露率计,业绩增速表现由高至低分别为能源金属(+651%)、农化制品(+171%)、油气开采(+116%)、煤炭开采(+114%)、工业金属(+97%)、,其中仅煤炭业绩同比环比22Q1仍有小幅增长,其余均出现明显回落。此外值得一提的是电力行业,受损于煤价的持续高企,火电板块仍未扭亏,但长协履约率提升背景下业绩同比已出现环比回暖态势,而水电板块则因来水较旺表现大超预期。展望后期,资源品方面,我们认为新兴产业周期驱动的品种(锂/硅/部分新材料化工品)表现将强于下游跟随国内需求的品种(煤炭),再强于全球定价品种(工业金属/石油/航运);原材料价格回落及需求弱复苏背景下,钢铁、建材、火电盈利能力则有望回暖。产业链利润分配往上游迁移趋势将告一段落。

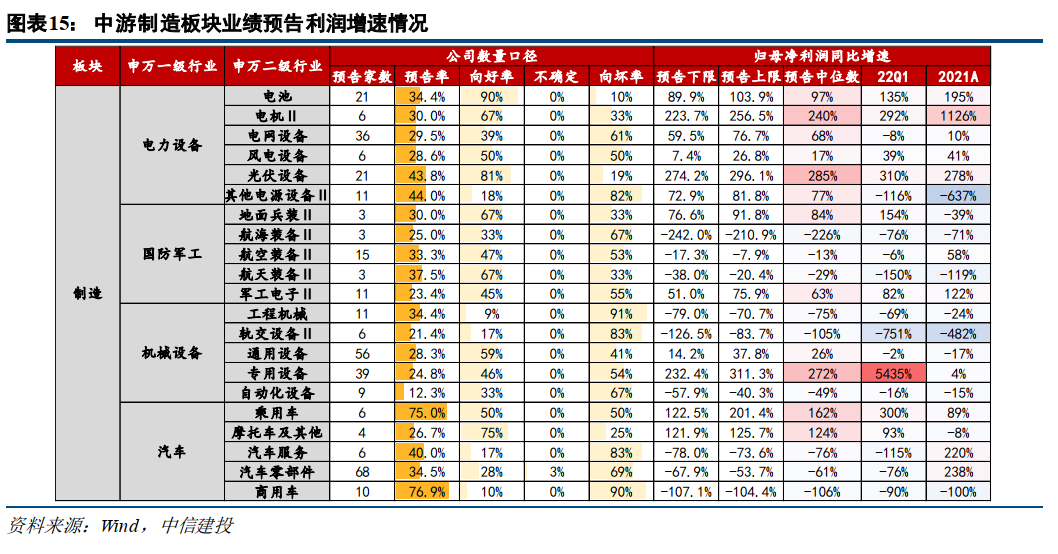

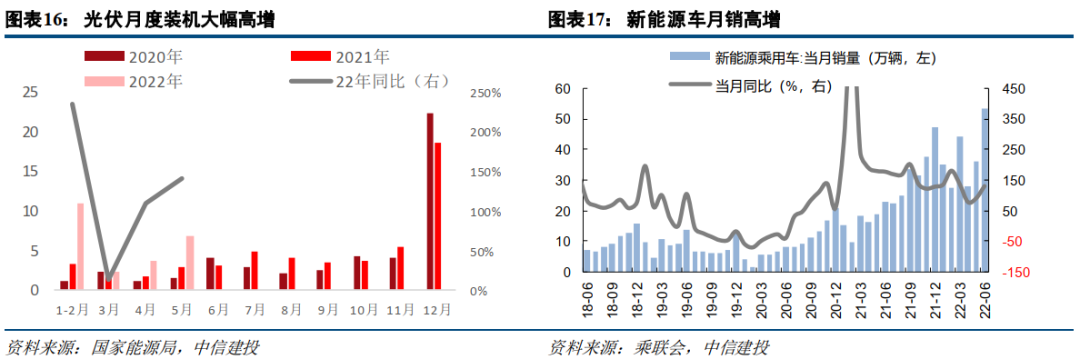

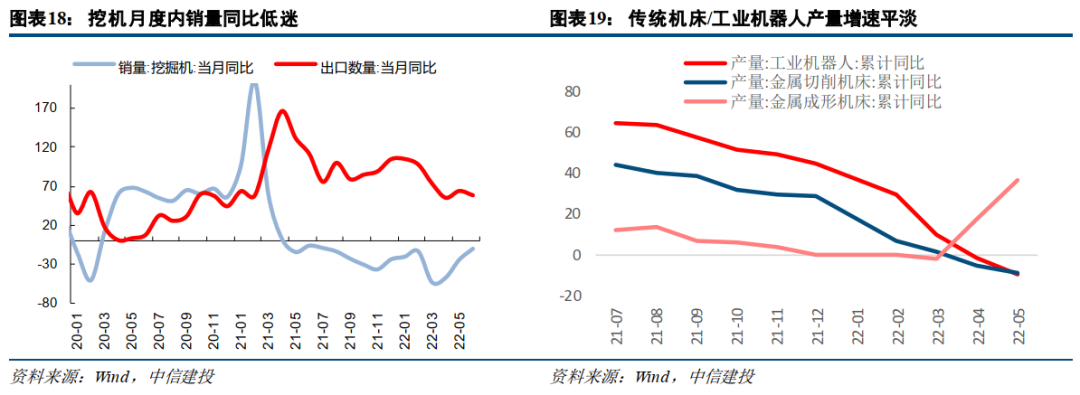

中游制造:疫情影响甚微,高端板块盈利表现重新登顶,其中新能源表现最优,军工维持韧性,半导体分化明显。3-4月汽车生产受疫情冲击显著,5-6月虽有回补,但整体零部件板块业绩依旧不佳;传统制造业方面,以工程机械为例,下游需求疲软叠加成本冲击仍存,整体景气疲弱。按当前披露率计,业绩增速表现由高至低分别为光伏(+285%)、乘用车(+162%)、电池(+97%)、电网设备(+68%)、风电(+17%)、航空装备(-13%)、汽零(-61%)、工程机械(-75%)。从二季度整体景气表现看,4-5月光伏均维持100+%的装机增速高增长,海外需求超预期加速;新能源车需求韧性依旧,疫后迅速回补且持续获政策支持;汽车产业链成为消费刺激政策重点方向,而军工天然的To G属性保障了其景气表现。然而,除自身产业周期驱动的新兴产业外,与经济周期存在高度相关性的传统制造投资链表现则偏疲软,无论是机床/工业机器人抑或是工程机械等大类机械设备细分高频景气表现均处于低位震荡态势。展望后期,我们认为景气仍有进一步向上可能性的为新能源车、光伏;维持高景气平稳的为军工;基本面触底加速修复的为汽车;传统制造链需求虽有回暖预期,但弹性存疑。

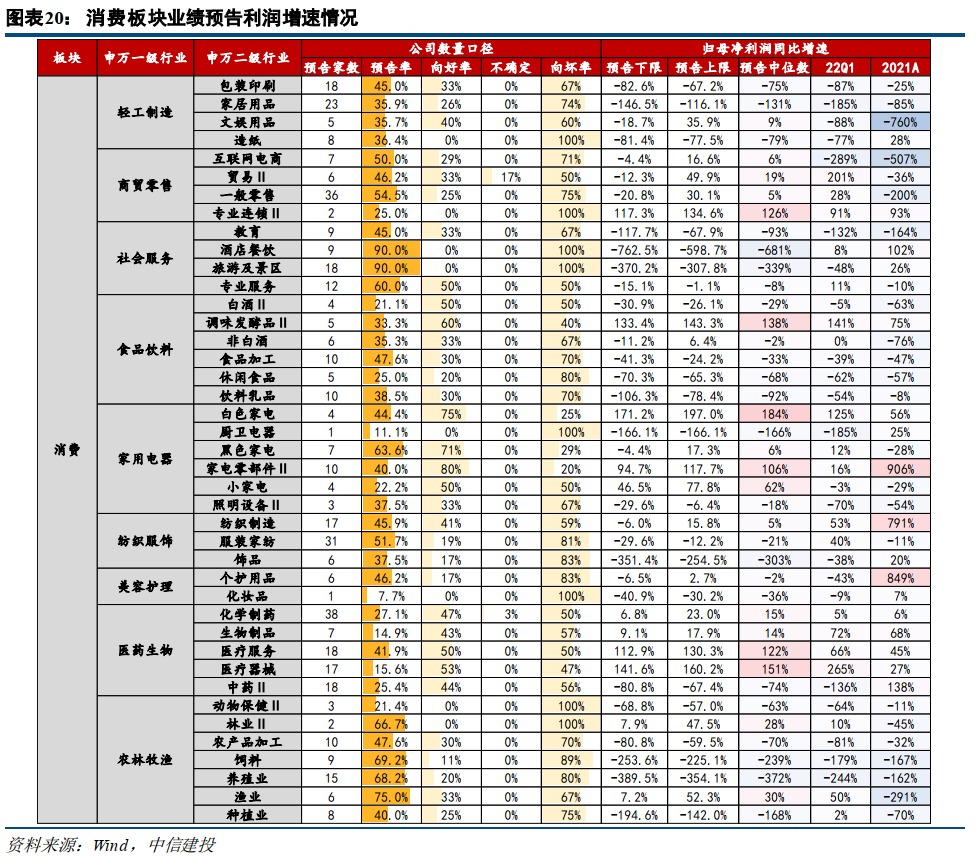

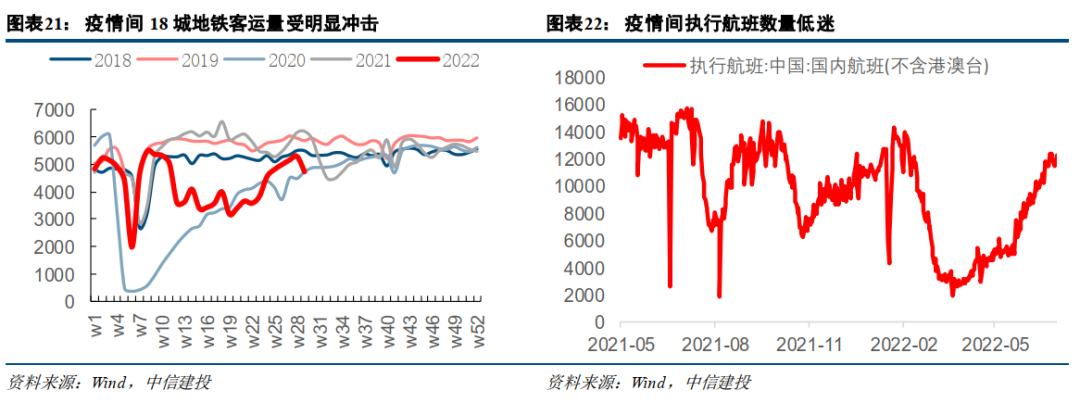

消费:基本面Q2触底,疫情影响下对全A业绩造成大幅拖累。出行旅游链、生猪养殖二季度大幅负增,食品饮料/医美/纺服因消费场景受阻表现不佳,医药中新冠产业/CXO依旧亮眼,家电的高业绩预增则主要来源于转型公司的贡献,但其中受益于疫情的冰柜、部分小家电也有不错表现。按当前披露率计,业绩增速表现由高至低分别为白色家电(+184%,主要由冰箱冰柜贡献)、医疗器械(+151%,主要由新冠检测景气贡献)、医疗服务(+122%,主要由CXO景气贡献)、小家电(+62%)、食品加工(-33%)、化妆品(-36%)、旅游景区(-339%)、养殖业(-372%)。影响消费板块景气的核心主线为疫情形势,无论是出行旅游、本地消费生活场景抑或是地产竣工链等均依赖于疫情政策及人员流通的放开。相比20年疫情,本轮消费遭受了更强的负面冲击:其一,疫情爆发地区主要包括消费占比较高的一线城市,其二,疫情持续及封控时长均较2020年更甚,其三,居民收入预期下降叠加疫情持续扰动担忧,消费疫后回补效应减弱且消费意愿明显更低,故从二季度业绩方面而言,消费负面拖累明显增强。展望后期,我们认为随疫情政策边际放开及阶段性控制,除新冠产业外的消费板块普遍将见底回暖,但结合需求韧性及恢复确定性看,预计食品饮料及消费医疗恢复态势将较为明显,尤其成本压力下行下大众消费板块盈利有更强修复预期,而出行链及地产竣工链恢复弹性则仍待进一步观察。

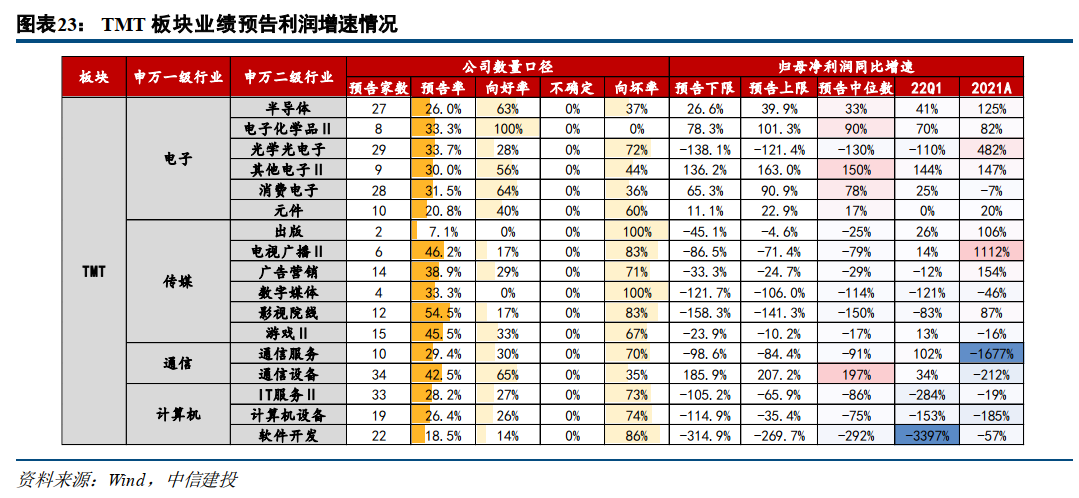

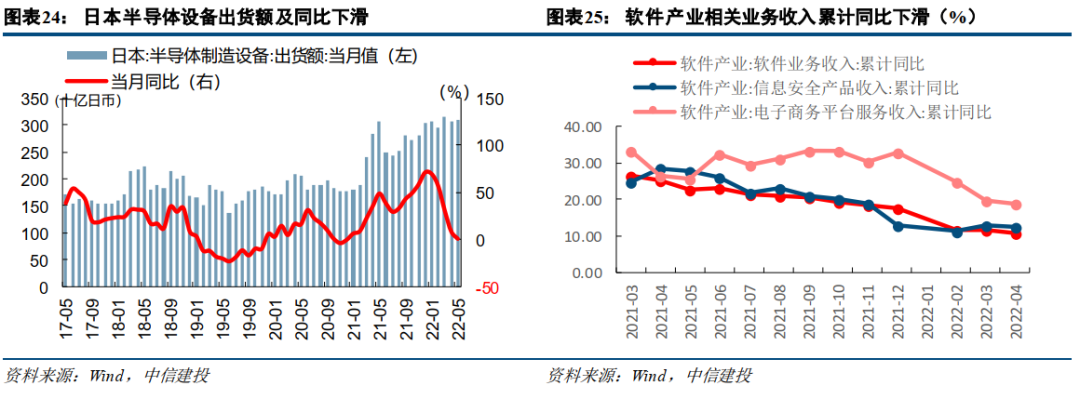

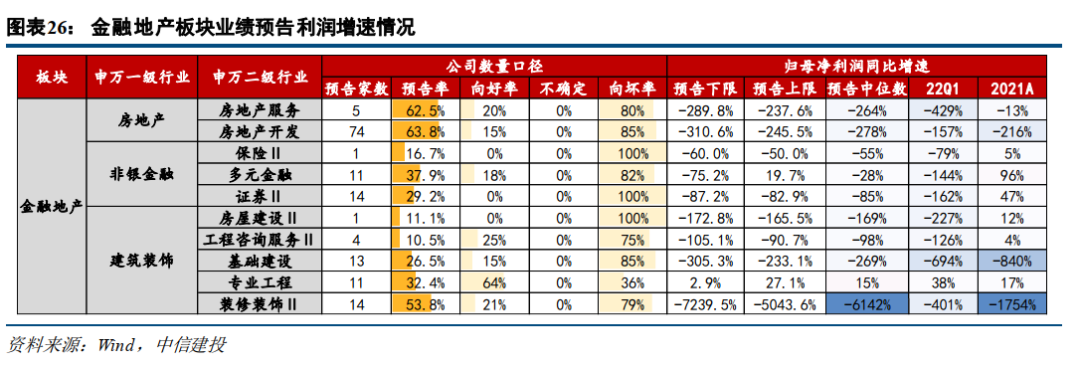

TMT:创新空档期,景气偏平淡。受下游消费电子需求低迷影响,半导体产业链景气分化;传媒整体受疫情冲击明显;计算机板块中部分To G业务及智能汽车业务进展相对顺利;通信中千兆宽带、海缆为景气亮点。按当前披露率计,业绩增速表现由高至低分别为通信设备(+197%)、电子化学品(+90%)、半导体(+33%)、电子元件(+17%)、数字媒体(-114%)、影视院线(-150%)。半导体方面,截至6月最新数据,芯片供需紧张已得到边际缓解,消费电子需求的低迷带动晶圆厂产能利用率出现下滑,下游仅汽车/服务器芯片需求维持旺盛。从台股营收情况看,目前产业链上材料、制造环节景气高位震荡,设计/封测景气已出现明显下行。计算机/传媒/通信中,部分细分领域业绩表现可圈可点,如To G数字化业务、智能驾驶、海缆等,而其余普遍低迷,尤其传媒中受损于疫情的影院/广告等。展望后期,具确定性回升预期的细分主要包括游戏及互联网相关板块,在政策信号边际回暖催化下有望迎来周期上行,以及受益于疫情封控政策边际放开的影院;同时,金融信创、千兆宽带、海缆及智能驾驶等业务亦仍处于产业周期上行初中期阶段,大概率将维持平稳的高景气表现。

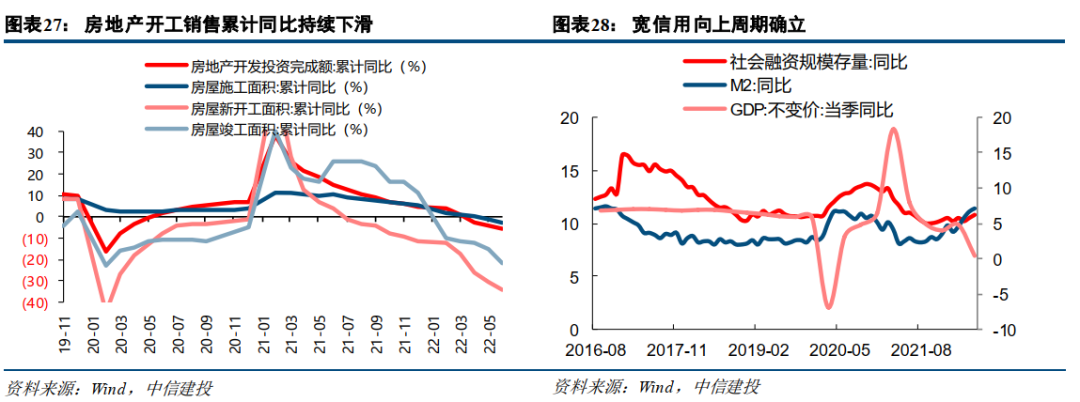

金融地产:地产业绩低迷且对产业链造成较强拖累效应。基建及银行披露率较低,但从业绩前瞻看,基建央企业绩二季度受疫情影响大概率环比下滑,但整体同比仍将维持相对高位;银行中城商行受益于基建项目信贷投放良好业绩依旧亮眼。4-5月地产销售持续低迷,30城商品房销售面积同比维持40-50%的负增长,6月中大城市虽有回暖,但三四线城市仍存较大压力,并不意味着地产周期的反转上行。同时,开发竣工链亦受到疫情期间企业强制停工影响,装修装饰细分领域表现颇为低迷。但另一方面,基建及银行则体现出较为良好的逆周期属性。宽信用稳增长一系列措施下,业绩维持相对韧性。

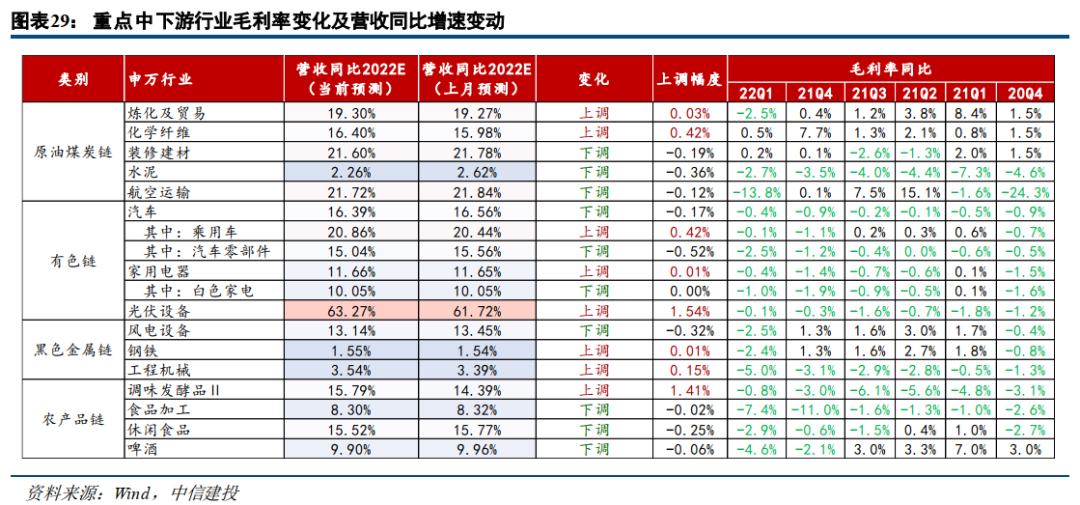

整体而言,从中观景气变动趋势中,我们不难得出下半年可重点关注的两条底部回暖线索,一是消费复苏,其中需求具韧性及确定性的板块表现或更佳;二则是上游盈利占比回落、中下游盈利修复。对于中游偏加工制造业而言,如石化产品、沥青、塑料、钢铁、化肥等,其产品价格与上游资源品价格呈现较强的联动性,盈利空间是否能够扩大取决于下游需求韧性,若需求支撑不足则可能反有利润空间挤压风险;而对于偏下游的行业而言,由于调价周期较长,一般可迎来阶段性的盈利剪刀差修复,但股价上行空间及盈利修复空间也仍取决于需求情况,更值得关注的是景气预期向好且盈利改善的方向。

21H2以来多数中下游行业毛利率受挤压明显,主要包括:原油煤炭链(炼化/化纤、消费建材、航空、电力)、有色链(汽车、家电)、黑色金属链(风电设备、钢铁、工程机械)、农产品链(调味品/食品、啤酒)、新能源产业中下游(光伏组件、电池)等,若原材料成本延续下行趋势,此部分中下游均有一定盈利修复机会,其中需求预期更佳的汽车、风电设备、食品、啤酒预计持续性更强,下半年则可进一步观察航空需求复苏情况及地产后周期链恢复弹性。

三、微观:超预期线索来自于哪些方向?

进一步的,下沉到企业微观层面,通过对近1700家企业的业绩预告内容梳理,可得出的超预期景气线索主要集中在:电解液/隔膜/锂(量价齐升)、逆变器(需求爆发式增长)、光伏(硅料超预期上行,组件需求旺盛)、军工(装备/电子元器件高景气)、光伏设备、半导体设备/IGBT、新冠产业(检测需求)、CXO、化工品涨价链(纯碱/磷化工/农药化肥)、煤炭、油运、水电(上半年来水量大增)、千兆宽带、海缆等方向(附近100家景气超预期的典型公司业绩归因表)。

本文选编自微信公众号“陈果A股策略”,智通财经编辑:张金亮。