7月14日,台积电(TSM.US)发布2022年第二季度财报,财报显示,台积电二季度营收5341.4亿新台币,同比增长43.5%,环比增长8.8%。当然,作为晶圆代工龙头,台积电财报所透露出的远不止这些,还有更多的产业信息。

2nm:越来越多客户采用

在2022Q2业绩说明会纪要上,台积电方面表示,虽然没办法透露N2技术中HPC应用的占比情况,但可以保证使用Chiplet和N2的客户数量在增加。

一方面,2nm作为未来业界内最先进的半导体技术,除了能给晶圆制造行业带来最高的回报率外,对于英特尔、英伟达、苹果、高通等芯片设计厂商来说,也是不得不争夺的高地。当前,设计巨头要想保持自身龙头地位、持续成为行业领导者,就应抢先获取领先技术,这一点已经成为业内共识。

另一方面,随着全球海量网络数据暴增,计算需求也将成倍增长,未来除了智能手机产品外,HPC、汽车等所需芯片也将向先进制程迈进,传统的28nm、14nm、12nm等工艺根本满足不了涉及到大量演算、模拟的芯片设计需求。要想在单位面积上提高运算效率,最简单的方法就是提升制程,单位面积晶体管数增加,电子间隙变小,功耗下降,最重要的是性能也会有大幅提高。

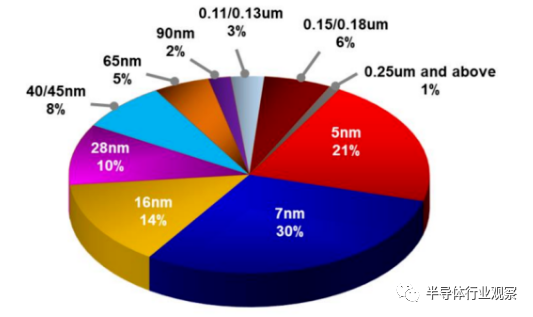

而这一点其实从台积电历年来先进制程的收入占比也能窥见一斑。台积电于2018年上半年开始量产7nm,而仅仅2018年第4季度,其7nm就已经占整季晶圆销售比重达23%。5nm虽然没有7nm增速如此快,不过同样也不容小觑。台积电于2020年一季度开始量产5nm,到了2021年,5nm营业收入占比已经达到19%。从台积电最近财报来看,7nm及以下的先进制程占比合计已经高达51%。

图源:台积电

由此可见,先进制程的“超高魅力”几乎无人可挡,作为未来业界内最先进的半导体技术,2nm自然也将大受欢迎。

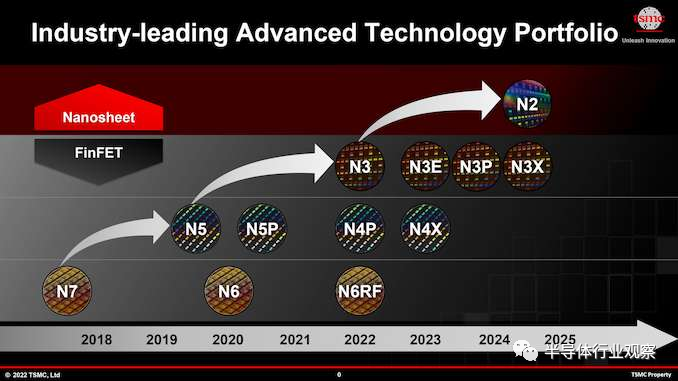

而从台积电透露的消息,我们可以得知,台积电N2是一个全新的平台,广泛使用 EUV 光刻技术,并引入了 GAAFET以及背面供电。目前,该技术进展符合台积电预期,预计2024年进行试产,2025年正式量产。相比N3E,N2在同等功耗下计算速度提升10%-15%,在同等计算速度下功耗降低20%-30%,芯片密度增加了 1.1 倍以上。

图源:台积电

考虑到现代半导体生产周期的长度,如果一切按计划进行,预计台积电第一批 N2 芯片将在 2025 年末或 2026 年上市可能更为务实。当然,除了台积电,从《全球都在追逐2nm》一文可以得知,美国的IBM和英特尔、韩国三星,以及日本、欧洲等地区也都在向2nm冲刺。

成熟制程:扩产是有针对性的

在2022Q2业绩说明会纪要上,针对“2025 年成熟和专业节点产能扩大约 50%”的提问,台积电表示,成熟制程50%的扩张是指在特定领域应用的产能增加50%,而不是成熟制程的产能增加50%。这个数字是根据客户需求得到,台积电与客户密切合作来支持他们的目标,这不是台积电的计划。这项扩容计划还包括新增产能和现有产能的转换。

台积电指出,他们发现几乎所有边缘设备上的硅含量都在不断增加,里面包含了很多特定领域的应用,因此应客户要求扩大其在特定领域的产能。

近些年,台积电在工艺制程方面属于“先进制程”和“成熟制程”两手抓,先进制程持续攻城掠地,成熟制程也在持续扩充。

受到疫情等多方因素的影响,成熟制程在过去三年遇到了前所未有的缺货危机。为了解决车用及工控等芯片产能短缺问题,台积电成熟制程特殊应用占比持续提高,2018年台积电成熟制程当中的特殊制程应用占比约45%,2021年则预计提升至60%,首度占比超过五成。

与占比提升成正比,相关资本支出也在大幅提升。2022年,台积电投入高压及电源管理IC、微机电及CMOS图像传感器、嵌入式快闪记忆体(eFlash)等特殊成熟制程扩产的资本支出,已达过去三年平均支出的3.5倍,不仅今年特殊成熟制程产能会较去年增加14%,占整体成熟制程比重亦将提升到63%。

从台积电目前扩产情况来看,成熟制程领域主要以28nm/22nm为主,包括预计今年下半年开始量产的南京Fab 16 1B 期;今年4 月动工,预计2024年12月投产的日本熊本Fab 23 第一期;计划8月动工,2024年量产的高雄Fab 22厂区中的二期;以及南科Fab 14厂区P8厂亦开始建厂,来支援特殊成熟制程。

台积电自身也开始强烈鼓励其最老(且密度最低)节点上的客户将其部分成熟设计迁移到其 28 纳米级工艺技术。台积电业务发展高级副总裁 Kevin Zhang曾表示:“我们目前没有[扩大] 40 nm 节点的产能。你建造一个晶圆厂,晶圆厂不会在两年或三年后上线。所以,你真的需要考虑未来产品的发展方向,而不是今天的产品。”

不过由于俄乌战争,以及全球通膨导致终端需求转弱,虽然车用及工控、伺服器等需求维持旺盛,但包括笔电及手机等在内的消费性电子销售已经明显疲软,驱动芯片、模拟芯片、消费类MCU等接连降价,面对台积电如此凶猛的成熟制程扩张势头,外界对此已担忧许久,但从台积电消息来看,这些担忧似乎有点“多余”了。

3D IC和SOIC:需要和日本合作

在2022Q2业绩说明会纪要上,针对“3D IC和SOIC”相关问题,台积电方面表示,目前为HPC应用开发了3D IC、SOIC产品,大部分已经开始被客户采用。台积电认为到未来2nm技术应用时,3D IC技术将有更多需求,预计3D IC产品的增长可能会比预测稍微提前一点。

台积电指出,他们已经在日本成立了3D IC中心,因为日本在封装领域具有原材料优势,基板技术世界第一,台积电需要他们的技术进行3D IC开发。

2021年3月,台积电成立日本3D IC研发中心子公司,今年6月台积电宣布,台积电日本3D IC研发中心已于日本产业技术综合研究所的筑波中心完成无尘室工程,并举行开幕仪式。据了解,台积电日本3D IC研发中心着重于研究下一代三维硅堆栈和先进封装技术的材料领域,主要支持系统级创新,提高运算效能并整合更多功能。

对于SOIC,台积电在2020年技术论坛上首次揭露,将 SoIC(系统整合芯片)、InFO(整合型扇出封装技术)、CoWoS(基板上晶圆上芯片封装) 等先进封装与芯片堆栈技术,整合为 3DIC 技术平台“3DFabric”。

2021年,台积电总裁魏哲家指出,SoIC作为 3DFabric 平台旗下最新成员,是业界第一个高密度 3D 小芯片 (chiplet) 堆栈技术,可将不同尺寸、功能、节点的晶粒进行异质整合,未来若要追求更好的运算效率、更大的信息带宽、更小的面积尺寸、更好的成本效益,3D 小芯片堆栈会是最好的选择。

到目前为止,SOIC主要应用在HPC,因为它非常适合HPC的高速和节能,但对于移动应用,SOIC依赖于廉价的架构,互连密度要求和一些其他要求,台积电将有其他解决方案来解决这部分需求。

据介绍,台积电SoIC 将于 2022 年小量投产,同年年底将有 5 座 3DFabric 专用的晶圆厂。目前,台积电正扩大在竹南的bumping 制程、测试和后端 3D 先进封装服务产能,该厂区将于 2022 年下半年开始进行 SoIC 生产。

此外,在封装所需载板方面,台积电指出,正在与基板合作伙伴合作,开发能够支持高性能计算的基板来支持客户,由于只对最尖端的技术感兴趣,因此不会去开发低端的基板与供应商竞争。

台积电本身在欣兴已有两条ABF载板产线,consign在欣兴山莺厂区,包括Coreless产线,与非Coreless产线,与2023年或是2024年新款智能型手机相关的Coreless产线也进入试运转阶段。今年3月,市场还传出,台积电有意在中科厂区自建ABF载板产能,并于2023年量产,供应苹果使用。

HPC:将成为未来主要驱动力

在2022Q2业绩说明会纪要上,台积电多次强调了HPC业务增长表现强劲。在计算需求的大规模结构性增长背景下,未来HPC将成为台积电长期增长的主要引擎,以后对台积电的增量收入贡献最大。

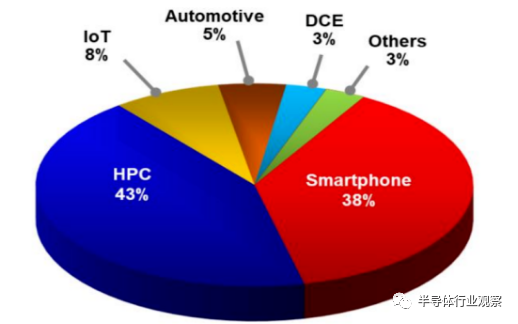

从台积电最新财报来看,22Q2 HPC营收环比增长13%,占比进一步提升至43%。台积电还表示,在新制程节点方面,预计N3将于22H2生产,受益于HPC和智能手机推动,预计2023年将平稳增长,N3E生产比N3晚1年。

此前,手机业务是台积电毋庸置疑的大头,但在今年一季度,手机贡献的营收占比为40%,首次跌落神坛,被HPC(41%)超越,而在第二季度,HPC和手机业务占比隐隐有着拉大的趋势,手机业务占比已跌至38%,反观HPC则增长到了43%。

图源:台积电财报

其实,关于HPC的崛起,早在《手机半导体黄金时代,谢幕!》一文中,就有所详细介绍。终端对半导体产业有着绝对的话语权,过去PC和智能手机带动了全球半导体行业的增长,而如今智能手机业务显然已经触顶,IDC数据显示,2022年一季度全球智能手机出货量为3.08亿部,同比下降10.85%,环比降低15.01%。

随着信息革命的到来,未来在生活中,会有很多边缘设备持续创建数据,而这些数据都需要处理,并且会产生大量的功耗。换句话说,未来,我们将要面对的是大规模结构性增长的计算需求,这给产品性能和节能计算也带来了新需求,需要在整个IP生态系统中使用的领先技术并优化工艺技术。

台积电表示,他们的先进技术能够对此提供解决方案,还能解决和捕捉结构性需求并在高性能计算方面建立强大的产品组合。目前,台积电HPC业务的发展趋势非常健康,同时支持ARM和X86平台驱动的高性能计算,而这两个平台都是驱动台积电增长的核心。

相较于没有看到过多库存的高端智能手机,对于HPC,台积电指出,未来几年HPC业务将成为台积电增长的主要驱动力。

存储市场遇冷,代工存货保存一致

在2022Q2业绩说明会纪要上,台积电透露对半导体的预测是存储市场遇冷,代工厂的存货预测将会保持一致,对于2023年的预测还为时过早。

当前智能手机、PC和消费者等细分市场需求疲软是不争的事实,受到需求下降的影响,导致5nm和7nm产品库存增加。不过魏哲家坦言,供应链已经在采取行动,预计整个2022年下半年库存都会减少。

再看内存市场情况,受到疫情以及大环境等不确定因素的影响,存储市场也已遇冷。有消息人士指出,在现货市场,内存价格自第二季度以来一直在迅速下跌,几乎所有类型的内存价格都将在 2022 年第三季度环比下降超过 10%。

存储大厂美光直接发布了悲观预期,警告称,在俄乌冲突、高通胀等导致消费电子需求疲弱(主要为PC和智能手机)等负面影响下,公司2022财年第四季度营收预计将在72亿美元左右,远低于分析师预期的91.4亿美元。

不过,台积电认为,经过2年疫情驱动导致的居家需求调整,这种情况是合理的,半导体供应链的过剩库存需要几个季度才能重新平衡到更合理的水平,可能将持续到2023年上半年。魏哲家称2023年将出现一个典型的芯片需求下滑周期,而不是2008年的大下降周期。台积电财务长黄仁昭补充,估计IC设计的DOI在今年下半年会显著下滑。

即便大环境不景气,数据中心和汽车方面的需求却仍然保持稳定,甚至客户需求超过台积电的供应能力,所以即使存在持续的库存调整和宏观不确定性,但台积电产能仍然非常紧张。

此外,台积电在回答问题时也表示,由于其强大的技术地位,且在HPC方面拥有非常强大的产品组合,公司与客户建立了长期的战略关系。即使2023年进行存货修正,对台积电来说仍是库存调整的一年。

展望未来,面对当前低迷的市场环境,台积电依旧充满信心,预计未来几年的营收增速达15%-20%(以美元计),并相信53%及更高的长期毛利率是可以实现的。

原因在于,台积电观察到许多设备中的芯片增加。例如,数据中心的CPU、GPU、AI加速模块的数量正在增加,5G智能手机的芯片密度远高于4G智能手机,当今汽车中的芯片数量也在不断增加,未来几年,芯片需求的增长将在中高个位数百分比范围内甚至更高,从而支持长期的结构半导体需求并增加晶圆需求。

从台积电种种消息,我们可以得出,大家所害怕的“供过于求”的现象短期内应该不会发生在台积电身上,相较于担心库存积压,或许供应商无法按时供应才是台积电所要面临的挑战。受到供应链不顺的影响,台积电今年部分资本支出或将被推迟到2023年,但不会影响2022年产能计划。

写在最后

进入2022年以来,“满园绿色”的股票和“供过于求”的警告,让人们对半导体的担忧越来越严重,此次台积电对于未来的预测或许也能给大家吃了一颗“安心丸”,但如何平安度过这个“库存调整”时期,未来又该向哪方面迈进,仍是需要思考的问题。

本文编选自微信公众号:“半导体行业观察”。智通财经编辑:张计伟。