QUICK FactSet统计显示,世界主要半导体相关企业(40家)的总市值截至7月1日为3万亿美元,与2021年底相比减少了近1.8万亿美元(4成)。

从四月底至今,芯片巨头们的股价仍在下跌。如果用“过山车”来形容巨头们的股价变化,那么毫无疑问,现在正处于明晃晃的下行期。

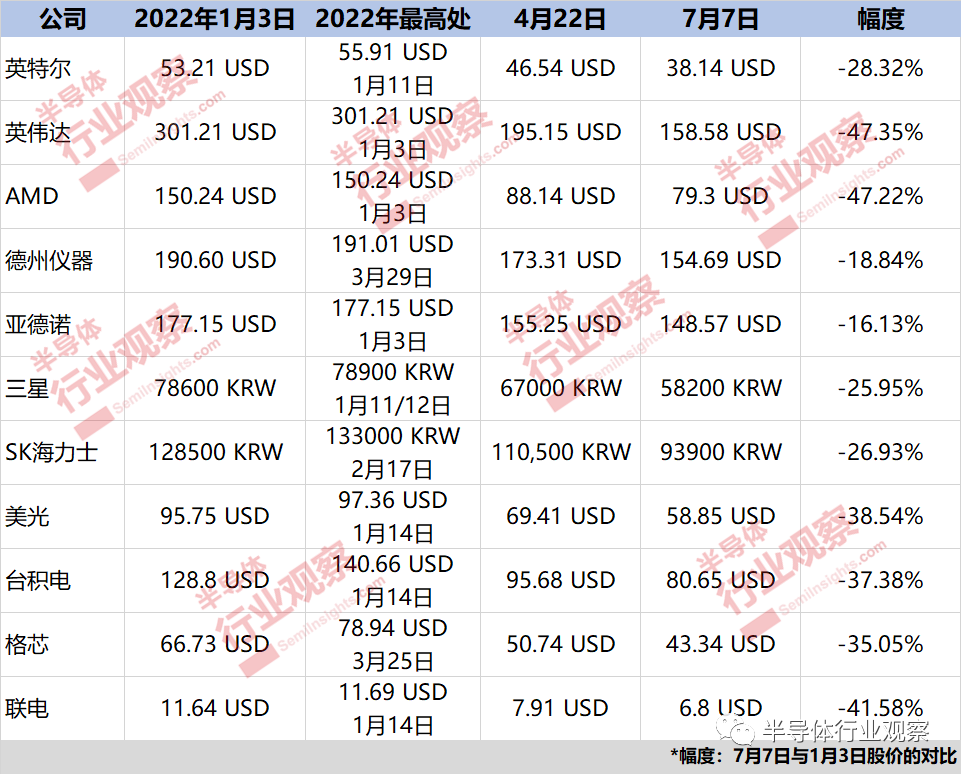

半导体行业观察制图

从上图来看,今年以来,上述11家巨头的股价跌幅已经可以用“惨烈”一词来形容,3家企业跌幅突破40%,英伟达和AMD两家更是向50%冲刺,身为模拟芯片巨头的德州仪器和亚德诺两家近20%的跌幅居然能够算是“优胜者”。与年初的高位股价相比,颇有一种“开局即巅峰”的忧伤。

面对如此不友好的情势走向,在4月股价下跌时仍处于信心满满的巨头们,是否依旧还能保持淡定的心态?他们对未来的预测又会发生哪些变化?

数据中心

在4月份的时候,英伟达和AMD就是股价下滑最为严重的两家,到了7月份,依旧“遥遥领先”,跌幅分别为47.35%和47.22%。而英特尔的跌幅则为28.32%,虽然与另外两家相比,相对较低,但是与4月底相比,跌幅增加近16%,高于英伟达约12%和AMD近6%的跌幅变化。

英特尔(INTC.US)

2022年英特尔开局股价达到53.21 美元,1月11日迎来了迄今为止的最高股价,55.91 美元,而7月7日当天的股价仅为38.14美元。

4月28日,英特尔公布2022年第一季财报大致符合预期,其中含芯片、特定加速器、内存和FPGA技术的数据中心和人工智能的事业群,上季营收达60.3亿美元,年增22%,但仍逊于预期。

图源:英特尔

英特尔执行长Pat Gelsinger表示,英特尔目标是加快新一 Xeon处理器Sapphire Rapids的推出时程,同时他还声称,拥有超大规模数据中心的公司都在排队等待这项产品。不过Gelsinger也预测,全球芯片短缺将持续至少到 2024 年,因芯片商难以取得足够的生产设备,来提高产量并满足需求。

对于未来,英特尔预测Q2财政营收约 180 亿美元,低于 Refinitiv 预期的 183.8 亿美元,但对2022年全年营收预期不变,估年增2%至760亿美元。

花旗集团分析师Christopher Danely则在6月初表示,“我们现在预计英特尔将负面地预先宣布或错过 2Q22 的指导,并相应地降低预期。”

悲观展望下,英特尔也采取了一些紧缩支出的措施。英特尔财务长David Zinsner 6月份表示,今年下半年的前景比上个月更加嘈杂,公司将想办法,使支出、投资与眼前现实保持一致。英特尔今年6月份旗下PC 芯片部门暂时冻结新人招聘,并采取其他紧缩支出的措施。

英伟达(NVDA.US)

英伟达在今年4月底时,跌幅还在AMD之下,到了7月份,跌幅就已位居11家之首,高达47.35%。

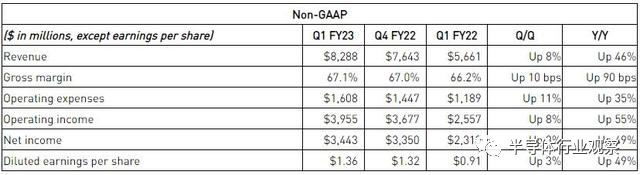

5月26日,英伟达公布了2023财年第一季度财报,Q1营收为82.88亿美元,同比增长46%,环比增长8%,超市场预期的81亿美元,游戏和数据中心两大核心业务的收入双双刷新上一季度所创的新高,其中数据中心的增长较上一季更强劲,营收37.5亿美元,同比增长83%,环比增长15%,市场预期36亿美元。

图源:英伟达

对于数据中心业务,英伟达高管似乎都充满了自信。英伟达CEO黄仁勋表示,虽然游戏业务收入创新高,但数据中心已经是英伟达最大的平台,黄仁勋还预计数据中心还将创新高,对下半年怀有热情。

此外,英伟达首席财务官Kress也称,英伟达预计,数据中心未来增长势头强劲。一季度,来自超大规模和云计算客户的销售收入同比翻了一倍多。垂直行业的需求仍强劲,网络方面的营收加速增长。

对于暴跌的股价,英伟达方面指出,原因在于高通胀和宏观经济不确定的时期,投资者避开了快速增长的股票,转而选择更安全的押注。此外,终止对Arm 的大规模收购也有一定的影响。英伟达表示,它支付了 13.5 亿美元的终止费,按公认会计原则计算,这产生了每股 52 美分的负面影响。

不过加密货币挖矿和视频游戏的急速下滑也对英伟达产生了不小的影响,黄仁勋指出,英伟达正面临“具有挑战性的宏观环境”。Kress在公布第一季度财报后表示,随着公司应对充满挑战的宏观经济环境,英伟达将放慢招聘步伐并控制开支。

对于未来预测,英伟达预计第二财季营收约为81亿美元,在正负2%区间浮动,即79.38亿到82.62亿美元,低于分析师预期的84.4亿美元。英伟达称,二季度因俄乌冲突和中国疫情的影响,营收将减少约5亿美元。

AMD(AMD.US)

AMD在4月的时候,股价跌幅就已破40%,一个不怎么算好消息的消息是,到了7月,英伟达的跌幅已经反超AMD,不过AMD本身也已经高达47.22%。

5月初,AMD公布了2022财年第一季度财报,营收为58.87亿美元,与上年同期的34.45亿美元相比增长71%,与上一季度的48.26亿美元相比增长22%,超出华尔街分析师此前预期。其中,计算和图形产品部门第一季度营收为28亿美元,与上年同期相比增长33%,其收购的赛灵思部门第一季度(自收购完成以来)的部分营收为5.59亿美元。

除了营收外,AMD 2022年第一季CPU表现也十分两眼。市调机构 Mercury Research 5月初公布2022 年第一季 x86 处理器成绩表,AMD CPU市占率高达 27.7% 创历史新高。其中, 在 Notebook CPU 市场,2022 年第一季AMD创下 22.5% 市占,相较去年同期大幅提升 4.5%,在Server CPU 市场,则取得高达11.6%的市占,相较去年同期 8.9% 提升 2.7%。

摩根士丹利分析师在6月底将AMD维持在“优于大市”评级,目标价为103美元。报告指出,该行对AMD在资料中心(CPU、GPU和FPGA)领域的前景抱持乐观态度,这将在未来几季提供充足增长动能,带动AMD实现正面的修正预期。

不过,大摩对未来一年的看法依旧比较保守。AMD执行长苏姿丰在上个月也表示,对今年PC市场持保守态度,预计未来几年PC需求将大致持平。

对于未来展望,AMD预计,2022财年第二季度营收将达65亿美元左右,同比增长约69%,环比增长约10%,这一业绩展望超出分析师预期。2022财年全年营收将达263亿美元左右,与2021财年相比增长约60%,也超出分析师预期。

模拟芯片

无论是4月底,还是现在,模拟芯片巨头股价的跌幅皆优于其他领域,4月底,TI跌幅最低,仅为9%,7月则是亚德诺最低,跌幅为16.13%。

德州仪器(TXN.US)

德州仪器作为模拟芯片领域的龙头,2022年迄今,在3月29日到达了191.01美元的高点,7月7日股价为154.69美元,相比年初下跌18.84%。

4月底,德州仪器公布其第一季度财务报告,营业收入49.1亿美元,较2021年同期增长14%。TI董事长、总裁兼首席执行官Rich Templeton表示,“营收较上年同期增长14%,这主要归功于工业和汽车业务的增长。”

对于第二季度,TI将第二季度的中位预期降低了10%,在42亿美元至48亿美元之间,这一预期包括由于中国疫情限制导致的需求减少而产生的影响。对此,TI副总裁,IR总监Dave Pahl解释道,“我们在4月初的评估表明第二季度收入将继续增长。然而,很明显,我们的需求正在下降,特别是由于中国疫情的限制。”Dave Pahl强调道,公司并没有遭受广泛的订单取消,这表明问题更多地与物流有关,而不是电子产品需求的广泛下降。

分析师方面,美国银行分析师Vivek Arya 6月底下调德州仪器评级,他表示德州仪器正面临资本支出压力,Teradyne正在应对苹果公司(Nasdaq:AAPL)不确定的需求以及中国安卓市场的疲软。据了解,德州仪器高管曾表示未来几年大幅增加资本支出的计划,到2025年每年支出约35亿美元。

亚德诺(ADI.US)

ADI方面,与4月底12.36%的跌幅相比,7月7日股价为148.57美元,较年初下跌16.13%,在11家芯片企业中跌幅最小。

5月18日,ADI公布了2022财年第二季度财务业绩,该季度营业收入为29.72亿美元,同比增长79%,所有终端市场均实现两位数的同比增长,连续第五个季度实现创纪录的收入。其中,工业应用芯片销售额同比增长54%至15.01亿美元,营收占比自一年前的59%降至51%,车用芯片销售额同比大涨145%至6.34亿美元,营收占比自16%提升至21%。

ADI首席执行官兼董事长Vincent Roche表示“尽管地缘政治不确定性增加和供应链持续中断,但我们以产能增加和持续预订的势头进入下半年。”

对于2022财年第三季度,ADI预测收入为30.5(+/-1)亿美元,营业利润率约为32.2%,+/-130个基点,每股收益为1.55(+/-0.10)美元。

美银分析师Vivek Arya则是在6月底指出,他认为ADI已经超过德州仪器,成为最大的模拟芯片公司,原因是ADI自由现金流回报“加速”,而该公司正在将资金用于美国的新晶圆厂。

存储芯片

5月25日,研调机构IC Insights出具报告指出,随着DRAM市场历经多年起伏,现今全球主要供应商仅剩3家,包括三星、SK海力士与美光,占据去年整体DRAM市场产值高达94%,为寡占市场。

从这三大内存厂商跌幅来看,韩国的两大巨头,跌幅相差无几。三星与年初相比,跌了25.95%;SK海力士则跌了26.93%。美光相比其余两家,跌幅高出了不少,达到38.54%。

三星

三星作为全球最大的存储芯片商,2022年迄今为止最高的股价为78900韩元,7月7日股价已跌至58200韩元。

7月7日,三星电子公布了最新财报,第二季度销售额77万亿韩元(约3957.8亿元人民币),同比增长20.94%;营业利润14万亿韩元(约719.6亿元人民币),低于预期,主要是受通胀影响的智能手机制造商的销售额下降拖累了服务器客户加载内存的利润。

韩联社称,用于服务器和数据中心的内存芯片的强劲需求支撑了三星利润的增长。在第二季度,全球DRAM和NAND闪存的出货量分别同比增长了9%和2%。

从三星几大业务部门来看,当前三星显示面板、家电两大部门皆出现疲软,不过值得一提的是,就在6月底,三星电子快台积电一步,成为了全球首个量产GAA 3nm的代工厂。

南韩知名芯片分析师、HMC投资证券公司研究中心主管Greg Roh在6月受访时表示,拖累三星电子股价的不是盈余、而是投资人的负面情绪。Roh预期,三星晶圆代工业务将成长40%左右、高于业界整体增幅水平(25%),并且指出,三星应收购芯片公司以取得成长动能、进而提振股价表现。

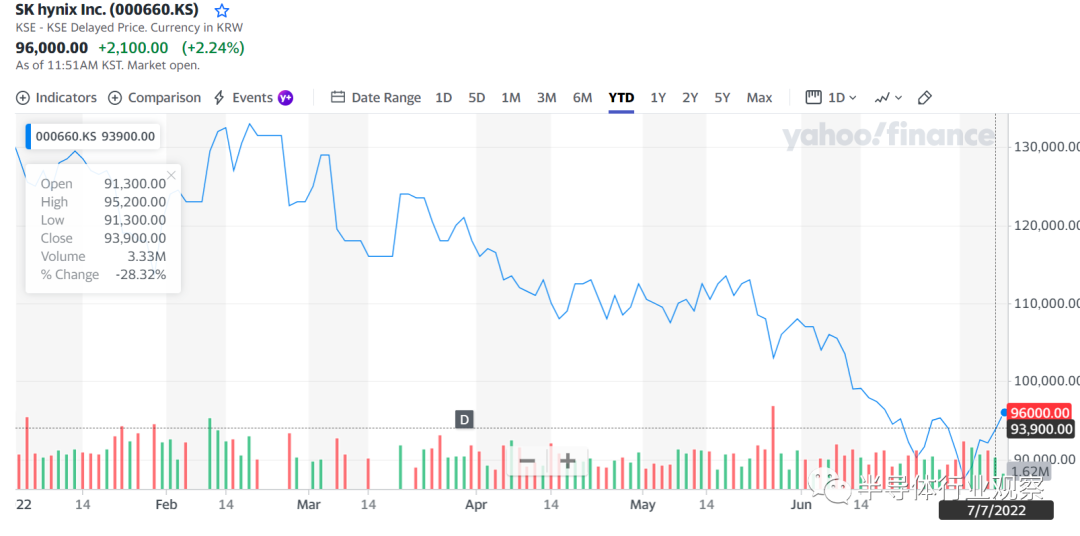

SK海力士

SK 海力士2022年迄今为止最高的股价为2月17日的133000韩元,而其7月7日股价已跌至93900韩元,跌破100000韩元,跌幅近27%。

4月27日,SK海力士公布2022年第1季(截至2022年3月31日为止)财报:营收年增43%(季减2%)至12.1557兆韩元,营益年增116%(季减32%)至2.8596兆韩元,营益率年增8个百分点(季减10个百分点)至24%,当季营益也创下2018年以来最佳同期纪录。

SK海力士社长(事业总管)卢钟元表示:随着最近面向服务器的存储器产品需求日益增加,预计存储器市况在下半年逐渐转好。

此外,就在5月16日,SK海力士·英特尔DMTM半导体(大连)有限公司非易失性存储器项目也在大连金普新区开工,主要从事非易失性存储器3D NAND芯片产品生产。

对于未来,SK海力士表示,当前公司正在提高10纳米级第四代(1a)DRAM和176层4DNAND产品的生产良率从而扩大其生产比重,新一代产品的开发也在顺利进行中。

SK海力士方面还预期,中国智能型手机市场需求将持续疲软,PC出货量因新冠防疫封锁冲击生产而微幅下滑,不过消费PC需求疲软的同时,企业用、游戏用计算机销售将呈现稳健。

美光(MU.US)

美光2022年迄今为止的股价最高点达到了97.36美元,而7月7日的股价仅为58.85美元,跌幅在三大存储厂商中居于首位,高达38.54%。

6月30日,美光公布了2022会计年度第3季(截至2022年6月2日为止)财报:营收年增16%(季增11%)至86.42亿美元,成长率较市场预期的2成以上腰斩。半导体分析师陆行之直言美光开了第一枪,正视半导体市场由供不应求转向供过于求的现象。过于悲观的预期,使得美光在财报发布后收跌2.95%。

当前,美光在DRAM和NAND技术方面处于行业领先地位,其中1-alpha DRAM和176层NAND ramps领先业界几个季度,176层NAND占移动NAND位出货量的90%以上。本季度,美光还推出了业界首款1-alpha LPDDR5,进一步巩固了在1-alpha LPDRAM领域的领先地位。

但是在俄乌冲突、高通胀等导致消费电子需求疲弱(主要为PC和智能手机)等负面影响下,美光科技警告称,公司2022财年第四季度营收预计将在72亿美元左右,远低于分析师预期的91.4亿美元。美光还表示,扣除某些科目外,每股盈利预计约在1.63美元,而分析师预测为2.57美元。

美光首席执行官Sanjay Mehrotra表示,包括个人电脑(PC)和智能手机在内的消费市场终端需求疲软,正明显拖累全球内存行业需求。尽管数据中心终端需求强劲,但美光已经看到一些客户打算削减他们的内存和存储库存。

对此,美国银行高级半导体分析师Vivek Arya将美光的目标价格下调了8美元至每股62美元,并解释称,由于消费端的需求下降,该公司的业绩可能在接下来的几个季度表现低迷。

晶圆代工厂

日前,三星率先宣布量产GAA 3nm,把先进制程的压力给到其他晶圆代工厂,不过由于联电和格芯都已放弃攻略先进制程,所以只能让台积电默默抗下这份压力。相比今年年初,三大代工厂的股价跌幅也不容小觑,联电跌幅最高,达到41.58%,而台积电和格芯的跌幅也都已超过35%。(注:这里台积电和联电的股价是按照美股统计,非台股)

台积电(TSM.US)

台积电在今年1月14日股价涨至140.66美元,市值达到7294.6亿美元,接连超越英伟达及伯克希尔,跃居全球第8大,不过到了7月7日,其股价已经跌至80.65美元。

虽然截至发稿日,台积电二季度的财报还未公布,但是从其公布的月报来看(4月份营收58.15亿美元,5月份则首次超过60亿美元,达到了62.77亿美元),二季度的营收大概率仍会超出预期。

目前,台积电方面,预计第二季度营收预期为176亿至182亿美元,2022全年营收将增长30%。

此外,台积电总裁魏哲家还透露,台积电去年七个工厂动工,今年则要盖五座新厂,包含今年日本熊本晶圆23厂、高雄晶圆22厂、台湾竹科宝山2nm晶圆20厂、南科晶圆18厂以及南京晶圆16厂,覆盖了2nm、3nm、7nm、28nm制程。

半导体产业分析师陆行之认为,台积电3nm制程今年下半年量产,是一大败笔,比起7nm推进至5nm的时程间隔多延迟半年,让水果(市场认为是指苹果)无法在9月要推出的新手机采用。

不过,海通国际证券分析师Jeff Pu则表示,台积电今年的销售额以美元计算可能会超过30%的增长目标。得益于产品提价和苹果新产品的发布,台积电第三季度的营收可能会超出市场预期。

格芯(GFS.US)

格芯在去年10月28日才正式上市,2022年迄今为止最高股价为78.94美元,而7月7日的股价则跌至43.34美元,甚至低于刚上市时的46.4美元。

5月10日,格芯公布了最新季度的财报,2022会计年度第1季营收跃增37%至19.4亿美元,创公司新高纪录,也高于FactSet分析师所估的19亿美元。

展望本季,格芯的财测优于市场预期,营收预估介于19.55亿至19.85亿美元,分析师的预期分别为19.3亿美元、每股盈余26美分。

此外,6月23日,格芯宣布首台设备已搬入公司位于新加坡园区的新厂房,将在今后几个月继续为洁净室增加新设备,预期在2023年进行产能爬坡。据介绍,一旦完成,格芯新厂房将提供每年45万片晶圆(300mm)的制造产能,从而将格芯新加坡工厂的总产能提升至每年约150万片晶圆(300mm)。

联电(UMC.US)

联电的股价在三家代工厂中跌幅最大,从年初的11.64美元,下跌至7月7日的6.8美元。

7月6日,联电最新财报显示,其6月营收达248.26亿元新台币(约56.11亿元人民币),月增1.61%,年增43.20%,连续九个月创单月历史新高。

据台媒《经济日报》报道,联电合计第2季营收达720.55亿元,季增13.61%,远高于市场预期的季成长7-9%。

就在7月7日,联电还宣布启动新加坡厂扩建计划,并与工业机电系统整合工程业者亚翔工程新加坡分公司签订租地委建合约,合约总金额约新台币88.13亿元。根据联电规划,新厂第1期月产能为3万片晶圆,预计2024年底量产,将提供22nm和28nm工艺,支应5G、物联网和车用电子需求,新厂总投资金额为50亿美元。

此前,联电还对外宣布,将与车用电子大厂日本电装公司策略合作,在联电日本12寸厂生产车用IGBT,将有望打进日系车厂的车用电子及电动车供应链。

写在最后

虽然当前巨头们的财报表现仍然十分亮眼,但是不断下跌的股价已开始点燃人们心中焦虑的火苗,对于半导体的过剩忧虑在不断扩大。2000年,半导体的供应过剩问题曾成为IT泡沫破裂的契机,二十年后,是否还会重蹈覆辙?繁荣过后,半导体市场是否会变成一地鸡毛?

2022年,难道半导体狂欢真的要落幕了?

本文选编自“半导体行业观察”公众号,作者:龚佳佳;智通财经编辑:刘家殷。